![Bank of America: Από τις αρχές του 2024 θα φανεί ο «πόνος» που προκάλεσαν οι Κεντρικές Τράπεζες [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/05/epistrepte.jpg)

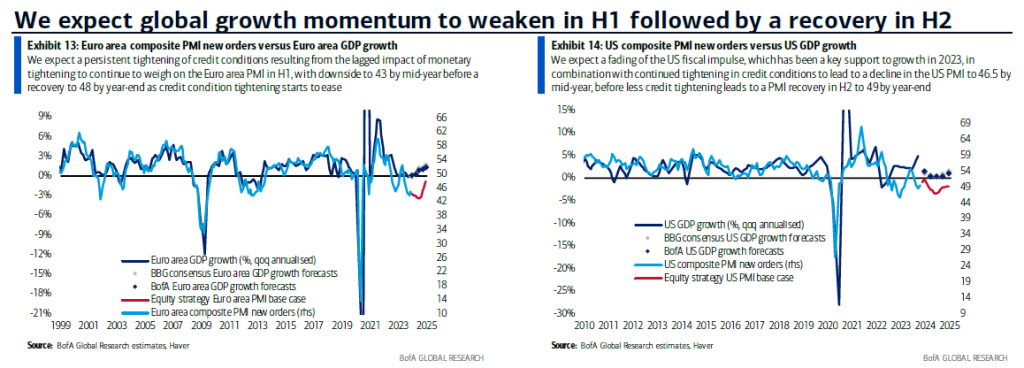

Η αναπτυξιακή δυναμική θα εξασθενήσει και οι αγορές, ειδικά στην Ευρώπη θα βιώσουν ένα δύσκολο εξάμηνο. Αυτό είναι η βασική εκτίμηση της Bank of America για το περιμένει τον κόσμο το πρώτο 2024, θεωρώντας ότι τους πρώτους έξι μήνες ο αντίκτυπος της επιθετικής νομισματικής σύσφιξης θα υλοποιηθεί πλήρως.

Στο outlook του 2024 των ευρωπαϊκών αγορών, η Bank of America βλέπει να επανέρχεται η… βαρύτητα στην οικονομία και τις αγορές. Η φετινή απροσδόκητη μακροοικονομική ανθεκτικότητα, κυρίως λόγω των ΗΠΑ, οφειλόταν, κατά την άποψή της, σε μια οπισθοδρόμηση από την αποδυνάμωση του πιστωτικού κύκλου που αντισταθμίστηκε από την αύξηση της δημοσιονομικής ώθησης και την υποστήριξη από εταιρείες που είχαν περιορίσει τις εκκρεμείς παραγγελίες τους στην εποχή της πανδημίας.

Ελληνικά ομόλογα: Γιατί η ΒοfΑ συστήνει long στα 5έτη

Αλλά πλέον όλα θα αποδυναμωθούν μέχρι τα μέσα του 2024, καθώς: (α) γίνεται αισθητή η πλήρης επίδραση της επιθετικής νομισματικής σύσφιξης στον πιστωτικό κύκλο, (β) η δημοσιονομική ώθηση των ΗΠΑ επιβραδύνεται και (γ) η τόνωση της οικονομικής δραστηριότητας από τη ρευστοποίηση των εκκρεμών παραγγελιών εξασθενεί. Παρόλα αυτά, το 2024 δεν θα είναι καθόλα δύσκολο, με την BofA να αναμένει ότι αυτής της ανατροπής της παγκόσμιας δυναμικής ανάπτυξης θα ακολουθήσει η ανάκαμψη στο δεύτερο εξάμηνο.

Η Bank of America πάντως ήταν επιφυλακτική (σε ανάλυση της 20ης Νοεμβρίου 2023) και με την οικονομία της Ελλάδας, για την οποία βλέπει ανάπτυξη μόλις 1% το 2024, έναντι πολύ κάτω από το μέσο όρο του 2% που αναμένουν οι περισσότεροι ξένοι αναλυτές για την ελληνική οικονομία. Ωστόσο, σε ξεχωριστή της ανάλυση για τις επενδυτικές θέσεις, είχε συστήσει long στα 5ετή ελληνικά ομόλογα, έναντι των πορτογαλικών.

Δύσκολοι μήνες για τις ευρωπαϊκές αγορές

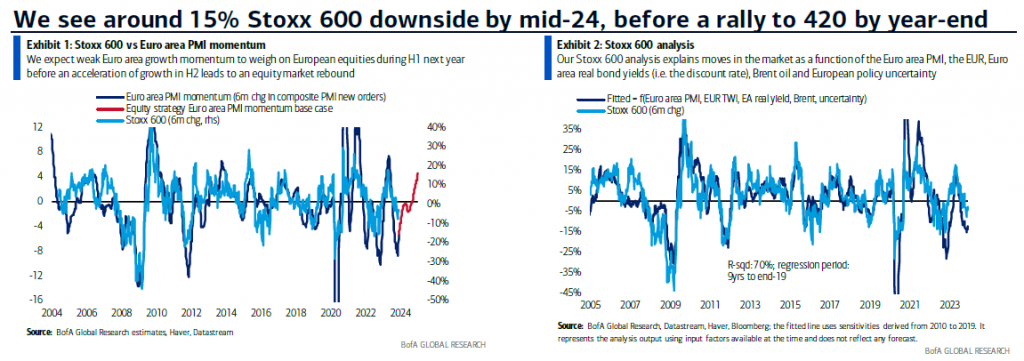

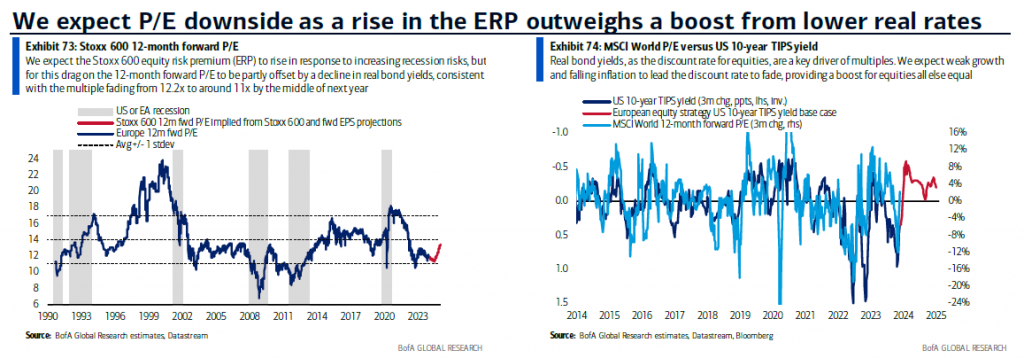

Η BofA εκτιμά περίπου 15% πτωτική τάση για τις ευρωπαϊκές μετοχές μέχρι τα μέσα του έτους, καθώς η υποαπόδοση της παγκόσμιας ανάπτυξης θα οδηγήσει σε αύξηση του ασφάλιστρου κινδύνου των μετοχών του Stoxx 600 μέχρι τα μέσα του έτους. Η εικόνα θα αντισταθμιστεί μόνο εν μέρει από τη μείωση των πραγματικών αποδόσεων των ομολόγων, καθώς οι κεντρικές τράπεζες θα αποτιμούν την αδύναμη ανάπτυξη και τον εξασθενημένο πληθωρισμό.

Αναμένει επίσης σημαντική αποδυνάμωση στον κύκλο κερδών, με προβλεπόμενη καθοδική τάση για τα EPS (κέρδη ανά μετοχή) του Stoxx 600 άνω του 15% μέχρι το τέλος του έτους, ως απόρροια στην άμβλυνση της μακροοικονομικής δυναμικής.

Συνολικά, αυτές οι προβλέψεις υποδηλώνουν πτώση 15% για τον Stoxx 600 στις 390 μονάδες μέχρι τα μέσα του έτους και ανάκαμψη στις 420 μονάδες μέχρι το τέλος του έτους, καθώς η βελτίωση της αναπτυξιακής δυναμικής και η συνεχιζόμενη μείωση των πραγματικών επιτοκίων θα οδηγήσουν σε re-rating.

Οι κίνδυνοι

Οι μεγαλύτεροι ανοδικοί κίνδυνοι σε σχέση με το πτωτικό βασικό σενάριο είναι η ισχυρότερη μακροοικονομική δυναμική ως απάντηση σε μια νωρίτερα από την αναμενόμενη χαλάρωση των πιστωτικών συνθηκών (μείωση των επιτοκίων), μεγαλύτερα από τα αναμενόμενα επίπεδα υπολειπόμενων παραγγελιών ή/και μεγάλης κλίμακας δημοσιονομική στήριξη της Κίνας.

Ο μεγαλύτερος αρνητικός κίνδυνος είναι μια μεγαλύτερη από την αναμενόμενη άνοδος των ασφαλίστρων κινδύνου λόγω της αύξησης των ποσοστών αθέτησης πληρωμών.

Latest News

Ιράν: Νέα πτώση για το ριαλ έναντι του δολαρίου

Συνεχίζεται η καταβαράθρωση του νομίσματος του Ιράν έναντι του δολαρίου. Το ριάλ έπεσε στα 756.000 ανά δολάριο

Μπροστά στην απαγόρευση του TikTok - Πώς προετοιμάζονται οι αγορές μόδας και ομορφιάς

Το timing της απαγόρευσης έρχεται αν και κατά τη φετινή εορταστική σεζόν, οι πωλήσεις του TikTok Shop έχουν αυξηθεί κατακόρυφα

Σκληρό πόκερ Μελόνι και Stellantis για αύξηση παραγωγής της Fiat στην Ιταλία

Η επαναπροσέγγιση μεταξύ των δύο πλευρών δημιουργεί νέες ελπίδες για την αυτοκινητοβιομηχανία Fiat και τους εργαζόμενους

«Πράσινο φως» για το deal των 16,5 δισ. δολ. στα φάρμακα αδυνατίσματος ανάμεσα σε Novo Holdings και Catalent

Η «προίκα» της συμφωνίας της Novo Holding με την Catalent είναι τρία εργοστάσια σε Ιταλία, Βέλγιο και Ηνωμένες Πολιτείες

Αμερικανικό δικαστήριο απορρίπτει αίτημα της TikTok - Η «κλεψύδρα» τελειώνει στις 19/1

Σύμφωνα με το νόμο το TikTok θα απαγορευτεί εκτός αν η κινεζική ByteDance το εκποιήσει μέχρι τις 19 Ιανουαρίου

Παγκόσμια Τράπεζα και ΔΝΤ εγκαταλείπουν τα φτωχά κράτη - Ακόμα και οι διασώσεις γίνονται... ακριβές

Η Παγκόσμια Τράπεζα έχει μείνει πίσω πλέον από την Κίνα που εμφανίζεται ως ο πιο γενναιόδωρος δανειστής στον αναπτυσσόμενο κόσμο

Τέλος οι προσλήψεις στην Klarna, τον λόγο έχει η... τεχνητή νοημοσύνη

O CEO της Klarna θεωρεί ότι η τεχνητή νοημοσύνη μπορεί να κάνει όλες τις δουλειές που κάνουν οι άνθρωποι στην εταιρεία

Baykar: Συμφωνίες εξαγωγής UAV με 34 χώρες για την τουρκική βιομηχανία

Το 2023, το 90% των εσόδων της Baykar προήλθε από τις ξένες αγορές - Οι εξαγωγές της εταιρείας έφρασαν τα 1,8 δισ. δολάρια

«Μαχαιριά« της Moody’s στον φιλόδοξο Μπαϊρού - Τι εκτιμά η DW

Η μείωση του δημόσιου χρέους αποτελεί «στόχο ζωής» για τον Μπαϊρού, αλλά και ο Moody's μάλλον δεν πιστεύει ότι θα την επιτύχει άμεσα

Βρετανία: H Ριβς μιλά για επανεκκίνηση των σχέσεων με την ΕΕ

Επαγγελματιες απο διάφορους τομείς στη Βρετανία ελπίζουν ότι η προσπάθεια της κυβέρνησης θα οδηγήσει σε καλύτερες συνθήκες το εμπόριο με την ΕΕ

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433