Των Ακίμπ Ασιάμ και Μαρίας Κοέλιο, οικονομολόγων του ΔΝΤ

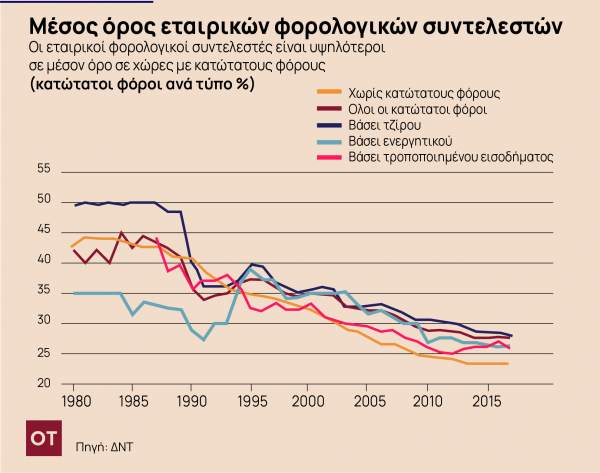

Στις 5 Ιουνίου, οι υπουργοί Οικονομικών του Ομίλου των Επτά μεγάλων βιομηχανικών κρατών δεσμεύτηκαν στην εφαρμογή ενός παγκόσμιου κατώτατου εταιρικού φορολογικού συντελεστή τουλάχιστον 15% για τις πολυεθνικές επιχειρήσεις. Παρότι πολλές λεπτομέρειες απομένουν να συμφωνηθούν στο πλαίσιο ευρύτερων παγκόσμιων διαπραγματεύσεων, αυτή η ιστορική συμφωνία αποτελεί ένα σημαντικό βήμα στο δρόμο για την παγκόσμια εταιρική φορολογική μεταρρύθμιση. Επίσης, καταδεικνύει τον ρόλο που μπορούν να διαδραματίσουν οι κατώτατοι φόροι σε παγκόσμιο επίπεδο προκειμένου να βοηθήσουν στην αντιστροφή μιας πτωτικής τάσης στον εταιρικό φόρο που κρατά περίπου τέσσερις 10ετίες, αλλά και να μειώσουν τα κίνητρα για τις μεγάλες πολυεθνικές εταιρείες να μεταφέρουν κέρδη σε περιοχές χαμηλού φόρου. Η έρευνα του ΔΝΤ εξετάζει πόσο διαφορετικοί τύποι εγχώριων κατώτατων φορολογικών καθεστώτων μπορούν να βοηθήσουν χώρες να διατηρήσουν την εταιρική φορολογική βάση τους και να κινητοποιήσουν τζίρο.

Κατώτατη φορολογία στη διάρκεια των 10ετιών

Υπάρχει μια ασυνήθιστη ένταση στον κόσμο της εταιρικής φορολόγησης. Από την μια πλευρά, οι χώρες ανταγωνίζονται έντονα για να προσελκύσουν επιχειρήσεις και επενδυτές στα σύνορά τους προσφέροντας φορολογικά κίνητρα και μειώνοντας τους φορολογικούς συντελεστές. Από την άλλη πλευρά, οι κυβερνήσεις επικρίνουν τις πολυεθνικές εταιρείες ότι δεν πληρώνουν τους φόρους που τους αναλογούν, αφήνοντας το βάρος να πέσει στις εγχώριες εταιρείες. Ετσι, οι κυβερνήσεις στρέφονται στους κατώτατους φόρους ως μέσον για τη διατήρηση της φορολογικής βάσης τους. Αυτό συμβαίνει κυρίως σε αναπτυσσόμενες χώρες με ασθενέστερες φορολογικές υπηρεσίες που αντιμετωπίζουν σημαντικές προκλήσεις στην φορολόγηση αυτών των μεγάλων πολυεθνικών.

Η ιδέα ενός κατώτατου φορολογικού συντελεστή δεν είναι νέα. Σε τοπικό επίπεδο, χώρες χρησιμοποιούν σύγχρονες φόρμες κατώτατης φορολογίας από τη δεκαετία του 1960, φορολογώντας επιχειρήσεις για εισόδημα που παράγεται από δραστηριότητες στο έδαφός τους. Ο στόχος αυτών των τοπικών φόρων είναι να αποφευχθεί η τρέχουσα διάβρωση της φορολογικής βάσης από την υπερβολική χρήση του φαινομένου, γνωστού ως «προνόμια φόρου». Αυτά τα προνόμια έρχονται στην μορφή πιστώσεων, μειώσεων, ειδικών εξαιρέσεων και επιδομάτων και συνήθως καταλήγουν στην μείωση των συνολικών φόρων μιας επιχείρησης. Θεσπίζοντας έναν κατώτατο εταιρικό φορολογικό συντελεστή, οι κυβερνήσεις εγγυώνται ένα κατώτατο όριο φορολογικών εσόδων από επιχειρήσεις.

Οι κατώτατοι φόροι υπολογίζονται με τη χρήση εναλλακτικής απλοποιημένης φορολογικής βάσης που αποφεύγει τις περιπλοκότητες της καθιερωμένης εταιρικής φορολογικής βάσης. Συχνά βασίζονται στον τζίρο ή τα ενεργητικά, ενώ μια άλλη εναλλακτική χρησιμοποιεί τροποποιημένες περιγραφές εταιρικού εισοδήματος που καθορίζουν το όριο στον αριθμό των μειώσεων και των εξαιρέσεων που επιτρέπονται.

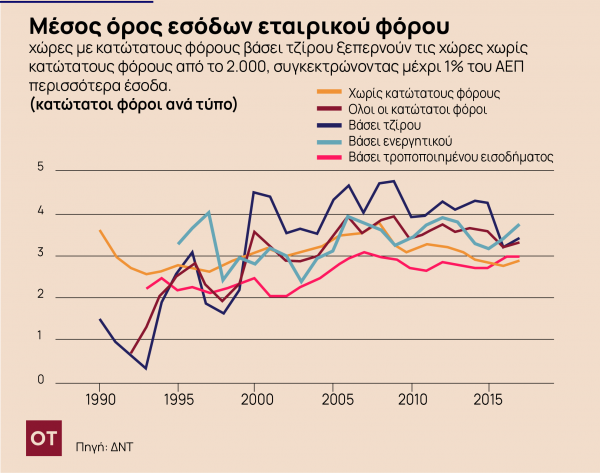

Χρησιμοποιώντας μια νέα βάση δεδομένων για τα καθεστώτα κατώτατου εταιρικού φόρου παγκοσμίως, δείχνουμε πως οι κατώτατοι φόροι έγιναν περισσότερο δημοφιλείς τις τελευταίες 10ετίες. Οι κατώτατοι φόροι βασισμένοι στον τζίρο είναι οι πιο διαδεδομένοι και τείνουν να βρίσκονται σε χώρες με υψηλότερους εταιρικούς φορολογικούς συντελεστές. Οι χώρες που επιβάλουν κατώτατο φόρο επίσης τείνουν να έχουν υψηλότερα έσοδα από εταιρικούς φόρους ως ποσοστό του ΑΕΠ.

Επίσης, η καθιέρωση κατώτατου φόρου συνδέεται με την αύξηση του μέσου φορολογικού συντελεστή –δηλαδή του φορολογικού συντελεστή που πραγματικά πληρώνει μια επιχείρηση λαμβανομένων υπόψιν των φορολογικών διευκολύνσεων- κατά 1,5 ποσοστιαία μονάδα όσον αφορά στον τζίρο και περίπου 10 ποσοστιαίες μονάδες όσον αφορά στα κέρδη.

Κατώτατοι φόροι που βασίζονται σε τροποποιημένο εταιρικό εισόδημα οδηγούν σε μεγαλύτερες αυξήσεις φορολογικών συντελεστών, ακολουθούμενοι από φόρους που βασίζονται σε ενεργητικά ή τζίρο. Τελικά, ο αντίκτυπος του τζίρου εξαρτάται από τον φόρο που επιβάλλεται. Επιπρόσθετα, η έρευνα χρησιμοποιεί στοιχεία εταιρειών για να έχει την αίσθηση του δυνητικού τζίρου που μπορεί να προκύψει από την καθιέρωση ενός υποθετικού κατώτατου φόρου 0,5% στο τζίρο και 1% στα συνολικά ενεργητικά. Για μια μέση χώρα, ο πρώτος φόρος μπορεί να φέρει πρόσθετα φορολογικά έσοδα 7 ποσοστιαίων μονάδων για κυβερνήσεις, ενώ ο δεύτερος περίπου 1/3 περισσότερα έσοδα. Αυτό μεταφράζεται σε μια μέση αύξηση εσόδων της τάξης του 0,2% και 0,9% του ΑΕΠ για κατώτατους φόρους βασισμένων σε τζίρο και ενεργητικό, αντίστοιχα, επιπλέον της αναλογίας 2,7% του μέσου εισοδήματος από εταιρικό φόρο/ΑΕΠ. Αυτά τα αποτελέσματα αντιστοιχούν σε δυνητικά σημαντικά έσοδα και πρέπει να εξετασθούν σοβαρά.

Νέα κίνητρα

Η συμφωνία που επετεύχθη στο G7 δίνει μια νέα πνοή στην προσπάθεια για μεταρρύθμιση των διεθνών φορολογικών κανόνων που προωθούν διεθνείς οργανισμοί. Στο πλαίσιο αυτό, ο ΟΟΣΑ και ο Ομιλος των 20 πρότειναν στα τέλη του 2020 έναν παγκόσμιο κατώτατο φορολογικό συντελεστή που θα αφορά στα κέρδη των πολυεθνικών επιχειρήσεων. Οι χώρες θα εξακολουθούν να θέτουν τους δικούς τους εγχώριους φορολογικούς συντελεστές, όμως αν μια πολυεθνική εταιρεία πληρώνει λιγότερα απ΄ ότι ο παγκόσμιος κατώτατος φόρος σε μια χώρα, η έδρα μια εταιρείας θα πρέπει να διασφαλίσει ότι θα πληρώσει τον κατώτατο φόρο. Με αυτό τον τρόπο, τα πλεονεκτήματα της μεταφοράς κερδών σε περιοχές με χαμηλούς φόρους θα μειωθούν.

H παγκόσμια πρόταση του ΟΟΣΑ και του G20 διαφέρει από τους καθιερωμένους τοπικούς κατώτατους φόρους –δεν θα εστιάζει στο εισόδημα που παράγεται από δραστηριότητες σε μια χώρα. Αντίθετα, οι πληρωμές θα γίνονται μόνο αν άλλες χώρες δεν φορολογούν αρκετά τις πολυεθνικές. Επιπρόσθετα, η χρήση τοπικών κατώτατων φόρων μπορεί να καταλήξει σε αύξηση καθώς προσφέρουν πιο απλοποιημένη εναλλακτική στις περίπλοκες προβλέψεις της πρότασης για παγκόσμιο κατώτατο φόρο, που πολλές χώρες χαμηλού εισοδήματος και αναπτυσσόμενες δεν έχουν την ικανότητα να επιβάλουν.

Ισχυρή αλλά όχι τέλεια πρόταση

Παρά τις ατέλειες που σχετίζονται με τους τοπικούς κατώτατους φόρους, επιτρέπουν στις χώρες να συγκεντρώσουν σημαντικά έσοδα. Με αυτό τον τρόπο, καθορίζοντας ένα κατώτατο όριο εταιρικής φορολόγησης- τουλάχιστον σε τοπικό επίπεδο- μπορεί να είναι μια καλή ευκαιρία για χώρες που θέλουν να διατηρήσουν τα έσοδά τους και να αποφύγουν τη διάβρωση της φορολογικής βάσης χωρίς να πλήξουν την επιχειρηματική δραστηριότητα. Ωστόσο, ο κατώτατοι φόροι μόνοι τους δεν μπορούν να αντικαταστήσουν τις μεταρρυθμίσεις που διευρύνουν την εταιρική φορολογική βάση. Η ύπαρξη πολλαπλών συντελεστών και άλλων προνομίων προκαλεί ακριβές αναταράξεις και χαμηλά έσοδα, ενώ ενθαρρύνει την φορο-αποφυγή και φοροδιαφυγή. Τα φορολογικά κίνητρα για την προσέλκυση πολυεθνικών πιθανότατα θα συνεχιστούν ακόμη και μετά την καθιέρωση ενός παγκόσμιου κατώτατου φορολογικού συντελεστή. Όμως η αξία αυτών των κινήτρων θα υποχωρήσει καθώς οι πολυεθνικές θα μπορούν μόνο να μειώνουν τις υποχρεώσεις τους στο 15% και όχι στο μηδέν. Γιαυτό, η καλύτερη πρόταση παραμένει η αντιμετώπιση και απόσυρση αυτών των κινήτρων.

Latest News

Αναδρομικά: Πότε θα τα λάβουν 400.000 συνταξιούχοι - Οι δικαιούχοι

Παρατείνεται η αγωνία των συνταξιούχων για τα αναδρομικά – Καμία κυβερνητική δέσμευση για επέκταση της απόφασης σε όσους δεν προσέφυγαν στη Δικαιοσύνη

Με αλλαγές οι φορολογικές δηλώσεις του 2025 - Ποιοι θα «κερδίσουν» έκπτωση φόρου

Ανατροπές στις φορολογικές δηλώσεις - Τι αλλάζει στο χρονοδιάγραμμα, τις εκπτώσεις φόρου, τις δηλώσεις συζύγων

ΑΑΔΕ: Παρατείνεται ο χρόνος υποβολής συμφωνητικών ανάληψης τεχνικών έργων

Οι φορολογούμενοι έχουν περιθώριο ως 28/2/2024

Και η τεχνητή νοημοσύνη στην υπηρεσία της ΑΑΔΕ - Πώς θα περιοριστεί κι άλλο η φοροδιαφυγή

Στο Invest in Greece Forum ο Πιτσιλής αναφέρθηκε στις υπηρεσίες που παρέχει η ΑΑΔΕ στους πολίτες

Ακίνητα: Αντίστροφη μέτρηση για διορθώσεις στο Ε9 και λιγότερο ΕΝΦΙΑ

Ποιοι θα πρέπει να υποβάλουν νέα δήλωση για την ακίνητη περιουσία τους - Ποιοι εξαιρούνται. Έως 31 Ιανουαρίου 2025 η υποβολή αρχικών και τροποποιητικών δηλώσεων ακίνητης περιουσίας.

ΕΦΚΑ: Με κατασχέσεις απειλούνται 2,4 εκατ. οφειλέτες

Στα ύψη έχουν εκτοξευτεί τα ληξιπρόθεσμα χρέη στα ασφαλιστικά ταμεία - Τι αποκαλύπτουν τα επίσημα στοιχεία

Απασχόληση: Ο πιο ανταγωνιστικός κλάδος εργασίας στην Ελλάδα

Σταθερά σε διψήφιο ποσοστό παραμένει η προσδοκία για απασχόληση στην Ελλάδα, το α’ τρίμηνο του 2025, παρά την υποχώρηση των προθέσεων προσλήψεων. Ποιος είναι ο πιο ανταγωνιστικός κλάδος.

Προς παράταση το πόθεν έσχες; - Τι λένε κυβερνητικές πηγές στον ΟΤ

Οι εν λόγω φορολογούμενοι θα πρέπει να υποβάλλουν τον Πόθεν Έσχες έως τις 31 Δεκεμβρίου 2024 για τα εισοδήματα που απέκτησαν το 2022 και το 2023

ΔΥΠΑ: Ξεκινούν οι αιτήσεις για 315 θέσεις εργασιακών συμβούλων ΣΟΧ

Η προθεσμία υποβολής των αιτήσεων στη ΔΥΠΑ λήγει την Παρασκευή 20 Δεκεμβρίου 2024 και ώρα 23:59

Χειμερινές διακοπές με voucher κοινωνικού τουρισμού της ΔΥΠΑ

Συνεχίζονται οι αιτήσεις συμμετοχής ξενοδοχείων-καταλυμάτων

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-600x375.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433