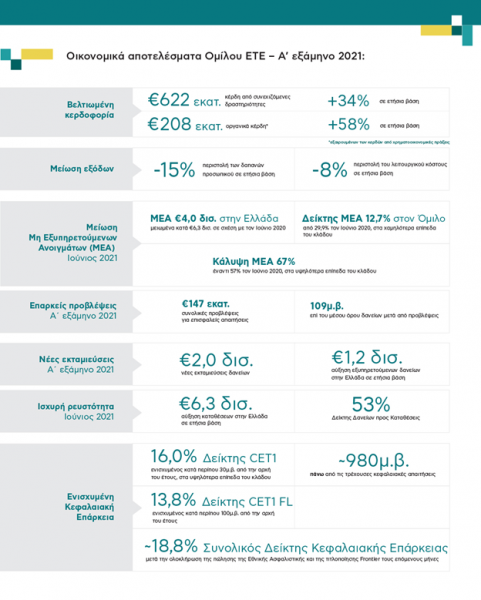

Ετήσια αύξηση της καθαρής της κερδοφορίας από συνεχιζόμενες δραστηριότητες κατά 34% στα 622 εκατ. ευρώ πέτυχε η Εθνική Τράπεζα στο α’ εξάμηνο 2021. Πρόκειται για μία επίδοση που αντανακλά την ανάκαμψη των εσόδων από τις βασικές της εργασίες και την περαιτέρω βελτιστοποίηση του λειτουργικού κόστους της τράπεζας.

Σε γραπτή του δήλωση ο διευθύνων σύμβουλος του ομίλου Παύλος Μυλωνάς ανέφερε σχετικά ότι η παραπάνω βελτίωση φέρνει την ΕΤΕ «αισθητά κοντά στην επίτευξη του στόχου μας για επαναλαμβανόμενα ετήσια κέρδη ύψους 0,5 δισ. ευρώ, ήτοι απόδοση Ιδίων Κεφαλαίων της τάξεως του 9% περίπου για το επόμενο έτος».

Αναφερόμενος στις μακροοικονομικές προοπτικές της χώρας, σημείωσε πως «με το βλέμμα στραμμένο στο μέλλον, τα κονδύλια από τον ευρωπαϊκό μηχανισμό ανάκαμψης και ανθεκτικότητας (RRF) σε συνδυασμό με τις περαιτέρω διαρθρωτικές μεταρρυθμίσεις στη χώρα αναμένεται να οδηγήσουν σε εκτόξευση των επενδύσεων».

Στο πλαίσιο αυτό, σημείωσε, «αξιοποιώντας το βελτιωμένο λειτουργικό μας μοντέλο, όπως αναδείχτηκε από το επιτυχημένο Πρόγραμμα Μετασχηματισμού που μόλις ολοκλήρωσε τον τρίτο έτος του, η Εθνική βρίσκεται σε προνομιακή θέση για να στηρίξει τους πελάτες της σε ένα περιβάλλον υψηλής και βιώσιμης ανάπτυξης, επιτυγχάνοντας έτσι τον στόχο να αναδειχθεί σε Τράπεζα πρώτης επιλογής στην Ελλάδα».

Ενόψει αυτών των θετικών προοπτικών, κατέληξε ο κ. Μυλωνάς, «παραμένουμε προσηλωμένοι στην επίτευξη των φιλόδοξων στόχων μας για υψηλή κερδοφορία, μείωση Μη Εξυπηρετούμενων Ανοιγμάτων και κεφαλαιακή επάρκεια, παρέχοντας προστιθέμενη αξία στους πελάτες και τους μετόχους μας».

Η εξέλιξη των μεγεθών

Σύμφωνα με τις ανακοινώσεις της Εθνικής Τράπεζας, τα βασικά της μεγέθη διαμορφώθηκαν ως εξής:

– Τα καθαρά έσοδα από τόκους αυξήθηκαν κατά 7% σε ετήσια βάση, σε 591 εκατ. ευρώ το α’ εξάμηνο 2021, αντανακλώντας το όφελος από την συνεχιζόμενη ανατιμολόγηση των καταθέσεων προθεσμίας και τη συμμετοχή της ΕΤΕ στο Πρόγραμμα Συναλλαγών Μακροχρόνιας Αναχρηματοδότησης (TLTRO III)

– Ελλείψει περιοριστικών μέτρων, τα καθαρά έσοδα από προμήθειες ανέκαμψαν το β’ τρίμηνο 2021 (+4% σε τριμηνιαία βάση), οδηγώντας στην αύξηση των καθαρών εσόδων από προμήθειες κατά 10% σε ετήσια βάση, σε 136 εκατ. ευρώ το α΄ εξάμηνο 2021.

– Η σημαντική περιστολή των δαπανών προσωπικού στην Ελλάδα (-15% σε ετήσια βάση) οδήγησε στη δραστική αποκλιμάκωση των λειτουργικών δαπανών κατά 8% σε ετήσια βάση το α’ εξάμηνο 2021. Ο δείκτης κόστους προς οργανικά έσοδα στην Ελλάδα σημείωσε εντυπωσιακή βελτίωση κατά 9 ποσοστιαίες μονάδες σε ετήσια βάση και διαμορφώθηκε στο 51,0%.

– Τα κέρδη από χρηματοοικονομικές πράξεις και λοιπά έσοδα διαμορφώθηκαν σε 449 εκατ. ευρώ το α’ εξάμηνο 2021, ενσωματώνοντας υψηλά κέρδη σχετιζόμενα με συναλλαγές χρεογράφων (κυρίως Ομολόγων Ελληνικού Δημοσίου)

– Διενεργήθηκαν προβλέψεις απομείωσης ύψους 70 εκατ. ευρώ το β’ τρίμηνο 2021 και 147 εκατ. ευρώ το α’ εξάμηνο 2021, ήτοι 109 μ.β. επί του μέσου όρου δανείων μετά από προβλέψεις

Η εξυγίανση του ισολογισμού

Στην Ελλάδα τα μη εξυπηρετούμενα ανοίγματα (ΜΕΑ) διαμορφώθηκαν σε 4 δισ. ευρώ το β’ τρίμηνο 2021 ή 1,4 δισ. ευρώ μετά από προβλέψεις, εκ των οποίων τα ρυθμισμένα που παρουσιάζουν καθυστέρηση κάτω των 30 ημερών ανέρχονται σε 1,4 δισ. ευρώ (περίπου 35% του συνόλου).

Η οργανική μείωση των ΜΕΑ διατηρήθηκε κατά το β’ τρίμηνο 2021 και ανήλθε συνολικά σε 0,2 δισ. ευρώ στο εξάμηνο, επιβεβαιώνοντας τον στόχο που έχει θέσει η Τράπεζα για σωρευτική μείωση 0,8 δισ. ευρώ το 2021-2022.

Ο δείκτης ΜΕΑ στην Ελλάδα διαμορφώθηκε σε 12,8% (μείωση κατά 50 μ.β. σε τριμηνιαία βάση) και σε 12,7% σε επίπεδο Ομίλου. Ο δείκτης κάλυψης από σωρευμένες προβλέψεις ανήλθε σε 66,4% στην Ελλάδα (66,8% σε επίπεδο Ομίλου), ενισχυμένος κατά 360 μ.β. περίπου από την αρχή του έτους.

Ως προς τα δάνεια που βγήκαν από το καθεστώς αναστολής πληρωμών λόγω πανδημίας, μόνο το 3% βρίσκεται σε καθεστώς αθέτησης πληρωμών (άνω των 90 ημερών) τον Ιούλιο 2021, ενώ μόλις το 1% παρουσιάζει μικρή καθυστέρηση (άνω των 30 ημερών).

Η κεφαλαιακή ισχύς

Ο δείκτης CET1 ανήλθε σε 16,0%, ενισχυμένος κατά 30 μ.β. περίπου σε σχέση με την αρχή του έτους. Με πλήρη επίδραση του ΔΠΧΑ 9 (fully loaded – FL), ο δείκτης CET1 FL διαμορφώθηκε σε 13,8%, αυξημένος κατά 100 μ.β. από την αρχή του έτους

Την ίδια περίοδο, ο Συνολικός Δείκτης Κεφαλαιακής Επάρκειας ανήλθε σε 17,0% και υπερβαίνει τις κεφαλαιακές απαιτήσεις για το 2021 κατά περίπου 600 μ.β.

Εξάλλου, η ολοκλήρωση της συναλλαγής Frontier και της πώλησης της Εθνικής Ασφαλιστικής θα ενισχύσει τον Συνολικό Δείκτη Κεφαλαιακής Επάρκειας της Τράπεζας κατά περίπου 170 μ.β. σε επίπεδα της τάξης των 18,8%.

Latest News

Νέος πρόεδρος στην Alpha Bank o Δημήτρης Τσιτσιράγκος

Ο Δημήτρης Τσιτσιράγκος αναλαμβάνει τα καθήκοντά του στην Alpha Bank από την 1η Ιανουαρίου 2025

«Κάηκαν» οι μπριζόλες του Salt Bae στη Μύκονο – Στο κόκκινο τα εστιατόρια του σεφ

Σε Μύκονο και Λονδίνο ο τζίρος και τα κέρδη των ψητοπωλείων Nusr-Et έχουν πάρει την κάτω βόλτα - Έκλεισε το μπεργκεράδικο στη Νέα Υόρκη

Τι φέρνει η Elpedison σε Helleniq Energy – Το σενάριο για placement και το μέρισμα από ΔΕΠΑ Εμπορίας

Ο Ανδρέας Σιάμισιης CEO της Helleniq Energy στη διάρκεια ενημέρωσης Τύπου απάντησε στην Edison για την αποτίμηση της Elpedison

Από τη Μεγάλη Βρετανία στα ορεινά θέρετρα και τα spa - Το πλάνο του ομίλου Λάμψα

Ήδη ο όμιλος Λάμψα «τρέχει» επενδυτικά προγράμματα για ξενοδοχεία σε ορεινούς προορισμούς - Το πλάνο για τη Μεγάλη Βρετανία

Cash cow η Ελλάδα για τον οίκο Dior - Οι «χρυσές» επιδόσεις σε ένδυση και καλλυντικά

Τζίρος 55 εκατ. ευρώ για luxury ρούχα, παπούτσια και καλλυντικά Dior στην ελληνική αγορά – Το νέο κατάστημα και η συμβολή του τουρισμού

Χτίζει... κόμβο logistics η Huawei στον Πειραιά – Οι νέες επενδύσεις που σχεδιάζει

«Το logistics hub που θα δημιουργηθεί ουσιαστικά θα λειτουργεί σαν πύλη εισόδου των προϊόντων της Huawei προς την Ευρώπη», είπε ο CEO της εταιρείας για τη νοτιοανατολική Ευρώπη

Στα «βράχια» οι μισές ρυθμίσεις μέσω εξωδικαστικού - Το αγκάθι των τόκων

Πώς εξελίσσονται οι ρυθμίσεις και ο εξωδικαστικός - Γιατί σχεδόν 1 στους 2 οφειλέτες σταματά να εξοφλεί τις δόσεις

Η συγχώνευση έφερε οργανική κερδοφορία 27,3 εκατ. ευρώ για την Attica Bank

Στόχος για την Attica Bank η πλήρης εξυγίανση εντός του 2024 και η λειτουργική συγχώνευση μέσα στο 2025

Startups στην Ελλάδα: Οι επενδυτικές ευκαιρίες, οι εξαγορές και οι προοπτικές για το 2025

Το Found.ation, σε συνεργασία με το EIT Digital και την υποστήριξη της EATE παρουσίασε για όγδοη συνεχόμενη χρονιά το report Startups in Greece

Νέες προοπτικές για την Υδρόγειο Ασφαλιστική με την ένταξή της στον Όμιλο Reale

Το Ετήσιο Συνέδριο Συνεργατών της πραγματοποίησε η Υδρόγειος Ασφαλιστική με βραβεύσεις των κορυφαίων ασφαλιστικών διαμεσολαβητών της

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433