Η σημαντική βελτίωση της αναπτυξιακής προοπτικής της Ελλάδας στο μεταπανδημικό τοπίο, επηρεάζει ευνοϊκά την κατάσταση των δημοσίων οικονομικών της χώρας, αυξάνοντας τους βαθμούς ελευθερίας στην άσκηση της δημοσιονομικής πολιτικής τα επόμενα έτη, αναφέρει το Εβδομαδιαίο Δελτίο Οικονομικών Εξελίξεων της Διευθύνσεως Οικονομικών Μελετών της Alpha Bank.

Οι πρόσφατες προβλέψεις για την πορεία της ελληνικής οικονομίας τόσο από την Ευρωπαϊκή Επιτροπή, όσο και από το Υπουργείο Οικονομικών στο πλαίσιο του Προϋπολογισμού, επιβεβαιώνουν τις προσδοκίες για μία διαταραχή σχήματος οιονεί -V, με την ύφεση να διαρκεί για ένα μόνο έτος, το 2020 (-9%) και από το 2021 να παρατηρείται ισχυρή ανάκαμψη της οικονομικής δραστηριότητας. Το χαρακτηριστικό αυτό διαφοροποιεί την πανδημική κρίση από την κρίση χρέους της ελληνικής οικονομίας, κατά τη διάρκεια της οποίας οι ρυθμοί μεταβολής του ΑΕΠ, παρέμειναν αρχικά σε αρνητικό έδαφος για πέντε έτη -αν και ήταν σχετικά μικρότερης έντασης σε σύγκριση με το 2020-, ενώ στη συνέχεια ακολούθησε μία περίοδος στασιμότητας.

Τα βασικά χαρακτηριστικά του σχεδιασμού της δημοσιονομικής πολιτικής έχουν ως ακολούθως:

1. Σταδιακή επιστροφή σε καθεστώς δημοσιονομικής πειθαρχίας, με συρρίκνωση του πρωτογενούς ελλείμματος το 2021 και το 2022 και επιστροφή σε πλεόνασμα το 2023.

2. Θεαματική άνοδος του ΑΕΠ σε σταθερές τιμές, σε συνδυασμό με την ενίσχυση του πληθωρισμού, που οδηγούν σε ταχύτερη άνοδο του ΑΕΠ σε τρέχουσες τιμές σε σχέση με το δημόσιο χρέος, καθώς τα ονομαστικά επιτόκια διατηρούνται σε σχετικά χαμηλά επίπεδα, με αποτέλεσμα τη μείωση του λόγου χρέους προς ΑΕΠ.

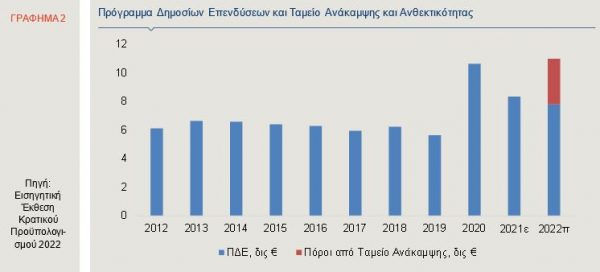

3. Σημαντική αύξηση των δημοσίων επενδύσεων σε σχέση με το παρελθόν που υποστηρίζονται από τα διαθέσιμα κονδύλια του Ταμείου Ανάκαμψης και Ανθεκτικότητας.

4. Επαναπροσδιορισμός των δημοσιονομικών κανόνων σε ευρωπαϊκό επίπεδο, ο οποίος ενδέχεται να οδηγήσει σε αξιοσημείωτο εξορθολογισμό της έντασης της δημοσιονομικής πειθαρχίας -όπως προσδιορίζεται από το ύψος των πρωτογενών πλεονασμάτων- προκειμένου να διασφαλίζεται η μακροπρόθεσμη βιωσιμότητα, να δημιουργείται δημοσιονομικός χώρος άσκησης αντικυκλικής πολιτικής και να υποστηρίζονται οι επενδύσεις.

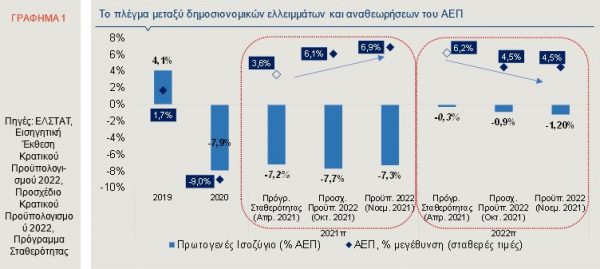

Η Ευρωπαϊκή Επιτροπή (European Economic Forecast, Autumn 2021) αναθεώρησε επί τα βελτίω την εκτίμησή της για τον ρυθμό μεγέθυνσης για το 2021, σε 7,1%, από 4,3% το καλοκαίρι, λόγω της αναμενόμενης ισχυρής ανάκαμψης τόσο της ιδιωτικής κατανάλωσης και των εξαγωγών, όσο και των επενδύσεων. Η εκτίμηση για ισχυρή ανάκαμψη της οικονομικής δραστηριότητας από το τρέχον έτος και μετά, αποτυπώνεται και στο τελικό κείμενο του Προϋπολογισμού του 2022 που υποβλήθηκε στο Κοινοβούλιο (Γράφημα 1), με αποτέλεσμα να ενσωματώνει πλέον την αναθεωρημένη επί τα βελτίω πρόβλεψη για ανάπτυξη 6,9% το 2021, από 6,1% στο Προσχέδιο του Προϋπολογισμού (Οκτώβριος 2021) και 3,6% στο Πρόγραμμα Σταθερότητας (Απρίλιος 2021). Το 2022 αναμένεται να αποτελέσει έτος επιστροφής σε επίπεδο οικονομικής δραστηριότητας υψηλότερο του 2019, καθώς ο Προϋπολογισμός προβλέπει περαιτέρω μεγέθυνση της τάξης του 4,5%. Το μίγμα της οικονομικής μεγέθυνσης του 2022 θα είναι σημαντικά διαφοροποιημένο σε σχέση με αυτό της τρέχουσας χρονιάς, καθώς αναμένεται να στηριχτεί σε μεγαλύτερο βαθμό στην επενδυτική δαπάνη, μέσω της υλοποίησης των έργων του Ταμείου Ανάκαμψης και Ανθεκτικότητας και της προσέλκυσης ξένων επενδύσεων, λόγω της βελτιούμενης βιωσιμότητας του δημοσίου χρέους και της μείωσης του κινδύνου χώρας, καθώς η πιστοληπτική επιφάνεια της Ελλάδας προσεγγίζει την επενδυτική βαθμίδα (βλ. Εβδομαδιαίο Δελτίο Οικονομικών Εξελίξεων της 17.11.2021).

Σύμφωνα με τον Προϋπολογισμό, η υλοποίηση των έργων που θα χρηματοδοτηθούν από το Ταμείο Ανάκαμψης και Ανθεκτικότητας αναμένεται να συμβάλει στον ρυθμό μεγέθυνσης του 2022 κατά 2,9 ποσοστιαίες μονάδες, με το 88% της συνολικής κατανομής επιχορηγήσεων και δανείων για το έτος να κατευθύνεται σε επενδύσεις και το 41,6% εξ αυτού σε δημόσιες επενδύσεις με υψηλό αναπτυξιακό αποτύπωμα. Η συμβολή του Ταμείου Ανάκαμψης στις δημόσιες επενδύσεις αντανακλάται στο Γράφημα 2, το οποίο αποτυπώνει την εξέλιξη του Προγράμματος Δημοσίων Επενδύσεων (ΠΔΕ), σε δισ. Ευρώ, από το 2012 μέχρι και το 2022. Το ΠΔΕ παρέμενε σχετικά σταθερό, την περίοδο 2012-2019, ωστόσο, το 2020, παρουσίασε ραγδαία αύξηση σε Ευρώ 10,6 δισ. από Ευρώ 5,6 δισ. το προηγούμενο έτος -από τα οποία τα Ευρώ 8,6 δισ. ήταν συγχρηματοδοτούμενα έργα και τα υπόλοιπα Ευρώ 2 δισ. από αμιγώς εθνικούς πόρους- απόρροια της χρηματοδότησης παρεμβάσεων για την αντιμετώπιση των δυσμενών επιπτώσεων της πανδημίας. Το 2021 το ΠΔΕ αναμένεται να μειωθεί σε Ευρώ 8,35 δισ., ωστόσο θα παραμείνει αυξημένο σε σχέση με τα έτη 2012-2019, καθώς παραμένουν σε ισχύ σημαντικές δράσεις για την αντιμετώπιση των επιπτώσεων της πανδημίας. Η συμβολή του Ταμείου Ανάκαμψης στο ΠΔΕ γίνεται ορατή το 2022, όπου οι πόροι από το Ταμείο Ανάκαμψης αναμένεται να αυξήσουν κατά Ευρώ 3,2 δισ. το ΠΔΕ, από Ευρώ 7,8 δισ. σε Ευρώ 11 δισ., πετυχαίνοντας την υψηλότερη εισροή επενδυτικών πόρων από το εν λόγω πρόγραμμα την τελευταία δεκαετία, συμβάλλοντας στην επιτάχυνση της ανόδου των επενδύσεων και -σε συνδυασμό και με τον πυλώνα των δανείων προς ιδιωτικά επενδυτικά σχέδια- στην έναρξη της διαδικασίας κάλυψης του επενδυτικού κενού που σωρεύτηκε την προηγούμενη δεκαετία και στην επίτευξη υψηλών ρυθμών μεγέθυνσης.

Επιπροσθέτως, στην Έκθεση του Προϋπολογισμού του 2022 περιλαμβάνονται εκτιμήσεις για τα δημοσιονομικά ελλείμματα της διετίας 2021-2022, τα οποία έχουν αναθεωρηθεί σε σχέση με τα εκτιμώμενα ελλείμματα στο Προσχέδιο του Προϋπολογισμού (Οκτώβριος 2022). Όπως αποτυπώνεται και στο Γράφημα 1, η αναθεώρηση του εκτιμώμενου ρυθμού μεγέθυνσης για το 2021, από 3,6% τον Απρίλιο, σε 6,1% τον Οκτώβριο, λόγω της υψηλότερης του αναμενομένου επίδοσης της ελληνικής οικονομίας το δεύτερο τρίμηνο του έτους (με το ΑΕΠ να αυξάνεται κατά 16,2% σε ετήσια βάση), της μικρότερης επίπτωσης των περιοριστικών μέτρων στην οικονομική δραστηριότητα στο πρώτο τρίμηνο του έτους, καθώς και της καλύτερης του αναμενομένου επίδοσης του κλάδου του τουρισμού κατά τη θερινή περίοδο, δημιούργησε επιπλέον δημοσιονομικό χώρο για την άσκηση επεκτατικής δημοσιονομικής πολιτικής και την περαιτέρω στήριξη νοικοκυριών και επιχειρήσεων, με αποτέλεσμα το πρωτογενές δημοσιονομικό έλλειμμα, σε όρους ενισχυμένης εποπτείας, να εκτιμάται σε -7,7% του ΑΕΠ.

Οι αυξημένες καταναλωτικές δυνατότητες, λόγω της συσσώρευσης αποταμιεύσεων στη διάρκεια της πανδημίας, η περαιτέρω άνοδος των επενδύσεων και η ταχύτερη του αναμενομένου ανάκαμψη του τουρισμού, οδήγησαν το Υπουργείο Οικονομικών, όπως προαναφέρθηκε, να αναθεωρήσει περαιτέρω την πρόβλεψή του για ρυθμό μεγέθυνσης σε 6,9% το 2021. Το γεγονός αυτό συνέβαλε στη μείωση της εκτίμησης για το πρωτογενές έλλειμμα του 2021, σε -7,3% του ΑΕΠ.

Αντιστοίχως, η μείωση της πρόβλεψης για τον ρυθμό μεγέθυνσης του 2022 από 6,2%, τον Απρίλιο, σε 4,5% οδήγησε σε αναπροσαρμογή των εκτιμήσεων για πρωτογενές έλλειμμα, το 2022, από -0,3% σε -0,9% και τελικά σε -1,2% του ΑΕΠ. Ο περιορισμός του ελλείμματος, το 2022, αναμένεται να προέλθει από την εκτίμηση για την ταχεία ανάκαμψη της οικονομικής δραστηριότητας. Επομένως, ο κρατικός προϋπολογισμός προβλέπει για το 2022 αυξημένα έσοδα λόγω της ανόδου της οικονομικής δραστηριότητας και μειωμένες κρατικές δαπάνες για την αντιμετώπιση των αρνητικών επιπτώσεων από την εξάπλωση της πανδημίας.

Επιπλέον, ο Προϋπολογισμός για το 2022 προβλέπει μία περαιτέρω συρρίκνωση του λόγου του δημοσίου χρέους προς το ΑΕΠ, η οποία αναμένεται να προέλθει πρωτίστως από την επίτευξη υψηλών ονομαστικών ρυθμών μεγέθυνσης (οι οποίοι την παρούσα περίοδο εκτιμάται ότι θα είναι ακόμα μεγαλύτεροι λόγω των πληθωριστικών πιέσεων που ασκούνται παγκοσμίως) και δευτερευόντως από τη σταδιακή επιστροφή σε καθεστώς δημοσιονομικής πειθαρχίας, με την επίτευξη πρωτογενών πλεονασμάτων από το 2023 και μετά. Ειδικότερα, σύμφωνα με τον Προϋπολογισμό, ο λόγος χρέους προς ΑΕΠ εκτιμάται ότι θα μειωθεί κάτω από το 200% το 2021 (197,1%) και περαιτέρω το 2022, σε 189,6%. Η καθοδική πορεία του χρέους, σε συνδυασμό με τα ευνοϊκά χαρακτηριστικά του (μακρά μέση σταθμισμένη ληκτότητα, χαμηλό κόστος εξυπηρέτησης του χρέους, το μεγαλύτερο ποσοστό του ελληνικού χρέους διακρατείται από πιστωτές του «επίσημου» τομέα), αναμένεται να συμβάλουν στην ταχύτερη επίτευξη επενδυτικής βαθμίδας για το αξιόχρεο της ελληνικής οικονομίας, γεγονός που με τη σειρά του αναμένεται να συνεισφέρει στη βελτίωση του επενδυτικού κλίματος και στην προσέλκυση ξένων κεφαλαίων, καθιστώντας τη χώρα έναν ελκυστικό επενδυτικό προορισμό (βλ. Εβδομαδιαίο Δελτίο Οικονομικών Εξελίξεων της 17.11.2021).

Στην κατεύθυνση αυτή αναμένεται να συμβάλει και η τυχόν αναθεώρηση των δημοσιονομικών κανόνων που ισχύουν στην Ευρωπαϊκή Ένωση. Η πανδημική κρίση αποτέλεσε το εφαλτήριο για τη χαλάρωση των δημοσιονομικών κανόνων σχετικά με το ύψος του δημοσίου χρέους και των ελλειμμάτων, προκειμένου οι οικονομίες των κρατών-μελών να αντιμετωπίσουν με αποτελεσματικότητα τις αρνητικές συνέπειες της υγειονομικής κρίσης και της αναστολής της οικονομικής δραστηριότητας. Η Ελλάδα ωφελήθηκε από την πρωτοβουλία αυτή, τα αποτελέσματα της οποίας είναι εμφανή κατά το τρέχον έτος, δεδομένου ότι η χώρα επιτυγχάνει ισχυρή ανάκαμψη ένα χρόνο μετά τη βαθιά υφεσιακή διαταραχή, έχοντας ταυτόχρονα στηρίξει με σημαντικές παρεμβάσεις τα εισοδήματα των νοικοκυριών και των επιχειρήσεων, μειώνοντας σημαντικά το επίπεδο της ανεργίας στη χώρα (σε 13% τον Σεπτέμβριο του 2021, από 16,5% ένα χρόνο πριν), χωρίς να τεθεί σε κίνδυνο η βιωσιμότητα του δημοσίου χρέους. Η ενδεχόμενη υιοθέτηση περισσότερο ευέλικτων δημοσιονομικών κανόνων αναμένεται αφενός να προσφέρει τον απαιτούμενο χώρο για την αντιμετώπιση μελλοντικών κρίσεων και αφετέρου να συμβάλει στην περαιτέρω ενίσχυση των επενδύσεων, μέσω της αξιοποίησης του δημιουργούμενου δημοσιονομικού χώρου για τη θέσπιση χαμηλότερων φορολογικών συντελεστών και την προώθηση παραγωγικών δημοσίων επενδύσεων.

Διεθνείς Αγορές Ομολόγων και Συναλλάγματος και η Νομισματική Πολιτική σε ΗΠΑ, Ευρωζώνη και Ηνωμένο Βασίλειο

Οι πρόσφατες συνεδριάσεις των κεντρικών τραπεζών σε ΗΠΑ, Ευρωζώνη και Ηνωμένο Βασίλειο δεν σηματοδότησαν αλλαγή της νομισματικής τους πολιτικής. Τα βασικά επιτόκια της Ομοσπονδιακής Τράπεζας των ΗΠΑ (Fed), της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) και της Τράπεζας της Αγγλίας (BoE) παρέμειναν αμετάβλητα, παρά το γεγονός ότι η τελευταία θεωρούνταν πιθανό να προβεί σε αύξησή του. Η απότομη άνοδος, ωστόσο, του πληθωρισμού, η βελτίωση των συνθηκών στις αγορές εργασίας και οι προβλέψεις για διαφορετικών «ταχυτήτων» οικονομική μεγέθυνση στις συγκεκριμένες οικονομίες διαφοροποιούν τις εκτιμήσεις για τον χρόνο αύξησης των βασικών επιτοκίων. Στο παρόν δελτίο (i) περιγράφονται συνοπτικά οι επίσημες εκτιμήσεις των τριών κεντρικών τραπεζών σχετικά με το χρόνο αύξησης των βασικών επιτοκίων και (ii) επιχειρούμε να αναλύσουμε τις επενδυτικές προσδοκίες όπως αυτές αποτυπώνονται στην κλίση της καμπύλης αποδόσεων (yield curves). Όπως θα διαπιστώσουμε, η Τράπεζα της Αγγλίας και η Ομοσπονδιακή Τράπεζα των ΗΠΑ εκτιμάται ότι θα αυξήσουν πρώτες το βασικό τους επιτόκιο, ενώ δεν αναμένεται άμεσα μεταβολή από την Ευρωπαϊκή Κεντρική Τράπεζα.

Η Fed διατήρησε το βασικό επιτόκιο στο εύρος 0-0,25%, μειώνοντας κατά 15 δισ. δολάρια το πρόγραμμα αγοράς ομολόγων ύψους 120 δισ. δολαρίων, αρχής γενομένης από τον Νοέμβριο, με σκοπό να τερματιστεί εντός του 2022. Ο πρόεδρός της τόνισε ότι προϋπόθεση για την αύξηση των επιτοκίων είναι η επίτευξη της πλήρους απασχόλησης, ενώ ο αντιπρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ επισήμανε ότι εφόσον η οικονομική ανάκαμψη συνεχιστεί με τον προβλεπόμενο ρυθμό, μέχρι το τέλος του επόμενου έτους, θα έχουν εκπληρωθεί οι προϋποθέσεις για την αύξηση των επιτοκίων. Η BoE αποφάσισε να διατηρήσει το βασικό επιτόκιο στο ιστορικά χαμηλό επίπεδο του 0,1%, εστιάζοντας στην ενδυνάμωση της αγοράς εργασίας και στην οικονομική μεγέθυνση, παρά τις πληθωριστικές πιέσεις.

Το βασικό επιτόκιο της ΕΚΤ παραμένει στο μηδέν από το 2016, με το ενδιαφέρον να έχει μετατοπιστεί στην απόφαση για το εάν θα λήξει ή θα παραταθεί, πέραν του Μαρτίου του 2022, το Έκτακτο Πρόγραμμα Αγοράς Στοιχείων Ενεργητικού λόγω της πανδημίας (PEPP). Σύμφωνα με την επικεφαλής της, δεν αναμένεται αύξηση των επιτοκίων εντός του 2022, καθώς σε μία τέτοια περίπτωση θα υπονομευόταν η αναπτυξιακή διαδικασία. Σημειώνεται ότι η ΕΚΤ προβλέπει αύξηση του ΑΕΠ στην Ευρωζώνη κατά 5% το 2021 και κατά 4,6% το 2022, σύμφωνα με την Fed, η ανάκαμψη της οικονομίας των ΗΠΑ θα είναι της τάξης του 5,9% το 2021 και 3,8% το 2022, ενώ οι αντίστοιχες προβλέψεις της BoE για την οικονομία του Ηνωμένου Βασιλείου είναι 7% και 5%.

Επιπρόσθετα, κοινή είναι η εκτίμηση των τριών κεντρικών τραπεζών ότι οι τρέχουσες πληθωριστικές πιέσεις συνιστούν ένα παροδικό φαινόμενο που σχετίζεται, σε σημαντικό βαθμό, με τις διαταράξεις στις εφοδιαστικές αλυσίδες και ως εκ τούτου εκτιμάται ότι θα αρχίσουν να υποχωρούν από το επόμενο έτος, αν και με μεγαλύτερη χρονική υστέρηση από αυτή που αρχικώς αναμενόταν.

Ωστόσο, οι κινήσεις των βραχυπρόθεσμων αποδόσεων στις διεθνείς αγορές κρατικών ομολόγων, τους τελευταίους μήνες, αντανακλούν τη σχετική αβεβαιότητα που επικρατεί αναφορικά με την εξέλιξη του πληθωρισμού και την πορεία των βασικών επιτοκίων από δύο εκ των τριών κεντρικών τραπεζών. Στις ΗΠΑ και στο Ηνωμένο Βασίλειο, οι αποδόσεις των διετών ομολόγων αυξάνονται σταδιακά περίπου από τα μέσα Σεπτεμβρίου (Γράφημα 3α), όταν ανακοινώθηκαν τα στοιχεία για τον πληθωρισμό του Αυγούστου στις δύο χώρες. Η καταγραφείσα έξαρση των πληθωριστικών πιέσεων δημιούργησε τις προσδοκίες για αύξηση των βασικών επιτοκίων από την Fed και την BoE, για πρώτη φορά, μετά από μία μακρά περίοδο χαμηλών επιτοκίων. Η απόδοση του διετούς αμερικανικού ομολόγου τριπλασιάστηκε στο 0,64%, στις 24 Νοεμβρίου, από 0,21%, στις 15 Σεπτεμβρίου, ενώ η αντίστοιχη απόδοση του ομολόγου του Ηνωμένου Βασιλείου ανήλθε σε 0,59% από 0,26%, παρά τη σημαντική -αλλά προσωρινή- μείωση που κατέγραψε, στις 4 Νοεμβρίου, ως απόρροια της απόφασης της BoE να διατηρήσει αμετάβλητο το βασικό της επιτόκιο. Αντίθετα, η απόδοση του γερμανικού διετούς ομολόγου μειώθηκε στο -0,74%, στις 24 Νοεμβρίου, από -0,70%, στις 15 Σεπτεμβρίου.

Ενδεικτικό του περιβάλλοντος αβεβαιότητας που επικρατεί στις αγορές είναι το γεγονός ότι οι καμπύλες αποδόσεων στις ΗΠΑ και στο Ηνωμένο Βασίλειο, στις 24 Νοεμβρίου, έχουν μετατοπιστεί προς τα πάνω σε σύγκριση με τις αντίστοιχες καμπύλες αποδόσεων ,στις 15 Σεπτεμβρίου (Γράφημα 3β), ενώ η απότομη κλίση τους υποδηλώνει προσδοκίες για επικράτηση ανοδικών πιέσεων στα επιτόκια στο μέλλον. Αντίθετα, η μετακίνηση της καμπύλης αποδόσεων στην Γερμανία είναι οριακή, ενώ η ήπια προς τα πάνω κλίση της υποδηλώνει σχετικά χαμηλές προσδοκίες για μεταβολή των επιτοκίων από τα τρέχοντα επίπεδα.

Οι προσδοκίες για χρονική υστέρηση στην αύξηση του βασικού επιτοκίου από την ΕΚΤ ενδέχεται να επηρεάζουν πτωτικά την εξέλιξη της συναλλαγματικής ισοτιμίας του ευρώ με το δολάριο και τη στερλίνα, το οποίο αποδυναμώνεται παράλληλα και από την εισαγωγή νέων περιοριστικών μέτρων σε διάφορα κράτη-μέλη της Ευρωζώνης. Συγκεκριμένα, το ευρώ διολίσθησε, στις 24 Νοεμβρίου, κάτω από τα 1,12 δολάρια, για πρώτη φορά από τον Ιούνιο του 2020, ενώ κινείται στα χαμηλότερα επίπεδα, από τον Φεβρουάριο του 2020, έναντι της στερλίνας

Latest News

Φυλακές Κορυδαλλού: Πιο κοντά στον Ασπρόπυργο με Προεδρικό Διάταγμα

Τι προβλέπει το Ειδικό Πολεοδομικό Σχέδιο που συνέταξε το Υπουργείο Περιβάλλοντος και Ενέργειας

![Ακίνητα: Αναζητούνται νέες «πιάτσες» στις ενοικιάσεις καταστημάτων και αποθηκών [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/03/akinita2-768x512-1-600x400.jpeg)

Πώς κινούνται οι τιμές στα εμπορικά ακίνητα - Οι hot περιοχές [πίνακες]

Σύμφωνα με την έρευνα της Spitogatos, νέες περιοχές όπως το Περιστέρι και η Καλλιθέα κινήθηκαν ανοδικά στην αναζήτηση για ακίνητα

Νέα διοικητική επιτροπή στο ΒΕΑ

Μετά την πρώτη συνεδρίασή της, η Διοικητική Επιτροπή συγκροτήθηκε σε σώμα και έγινε η εκλογή των μελών της, στα αξιώματα

Τι κερδίζουν επενδυτές και οικονομία από την αναβάθμιση του ΧΑ

Τα οφέλη που θα «ξεκλειδώσει» η επιστροφή στις ανεπτυγμένες αγορές – Ο Πατέλης προανήγγειλε νομοσχέδιο για την ανάπτυξη της κεφαλαιαγοράς

Μπόνους δόμησης: Τι αλλαγές φέρνει η απόφαση του ΣτΕ – Οι πρώτες αντιδράσεις

Μέσω του πολεοδομικού σχεδιασμού η επαναφορά των «μπόνους» δόμησης, λέει ο Σκυλακάκης - Ποιες οικοδομικές άδειες ακυρώνονται

Παράθυρο Κεφαλογιάννη για αλλαγές στο πλαίσιο των Airbnb

Η υπουργός Τουρισμού Όλγα Κεφαλογιάννη άφησε ανοιχτό το ενδεχόμενο για επιμέρους αλλαγές στο νομοσχέδιο που αφορά στις μισθώσεις τύπου Airbnb

Οι Αμερικανοί ψηφίζουν Ελλάδα για εξοχικά - Άνοδος 400% στις πωλήσεις μετά τις εκλογές

Το 2024 υπήρχε χρονιά ρεκόρ ενδιαφέροντος των Αμερικανών για εξοχικά στην Ελλάδα

Βουλή: Ανέβηκαν οι τόνοι με το «καλημέρα» στη συζήτηση για τον προϋπολογισμό

«Πυρ ομαδόν» κατά της κυβέρνησης από τα κόμματα της αντιπολίτευσης κατά την πρώτη ημέρα της συζήτησης του προϋπολογισμού στη Βουλή

Πρώτη δημόσια εμφάνιση Πατέλη μετά την παραίτηση του – Ο μίνι απολογισμός

Ο Αλέξης Πατέλης μίλησε σε εκδήλωση της ΕΧΑΕ τονίζοντας το μεταρρυθμιστικό έργο της κυβέρνησης στην οικονομία

Έρχονται τα πρώτα 300 φθηνά σπίτια - Οι δικαιούχοι και το ενοίκιο

Το πρόγραμμα «Κοινωνική Αντιπαροχή» στοχεύει στην ανέγερση 2.500 κατοικιών σε οικόπεδα του Δημοσίου

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-600x375.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433