Οι μεγαλύτερες διακυμάνσεις στα ομόλογα σε περισσότερο από μια δεκαετία φέτος είναι μια νέα πρόκληση για την παραδοσιακή επενδυτική στρατηγική 60/40.

Η συγκεκριμένη επενδυτική συνταγή που προβλέπει ένα χαρτοφυλάκιο με 60% μετοχές και 40% ομόλογα, υποχώρησε πέρυσι κατά 17%, καταγράφοντας τη χειρότερη επίδοση από το 2008. Αν και είναι απίθανο να επαναληφθεί ένα τόσο θλιβερό αποτέλεσμα φέτος, ορισμένα μεγάλα ονόματα της Wall Street προτείνουν στους επενδυτές να αναζητήσουν εναλλακτική διαφοροποίηση δεδομένης της αστάθειας στις αγορές χρέους.

«Είμαστε πρόθυμοι να διαφοροποιήσουμε το σταθεροποιητικό μας στρώμα, έτσι ώστε να μην εξαρτόμαστε υπερβολικά από τα κρατικά ομόλογα», δήλωσε η Catherine Doyle, ειδική στις επενδύσεις για στρατηγική πραγματικής απόδοσης στη Newton Investment Management. «Η πρόσφατη αστάθεια στα ομόλογα το καθιστά λιγότερο ελκυστικό για χαρτοφυλάκια 60/40».

Η κατανομή του 60% σε μετοχές προορίζεται να προσφέρει ανατίμηση κεφαλαίου, ενώ η κατοχή ομολόγων κατά 40% λειτουργεί ως δικλείδα ασφαλείας για τον κίνδυνο μετοχών. Για να λειτουργήσει, ιδανικά η συσχέτιση μεταξύ των δύο περιουσιακών στοιχείων θα πρέπει να είναι αρνητική και η αστάθεια των ομολόγων θα πρέπει να είναι χαμηλή — ή τουλάχιστον χαμηλότερη από τις μετοχές. Και οι δύο θεωρίες τίθενται σε δοκιμασία.

BlackRock vs Goldman: Μάχη γιγάντων για τη «συνταγή» του 60/40 – Τι προτείνουν στους επενδυτές

Νέα αβεβαιότητα

Ενώ οι αγορές ομολόγων έχουν ηρεμήσει λίγο μετά τις άγριες διακυμάνσεις τον Μάρτιο μετά την κατάρρευση τριών αμερικανικών τραπεζών, υπάρχει αρκετή αβεβαιότητα μπροστά που θα μπορούσε να επαναφέρει την αναταραχή. Ο σταθερός πληθωρισμός σημαίνει ότι οι κεντρικές τράπεζες μπορεί να μην είναι σε θέση να σταματήσουν τις αυξήσεις επιτοκίων το συντομότερο δυνατό, αυξάνοντας τον κίνδυνο ύφεσης ή περαιτέρω εταιρικών καταρρεύσεων ακολουθώντας αυτές της Silicon Valley Bank και της Credit Suisse Group AG.

Το τυπικό ράλι των «αρκούδων» και η αμφισβήτηση της στρατηγικής 60/40

Η BlackRock Inc. δήλωσε πρόσφατα ότι το 60/40 δεν λειτουργεί σε ένα περιβάλλον όπου οι κεντρικές τράπεζες είναι πιθανό να αυξήσουν τα επιτόκια σε ύφεση για να μειώσουν τον πληθωρισμό.

Τα στοιχεία των τελευταίων ημερών επιβεβαίωσαν αυτήν την ανησυχία, δείχνοντας ότι ο πληθωρισμός στις ΗΠΑ επιταχύνθηκε ενώ η ανάπτυξη επιβραδύνθηκε, ενώ παρόμοια εικόνα φαίνεται και στη ζώνη του ευρώ.

Ο δείκτης ICE BofA MOVE, ο οποίος παρακολουθεί τις αναμενόμενες διακυμάνσεις στα ομόλογα, άρχισε να αυξάνεται ξανά μετά την πτώση σχεδόν κατά 40% από το υψηλό 15 ετών στα μέσα Μαρτίου. Αντίθετα, ο δείκτης VIX, ο πιο κοινός δείκτης αστάθειας των μετοχών, διατηρείται κοντά στο χαμηλό ενός έτους.

Ισχυρά επιχειρήματα

Όπως είχε γράψει προ μηνών σε ανάλυσή της η Wall Street Journal, υπάρχουν ισχυρά επιχειρήματα υπέρ και κατά της συνταγής 60/40 ως λογικό σημείο εκκίνησης για τη διαμόρφωση ενός χαρτοφυλακίου: δίνει στον επενδυτή αξιοπρεπή έκθεση στην ανάπτυξη μέσω του στοιχείου των μετοχών, σταθερό εισόδημα από τα ομόλογα και ένα μαξιλάρι κατά τη διάρκεια της ύφεσης, όταν οι μετοχές συχνά πέφτουν έντονα και οι αποδόσεις των ομολόγων συνήθως πέφτουν επίσης, αυξάνοντας τις τιμές των ομολόγων.

Πέρυσι, οι μετοχές σημείωσαν μεγάλη πτώση και τα ομόλογα έχασαν επίσης χρήματα. Ο δείκτης Dow Jones US Total Stock Market έχασε 19,5% συμπεριλαμβανομένων των μερισμάτων, ενώ ο δείκτης ICE BofA US Treasury έχασε 12,9%.

Ένα χαρτοφυλάκιο 60/40 των ΗΠΑ είχε μια από τις χειρότερες χρονιές του, επειδή τα ομόλογα δεν έκαναν αυτό που έπρεπε να κάνουν. Το ερώτημα, λοιπόν, είναι αν το 2022 ήταν εξαίρεση και τα ομόλογα θα ξαναρχίσουν τώρα την κανονική τους λειτουργία.

Τι υποστηρίζει η BofA

Στο πλευρό της Goldman φαίνεται να τάσσεται και η Bank of America, η οποία βλέπει αλλαγή σκηνικού φέτος.

Η τοποθέτηση 60% σε μετοχές και 40% σε ομόλογα «θα πρέπει να δημιουργήσει θετική απόδοση το 2023», αναφέρει μεταξύ άλλων ο επικεφαλής επενδυτικής στρατηγικής της BofA Μάικλ Χάρτνετ, αναλύοντας τις προοπτικές για το επόμενο έτος που δημοσίευσε η αμερικανική τράπεζα.

Ο Χάρτνετ προβλέπει ότι τα ομόλογα θα ενισχυθούν το πρώτο εξάμηνο του έτους, τονίζοντας ότι η ύφεση θα διαρκέσει τους πρώτους έξι έως εννέα μήνες, χωρίς ωστόσο να είναι βαθιά ή έντονη.

«Η χρηματιστηριακή αγορά θα σημειώσει άνοδο το δεύτερο εξάμηνο μόλις καταστεί σαφές ότι έχουμε ξεπεράσει την κορύφωση των επιτοκίων και το κατώτατο όριο των εταιρικών κερδών», υπογράμμισε.

Latest News

Σταθεροποιητικά έκλεισαν την εβδομάδα οι ευρωαγορές

Μικρές διακυμάνσεις σημείωσαν οι δείκτες στα ευρωπαϊκά χρηματιστήρια και σε επίπεδο εβδομάδας

Έθεσε τις βάσεις για υψηλότερα το ΧΑ, δεύτερη ανοδική εβδομάδα στη σειρά

Το Χρηματιστήριο Αθηνών έκλεισε θετικά και αυτήν την εβδομάδα, με τον ΓΔ να σημειώνει κέρδη 0,88%, αλλά τον FTSE 25 να κλείνει στο +0,92%. Ο τραπεζικός κλάδος ενισχύθηκε κατά 1,37%

Παίρνει ώθηση από την Broadcom η Wall Street

Το πρόσφατο ράλι ανόδου έχει πυροδοτήσει ορισμένες ανησυχίες για μια υπερτιμημένη αγορά που τροφοδοτείται από το μετεκλογικό κλίμα

Κινήσεις χαμηλού ρίσκου στο ΧΑ - Στηρίζουν ΕΛΧΑ, Βιοχάλκο

Ωστόσο ουδείς αμφισβητεί ότι ο Γενικός Δείκτης βλέπει με μεγαλύτερες προσδοκίες τις 1.500 μονάδες

Συνεχίζει τις σταθεροποιητικές κινήσεις το ΧΑ, στηρίζει η ΕΛΧΑ

Η αγορά αναμένει τώρα την ομιλία του πρωθυπουργού την Κυριακή

Μικτά πρόσημα στην Ευρώπη, προβληματίζουν τα οικονομικά στοιχεία

Απογοήτευσαν Γερμανία και Βρετανία

Κινεζικές πιέσεις δέχτηκαν οι αγορές της Ασίας, εξαίρεση ο Kospi της Νότιας Κορέας

Ο δείκτης Hang Seng του Χονγκ Κονγκ υποχώρησε 1,83%, ενώ ο CSI 300 της ηπειρωτικής Κίνας έχασε 2,37% και έκλεισε στις 3.933,18 μονάδες

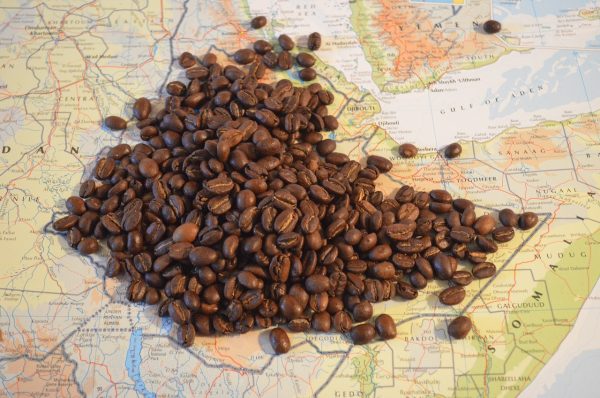

Κοντά σε ρεκόρ 50 ετών η τιμή του καφέ - Θα πάρει χρόνια για να πέσει, λένε οι ειδικοί

Η τελευταία φορά που η τιμή των κόκκων Arabica διαμορφώθηκε τόσο υψηλά ήταν το 1977 όταν το χιόνι κατέστρεψε μεγάλες εκτάσεις φυτειών της Βραζιλίας

Προσγείωσε ο... Τραμπ τη Wall Street

Oι αμερικανικοί δείκτες έκλεισαν με απώλειες, στη σκιά των στοιχείων που έδειξαν ότι οι πληθωριστικές πιέσεις συνεχίζονται

Το ξέφρενο ράλι της αμερικανικής αγοράς εγκυμονεί νέους κινδύνους - Καμπανάκι από Economist

Γιατί οι επενδυτές στις ΗΠΑ που αγοράζουν τα πιο κερδοσκοπικά νέα προϊόντα είναι πιθανό να καταλήξουν απογοητευμένοι

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-600x474.jpeg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433