Το πρόσφατο sell off στις αγορές ομολόγων έχει οδηγήσει το κόστος δανεισμού στα υψηλότερα επίπεδα της τελευταίας δεκαετίας και πλέον σημαίνοντας συναγερμό στο παγκόσμιο χρηματοπιστωτικό σύστημα. Η αγορά των ομολόγων έχει ισχυροποιηθεί τα τελευταία χρόνια με την αξία της παγκοσμίως υπολογίζεται σε περίπου 141 τρισ. δολάρια στο τέλος του 2022.

Η αγορά ομολόγων είναι η πιο σημαντική αγορά στον κόσμο», λέει ο Ρέι Ντάλιο, ιδρυτής του μεγαλύτερου hedge fund στον κόσμο, του Bridgewater. «Είναι η ραχοκοκαλιά όλων των άλλων αγορών». Ενδεικτικό είναι ότι από τα 183 τρισ. δολάρια που κατέχουν σε περιουσιακά στοιχεία παγκοσμίως οι τράπεζες, σύμφωνα με το Συμβούλιο Χρηματοπιστωτικής Σταθερότητας, το μεγάλο μέρος είναι επενδυμένο σε ομόλογα. Η πτώση των τιμών των ομολόγων καταγράφεται λογιστικά στις μη πραγματοποιηθείσες ζημιές και με ανησυχία αναμένεται να αποκαλυφθεί στα οικονομικά αποτέλεσμα του τρίτου τριμήνου για να υπολογιστεί ο δυνητικός κίνδυνος. Το καμπανάκι όμως δεν χτυπάει μόνο για τις τραπέζες αλλά και για τις ασφαλιστικές εταιρείες, τα συνταξιοδοτικά ταμεία και τους διαχειριστές περιουσιακών στοιχείων που κατέχουν τρισεκατομμύρια δολάρια κρατικού και εταιρικού χρέους.

Oμόλογα: Παίρνουν τη σκυτάλη από τις τράπεζες και «στήνουν» την επόμενη κρίση

Οι φορείς χάραξης πολιτικής και οι επενδυτές είναι σε επιφυλακή καθώς οι πρόσφατες αναταράξεις στις αγορές ομολόγων θα μπορούσε να προκαλέσει σοβαρές ζημιές. Οι Financial Times κατέγραψαν τους τομείς που πλήττονται περισσότερο από την άνοδο των αποδόσεων των ομολόγων.

Οι «χάρτινες» ζημιές στο χαρτοφυλάκιο ομολόγων των τραπεζών

«Το παρακολουθούμε πολύ προσεκτικά για να δούμε αν κάτι σπάσει», εξηγεί ο παγκόσμιος επικεφαλής μακροοικονομικών της Fidelity International, Σαλμάν Αχμέντ.

Οι «χάρτινες» ζημιές, δηλαδή η μη πραγματοποιηθείσες ζημιές, από το πιο αδιαφανές μέρος των χαρτοφυλακίων ομολόγων των αμερικανικών τραπεζών προσεγγίζουν πλέον τα 400 δισ. δολάρια, υψηλό όλων των εποχών και 10% πάνω από την κορυφή στις αρχές του έτους που προκάλεσε την κατάρρευση της Silicon Valley Bank, σύμφωνα με τον αναλυτή της εταιρείας δεδομένων ομολόγων Trepp, Μάθιου ‘Αντερσον.

Τα στοιχεία που δίνει η Ομοσπονδιακή Εταιρεία Ασφάλισης Καταθέσεων είναι πιο εφιαλτικά. Το δεύτερο τρίμηνο, οι μη πραγματοποιηθείσες ζημίες στους τραπεζικούς ισολογισμούς ανήλθαν σε 558,4 δισ. δολάρια, σημειώνοντας άλμα 8,3% από την προηγούμενη περίοδο. Από το σύνολο αυτό, τα ομόλογα που διακρατούνται μέχρι τη λήξη τους, τα οποία προκάλεσαν μεγάλο μέρος της αναταραχής φέτος, ανήλθαν σε 309,6 δισ. δολάρια.

Ωστόσο, σύμφωνα με εκτιμήσεις οι περισσότερες τράπεζες, και ιδίως οι μεγαλύτερες, δεν θα χρειαστεί να πουλήσουν τα ομόλογα και έτσι οι ζημιές θα παραμένουν λογιστικές.

Οι επενδυτές όμως και οι ρυθμιστικές αρχές δεν είναι καθόλου επαναπαυμένοι, καθώς είναι πρόσφατη η κατάρρευση της περιφερειακής τράπεζας SVB. Η τράπεζα πήρε τις καταθέσεις από ταμεία επιχειρηματικών κεφαλαίων και αύξησε τις επενδύσεις σε κρατικά ομόλογα υψηλής πιστοληπτικής διαβάθμισης ύψους 120 δισ. δολαρίων. Σημειώνεται ότι η επένδυση αυτή θεωρείται χαμηλού κινδύνου. Όταν όμως τα επιτόκια αυξήθηκαν απότομα πέρυσι, η αξία του χαρτοφυλακίου μειώθηκε κατά 15 δισ. δολάρια, ποσό που ήταν σχεδόν ίσο με το συνολικό κεφάλαιο της τράπεζας, καθιστώντας την ευάλωτη σε ένα κύμα πελατών που απέσυραν τις καταθέσεις τους.

Ταυτόχρονα, τα υψηλότερα επιτόκια δημιουργούν μεγαλύτερο κίνητρο για τους καταθέτες να μεταφέρουν τα χρήματά τους, αναγκάζοντας τις τράπεζες να πληρώνουν για να διατηρούν τους λογαριασμούς, πλήττοντας την κερδοφορία τους.

Πλήγμα στις τραπεζικές μετοχές

Μετά την κατάρρευση της οι μετοχές παρόμοιων περιφερειακών τραπεζών βρίσκονται στο μικροσκόπιο των επενδυτών. Για παράδειγμα οι μετοχές της Western Alliance Bancorp- περιφερειακής τράπεζας με έδρα το Φοίνιξ, η οποία, όπως και η πρώην SVB, εξυπηρετεί νεοφυείς επιχειρήσεις που αντιμετωπίζουν προβλήματα ρευστότητας- έχουν υποχωρήσει κατά 20% από τότε που οι αποδόσεις των ομολόγων άρχισαν την εκ νέου άνοδό τους στα τέλη Αυγούστου.

Μεταξύ των μεγάλων τραπεζών, η Bank of America είχε τη χειρότερη απόδοση. Οι μετοχές της BofA – η οποία στο τέλος του δεύτερου τριμήνου είχε σχεδόν 110 δισ. δολάρια σε μη πραγματοποιηθείσες ζημίες, τις περισσότερες από κάθε άλλη τράπεζα στις ΗΠΑ, έφθασαν σε χαμηλό 52 εβδομάδων την Τετάρτη, λίγο κάτω από τα 26 δολάρια.

Συνολικά, οι μετοχές των μεγαλύτερων τραπεζών των ΗΠΑ, σύμφωνα με τον δείκτη KBW Nasdaq Bank, έχουν υποχωρήσει κατά μέσο όρο 8,5% τον τελευταίο μήνα, διαγράφοντας δεκάδες δισ. δολάρια από τα χαρτοφυλάκια των επενδυτών.

Εάν οι ζημιές από τα χαρτοφυλάκια ομολόγων πραγματοποιούνταν, δηλαδή οι τράπεζες πωλούσαν τα ομόλογα τους, θα είχαν προκαλέσει πλήγμα 200 μονάδων βάσης στους δείκτες κοινών μετοχών της κατηγορίας 1 -ένα μέτρο χρηματοοικονομικής ισχύος- των μεγαλύτερων αμερικανικών τραπεζών στα τέλη Ιουνίου, σύμφωνα με τον Στιούαρτ Γκράχαμ, επικεφαλής τραπεζών της Autonomous Research.

Οι ευρωπαϊκές τράπεζες

Συγκριτικά, ο αντίκτυπος για τις ευρωπαϊκές τράπεζες μειώθηκε από 100 μ.β. σε 80 μ.β. το πρώτο εξάμηνο του τρέχοντος έτους, εν μέρει ως απάντηση στη μείωση των χαρτοφυλακίων ομολόγων των τραπεζών. Ωστόσο, ο Γκράχαμ αναμένει ότι ο αντίκτυπος θα είναι υψηλότερος μόλις οι τράπεζες ανακοινώσουν τα οικονομικά αποτελέσματα τριμήνου.

Μετά την κατάρρευση της SVB, η Ευρωπαϊκή Κεντρική Τράπεζα διεξήγαγε έρευνα για την έκθεση των τραπεζών της ευρωζώνης στην ταχεία αύξηση των επιτοκίων προκειμένου να προσπαθήσει να κατανοήσει πώς ο κίνδυνος θα μπορούσε να εξαπλωθεί σε άλλους τομείς.

Τα αποτελέσματα, που δημοσιεύθηκαν τον Ιούλιο, έδειξαν ότι οι 104 τράπεζες που εποπτεύονται από την ΕΚΤ είχαν συνδυασμένες καθαρές μη πραγματοποιηθείσες ζημίες ύψους 73 δισ. ευρώ στα χαρτοφυλάκια ομολόγων τους τον Φεβρουάριο. Η ανάλυση έδειξε ότι οι ζημίες αυτές θα αυξάνονταν κατά επιπλέον 155 δισ. ευρώ στο χειρότερο σενάριο των τραπεζικών stress test. «Αυτό θα πρέπει να θεωρηθεί ως ένα απίθανο υποθετικό αποτέλεσμα, καθώς τα χαρτοφυλάκια των τραπεζών με αποσβεσμένο κόστος έχουν σχεδιαστεί για να διατηρούνται μέχρι τη λήξη τους και … οι τράπεζες θα στρέφονται συνήθως σε συναλλαγές repos και άλλες ενέργειες μετριασμού πριν από τη ρευστοποίηση των ομολόγων», ανέφερε η ΕΚΤ.

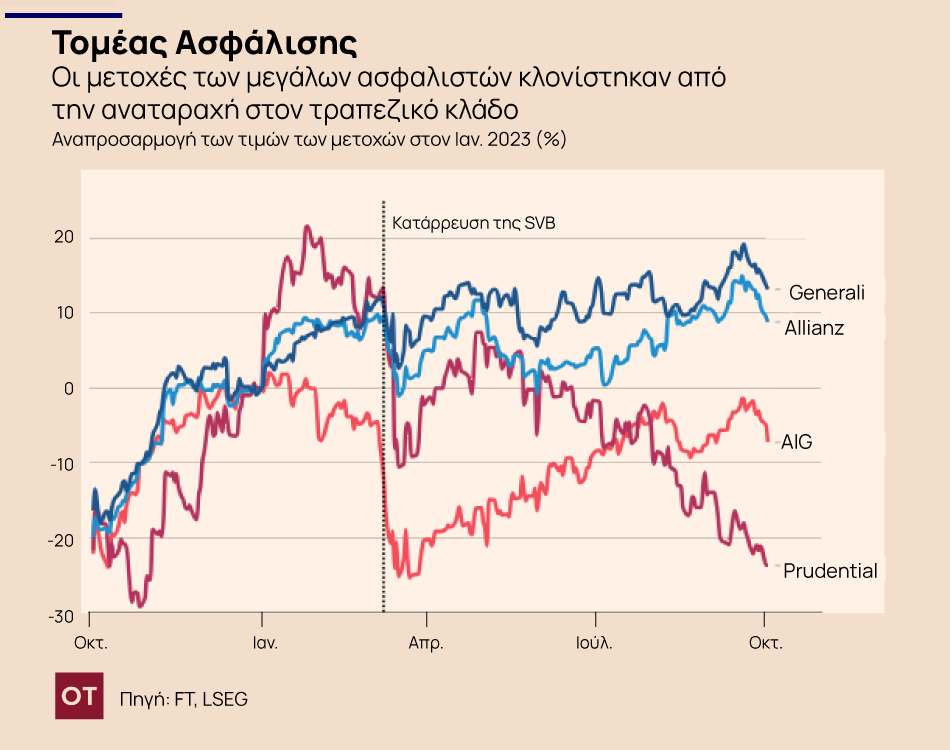

Οι ασφαλιστικές εταιρείες

Οι ασφαλιστικές εταιρείες κατέχουν μεγάλα χαρτοφυλάκια ομολογιακών τίτλων, τα οποία χρησιμοποιούν για την κάλυψη των υποχρεώσεων όπως είναι οι συνταξιοδοτικές υποχρεώσεις. Οι τιμές των μετοχών τους επλήγησαν σκληρά μετά την κατάρρευση της SVB.

Οι ασφαλιστές μπορούν συχνά να διατηρούν τα ομόλογα μέχρι τη λήξη τους, ξεπερνώντας τις πτώσεις της αγοράς, ενώ τα υψηλότερα επιτόκια αυξάνουν γενικά τα επίπεδα φερεγγυότητάς τους. Ωστόσο αυτό που προκαλεί ανησυχία είναι ότι η ταχεία αύξηση των επιτοκίων ενθαρρύνει τους πελάτες να εξαργυρώσουν μακροπρόθεσμα προϊόντα, αναγκάζοντας τους ασφαλιστές να πουλήσουν ομόλογα και άλλα αντίστοιχα περιουσιακά στοιχεία με ζημία.

Το χειρότερο σενάριο είναι ότι «η συμπεριφορά των ασφαλισμένων αλλάζει έτσι ώστε οι ασφαλιστές να γίνουν αναγκαστικοί πωλητές», εξηγεί ο διευθυντής της Fitch Ratings, Ντάγκλας Μπέικερ.

Η αποτυχία της Eurovita, μιας μικρής ιταλικής ασφαλιστικής εταιρείας ζωής που υποστηρίζεται από τη βρετανική εταιρεία ιδιωτικών κεφαλαίων Cinven, δείχνει και μια άλλη πτυχή του προβλήματος. Τέθηκε υπό ειδική διαχείριση από τη ρυθμιστική αρχή φέτος, καθώς η συσσώρευση μη πραγματοποιηθεισών ζημιών λόγω της ταχείας αύξησης των επιτοκίων σε συνδυασμό με αυτό που η κεντρική τράπεζα της Ιταλίας περιέγραψε ως «ανεπαρκή διαχείριση κινδύνου» δημιούργησε πρόβλημα στην κεφαλαιακή επάρκεια της.

Τα συνταξιοδοτικά ταμεία της Βρετανίας

Σε γενικές γραμμές οι υψηλότερες αποδόσεις του κρατικού χρέους είναι καλά νέα για τα συνταξιοδοτικά ταμεία του Ηνωμένου Βασιλείου, διότι βελτιώνουν τη θέση χρηματοδότησής τους. Αλλά πριν από ένα χρόνο η ξαφνική πώληση των ομολόγων μετά τον «μίνι» προϋπολογισμό της τότε πρωθυπουργού Λιζ Τρας προκάλεσε κρίση στον κλάδο των συντάξεων.

Πολλά συνταξιοδοτικά ταμεία του Ηνωμένου Βασιλείου χρησιμοποιούν μια στρατηγική γνωστή ως «επένδυση με γνώμονα τις υποχρεώσεις», η οποία αποσκοπεί στην αντιστάθμιση έναντι των κινήσεων των αποδόσεων των βρετανικών ομολόγων και στη διασφάλιση ότι οι μακροπρόθεσμες υποχρεώσεις προς τους συνταξιούχους παραμένουν σε αντιστοιχία με τα μακροπρόθεσμα περιουσιακά στοιχεία.

Καθώς οι επενδυτές ανησυχούσαν για την κλίμακα του κρατικού δανεισμού που προέβλεπε ο δανεισμός προχώρησαν σε πωλήσεις βρετανικών ομολόγων, οι αποδόσεις του βρετανικού κρατικού χρέους εκτινάχθηκε στα ύψη.

Κατά συνέπεια οι στρατηγικές αντιστάθμισης των συνταξιοδοτικών ταμείων έπρεπε να υποστηριχθούν με περισσότερες εξασφαλίσεις.

Για να ανταποκριθούν σε αυτές τις απαιτήσεις για εξασφαλίσεις, τα συνταξιοδοτικά ταμεία εξαργύρωσαν τα πιο ρευστά περιουσιακά τους στοιχεία: τα ομολογιακά δάνεια. Αυτό δημιούργησε ένα σπιράλ όπου οι αναγκαστικές πωλήσεις ομολόγων οδήγησαν τις τιμές σε περαιτέρω πτώση και τις αποδόσεις σε άνοδο και στη συνέχεια απαιτήθηκε από τα συνταξιοδοτικά ταμεία να παράσχουν ακόμη περισσότερες εξασφαλίσεις.

Η ταχύτητα και η κλίμακα της κίνησης των αποδόσεων των βρετανικών ομολόγων σήμαινε ότι πολλά ταμεία δεν είχαν την απαιτούμενη ρευστότητα και αναγκάστηκαν να πουλήσουν λιγότερο ρευστά περιουσιακά στοιχεία, συνήθως με κούρεμα.

Η τελευταία άνοδος των αποδόσεων των ομολόγων οδήγησε και πάλι τα συνταξιοδοτικά ταμεία να αντιμετωπίσουν απαιτήσεις παροχής εξασφαλίσεων. Αυτή τη φορά, οι σύμβουλοι λένε ότι το σύστημα ανταπεξέρχεται λόγω των καλύτερων ελέγχων στη μόχλευση και τη ρευστότητα.

«Ενώ δεν υπάρχει άμεση πιθανότητα τα συνταξιοδοτικά συστήματα να βιώσουν ό,τι έζησαν πριν από ένα χρόνο από την ταχεία άνοδο των αποδόσεων των βρετανικών ομολόγων,» εξηγεί ο επικεφαλής επενδυτικός σύμβουλος της XPS, Συμεών Γουίλις, «αυτό στο οποίο εξακολουθούν να είναι εκτεθειμένα είναι μια πιο μακροπρόθεσμη επίμονη άνοδος των αποδόσεων που θα ροκανίσει την περιουσιακή τους βάση και θα τα οδηγήσει στο σημείο όπου θα πρέπει να πουλήσουν περαιτέρω μη ρευστοποιήσιμα περιουσιακά στοιχεία, με κούρεμα.»

Τα εταιρικά ομόλογα

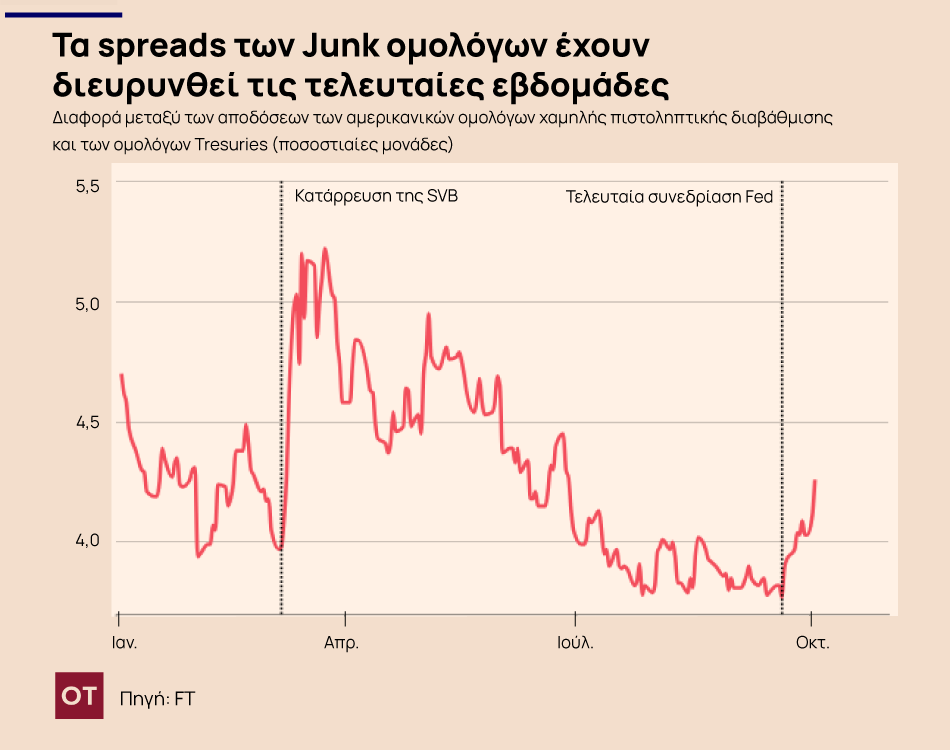

Οι αγορές εταιρικού χρέους έχουν επίσης δεχθεί έντονες πιέσεις από την απότομη άνοδο των αποδόσεων των κρατικών ομολόγων, η οποία τροφοδοτεί το κόστος δανεισμού των εταιρειών.

Η μέση απόδοση των αμερικανικών ομολόγων της κατηγορίας σκουπιδιών (junk) σκαρφάλωσε πάνω από το 9,3% αυτή την εβδομάδα, έναντι χαμηλότερα από το 9% στα τέλη Σεπτεμβρίου και 8,5% ένα μήνα νωρίτερα.

Οι κινήσεις ήταν πιο έντονες στο πιο επικίνδυνο άκρο του πιστωτικού φάσματος, με το μέσο περιθώριο των ομολόγων «τριπλού C και κάτω» να διευρύνεται την Τρίτη κατά το μεγαλύτερο ποσοστό του σε μία ημέρα από τον Μάρτιo, όταν οι καταστροφές στον τραπεζικό τομέα υποδαύλισαν τις ανησυχίες για αυστηρότερα πρότυπα δανεισμού.

Πολλές εταιρείες μπόρεσαν επίσης διαχειρίστηκαν έξυπνα την αναχρηματοδότηση του χρέους, αφού εκμεταλλεύτηκαν τα εξαιρετικά χαμηλά επιτόκια στην αρχή της πανδημίας για να δανειστούν φθηνά και να διευρύνουν τις λήξεις.

Ωστόσο, μια πλημμύρα χρέους θα καταστεί ληξιπρόθεσμη το 2025-26 και οι εκδότες δανείων σκουπίδια, τα οποία έχουν κυμαινόμενα επιτόκια, αισθάνονται ήδη τις επιπτώσεις της σύσφιγξης της Ομοσπονδιακής Τράπεζας των ΗΠΑ.

Η άνοδος των αποδόσεων «ασκεί μεγαλύτερη πίεση στις εταιρείες που είναι περισσότερο μοχλευμένες ή στα ακίνητα που είναι περισσότερο μοχλευμένα», σημειώνει ο συνδιευθυντής επενδύσεων της PGIM Fixed Income, Γκρεγκ Πέτερς.

«Θα βιώσετε … ένα περιβάλλον υψηλότερων από το τυπικό ποσοστών αθέτησης και κινδύνου, καθώς αυτές οι εταιρείες που πραγματικά επιβίωσαν σε μεγάλο βαθμό εν μέρει λόγω της φθηνής χρηματοδότησης αρχίζουν να ξετυλίγονται».

Τα ιδιωτικά επενδυτικά κεφάλαια

Η προοπτική ότι τα επιτόκια θα παραμείνουν υψηλότερα για μεγαλύτερο χρονικό διάστημα είναι άσχημα νέα για τα ιδιωτικά επενδυτικά κεφάλαια σε πολλαπλά μέτωπα. Η σύναψη συμφωνιών είχε ήδη μειωθεί τους τελευταίους 12 μήνες, καθώς οι εταιρείες εξαγορών αγωνίζονταν με τις επιπτώσεις της αύξησης του κόστους δανεισμού.

«Τα ιδιωτικά επενδυτικά κεφάλαια είναι εδώ και πολύ καιρό συνώνυμα της «εξαγοράς με μόχλευση», οπότε είναι αυτονόητο ότι το κομμάτι της «μόχλευσης» γίνεται πιο ακριβό για τις τρέχουσες ή τις μελλοντικές εταιρείες χαρτοφυλακίου», τονίζει ο εμπορικός διευθυντής της Validus Risk Management, Χάακον Μπλάκσταντ.

Η επιβράδυνση του κύκλου των συμφωνιών έχει καταστήσει πιο δύσκολο για τις εταιρείες να πουλήσουν περιουσιακά στοιχεία και να επιστρέψουν χρήματα στους επενδυτές τους. Και η ικανότητα των εταιρειών να εξυπηρετούν το χρέος τους αρχίζει επίσης να γίνεται πιο δύσκολη.

Ερευνητές της Carlyle Group έχουν προειδοποιήσει ότι το αυξανόμενο κόστος του χρέους έχει μειώσει δραματικά τους δείκτες κάλυψης τόκων σε όλο το φάσμα των ιδιωτικών κεφαλαίων, μια μέτρηση που πολλοί δανειστές και οίκοι αξιολόγησης χρησιμοποιούν ως μέτρο για το κατά πόσον οι εταιρείες μπορούν να εξυπηρετήσουν τα χρέη τους με λειτουργικά κέρδη.

Οι επενδυτές στην αγορά ακινήτων

Η άνοδος των μακροπρόθεσμων επιτοκίων θα ασκήσει επίσης πιέσεις στις αποτιμήσεις των ιδιωτικών ακινήτων, όπου εταιρείες όπως η Blackstone και η Brookfield είναι από τους μεγαλύτερους ιδιοκτήτες ακινήτων παγκοσμίως.

Οι αποτιμήσεις των ιδιωτικών ακινήτων γίνονται παραδοσιακά με τη χρήση επιτοκίων του 10ετούς ομολόγωναναφοράς ή μεγαλύτερης διάρκειας, τα οποία μέχρι τους τελευταίους μήνες είχαν αυξηθεί πολύ λιγότερο από τα βραχυπρόθεσμα επιτόκια. Εάν τα μακροπρόθεσμα επιτόκια παραμείνουν υψηλά για παρατεταμένο χρονικό διάστημα, μπορεί να αναγκάσει τους ιδιοκτήτες ακινήτων να μειώσουν εκ νέου τις αποτιμήσεις, ακριβώς τη στιγμή που δάνεια τρισεκατομμυρίων δολαρίων πρόκειται να λήξουν τα επόμενα χρόνια.

Latest News

Το ΔΝΤ καλεί Κίνα και ΗΠΑ να λύσουν τις εμπορικές διαφορές

Οι εμπορικοί περιορισμοί «μπορούν να στρεβλώσουν το εμπόριο και τις επενδύσεις, να κατακερματίσουν τις αλυσίδες εφοδιασμού και να προκαλέσουν αντίποινα», είπε η εκπρόσωπος του Ταμείου

Η Goldman διαχειριστής των συνταξιοδοτικών προγραμμάτων ύψους 43 δισ. της UPS

Τα συνταξιοδοτικά προγράμματα στις ΗΠΑ είναι μια δεξαμενή 2,5 τρισ. δολαρίων

Αναδιάρθρωση με 4.000 απολύσεις στην Toshiba

Η αναδιάρθρωση αφορά έως και το 6% του εργατικού δυναμικού της Toshiba στην Ιαπωνία

Καμπανάκι της ΕΚΤ για το χρέος - Οι 11 «παραβάτες» και οι κραδασμοί

Η «δημοσιονομική διολίσθηση» αφήνει τις χώρες ευάλωτες σε γεωπολιτικές εντάσεις και υψηλότερα επιτόκια

To «Iron Dome» της ισραηλινής οικονομίας και η εκτίναξη του ΑΕΠ εν μέσω πολέμου

Οι καταλύτες που οδήγησαν την ανάκαμψη και οι προοπτικές της οικονομίας

Μετά την Gucci, η σειρά της Burberry; - Γιατί ξεθωριάζει η πολυτέλεια

Τα προβλήματα της Gucci αποτέλεσαν «μια ιδιαίτερα αρνητική ανάγνωση για την Burberry» λόγω του παρόμοιου προφίλ των δύο εμπορικών σημάτων, σύμφωνα με την Barclays

Αγορές vs Οικονομολόγοι: Πότε θα μειώσει η Fed τα επιτόκια και θα δώσει ανάσα στις εταιρείες

Οι έμποροι τιμολογούν με πιθανότητες περίπου 70% για μείωση των επιτοκίων στις ΗΠΑ τον Σεπτέμβριο, σύμφωνα με το CME FedWatch Tool

Κίνα: Πώς κρατάει «ζωντανή» τη ρωσική οικονομία

Η Κίνα αποτελεί μία σανίδα σωτηρίας για τη ρωσική οικονομία απ’ όταν η Δύση ξεκίνησε να επιβάλλει κυρώσεις στη Μόσχα

Εκπτώσεις και κοινή χρήση απέναντι στην υποχώρηση κατανάλωσης - Πού εστιάζει η Uber

Η εταιρεία θέλει να καταστήσει φθηνότερη τη μετακίνηση προς το αεροδρόμιο, τις συναυλίες ή τις αθλητικές εκδηλώσεις

Κι άλλη υποχώρηση στην πολυτέλεια - Σειρά της Burberry για μείωση 40% στις πωλήσεις

Η βρετανική εταιρεία προβληματίζεται λόγω της υποχώρησης των πωλήσεων σε Ασία και Αμερική - Αναμένει ένα δύσκολο πρώτο εξάμηνο του 2025

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433