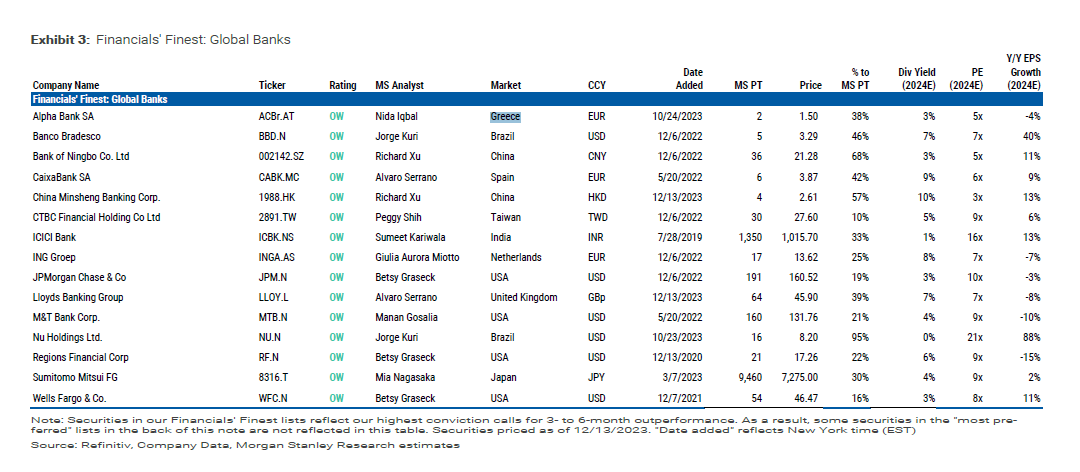

Ανάμεσα στις κορυφαίες επιλογές της Morgan Stanley βρίσκεται η Alpha Bank, αναφορικά με την περιοχή της Ευρώπης, της Μέσης Ανατολής και της Αφρικής (ΕΜΕΑ), καθώς εκτιμά ότι μπορεί να διατηρήσει τα περιθώρια κέρδους της ακόμη και αν η Ευρωπαϊκή Κεντρική Τράπεζα αποφασίσει να μειώσει τα επιτόκια της, επηρεάζοντας ταυτόχρονα και τα επιτοκιακά έσοδα ολόκληρου του ευρωπαϊκού κλάδου.

Η Morgan Stanley τοποθετεί την αποτίμηση της Alpha Bank στο 0,5x σε όρους P/TBV, με βάση τις εκτιμήσεις των μεγεθών του 2025, οι οποίες δεν διαφέρουν από τη συναίνεση. Επίσης, βλέπει τη μερισματική απόδοση στο 3% την επόμενη χρονιά, με τον δείκτη RΟTE, δηλαδή αποδοτικότητας ενσώματων ιδίων κεφαλαίων, στο 10,4%.

Αναβάθμιση των ελληνικών τραπεζών και από τον S&P

Overweight είναι και οι συστάσεις της για τις Πειραιώς και Εθνική Τράπεζα, λόγω της ισχυρής καταθετικής τους βάσης, ενώ για τη Eurobank συστήσει neutral στάση.

Μια ιστορία δύο ημιχρόνων

Το 2023, οι αγορές μετοχών παρουσίασαν ισχυρές επιδόσεις καθώς ανέκαμψαν από τους φόβους ύφεσης που τροφοδοτήθηκαν έως τον Οκτώβριο 2022, αποδεικνύοντας ότι είναι πιο ανθεκτικές από ό,τι περίμεναν οι αναλυτές. Ωστόσο, το 2024 είναι πιθανό να είναι μια «ιστορία δύο ημιχρόνων», με ένα προσεκτικό πρώτο εξάμηνο να δίνει τη θέση του σε ισχυρότερες επιδόσεις το δεύτερο εξάμηνο του έτους.

Για το πρώτο εξάμηνο του 2024, οι αναλυτές στρατηγικής της Morgan Stanley συνιστούν στους επενδυτές να παραμείνουν υπομονετικοί και επιλεκτικοί. Οι κίνδυνοι για την παγκόσμια ανάπτυξη—οδηγούμενοι από τη νομισματική πολιτική—παραμένουν υψηλοί και οι αντίθετοι άνεμοι στα κέρδη ενδέχεται να παραμείνουν μέχρι τις αρχές του 2024 πριν από την ανάκαμψη.

Οι παγκόσμιες μετοχές συνήθως πιέζονται τους τρεις μήνες που οδηγούν σε έναν νέο γύρο νομισματικής χαλάρωσης, καθώς τα περιουσιακά στοιχεία υψηλού κινδύνου αρχίζουν να τιμολογούνται με βραδύτερη ανάπτυξη. Εάν οι κεντρικές τράπεζες παραμείνουν σε καλό δρόμο για να ξεκινήσουν τη μείωση των επιτοκίων τον Ιούνιο, οι παγκόσμιες μετοχές ενδέχεται να δουν πτώση στις αποτιμήσεις τους στις αρχές του έτους, αναφέρει η Morgan Stanley. Ωστόσο, το δεύτερο εξάμηνο του έτους, η πτώση του πληθωρισμού αναμένεται να οδηγήσει σε νομισματική χαλάρωση, ενισχύοντας την ανάπτυξη.

Κατά τη διάρκεια του έτους, ωστόσο, θα πρέπει να υπάρχουν μερικές σταθερές. Συνολικά, οι μετοχές των ΗΠΑ είναι πιθανό να έχουν δίκαιες αποδόσεις και καλύτερα αποτελέσματα από τις μετοχές της Ευρώπης ή των αναδυόμενων αγορών. Αυτό ισχύει ιδιαίτερα για τις οικονομίες που δεν καταφέρουν μια ήπια προσγείωση, με τους επενδυτές να αναζητούν ποιότητα.

Οι μετοχές των αναδυόμενων αγορών αντιμετωπίζουν εμπόδια, συμπεριλαμβανομένης της ενίσχυσης του δολαρίου και της υποτονικής ανάπτυξης στην Κίνα, όπου οι υπεύθυνοι χάραξης πολιτικής αντιμετωπίζουν τις τριπλές προκλήσεις του χρέους, των δημογραφικών στοιχείων και του αποπληθωρισμού. Αυτοί οι κίνδυνοι επιδεινώνονται από την εταιρική εστίαση στη διαφοροποίηση των αλυσίδων εφοδιασμού εν μέσω γεωπολιτικών εντάσεων και των επιπτώσεων από διαταραχές της εποχής της πανδημίας. Ωστόσο, οι αναδυόμενες αγορές θα μπορούσαν να δουν ισχυρότερη ανάκαμψη το δεύτερο εξάμηνο, καθώς τα χαμηλότερα επιτόκια και η αποδυνάμωση του δολαρίου ΗΠΑ θα μπορούσαν να προκαλέσουν εισροές.

Ένας Ατελής Κόσμος

Τι θα μπορούσε να λειτουργήσει για τους επενδυτές σε αυτόν τον ατελή κόσμο; Συνολικά, οι αναλυτές στρατηγικής της Morgan Stanley προτείνουν υψηλές θέσεις σε ένα ευρύ φάσμα ομολόγων, ισορροπημένες θέσεις τόσο σε μετοχές όσο και σε μετρητά, και σημαντικά χαμηλές θέσεις στα εμπορεύματα.

Επιγραμματικά:

- Overweight σε τίτλους σταθερού εισοδήματος, συμπεριλαμβανομένου του δημόσιου χρέους, του χρέους που υποστηρίζεται από στεγαστικά δάνεια και του χρέους επενδυτικού βαθμού.

- Overweight στις ιαπωνικές μετοχές. Οι Ιάπωνες υπεύθυνοι χάραξης πολιτικής έκαναν τη διαφορά μεταξύ των κεντρικών τραπεζών, διατηρώντας τα επιτόκια χαμηλά για να τονώσουν την ανάπτυξη.

- Equal weight σε μετοχές των ΗΠΑ. Τα τελευταία δύο χρόνια, οι προοπτικές ήταν πιο ζοφερές για τις μετοχές στις ΗΠΑ από οπουδήποτε αλλού στον κόσμο. Ωστόσο, το 2024 εκτιμάται να είναι διαφορετικό καθώς οι αμερικανικές μετοχές θα πρέπει να έχουν καλύτερα αποτελέσματα από τις μετοχές της Ευρώπης ή των αναδυόμενων αγορών.

- Underweight σε μετοχές αναδυόμενων αγορών, εκτός από το Μεξικό και την Ινδία. Η άτονη ανάπτυξη της Κίνας θα επιβαρύνει τις αναδυόμενες αγορές σε γενικές γραμμές και υπάρχει πρόσθετος κίνδυνος η οικονομία της να παγιδευτεί σε μια ύφεση του αποπληθωρισμού του χρέους.

- Underweight στα εμπορεύματα. Το πετρέλαιο προβλέπεται να διαπραγματεύεται σε σχετικά σταθερές τιμές το 2024, ενώ ο χρυσός φαίνεται υπερτιμημένος. Ο χαλκός, ο οποίος θα μπορούσε να έχει καλύτερες επιδόσεις λόγω της ισχυρότερης από την αναμενόμενη ζήτηση από την Κίνα, μπορεί να αποτελεί εξαίρεση.

Οι επενδυτές θα πρέπει να έχουν κατά νου ότι οι αγορές κινούνται με βάση την προσδοκία ότι η οικονομική ανάπτυξη θα εξελιχθεί ομαλά και ότι οι κεντρικοί τραπεζίτες θα καταφέρουν να δημιουργήσουν τις προϋποθέσεις μιας ήπιας προσγείωσης. Αλλά υπάρχουν λίγα περιθώρια λάθους όσον αφορά τις αποτιμήσεις, καταλήγει η Morgan Stanley.

Latest News

Η νέα εταιρική ταυτότητα της ΕΧΑΕ

Η ανανεωμένη εταιρική εικόνα αντλεί έμπνευση από τη μακρόχρονη ιστορία του Χρηματιστηρίου

Στην ΙΟΝ πέρασε και με την... βούλα η Λάβδας - Το μήνυμα Κωτσιοπούλου

Η εξαγορά αποτελεί ένα σημαντικό ορόσημο στη στρατηγική τόσο της ΙΟΝ όσο και της Λάβδας

Ο Βασίλης Σπίνος αναλαμβάνει νέος General Manager στην Wolt

Ο Βασίλης Σπίνος ξεκίνησε την καριέρα του στη Wolt τον Νοέμβριο του 2018

Έφθασαν τα 300 καταστήματα franchise της ΑΒ Βασιλόπουλος

H επέκταση του δικτύου franchise αποτελεί βασικό πυλώνα του στρατηγικού πλάνου της ΑΒ Βασιλόπουλος

![ΕΣΕΕ: Πόσο πιο ακριβά πληρώνουν τα δάνεια οι ελληνικές επιχειρήσεις [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/06/12-epitokia-1-600x318.jpg)

Ασφυξία στις επιχειρήσεις από τις υψηλές προμήθειες - Η ανάλυση ΕΣΕΕ [γραφήματα]

H κατανομή της χρηματοδότησης σε μια οικονομία είναι εξαιρετικά κρίσιμη καθώς μπορεί, σε αρκετές περιπτώσεις, να αλλάξει δραματικά τον ανταγωνισμό, επισημαίνεται σε ανάλυση της ΕΣΕΕ

Στις top 3 επιλογές της Citi η Metlen για το 2025 – Βλέπει άνοδο 40%

Σύμφωνα με τη Citi, η δραστηριότητα της Metlen στον τομέα της ενέργειας βρίσκεται σε σταθερές βάσεις

Attica Bank: Πρώτη τιτλοποίηση ενήμερων δανείων 220 εκατ.

Η Attica Bank ανακοίνωσε την επιτυχή ολοκλήρωση της πρώτης της Συνθετικής Τιτλοποίησης χαρτοφυλακίου εξυπηρετούμενων ανοιγμάτων ΜΜΕ και Μεγάλων Επιχειρήσεων (Project Perseus)

Στον Παπαλέκα για 7,7 εκατ. περνά το Αθηνών Αρένα - Μετατρέπεται σε γραφεία

Το τίμημα θα καταβληθεί τμηματικά με την πρώτη δόση 3 εκατ. ευρώ να πληρώνεται μετά την υπογραφή των τελικών συμβολαίων

Αρέσουν τα Marks & Spencer στους Έλληνες - Αύξηση τζίρου και κερδοφορία για την Μαρινόπουλος το 2023

Το μέλλον ανήκει στην ανάπτυξη δικτύου φυσικών καταστημάτων - Συνεχίζει το e-shop - Αλλαγή στρατηγικής σε διεθνές επίπεδο

Θεοδωρόπουλος για AI: Αυτές είναι οι 4 ανησυχίες των επιχειρήσεων

Ο πρόεδρος του ΣΕΒ, Σπύρος Θεοδωρόπουλος, μίλησε στο AI Connect της Google για τις ανησυχίες των ελληνικών επιχειρήσεων γύρω από τη χρήση της AI

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-600x375.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433