Ο δρόμος για την παγκόσμια ανάκαμψη είναι γεμάτος από επικίνδυνες στροφές

Εμπόδια όπως η Όμικρον, οι ελλείψεις αγαθών και ο αναπάντεχα υψηλός πληθωρισμός βρίσκονται μπροστά μας

Το 2021 ήταν έτος ισχυρής οικονομικής ανάκαμψης. Η ανάκαμψη αυτή όμως δεν ήταν ούτε καθολική, ούτε πλήρης. Δυστυχώς οι προοπτικές για το 2022 φαίνονται τώρα χειρότερες από τις προβλέψεις του ΔΝΤ τον περασμένο Οκτώβριο: οι κύριες αιτίες, που το ίδιο το Ταμείο προβάλλει, είναι η μετάλλαξη Όμικρον της Covid-19, τα προβλήματα στην εφοδιαστική αλυσίδα και ο απροσδόκητα υψηλός πληθωρισμός. Οι επί τα χείρω αναθεωρήσεις των οικονομικών προβλέψεων είναι μεγαλύτερες για τις ΗΠΑ και την Κίνα. Οι αβεβαιότητες είναι μεγάλες και οι κίνδυνοι για ένα ακόμα χειρότερο μέλλον ελλοχεύουν. Σε κάθε περίπτωση, είναι εύκολο να υποστηρίξει κανείς ότι ότι οι βασικές υποθέσεις που κάνει το Ταμείο είναι μάλλον αισιόδοξες, παρά απαισιόδοξες.

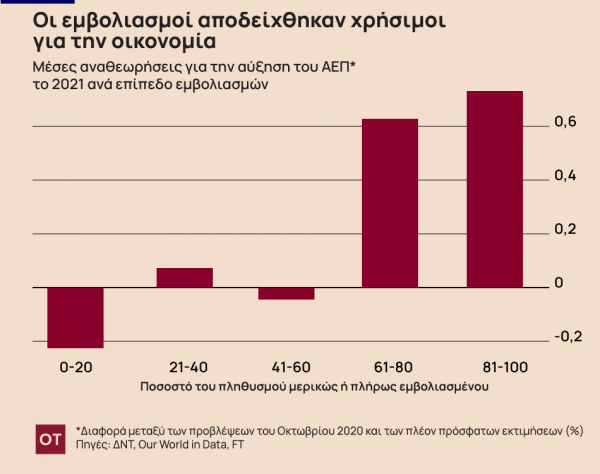

Αυτά είναι τα δικά μου συμπεράσματα από την Αναθεώρηση των Προοπτικών της Παγκόσμιας Οικονομίας που δημοσιοποποίησε το ΔΝΤ. Πριν από ένα χρόνο, το Ταμείο προέβλεπε την παγκόσμια οικονομική ανάπτυξη το 2021 στο 5,5%, με την ανάπτυξη των πιο πλούσιων χωρών στο 4,3%. Τώρα εκτιμά ότι η παγκόσμια ανάπτυξη έφθασε πέρυσι στο 5,9%, με την ανάπτυξη στις πλουσιότερες χώρες να διαμορφώνεται στο 5%. Η εικόνα των αναδυόμενων και αναπτυσσόμενων οικονομιών ήταν δίχως αμφιβολία λιγότερο καλή. Γι’ αυτές η ανάπτυξη το 2021 προβλεπόταν στο 6,3% και εν τέλει έφθασε μόλις στο 6,5%. Σε γενικές γραμμές, σημειώνει το Ταμείο, εάν η συνολική εικόνα της παγκόσμιας οικονομίας ήταν το 2021 καλύτερη από όσο είχε προβλεφθεί στα τέλη του 2020, αυτό οφείλεται στη γενικότερη επιτυχία της εμβολιαστικής διαδικασίας: τα εμβόλια αποδείχθηκε ότι αποτελούν μια πολιτική που δεν αφορά μόνο την υγεία αλλά και την οικονομία.

Το ΔΝΤ δεν κατέβασε δραματικά τον πήχη των προβλέψεών του για το 2022 συγκριτικά με τον περασμένο Οκτώβριο: η παγκόσμια οικονομία προβλέπεται ότι θα αναπτυχθεί με ρυθμό τουλάχιστον 4,4%, με το ΑΕΠ των αναπτυγμένων χωρών να αυξάνεται κατά 3,9% και των αναδυόμενων κατά 4,8%.

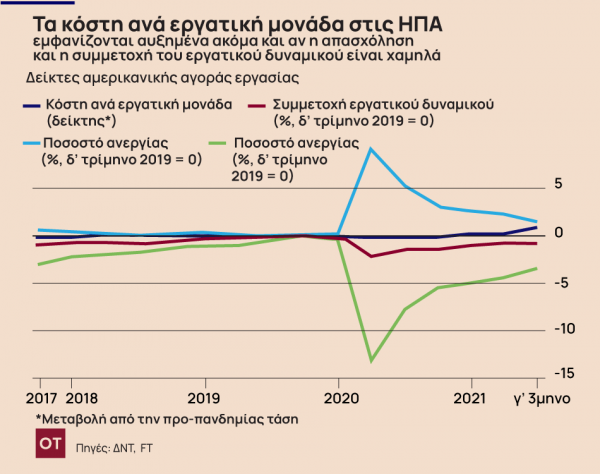

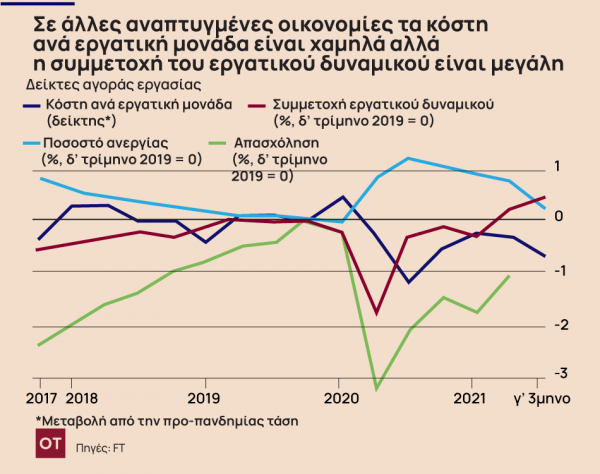

Οι υποβαθμίσεις στις προβλέψεις είναι της τάξεως των 0,5, 0,6 και 0,3 ποσοστιαίων μονάδων αντίστοιχα. Ιδιαίτερα μεγάλη είναι η αναθεώρηση για τις ΗΠΑ, με τον προβλεπόμενο πήχη της ανάπτυξης να κατεβαίνει κατά 1,2 ποσοστιαίες μονάδες στο 4% το 2022. Μεγάλη είναι και η αναθεώρηση για την Κίνα (0,8 ποσοστιαίες μονάδες και προβλεπόμενο ρυθμό ανάπτυξης 4,8%). Οι βασικοί παράγοντες για την υποβάθμιση των προοπτικών της αμερικανικής οικονομίας είναι ως επί το πλείστον οι αποκλίσεις από τις βασικές προβλέψεις του οικονομικού πακέτου Build Back Better του Τζο Μπάιντεν και λιγότερο η από όλους αναμενόμενη εγκατάλειψη της χαλαρής νομισματικής πολιτικής και τα προβλήματα στην εφοδιαστική αλυσίδα. Για την Κίνα οι βασικές αιτίες της επί τα χείρω αναθεώρησης είναι η πολιτική μηδενικής ανοχής στην Covid και οι πιέσεις στον τομέα των ακινήτων.

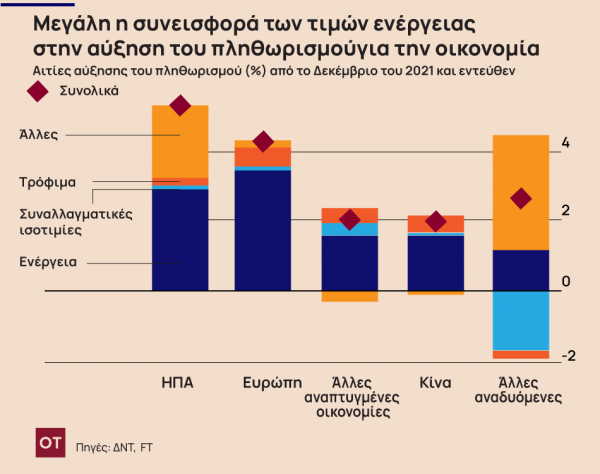

Πολύ σημαντικότερες από τις ίδιες τις προβλέψεις του ΔΝΤ είναι οι υποθέσεις στις οποίες αυτές εδράζονται. Το Ταμείο προϋποθέτει – κι αυτό είναι πολύ σημαντικό – ότι η πανδημία θα τεθεί υπό έλεγχο σε ολόκληρο τον κόσμο μέχρι τα τέλη του 2022. Αυτό σημαίνει ότι οι εμβολιασμοί θα ολοκληρωθούν στις περισσότερες χώρες και επίσης ότι τα εμβόλια θα συνεχίσουν να είναι αποτελεσματικά. Επιπλέον, το Ταμείο εξακολουθεί να θεωρεί προσωρινό τον υψηλό πληθωρισμό, παρότι κρίνει ότι οι πιέσεις θα είναι και πιο έντονες και θα διαρκέσουν περισσότερο από όσο μέχρι τώρα αναμενόταν τόσο από το ίδιο όσο και από τους περισσότερους «οιωνοσκόπους». Ωστόσο, οι προβλέψεις του παραμένουν και περιορισμένες ως προς το χρονικό ορίζοντά τους και αισιόδοξες σε ό,τι αφορά την πορεία του πληθωρισμού: βασική προϋπόθεση του ΔΝΤ είναι ότι ο πληθωρισμός στις αναπτυγμένες χώρες θα διαμορφωθεί κατά μέσο όρο στο 3,9% το 2022, προτού υποχωρήσει το 2023. Το Ταμείο υποθέτει επίσης ότι η Κίνα θα καταφέρει να σταθεροποιήσει με επιτυχία την οικονομία της.

Είναι λογικό να υποθέσει κανείς ότι τα προβλήματα στην εφοδιαστική αλυσίδα θα αμβλυνθούν, καθώς οι υψηλές τιμές αποτελούν από μόνες τους κίνητρο για αύξηση της προσφοράς. Στην περίπτωση της ενέργειας οι τιμές μπορεί να παραμείνουν υψηλές αλλά να σταθεροποιηθούν. Ή ακόμη και να αρχίσουν να αποκλιμακώνονται. Ωστόσο, δεδομένου ότι η νομισματική πολιτική και οι χρηματοοικονομικές συνθήκες είναι εξαιρετικά χαλαρές με βάση τα ιστορικά δεδομένα, ενδέχεται να χρειαστεί ακόμη σημαντικός περιορισμός της ρευστότητας. Το Ταμείο υποθέτει ότι οι αγορές κρατικών ομολόγων εκ μέρους της Κεντρικής Τράπεζας των ΗΠΑ (Fed) θα τερματιστούν τον Μάρτιο και ότι θα υπάρξουν «τρεις αυξήσεις επιτοκίων τόσο το 2022 όσο και το 2023». Αυτό μπορεί να μην είναι αρκετό για να πετύχει τα σκοπούμενα. Μπορεί όμως να είναι και υπεραρκετό. Ιστορικά ο αποπληθωρισμός έχει πολλές φορές οδηγήσει σε ύφεση. Μπορεί κανείς να προσθέσει ότι, εάν οι πληθωριστικές υπερβάσεις είναι τόσο μεγάλες και παρατεταμένες χρονικά, το νέο δόγμα της μέσης στόχευσης πληθωρισμού θα προκαλέσει πονοκεφάλους στη Fed. Θα επιδιώξει άραγε η Fed να ρίξει τον πληθωρισμό κάτω από το 2%, για να αντισταθμίσει τυχόν υπέρβαση;

Όπως προσθέτει η ενημερωμένη Έκθεση του ΔΝΤ για την Παγκόσμια Χρηματοπιστωτική Σταθερότητα, οι χρηματοπιστωτικές αγορές εμφανίζουν «εκτεταμένες αποτιμήσεις». Η άσκηση πιο σφιχτής νομισματικής πολιτικής, πιθανώς με ταχύτερους ρυθμούς και σε υψηλότερα από τα αναμενόμενα επίπεδα, θα μας έδειχνε σύντομα ποιος κολυμπά γυμνός στους χρηματοοικονομικούς ωκεανούς. Οι χρηματοοικονομικοί κίνδυνοι από μια τέτοια πολιτική είναι ιδιαίτερα απειλητικοί για τις αναδυόμενες και τις αναπτυσσόμενες οικονομίες. Ένα μεγάλο ερώτημα, ως εκ τούτου, μπορεί να είναι πόσο καλά είμαστε σε θέση να χειριστούμε την οικονομική αυτή αναταραχή.

Είναι λογικό να υποθέσει κανείς ότι τα προβλήματα στην εφοδιαστική αλυσίδα θα αμβλυνθούν, καθώς οι υψηλές τιμές αποτελούν από μόνες τους κίνητρο για αύξηση της προσφοράς. Στην περίπτωση της ενέργειας οι τιμές μπορεί να παραμείνουν υψηλές αλλά να σταθεροποιηθούν. Ή ακόμη και να αρχίσουν να αποκλιμακώνονται. Ωστόσο, δεδομένου ότι η νομισματική πολιτική και οι χρηματοοικονομικές συνθήκες είναι εξαιρετικά χαλαρές με βάση τα ιστορικά δεδομένα, ενδέχεται να χρειαστεί ακόμη σημαντικός περιορισμός της ρευστότητας. Το Ταμείο υποθέτει ότι οι αγορές κρατικών ομολόγων εκ μέρους της Κεντρικής Τράπεζας των ΗΠΑ (Fed) θα τερματιστούν τον Μάρτιο και ότι θα υπάρξουν «τρεις αυξήσεις επιτοκίων τόσο το 2022 όσο και το 2023». Αυτό μπορεί να μην είναι αρκετό για να πετύχει τα σκοπούμενα. Μπορεί όμως να είναι και υπεραρκετό. Ιστορικά ο αποπληθωρισμός έχει πολλές φορές οδηγήσει σε ύφεση. Μπορεί κανείς να προσθέσει ότι, εάν οι πληθωριστικές υπερβάσεις είναι τόσο μεγάλες και παρατεταμένες χρονικά, το νέο δόγμα της μέσης στόχευσης πληθωρισμού θα προκαλέσει πονοκεφάλους στη Fed. Θα επιδιώξει άραγε η Fed να ρίξει τον πληθωρισμό κάτω από το 2%, για να αντισταθμίσει τυχόν υπέρβαση;

Όπως προσθέτει η ενημερωμένη Έκθεση του ΔΝΤ για την Παγκόσμια Χρηματοπιστωτική Σταθερότητα, οι χρηματοπιστωτικές αγορές εμφανίζουν «εκτεταμένες αποτιμήσεις». Η άσκηση πιο σφιχτής νομισματικής πολιτικής, πιθανώς με ταχύτερους ρυθμούς και σε υψηλότερα από τα αναμενόμενα επίπεδα, θα μας έδειχνε σύντομα ποιος κολυμπά γυμνός στους χρηματοοικονομικούς ωκεανούς. Οι χρηματοοικονομικοί κίνδυνοι από μια τέτοια πολιτική είναι ιδιαίτερα απειλητικοί για τις αναδυόμενες και τις αναπτυσσόμενες οικονομίες. Ένα μεγάλο ερώτημα, ως εκ τούτου, μπορεί να είναι πόσο καλά είμαστε σε θέση να χειριστούμε την οικονομική αυτή αναταραχή.

Πέραν όλων αυτών, υπάρχουν στον ορίζοντα προφανείς γεωπολιτικοί και κλιματικοί κίνδυνοι. Κοιτάξτε μόνο την κόντρα Ρωσίας-Ουκρανίας. Ένα ιδιαίτερα ενδιαφέρον ερώτημα είναι πώς να διαχειριστεί κανείς έναν κόσμο στον οποίο οι περισσότερες χώρες έχουν αποφασίσει να ζήσουν με την Covid, ενώ η Κίνα αποφάσισε να τον εξαλείψει. Αυτό προοιωνίζεται ένα μόνιμο κλείσιμο των συνόρων σε ό,τι αφορά τις μετακινήσεις των ανθρώπων. Αυτό θα ισοδυναμούσε με την οικοδόμηση ενός νέου σιδηρού παραπετάσματος – μιας σιδηράς καραντίνας.

Συμπερασματικά, η ανάκαμψη αναμένεται να συνεχιστεί αν και με βραδύτερο ρυθμό από όσο προβλεπόταν πριν από λίγους μήνες. Οι ειδικοί μάς υπενθύμισαν, όμως, και τους κινδύνους που υπάρχουν. Κινδύνους που βρίσκονται μπροστά μας. Επιπλέον, η «κανονικότητα» στην οποία πιθανόν να επιστρέψουμε, δεν θα είναι η παλαιά. Ο κόσμος έχει αλλάξει.

Οι αγορές και ο βάτραχος στο βραστό νερό

Ενώ η αντίδραση στις τελευταίες εχθροπραξίες ήταν ήπια, η παγκόσμια οικονομία είναι πολύ εύθραυστη για μια νέα κρίση

Η βαριά σκιά του πολέμου πλανάται πάνω στην παγκόσμια οικονομία

Οι βραχυπρόθεσμες επιδόσεις ήταν απροσδόκητα καλές, αλλά οι υπεύθυνοι χάραξης πολιτικής βαδίζουν στα τσόφλια των αυγών

Τη νύχτα που το πυραυλικό υπερθέαμα του Ιράν συντάραξε το Ισραήλ

Η «Επιχείρηση Αληθινή Υπόσχεση» της Τεχεράνης κατέδειξε εναέρια ισχύ ορατή σε όλους, αλλά μοιραία για κανέναν

Ο πόλεμος των Snickers, η ανθρώπινη διαστροφή και το «κουκούλωμα» των τιμών

Οι καταναλωτές δεν είναι οι πάνσοφοι ορθολογικοί παράγοντες που εμφανίζονται στα οικονομικά μοντέλα

Το κοινωνικό πείραμα των smartphone και τα παιδιά ζόμπι

Η Κίνα ήταν πολύ πιο μπροστά από τη Δύση όσον αφορά τους κινδύνους της ανατροφής μιας γενιάς ζόμπι

![Φυσικό αέριο: Γιατί είναι δύσκολη η απεξάρτηση από τη Ρωσία – Τα εμπόδια [Χάρτης]](https://www.ot.gr/wp-content/uploads/2022/07/gas-1-1-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433