«Κατεβάζει» τις τιμές στόχους για τις εγχώριες τραπεζικές αξίες η Morgan Stanley, καθότι ο αμερικανικός οίκος περιορίζει κατά 25% περίπου τις τιμές στόχους.

Η Morgan Stanley προτιμά τη μετοχή της Eurobank για την οποία προτείνει σύσταση overweight με τιμή στόχο στα 0,93 ευρώ από 1,15 ευρώ προγενέστερα ή 20% περίπου χαμηλότερα.

Για την Alpha bank, διατηρεί τη σύσταση equalweight, συστήνει νέα χαμηλότερη τιμή – στόχο 30% χαμηλότερη περίπου στα 0,95 ευρώ από 1,39 ευρώ πριν. Παράλληλα για την Τράπεζα Πειραιώς, η σύσταση παραμένει underweight με νέα χαμηλότερη τιμή στόχο κατά 30% χαμηλότερη στα 1,11 ευρώ από 1,60 ευρώ προγενέστερα ή 30% περίπου χαμηλότερα.

H Morgan Stanley εξετάζει τρία σενάρια τις εγχώριες αξίες. Οι τιμές στόχοι που προκύπτουν, πέραν του βασικού σεναρίου που είναι παραπάνω είναι για την Eurobank στο bull case 1,39 ευρώ και στο bear case 0,42 ευρώ. Για την Alpha Bank, στο bull case η τιμή στόχος είναι 1,33 ευρώ και στο bear case 0,39 ευρώ. Για την Τράπεζα Πειραιώς, στο bull case η τιμής στόχος εκτιμάται σε 1,76 ευρώ και στο bear case 0,18 ευρώ.

Τα spreads

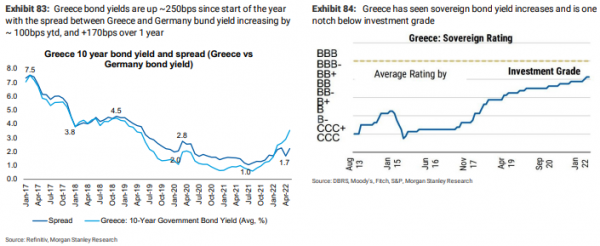

Η αμερικανική τράπεζα «βλέπει» ως αιτία της πτώσης των τραπεζικών μετοχών στο ταμπλό του Χρηματιστηρίου Αθηνών και την πρόσφατη πίεση στις μετοχές των ελληνικών τραπεζών στη διεύρυνση των ελληνικών spreads των κρατικών ομολόγων.

Ο δεσμός των κρατικών τραπεζών θα συνεχίσει να επηρεάζει τις αποτιμήσεις των τραπεζών, πιστεύει η Morgan Stanley. Η απότομη διεύρυνση των κρατικών spreads έχει τη δυνατότητα να επηρεάσει τα επίπεδα κεφαλαίου και να τροφοδοτήσουν τις τράπεζες μέσω υψηλότερου κόστους χρηματοδότησης, που μεταφράζεται σε υψηλότερα επιτόκια για δάνεια, και μπορεί να επηρεάσει το κλίμα των νοικοκυριών και των επιχειρήσεων.

Πως προκύπτουν οι νέες τιμές στόχοι

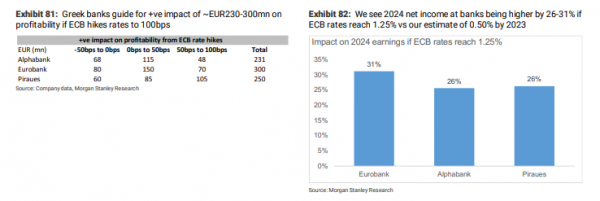

Οι νέες τιμές στόχοι προκύπτουν από 1) τη χρήση της υπόθεσης για το κόστος των ιδίων κεφαλαίων (COE) σε 13,5% έναντι 11,6% προηγουμένως για τη Eurobank, τη χρήση της υπόθεσης για το COE σε 15,0% έναντι 12,2% προηγουμένως για την Alpha Bank, τη χρήση υπόθεσης για το COE σε 16,7% έναντι 12,8% προηγουμένως για την Τράπεζα Πειραιώς, 2) η αύξηση αντανακλά την αύξηση των αποδόσεων των κρατικών ομολόγων και τα υψηλότερα ασφάλιστρα κινδύνου δεδομένης της αποδυνάμωσης των μακροοικονομικών προοπτικών, 3) οι τιμές στόχοι βασίζονται τώρα σε μια στάθμιση 25% στο σενάριο της πτώσης στη δίκαιη αξία και 75% στη βασική δίκαιη αξία για να αντανακλά την αυξανόμενη πιθανότητα μιας ασθενέστερης μακροοικονομικής προοπτικής.

Η ανάκαμψη στα μακροοικονομικά μεγέθη συνεχίζεται

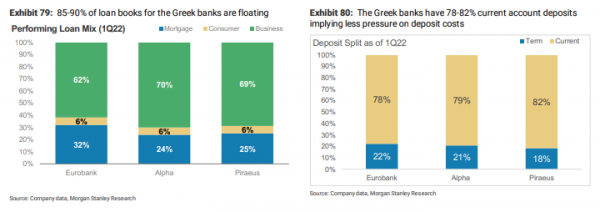

Η Morgan Stanley εκτιμά ρυθμό ανάπτυξης για φέτος 3,5% και 2,6% το 2024, ενώ το επίπεδο του πληθωρισμού στο τέλος του έτους θα είναι 2,4% και 1,5% το 2024. Οι τράπεζες να περιγράφουν 2-5% αύξηση των εξυπηρετούμενων δανείων σε ετήσια βάση κατά μέσο όρο το 1ο τρίμηνο του 2022. Η προτίμησή για την Ελλάδα έναντι Ουγγαρίας και Πολωνίας οφείλεται στα εξής: 1) στη χαμηλότερη έκθεση σε μια επιβράδυνση στην Ευρώπη, δεδομένου ότι είναι λιγότερο εξαρτημένη εξάρτηση από το εμπόριο,2) υποστηρικτικές προοπτικές για την ανάπτυξη των μακροοικονομικών μεγεθών και των δανείων λόγω των ταμείων ανάκαμψης, τα οποία συνεχίζουν να εξελίσσονται καλά παρά τις πρόσφατες γεωπολιτικές αντιξοότητες.

Οι σχέσεις με το ελληνικό δημόσιο

Σύμφωνα με τη Morgan Stanley, η σχέση ελληνικού δημοσίου και τραπεζών είναι το «κλειδί». Οι διαφορές αποδόσεων των ελληνικών ομολόγων έχουν διευρυνθεί απότομα πρόσφατα, επηρεάζοντας τις αποτιμήσεις των τραπεζών, δεδομένου του φόβου ανατροφοδότησης μεταξύ τραπεζών και κρατικών ομολόγων. Οι αναμνήσεις από τις κρίσεις χρέους της ΕΕ θα μπορούσαν να περιορίσουν βραχυπρόθεσμα την «όρεξη» των επενδυτών για τις ελληνικές τράπεζες, αλλά τα επίπεδα κεφαλαίου είναι υψηλότερα από τις προηγούμενες κρίσεις και η ευαισθησία του κεφαλαίου στη διεύρυνση του spread κατά 100 μονάδες βάσης (μ.β.) είναι σχετικά χαμηλή στις 5-6 μ.β. κατά μέσο όρο, δεδομένης της αντιστάθμισης, σύμφωνα με τις οδηγίες της Αlpha Bank και της Πειραιώς.

Αύξηση δανείων και κίνδυνοι

Σύμφωνα με τις συζητήσεις του αμερικανικού οίκου, η ζήτηση δανείων συνεχίζει να παραμένει ισχυρή στην Ελλάδα, υποστηριζόμενη τόσο από τη ζήτηση με γνώμονα τις επενδύσεις όσο και από τα δάνεια κεφαλαίου κίνησης από την εταιρική πλευρά. Η Ελλάδα στο πλαίσιο του ελληνικού σχεδίου ανάκαμψης και ανθεκτικότητας, έχει ήδη λάβει κεφάλαια ύψους 3,6 δισ. ευρώ- μαζί με την προχρηματοδότηση ύψους 4 δισ. ευρώ που έχει ήδη λάβει το 2021, ή συνολικά 7,6 δισ. ευρώ από τα συνολικά 30,5 δισ. ευρώ.

Η τράπεζα σημειώνει ωστόσο ότι η Ελλάδα είναι απίθανο να είναι απρόσβλητη από μια ουσιαστική μακροοικονομική επιβράδυνση στην Ευρώπη, και ως εκ τούτου, θα μπορούσαν να υπάρξουν κίνδυνοι για την αύξηση των δανείων εάν αυτό υλοποιηθεί.

Latest News

Attica Bank: Πρώτη τιτλοποίηση ενήμερων δανείων 220 εκατ.

Η Attica Bank ανακοίνωσε την επιτυχή ολοκλήρωση της πρώτης της Συνθετικής Τιτλοποίησης χαρτοφυλακίου εξυπηρετούμενων ανοιγμάτων ΜΜΕ και Μεγάλων Επιχειρήσεων (Project Perseus)

Με διπλό bypass ξεκινά η επιστροφή πρώην κόκκινων δανείων στις τράπεζες

Σε βάθος 3 – 5 ετών θα μπορούσαν να επιστρέψουν στο τραπεζικό σύστημα χορηγήσεις συνολικού ύψους έως και 15 δισ. ευρώ.

Χατζηδάκης: Μειώνονται οι τραπεζικές προμήθειες - Πότε θα γίνουν οι ανακοινώσεις

Από το 2025 οι τραπεζικές προμήθειες θα είναι αρκετά χαμηλότερες, με τις παρεμβάσεις που δρομολογεί κυβέρνηση, λέει ο Χατζηδάκης

Έρχονται νέες μειώσεις στα επιτόκια των δανείων στην Ελλάδα - Ο ρόλος της ΕΚΤ

Τα βλέμματα στην αυριανή συνεδρίαση της ΕΚΤ για τα επιτόκια - Πώς διαμορφώνονται οι δόσεις στα δάνεια

UBS για Εθνική: Στα top picks του τραπεζικού κλάδου για το 2025

Η Εθνική Τράπεζα βρίσκεται στις 6 επιλογές της UBS - Ποιες είναι οι υπόλοιπες επιλογές

Με οδηγό τη δημιουργία αξίας και σχέσεων εμπιστοσύνης

Διάκριση της Εθνικής Τράπεζας στον θεσμό Superbrands 2024, με την υψηλότερη θέση στην κατηγορία Χρηματοπιστωτικά Ιδρύματα/Τράπεζες

Κληρώνει... για τις προμήθειες των τραπεζών - Έρχεται (;) κρατική παρέμβαση

Αντίστροφα μετρά ο χρόνος για την παρέμβαση της κυβέρνησης όσον αφορά στις τραπεζικές προμήθειες - Τι υποστηρίζουν τραπεζικές πηγές

«40 δισ. έως το 2027 σε τουρισμό, ΑΠΕ και αγροτικό τομέα» - Το μήνυμα Μεγάλου στο Capital Link forum

Τον καθοριστικό ρόλο του ελληνικού τραπεζικού τομέα στην οικονομία ανέδειξαν Μεγάλου και Βρεττού στη Νέα Υόρκη

Πώς το στοκ των τραπεζικών ακινήτων θα πέσει στην αγορά - Το σχέδιο με τον ΕΝΦΙΑ

Οι τράπεζες υπολογίζεται ότι έχουν στα χαρτοφυλάκιά τους ακίνητα λογιστικής αξίας άνω των 8 δισεκατομμυρίων ευρώ

Ανεβάζει τον πήχη των ελληνικών τραπεζών η JP Morgan - Οι νέες τιμές στόχοι

Η σύσταση της JP Morgan για τον ελληνικό κλάδο είναι overweight, δηλαδή για αποδόσεις καλύτερες από αυτές της αγοράς

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-600x375.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433