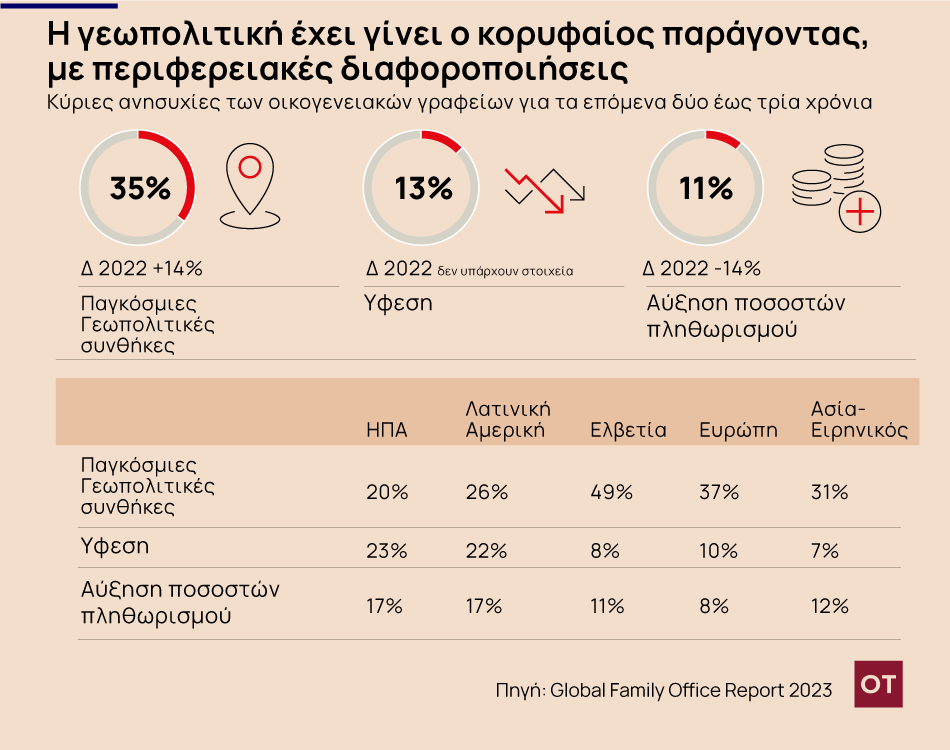

Σε κύρια ανησυχία για τα οικογενειακά γραφεία μετατρέπονται οι γεωπολιτικές εξελίξεις και κίνδυνοι, αφήνοντας πίσω τον πληθωρισμό και τις ανησυχίες για παγκόσμια ύφεση.

Η 3η Παγκοσμιοποίηση: Γεωπολιτική των Πόρων

Η μετατόπιση αυτή, σε συνδυασμό με τις εξελίξεις όσον αφορά την πορεία του πληθωρισμού, των επιτοκίων και της οικονομικής ανάπτυξης, οδηγεί – σύμφωνα με σχετική έκθεση της UBS, στη μεγαλύτερη αλλαγή στρατηγικής αναφορικά με την κατανομή των περιουσιακών στοιχείων των οικογενειακών γραφείων εδώ και πολλά χρόνια.

Στροφή

Αναλυτικά, στην έκθεση επισημαίνεται ότι, μετά το τέλος των σχεδόν μηδενικών επιτοκίων, τα ισορροπημένα χαρτοφυλάκια με ενεργή διαχείριση επιστρέφουν ξανά στην πρώτη θέση των προτιμήσεων.

Η μεγαλύτερη στροφή που σχεδιάζουν να κάνουν τα οικογενειακά γραφεία αφορά τα σταθερά εισοδήματα των ανεπτυγμένων αγορών, όπου μετά από τρία χρόνια περικοπής των ομολόγων, σχεδόν τέσσερις στους δέκα (38%) σχεδιάζουν αύξηση κατά την επόμενη πενταετία. Το σταθερό εισόδημα είναι πλέον η πιο δημοφιλής πηγή διαφοροποίησης, καθώς πάνω από το ένα τρίτο (37%) των οικογενειακών γραφείων προχωρούν σε απόκτηση υψηλής ποιότητας ομολόγων μικρής διάρκειας για προστασία του πλούτου, απόδοση και αύξηση της αξίας του κεφαλαίου.

Αυτή τη στιγμή, η αυξημένη έκθεση σε σταθερό εισόδημα αντανακλά τη γενική ανακατανομή από ένα ευρύ μείγμα κατηγοριών περιουσιακών στοιχείων. Κατά την επόμενη πενταετία, οι ερωτηθέντες εξακολουθούν να προβλέπουν μεγαλύτερη κατανομή σε περιουσιακά στοιχεία κινδύνου, με το 34% να σχεδιάζει αυξήσεις σε μετοχές αναδυόμενων αγορών μετά την κορύφωση του δολαρίου ΗΠΑ και την επαναλειτουργία της κινεζικής οικονομίας.

Παράλληλα, όπως σημειώνει η UBS, συνεχίζει να υπάρχει μια ισχυρή τάση μεταξύ των οικογενειακών γραφείων για τη συμπερίληψη εναλλακτικών λύσεων που συμβάλλουν στη διαφοροποίηση ενός χαρτοφυλακίου, αλλά επαναπροσδιορίζουν την κατανομή τους. Οι κατανομές σε αμοιβαία κεφάλαια αντιστάθμισης κινδύνου αυξήθηκαν σε 7% από 4% και, αντίθετα, οι κατανομές σε άμεσες ιδιωτικές μετοχές μειώθηκαν σε 9% από 13%. Τα οικογενειακά γραφεία σχεδιάζουν επίσης να μειώσουν τις κατανομές σε ακίνητα το επόμενο έτος. Συλλογικά, αυτό οφείλεται στην αυξημένη κατανομή σε ιδιωτικά επενδυτικά κεφάλαια, ιδιωτικό χρέος και υποδομές.

Τέλος εποχής

«Η φετινή έκθεση έρχεται σε μια καθοριστική χρονική στιγμή. Είναι το τέλος μιας εποχής για τα χαμηλά ή αρνητικά ονομαστικά επιτόκια και την άφθονη ρευστότητα που ακολούθησε την παγκόσμια χρηματοπιστωτική κρίση. Σε αυτό το πλαίσιο, η έρευνά μας δείχνει ότι τα οικογενειακά γραφεία προβαίνουν σε σημαντικές αλλαγές για να διασφαλίσουν ότι είναι τοποθετημένα για ανάπτυξη και επιτυχία», δήλωσε ο Γιώργος Αθανασόπουλος, Head Global Family and Institutional Wealth, Co-Head Global Markets της UBS. «Ενώ οι τρέχουσες τάσεις της αγοράς και οι γεωπολιτικές τάσεις έχουν οδηγήσει σε στροφή προς τα ρευστά, βραχυπρόθεσμα σταθερά εισοδήματα, το 66% των family offices εξακολουθούν να πιστεύουν ότι η έλλειψη ρευστότητας ενισχύει τις αποδόσεις μακροπρόθεσμα και επιδιώκουν να αυξήσουν περαιτέρω τις κατανομές σε εναλλακτικές λύσεις, όπως τα hedge funds, τα ιδιωτικά επενδυτικά κεφάλαια και το ιδιωτικό χρέος, για να διαφοροποιήσουν περαιτέρω τις κατανομές τους στις ιδιωτικές αγορές».

Ευκαιρίες

Μια σημαντική αλλαγή, σύμφωνα με την έκθεση της UBS, είναι ότι η ενεργητική διαχείριση καθίσταται και πάλι δημοφιλής, καθώς το 35% των οικογενειακών γραφείων στηρίζεται περισσότερο στην επιλογή διαχειριστών επενδύσεων και στην ενεργητική διαχείριση για την ενίσχυση της διαφοροποίησης. Τα οικογενειακά γραφεία έχουν εμπιστοσύνη στην ικανότητα των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου να παράγουν επενδυτικές αποδόσεις, καθώς η νομισματική πολιτική μειώνει την υπερβολική χρηματοοικονομική ρευστότητα και η μακροοικονομική αβεβαιότητα παραμένει.

Σχεδόν τα τρία τέταρτα (73%) πιστεύουν ότι τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου θα επιτύχουν ή θα υπερβούν τους στόχους απόδοσης τους κατά τους επόμενους 12 μήνες.

Συνολικά, το 41% σχεδιάζει να αυξήσει τις άμεσες επενδύσεις ιδιωτικών κεφαλαίων κατά την επόμενη πενταετία. Αν και αυτές θα μειωθούν το 2023, αυτό αντισταθμίζεται εν μέρει από την αυξημένη κατανομή σε ιδιωτικά επενδυτικά κεφάλαια, καθώς και από τις προγραμματισμένες αυξήσεις σε ιδιωτικά χρέη και υποδομές.

Τα οικογενειακά γραφεία με επενδύσεις σε ιδιωτικά επενδυτικά κεφάλαια προτιμούν να επενδύουν με τη χρήση αμοιβαίων κεφαλαίων (56%), καθώς συνήθως προσφέρουν διαφοροποίηση και μπορούν να επιτρέψουν στα οικογενειακά γραφεία να εισέλθουν σε αγορές όπου δεν διαθέτουν εσωτερική τεχνογνωσία.

Κατά τους επόμενους 12 μήνες τα family offices φαίνεται να ελπίζουν σε ευκαιρίες αξίας, με το 45% όσων διαθέτουν επενδύσεις σε ιδιωτικά επενδυτικά κεφάλαια να σχεδιάζουν να κατανείμουν υπερβολικά τα χαρτοφυλάκιά τους προς τη δευτερογενή αγορά ιδιωτικών επενδυτικών κεφαλαίων, αναμένοντας ότι ορισμένοι θεσμικοί επενδυτές θα αναγκαστούν να αναπροσαρμόσουν τα χαρτοφυλάκιά τους μετά την πτώση των δημόσιων αγορών, και καθώς οι έξοδοι παραμένουν δύσκολο να επιτευχθούν μέσω ΑΜΚ.

Τα οικογενειακά γραφεία σχεδιάζουν προσεκτικά να μειώσουν τις κατανομές σε ακίνητα το 2023, αλλά σε βάθος πενταετίας, το ένα τρίτο (33%) από αυτά προβλέπει να προχωρήσει σε υψηλότερες κατανομές. Αυτό ταιριάζει με την εικόνα ότι τα επιτόκια θα παραμείνουν υψηλά το 2023, με κάποια εξασθένηση στις τιμές των ακινήτων, προτού το ευκολότερο χρήμα και οι χαμηλότερες αποτιμήσεις αρχίσουν να στηρίζουν και πάλι την κατηγορία περιουσιακών στοιχείων.

Ανησυχία για τις γεωπολιτικές εξελίξεις

Όπως σημειώνει η UBS, από τις διεθνείς εξελίξεις αυτή που κυρίως φαίνεται να ανησυχεί τα οικογενειακά γραφεία είναι οι γεωπολιτικοί ανταγωνισμοί.

Συνολικά, τα οικογενειακά γραφεία ήταν επιφυλακτικά όσον αφορά τις τρέχουσες αγορές λόγω των αβέβαιων προοπτικών ανάπτυξης στις ανεπτυγμένες οικονομίες, καθώς και των αυστηρότερων συνθηκών δανεισμού και της αυξημένης γεωπολιτικής έντασης. Η γεωπολιτική ξεπέρασε τον πληθωρισμό ως κορυφαία ανησυχία μεταξύ των οικογενειακών γραφείων παγκοσμίως, ακολουθούμενη από την ύφεση και τον πληθωρισμό.

Τα οικογενειακά γραφεία αυξάνουν επίσης τις κατανομές τους σε περιοχές που ήταν λιγότερο ευνοημένες στο παρελθόν. Ενώ εξακολουθούν να έχουν σχεδόν τα μισά από τα περιουσιακά τους στοιχεία στη Βόρεια Αμερική, πάνω από το ένα τέταρτο σχεδιάζει να αυξήσει τις κατανομές στη Δυτική Ευρώπη κατά την επόμενη πενταετία και σχεδόν το ένα τρίτο σχεδιάζει να αυξήσει και να διευρύνει τις κατανομές του στην ευρύτερη περιοχή της Ασίας και του Ειρηνικού.

Οι προοπτικές ανά περιφέρεια

ΗΠΑ

Σύμφωνα με την έκθεση, ο κύριος σκοπός των οικογενειακών γραφείων που δημιουργούνται στις ΗΠΑ είναι να υποστηρίξουν τη μεταφορά πλούτου από γενιά σε γενιά (76%). Το 63% εφαρμόζει σχέδιο διαδοχής του πλούτου για τα μέλη της οικογένειας, αλλά μόνο το 38% έχει δημιουργήσει σχέδιο διαδοχής για το συνολικό οικογενειακό γραφείο. Η κατανομή των επενδύσεων σε ακίνητα (21%) και αμοιβαία κεφάλαια αντιστάθμισης κινδύνου (10%) ήταν η υψηλότερη μεταξύ των αντίστοιχων επιχειρήσεων διεθνώς. Σε αντίθεση με άλλες περιοχές, η ύφεση αποτελεί τη μεγαλύτερη ανησυχία για τα οικογενειακά γραφεία των ΗΠΑ και η κατανομή των μετρητών τους ήταν η λιγότερο συντηρητική (7%).

Λατινική Αμερική

Τα οικογενειακά γραφεία στη Λατινική Αμερική είχαν την υψηλότερη κατανομή σε σταθερό εισόδημα (30%). Η κατανομή τους σε ακίνητα ήταν η χαμηλότερη (5%) και μόνο το ένα πέμπτο (20%) χρησιμοποιεί αμοιβαία κεφάλαια αντιστάθμισης κινδύνου ως διαφοροποιητικό παράγοντα του χαρτοφυλακίου. Το 60% των οικογενειακών γραφείων στη Λατινική Αμερική δεν επενδύουν σε αποκεντρωμένες πληρωμές ή τεχνολογίες.

Ασία-Ειρηνικός

Τα οικογενειακά γραφεία στην Ασία και τον Ειρηνικό είχαν την υψηλότερη κατανομή σε μετοχές (37%) και σχεδόν τα μισά (46%) χρησιμοποιούν αμοιβαία κεφάλαια αντιστάθμισης κινδύνου ως μέσο διαφοροποίησης χαρτοφυλακίου. Από εκείνα που διαθέτουν επενδύσεις σε ιδιωτικά κεφάλαια, πραγματοποιούν επίσης άμεσες επενδύσεις περισσότερο από άλλες περιοχές (31%) και το 77% των επενδύσεων τους σε ιδιωτικά κεφάλαια επενδύεται στην τεχνολογία.

Από την άποψη του επενδυτικού θέματος, οι ιατρικές συσκευές και η τεχνολογία υγείας έχουν την καλύτερη απήχηση (76%). Τα οικογενειακά γραφεία στην περιοχή Ασίας-Ειρηνικού έχουν προδιάθεση για την πατρίδα τους, με το 51% των περιουσιακών στοιχείων να επενδύονται στην περιοχή, συμπεριλαμβανομένης της ευρύτερης Κίνας.

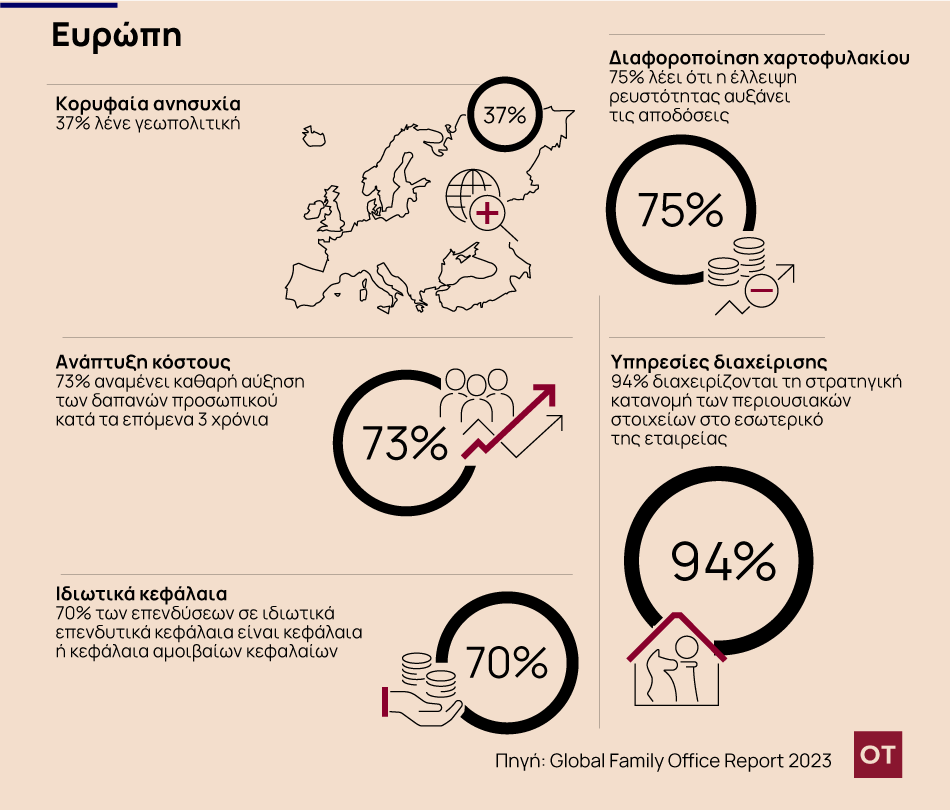

Ευρώπη (πλην Ελβετίας)

Τα οικογενειακά γραφεία στην Ευρώπη διέθεσαν το 11% των επενδύσεων σε ακίνητα, με το 30% να σχεδιάζει να αυξήσει τις κατανομές τα επόμενα πέντε χρόνια. Το 94% διαχειρίζεται τη στρατηγική κατανομή των περιουσιακών στοιχείων εσωτερικά και το 75% συμφωνεί ότι η έλλειψη ρευστότητας αυξάνει τις αποδόσεις. Μετά τον ψηφιακό μετασχηματισμό (79%), η αυτοματοποίηση και η ρομποτική είναι το δεύτερο πιο προτιμώμενο επενδυτικό θέμα (75%).

Ελβετία

Σύμφωνα με την έκθεση, ο κύριος σκοπός των οικογενειακών γραφείων που δημιουργούνται στην Ελβετία είναι να υποστηρίξουν τη μεταφορά πλούτου από γενιά σε γενιά (73%). Το 43% εφαρμόζει σχέδιο διαδοχής του πλούτου για τα μέλη της οικογένειας, αλλά μόνο το 35% έχει δημιουργήσει σχέδιο διαδοχής για το συνολικό οικογενειακό γραφείο. Σε σύγκριση με τους παγκόσμιους ομολόγους τους, έχουν την υψηλότερη κατανομή σε ακίνητα (18%), μετρητά (13%) και έργα τέχνης και αντίκες (4%), με τη χαμηλότερη κατανομή σε αμοιβαία κεφάλαια αντιστάθμισης κινδύνου (4%).

Latest News

Γιατί η Blackstone στρέφεται στο Τόκιο - Στα σκαριά νέες επενδύσεις

Η Blackstone, η κορυφαία εταιρεία εναλλακτικών επενδύσεων στον κόσμο, ανακοίνωσε πως έχει συνάψει οριστικές συμφωνίες για την εξαγορά του Tokyo Garden Terrace Kioicho

Ο πόλεμος των Μέρντοχ - Δεν έχουν τέλος οι διαμάχες για το μέλλον της αυτοκρατορίας

Μια δικαστική απόφαση που απέρριψε μια προσπάθεια αναθεώρησης του οικογενειακού καταπιστεύματος, αφήνει τον Ρούπερτ Μέρντοχ και τα παιδιά του σε πόλεμο

Πρόγραμμα επαναγοράς μετοχών 14 δισ δολ απο την Τ-Mobile στις ΗΠΑ

Η T-Mobile καθώς και άλλες εταιρείες τηλεπικοινωνιών, όπως η Verizon και η AT&T συγκαταλέγονται μεταξύ των κορυφαίων μερισματούχων στις ΗΠΑ

Ευνοϊκά δάνεια 7,7 δισ. δολ. έλαβε εντός του 2024 η Τουρκία

Η Τουρκία, σύμφωνα με τον υπουργό Οικονομικών αναμένει νέα χρηματοδότηση απο την Παγκόσμια Τράπεζα

Κανένα φως στο... τούνελ - Η Hershey απέρριψε και τη δεύτερη πρόταση της Mondelēz

Δεν είναι η πρώτη φορά που η Mondelēz επιδιώκει ένα deal με την Hershey - Το 2016, εγκατέλειψε τις συζητήσεις για πιθανή εξαγορά

Η νίκη Τραμπ και το πάρτι στις αγορές - Πώς ανακατεύεται η τράπουλα

Η δραστηριότητα των αγορών «εξερράγη» μετά την νίκη Τραμπ καθώς οι traders πόνταραν σε μια πιο φιλική προς τις επιχειρήσεις προσέγγιση

ABN Amro: Πότε θα επιβληθούν οι δασμοί Τραμπ - Οι επιπτώσες για την Ελλάδα

Οι επικείμενοι δασμοί Τραμπ στην Κίνα αναμένεται να εφαρμοστούν λίγους μήνες μετά την ορκωμοσία του

Για δεύτερο συνεχόμενο μήνα σε ύφεση η βρετανική οικονομία

Το Ακαθάριστο Εγχώριο Προϊόν στη Βρετανία συρρικνώθηκε 0,1% σε μηνιαία βάση τον Οκτώβριο, όπως και τον Σεπτέμβριο,

Πώς θα κινηθεί η ΕΚΤ στις μειώσεις επιτοκίων - Οι καταλύτες για τα επόμενα βήματα

Η ΕΚΤ θα συνεχίσει να κινείται με βάση τις αξιολογήσεις και τις διαθέσιμες πληροφορίες που υπάρχουν σε κάθε συνεδρίαση και μετά τον Μάρτιο

Ριζοσπαστικό πείραμα στο Τόκιο για το δημογραφικό μέσω... 4ήμερης εργασίας

Το Τόκιο ξεκινά ριζοσπαστικά πειράματα καθώς προσπαθεί να αντιμετωπίσει το τεράστιο δημογραφικό πρόβλημα στην Ιαπωνία

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-600x474.jpeg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433