Η Ευρωπαϊκή Κεντρική Τράπεζα αποφάσισε χθες τη 10η αύξηση των επιτοκίων της, ανεβάζοντας σε ιστορικά υψηλά το κόστος δανεισμού στην ζώνη του ευρώ, και πλέον δίνει τη σκυτάλη στην Federal Reserve. Η αμερικανική ομοσπονδιακή τράπεζα συνεδριάζει την επόμενη εβδομάδα, με τους οικονομολόγος να εκτιμούν ότι θα αφήσει αμετάβλητα επιτόκια, χωρίς ωστόσο να σημάνει το τέλος του κύκλου σύσφιγξης. Και η πλειοψηφία των αναλυτών αναμένουν πλέον μία ακόμα κίνηση στη συνεδρίαση του Νοεμβρίου.

Η Federal Reserve αύξησε τα επιτόκια για να επιβραδύνει την καυτή οικονομία και να εκτονώσει έτσι τις πληθωριστικές πιέσεις, και δεν είναι λίγοι εκείνοι οι τομείς της οικονομίας που βιώνουν τις επιπτώσεις αυτών των κινήσεων. Ωστόσο, σε ορισμένες από τις μεγαλύτερες εταιρείες της Wall Street οι αποφάσεις αυτές έφεραν απλώς περισσότερα χρήματα στα ταμεία τους.

Οι κερδισμένοι από τα υψηλότερα επιτόκια ήταν δανειολήπτες υψηλής ποιότητας, οι οποίοι κλείδωσαν τα χαμηλά επιτόκια κατά τη διάρκεια της πανδημίας, με τα ομόλογα να ωριμάζουν περισσότερο στο μέλλον από κάθε άλλη φορά αυτόν τον αιώνα. Τα υψηλότερα επιτόκια έχουν μικρό άμεσο αντίκτυπο στο κόστος δανεισμού τους – επηρεάζοντας μόνο τα ομόλογα όταν αναχρηματοδοτούνται – ενώ κερδίζουν άμεσα από τα ταμειακά τους αποθέματα.

Αποδυναμώνει τη Fed

Σύμφωνα με τη Wall Street Journal αυτό αποδυναμώνει τον αντίκτυπο των αυξήσεων των επιτοκίων, οι οποίες προορίζονται να λειτουργήσουν εν μέρει πείθοντας τις μεγάλες εταιρείες ότι το κεφάλαιο είναι πιο ακριβό, επομένως θα πρέπει να είναι πιο φειδωλές στις κινήσεις τους. Οι εταιρείες που διαπιστώνουν ότι έχουν περισσότερα χρήματα χάρη στα υψηλότερα επιτόκια μπορούν να αντλήσουν μερίσματα, να επενδύσουν περισσότερα και να είναι πιο πρόθυμες να πληρώσουν για το σωστό προσωπικό.

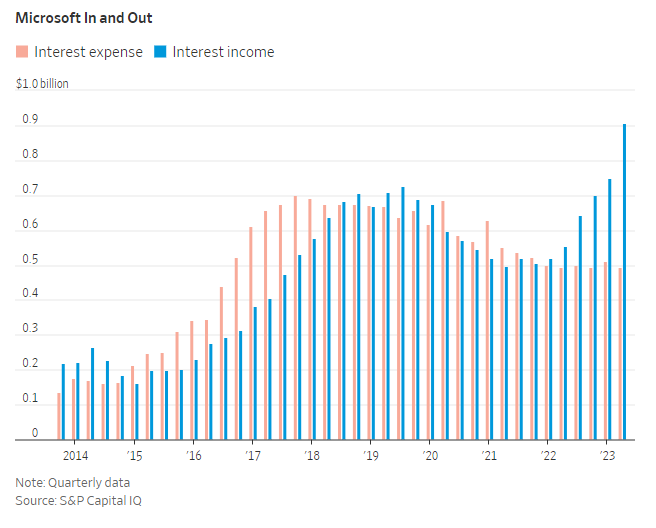

Η WSJ παίρνει ως παράδειγμα την Microsoft, τη δεύτερη πιο πολύτιμη εταιρεία στον κόσμο. Έχει περισσότερα μετρητά και βραχυπρόθεσμες επενδύσεις από χρέος, επομένως δεν επρόκειτο ποτέ να απειληθεί από υψηλότερα επιτόκια. Αλλά παράλληλα «διόρθωσε» το κόστος δανεισμού της: ο τεχνολογικός κολοσσός πλήρωσε ακριβώς τους ίδιους τόκους, 492 εκατομμύρια δολάρια, το τελευταίο τρίμηνο όπως πέρυσι. Ωστόσο, κέρδισε σημαντικά περισσότερα από τα μετρητά και τις βραχυπρόθεσμες επενδύσεις της, με το ετήσιο επιτόκιο να αυξάνεται σε περίπου 3,3% από 2,1%. Σε συνδυασμό με μια μικρή αύξηση του αποθεματικού της στα 111 δισεκατομμύρια δολάρια, κέρδισε 905 εκατομμύρια δολάρια σε τόκους μόλις το τρίμηνο, από 552 εκατομμύρια δολάρια.

Τα οφέλη στην οικονομία

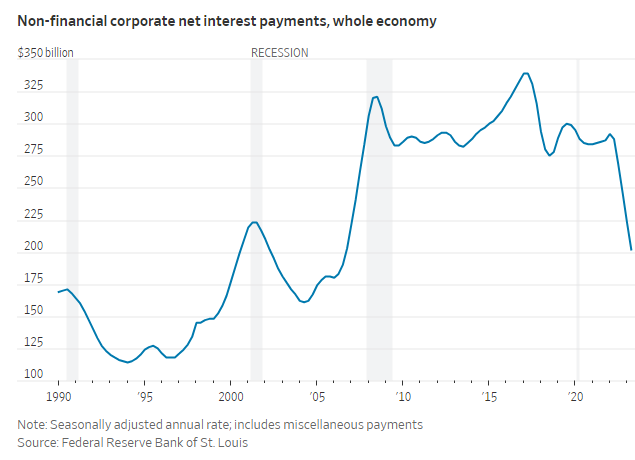

Η εμπειρία της Microsoft φαίνεται να αντανακλάται στην οικονομία. Οι καθαρές πληρωμές τόκων των επιχειρήσεων —δηλαδή οι τόκοι που καταβλήθηκαν για χρέος μείον εκείνους που εισπράχθηκαν από τις αποταμιεύσεις— μειώθηκαν καθώς τα επιτόκια αυξάνονταν, το αντίθετο από αυτό που συμβαίνει συνήθως.

Μεγάλο το χάσμα

Ωστόσο, αυτή είναι η μία όψη: τα υψηλότερα επιτόκια προκαλούν «εταιρικό πόνο» σε πολλές επιχειρήσεις και αυτό φυσικό μεγαλώνει το χάσμα μεταξύ των εχόντων και των μη εχόντων στην αγορά.

Το βάρος σηκώνουν κυρίως οι πιο αδύναμες εταιρείες που δεν μπόρεσαν να κλειδώσουν χαμηλά επιτόκια για πολύ μεγάλο χρονικό διάστημα ή που επέλεξαν να δανειστούν χρησιμοποιώντας τραπεζικά δάνεια κυμαινόμενου επιτοκίου. Οι εταιρείες που χαρακτηρίζονται ως σκουπίδια, η πιο αδύναμη κατηγορία, έχουν πλέον τη μικρότερη διάρκεια λήξης του χρέους τους κατά μέσο όρο, πράγμα που σημαίνει ότι αντιμετωπίζουν συχνότερη αναχρηματοδότηση με πολύ υψηλότερα επιτόκια. Περισσότερα χρήματα που δαπανώνται για τόκους σημαίνει λιγότερα διαθέσιμα για τους μετόχους, τους εργαζόμενους και τις επενδύσεις.

Όμως ακόμα και για αυτές, οι συνέπειες είναι αναλογικά μικρότερες. Οι χρεοκοπίες είναι αυξημένες, αλλά δεν είναι καταστροφικές. Ο Κρίστιαν Στρέικ, πρόεδρος της Pimco, λέει ότι οι εταιρείες επωφελούνται από τον υψηλότερο πληθωρισμό που υποστήριξε τα περιθώρια κέρδους, καθιστώντας τα υψηλότερα επιτόκια πιο εύκολο να αντιμετωπιστούν. «Τα πραγματικά [μετά τον πληθωρισμό] επιτόκια έγιναν μόλις πρόσφατα θετικά», επισημαίνει και προσθέτει ότι «αν διατηρήσουμε τα επιτόκια εκεί που είναι τώρα και συνεχίσει να υπάρχει επιβράδυνση της οικονομίας, τότε θα υπάρξει πραγματικό άγχος, αν όχι δυσφορία στην αγορά μόχλευσης πιστώσεων».

Το μέγεθος μετράει…

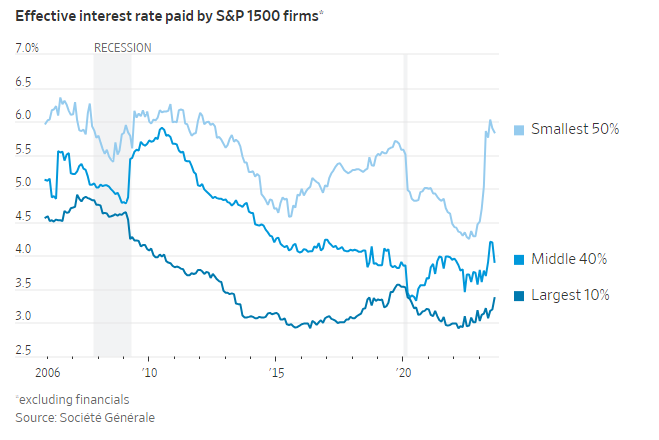

Είναι σαφές πάντως ότι οι μεγαλύτερες εταιρείες επηρεάζονται λιγότερο από τα υψηλότερα ποσοστά.

Σύμφωνα με τη WSJ, οι υπολογισμοί του Άντριου Λάπτχορν, επικεφαλής ποσοτικής έρευνας στη Société Générale, δείχνουν ότι το επιτόκιο που καταβάλλεται από τις δέκα μεγαλύτερες εταιρείες του δείκτη S&P 1500 μόλις και μετά βίας ανέβηκε από τα χαμηλά του και εξακολουθεί να είναι κάτω από το προπανδημικό υψηλό του. Το επιτόκιο που καταβάλλεται από το μικρότερο μισό των εταιρειών του δείκτη έχει αυξηθεί στο υψηλότερο σε πάνω από μια δεκαετία, ενώ εκείνες που βρίσκονται στη μέση έχουν επιστρέψει περίπου στους προπανδημικούς ρυθμούς.

Οι υπεύθυνοι χάραξης πολιτικής που θέλουν να επιβραδύνουν την οικονομία αντιμετωπίζουν την επιλογή μεταξύ ακόμη υψηλότερων επιτοκίων για να πιέσουν τις ευάλωτες εταιρείες ή να διατηρήσουν τα επιτόκια υψηλά για αρκετό καιρό ώστε να αρχίσουν να χτυπούν εταιρείες που έχουν «κλειδώσει» χαμηλά επιτόκια καθώς τα ομόλογά τους έρχονται για αναχρηματοδότηση.

Οι καταναλωτές

Η δουλειά της Fed γίνεται ακόμα πιο δύσκολη, καθώς ένα παρόμοιο μοτίβο έχει υποστηρίξει και τους καταναλωτές.

Όσοι έχουν δεσμευτεί σε χαμηλά επιτόκια στεγαστικών δανείων —με ορισμένους να εξασφαλίζουν τα χαμηλότερα επιτόκια ποτέ το 2021—, όπως η Microsoft, πληρώνουν το ίδιο για το χρέος τους ενώ κερδίζουν περισσότερα από τις αποταμιεύσεις τους. Αλλά όσοι δεν πληρούν τις προϋποθέσεις για τυπικά στεγαστικά δάνεια, ή που επέλεξαν δάνεια με κυμαινόμενο επιτόκιο ή πρέπει να δανειστούν τώρα, υποφέρουν από τις αυξήσεις επιτοκίων της Fed.

Φυσικά, τίποτα δεν είναι για πάντα. Η διαφορά μεταξύ των νικητών και των ηττημένων από τις αυξήσεις επιτοκίων παρέχει έναν ακόμη λόγο για τον οποίο οι μεγαλύτερες εταιρείες είχαν μακράν τις καλύτερες επιδόσεις φέτος.

Latest News

Στο 2,7% - ως αναμενόταν- ο αμερικανικός πληθωρισμός τον Νοέμβριο

Η αύξηση είναι η μεγαλύτερη των τελευταίων εφτά μηνών - Πώς θα επηρεάσει την απόφαση της Fed

Ανακατεύουν την τράπουλα της ηγεσίας οι γερμανικές αυτοκινητοβιομηχανίες - Οι αλλαγές σε BMW και Mercedes

Οι μεγάλες γερμανικές αυτοκινητοβιομηχανίες προχωρούν σε διαρθρωτικές αλλαγές ηγετικών στελεχών για να σώσουν την «παρτίδα»

Reuters: Σχέδια για υποτίμηση του γουάν ενόψει του Trump 2.0

Αποκλειστικό δημοσίευμα του Reuters αναφέρει τα σχέδια της Κίνας για να αντιμετωπίσει τους δασμούς Τραμπ

Ισχυρό ξεκίνημα για την Inditex στην εορταστική περίοδο

Η Inditex φαίνεται πως πηγαίνει καλύτερα μετά τα αποτελέσματα τρίτου τριμήνου τα οποία ήταν κάτω από τις προβλέψεις

![Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/07/ot_greek_economy-600x352.png)

Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]

Η καθιερωμένη ανάλυση του Economist για το ποια οικονομία τα πήγε καλύτερα το έτος που ολοκληρώνεται σε λίγες ημέρες

Reuters: Το κενό ηγεσίας επιδεινώνει την οικονομική δυσπραγία της Ευρώπης

Αν και η Ευρώπη υπερηφανεύεται για την ανοικτή οικονομία της, οι πιο άμεσες προκλήσεις εντοπίζονται στο εμπόριο, αναφέρει το Reuters

Περιστέρια και γεράκια στην ΕΚΤ - Όταν η βασική διαφωνία δεν είναι στα επιτόκια

Την Πέμπτη πραγματοποιείται η τελευταία για φέτος συνεδρίαση της ΕΚΤ - Τα στοιχήματα για τα επιτόκια

Η οικονομική πολιτική του Τραμπ θα φέρει «καταστροφή», προειδοποιεί ο Μπάιντεν

Ο Τζο Μπάιντεν προειδοποίησε εναντίον της εφαρμογής του προγράμματος Project 2025 που φέρεται να ενστερνίζεται ο Ντόναλντ Τραμπ

Είναι ένας ανταγωνιστικός κόσμος - Ποιοι πληρώνονται καλύτερα σήμερα;

Η διεθνής αγορά εργασίας αναγκάζει ορισμένες εταιρείες να πληρώνουν περισσότερα σε... φθηνότερες περιοχές

Πώς οι κινεζικές αεροπορικές βρέθηκαν να κυριαρχούν στις πτήσεις από Ευρώπη σε Ασία

Οι κινεζικές αεροπορικές εκμεταλλεύονται τις ρωσικές αντι-κυρώσεις και επεκτείνουν τα δρομολόγιά τους

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433