Υπερψηφίστηκε η αύξηση του μετοχικού κεφαλαίου της Ελλάκτωρ από το 68,24% των παριστάμενων μετόχων, ενώ αρνητική ψήφο έδωσε το 31,76%.

Το μετοχικό κεφάλαιο θα αυξηθεί κατά 120,5 εκατ. ευρώ, ενώ με την ψήφιση της πρότασης της διοίκησης ανοίγει και ο δρόμος για την έκδοση του ενδιάμεσου ομολόγου των 50 εκατ. ευρώ.

Ο διευθύνων σύμβουλος της Ελλάκτωρ Άρης Ξενόφος κατά την παρουσίαση της πρότασης της διοίκησης για την αύξηση του μετοχικού κεφαλαίου σημείωσε ότι η αύξηση του μετοχικού κεφαλαίου θα είναι το επόμενο βήμα του ομίλου προς τις ευκαιρίες που ανοίγονται μέσα από την αξιοποίηση των κεφαλαίων του Ταμείου Ανάκαμψης.

Μίλησε για τις προτεραιότητες της διοίκησης που είναι η οικονομική εξυγίανση του ομίλου και ιδίως στον τομέα των κατασκευών. Όπως είπε τα έσοδα του κλάδου το 2018 ανέρχονταν σε 1,5 δις. ευρώ και το 2028 έπεσαν στα 500 εκατ. ευρώ αποτελώντας μόλις το 50% των συνολικών εσόδων του ομίλου.

Ο κ. Ξενόφος υποστήριξε ότι ο κλάδος της κατασκευής παρουσιάζει έλλειμμα ρευστότητας 88 εκατ. ευρώ εκ των οποίων τα 43 εκατ. ευρώ προέρχονται από πρόσθετες υποχρεώσεις και 45 εκατ. ευρώ από τη ζημιογόνο δραστηριότητα των φωτοβολταϊκών στο εξωτερικό.

Σχετικά με τη διάθεση των αντληθέντων κεφαλαίων ύψους 120,5 εκατ. ευρώ τα 100 εκατ. ευρώ θα διατεθούν στην Άκτωρ. Από αυτά τα 45 εκατ. ευρώ θα διατεθούν για την έξοδο από τη δραστηριότητα των φωτοβολταϊκών και τα 55 εκατ. ευρώ για τις ληξιπρόθεσμες υποχρεώσεις.

Τα 20,5 εκατ. ευρώ εκ των 120,5 εκατ ευρώ θα επενδυθούν στις ΑΠΕ.

Επιπλέον ο κ. Ξενόφος τόνισε και την ανάγκη έκδοσης ενδιάμεσου ομολόγου για τη χρηματοδότησης αναγκών της εταιρίας. Το ποσό θα είναι 50 εκατ. ευρώ, την έκδοση έχει αναλάβει η Eurobank και όπως τόνισε προϋπόθεση για τη δανειοδότηση είναι η έγκριση της αύξησης του μετοχικού κεφαλαίου καθώς θεωρείται από τους δανειστές ως εγγύηση.

Πέραν αυτών η διοίκηση του ομίλου σύμφωνα με τον διευθύνοντα σύμβουλο προχωρά και σε παράλληλο πρόγραμμα εξοικονόμησης 120 εκατ. ευρώ. Αφορά περιορισμό δαπανών σε υπηρερωρίες, πώλησης μη λειτουργικών στοιχείων των κατασκευών, διαπραγμάτευσης για τον διακανονισμό οφειλών προς προμηθευτές, βελτίωση του τμήματος των προμηθειών του ομίλου.

Η Greenhill μέσω του νομικού της εκπροσώπου κ. Βενιέρη δήλωσε την καταψήφιση της πρότασης της αύξησης του μετοχικού κεφαλαίου καθώς δεν εμπιστεύεται τη διοίκηση της εισηγμένης εταιρίας. Υποστήριξε επίσης πως δεν υπάρχει σχέδιο για την εταιρία, κάτι που συνέβη και κατά την προηγούμενη πρόταση της αύξησης του μετοχικού κεφαλαίου από την παρελθούσα ηγεσία.

Ωστόσο, ο κ. Βενιέρης σημείωσε ότι αν εγκριθεί με νόμιμες διαδικασίες η αύξηση του μετοχικού κεφαλαίου τότε θα συμμετάσχει η Greenhill ακόμη και για την κάλυψη αδιάθετων ποσών.

Από την πλευρά της Penamoaro μέσω του δικηγόρου κ. Μπρέγιαννου αμφισβήτησε τη δυνατότητα αντιμετώπισης των προβλημάτων ρευστότητας με την αύξηση του μετοχικού κεφαλαίου και εκτίμησε ότι σύντομα οι μέτοχοι θα κληθούν να επανέλθουν με νέα πρόταση. Η Pemanoaro πρότεινε επίσης να πουληθεί ο τομέας των ΑΠΕ του ομίλου.

Ο εκπρόσωπος της Reggeborgh κ. Σωτηρόπουλος χαρακτήρισε ζωτικής σημασίας τη συμμετοχή στην αύξηση του μετοχικού κεφαλαίου για το μέλλον και το αύριο της Ελλάκτωρ.

Latest News

Δυναμική επέκταση των εγχώριων τραπεζών στην ελληνική ναυτιλία [γράφημα]

Η Eurobank έχει το μεγαλύτερο δανειακό ναυτιλιακό χαρτοφυλάκιο

Στην EBRD το 30% του Project Delta της Πειραιώς

Η Ευρωπαϊκή Τράπεζα Ανασυγκρότησης και Ανάπτυξης («EBRD») απέκτησε το 30% της συμμετοχής, ενώ το υπόλοιπο ποσοστό πωλήθηκε στην APS funds και σε διαχειριζόμενους λογαριασμούς

On track οι επενδύσεις 400 εκατ. στο Costa Navarino - Ξεπουλάνε οι βίλες

Με όλα τα ξενοδοχεία σε λειτουργία και μία γειτονιά βιλών ξεκίνησε η σεζόν στην Costa Navarino

Bloomberg: Στο Ελληνικό η μεγαλύτερη «έξυπνη» πόλη της Ευρώπης

Τι αναφέρει ο CEO της Lamda Οδυσσέας Αθανασίου για το έργο

«Καλπάζουν» τα καλλυντικά - Τι έδειξε έρευνα της ICAP

Οι ηλεκτρονικές πωλήσεις καλλυντικών αποκτούν ιδιαίτερη αξία για τον καταναλωτή

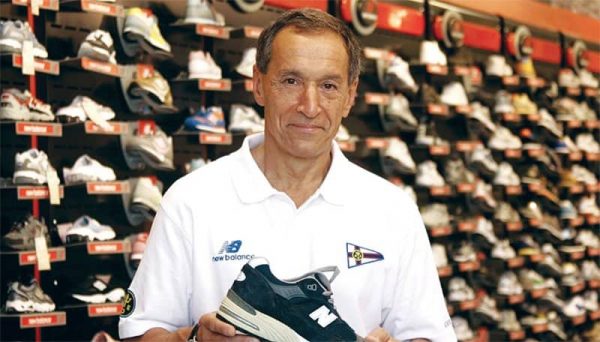

Ποιος είναι ο Έλληνας πίσω από την επιτυχία της New Balance – Πώς κοντράρει στα ίσια Nike και Adidas

Από τις κότες και το «dad shoe», στο Μαραθώνιο της Βοστόνης, το Στιβ Τζομπς και τη σημερινή της εικόνα, η New Balance έχει να πει τη δική της «ελληνική» ιστορία

Με το βλέμμα στην Φρανκφούρτη για τα μερίσματα οι τράπεζες

Τι είπαν στους αναλυτές Μεγάλου και Μυλωνάς για τη διανομή των μερισμάτων στους μετόχους

Με «πράσινο» look τα εμπορικά της Lamda στο ΧΑ – Πώς αλλάζουν «The Mall Athens» και «Golden Hall»

Σε εξέλιξη τα έργα ενεργειακής αναβάθμισης και δημιουργίας χώρων πρασίνου τα εμπορικά κέντρα της Lamda

Αλλαγές κορυφής στην «Χήτος» με το βλέμμα στο... Λονδίνο

Ο Νίκος Χήτος ανέλαβε πρόεδρος της Χήτος ενώ την είσοδό του στο διοικητικό συμβούλιο έκανε ο Βασίλης Χήτος στη θέση του αντιπροέδρου

Τι σημαίνει για την Kiko Milano στην Ελλάδα το deal με τη Louis Vuitton

Δεν υπάρχει καμία επίδραση στο αναπτυξιακό πλάνο της low cost ταλικής μάρκας που έφερε ο όμιλος Φάις στην Ελλάδα, ως αποκλειστικός διανομέας, το 2020

![Τουρισμός: Η Αθήνα στις 10 ελκυστικές ευρωπαϊκές πόλεις για ξενοδοχειακές επενδύσεις – Πού υστερεί η Θεσσαλονίκη [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/08/hotel-g0908c6995_1920-90x90.jpg)

![Τουρισμός: Πόσα ξόδεψαν και πόσο έμειναν οι ξένοι επισκέπτες το 2023 [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/02/ot_tourist_santorini2-90x90.png)

![ΤτΕ: Το top10 των περιφερειών με τα περισσότερα τουριστικά έσοδα [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/04/02tourismos10-1-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433