![ΕΚΤ: Ποιες τράπεζες μπαίνουν στο στόχαστρο για πιο αυστηρές κεφαλαιακές απαιτήσεις [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/06/ot_banking777-768x450-1.png)

Πιο αυστηρά πρότυπα αναφορικά με τις κεφαλαιακές απαιτήσεις θα πρέπει να εφαρμοσθούν στις ευρωπαϊκές τράπεζες οι οποίες στηρίζονται στις καταθέσεις που προέρχονται από πλατφόρμες τρίτων μερών, υποστηρίζει υψηλόβαθμος αξιωματούχος της Ευρωπαϊκής Κεντρικής Τράπεζας. Σύμφωνα με τον Τομ Ντεσάν, μέλος του Εποπτικού Συμβουλίου της ΕΚΤ, οι πιο αυστηρές απαιτήσεις θα πρέπει να εφαρμοσθούν προκειμένου να περιορισθεί ο κίνδυνος για ένα δυνητικό κύμα εκροών.

Ποιες τράπεζες βάζει στο στόχαστρο η Κομισιόν για διαφάνεια στα CDS

Την ίδια ώρα η ΕΚΤ χαιρέτισε τις αλλαγές, οι οποίες στοχεύουν στην αποφυγή των προγραμμάτων διάσωσης από τους φορολογούμενους, αλλά είπε ότι πρέπει να προχωρήσουν περισσότερο και να διευκολύνουν την εξαγορά μιας τράπεζας σε πτώχευση. «Το επίπεδο φιλοδοξίας του προτεινόμενου νομοθετικού πακέτου είναι περιορισμένο από αυτή την άποψη», ανέφερε η ΕΚΤ σε νομική γνωμοδότηση της.

Ένα φαινόμενο που εξαπλώνεται

Μετά τις μαζικές αναλήψεις αξίας εκατοντάδων δισεκατομμυρίων δολαρίων από πελάτες των περιφερειακών τραπεζών στις ΗΠΑ φέτος, το μικρό αλλά αυξανόμενο φαινόμενο των καταθέσεων μέσω τρίτων μερών έχει τραβήξει την προσοχή των ρυθμιστικών αρχών, με το σκεπτικό ότι οι πελάτες μπορούν εύκολα να αποσύρουν τα χρήματά τους χρησιμοποιώντας διαδικτυακές πλατφόρμες.

«Όταν βλέπω τράπεζες να βασίζονται στις καταθέσεις μέσω τρίτων μερών, ανησυχώ πραγματικά», δήλωσε ο Ντεσάν κατά τη διάρκεια συνέντευξής του από τις Βρυξέλλες. «Δεν μπορώ να σκεφτώ καταθέσεις που να τις διακρίνει περισσότερη μεταβλητότητα από αυτές».

Η διάσωση της Credit Suisse τον περασμένο Μάρτιο και η κατάρρευση των αμερικανικών τραπεζών, όπως η Silicon Valley, έχει θέσει υπό αμφισβήτηση το πόσο καλά προετοιμασμένες είναι οι τράπεζες για να αντέξουν τις εκροές κεφαλαίων. Η αποκαλούμενη «προσκόλληση» των καταθέσεων -πόσο οι πελάτες παραμένουν στην τράπεζά τους σε προβληματικές περιόδους ή παρά τα υψηλότερα επιτόκια- επανεξετάζεται σε μια εποχή όπου τα μετρητά μπορούν να μεταφερθούν μέσω μιας εφαρμογής σε δευτερόλεπτα, αντί για τον σχηματισμό ουρών σε ένα φυσικό κατάστημα.

Ο Ντεσάν ανέφερε το παράδειγμα της γερμανικής fintech Raisin με έδρα το Βερολίνο, η οποία έχει σχεδόν διπλασιάσει τα χρήματα που διαχειρίζεται μέσα σε ένα χρόνο, ως απόδειξη ότι ορισμένες τράπεζες προσελκύουν περισσότερες καταθέσεις με αυτόν τον τρόπο.

«Θα πρέπει να διαφοροποιήσουμε τις απαιτήσεις για τον δείκτη κάλυψης ρευστότητας για αυτές τις τράπεζες περισσότερο από ό,τι κάνουμε σήμερα», επισημαίνει ο Ντεσάν.

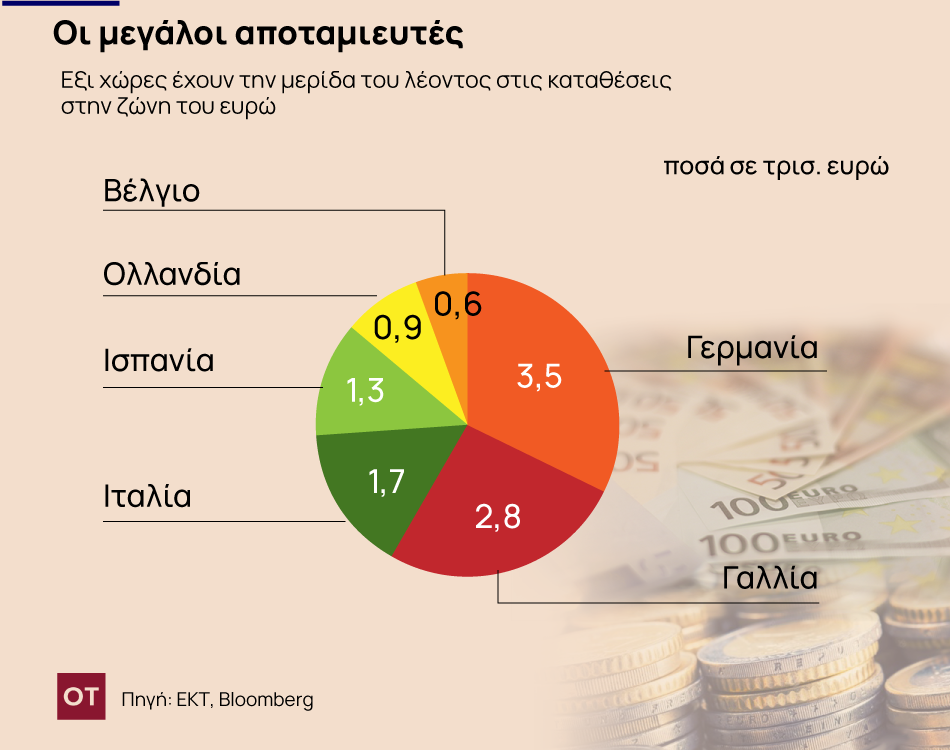

Ενώ ορισμένες μικρές τράπεζες στις ΗΠΑ αντλούν από 10% έως 30% της χρηματοδότησής τους μέσω των καταθέσεων με διαμεσολάβηση σύμφωνα με τα αρχεία των ρυθμιστικών αρχών, υπάρχουν ελάχιστα συγκρίσιμα δημόσια στοιχεία διαθέσιμα για την Ευρώπη. Τα 40 δισ. ευρώ σε περιουσιακά στοιχεία που έχει υπό διαχείριση η Raisin είναι σταγόνα τον ωκεανό εν συγκρίσει με τις καταθέσεις ιδιωτών και επιχειρήσεων στην ευρωζώνη που ξεπερνούν τα 12 τρισ. ευρώ.

«Για το σύνολο του τραπεζικού κλάδου το ποσό αυτό δεν είναι ακόμη σημαντικό», επισημαίνει για τα κεφάλαια που διαχειρίζεται η Raisin. «Όμως στο σημερινό περιβάλλον με τα υψηλά επιτόκια και με τις φωνές που ακούγονται σε πολλές αγορές για αύξηση των επιτοκίων στις καταθέσεις από τις τράπεζες, ο πειρασμός είναι μεγαλύτερος από ποτέ. Θα με εξέπληττε αν μέσα σε 12 μήνες οι καταθέσεις μέσω τρίτων δεν έχουν αυξηθεί πολύ».

Η Raisin αναφέρει ότι η Deutsche Bank και η UniCredit είναι μεταξύ των περισσότερων από 400 τραπεζών με τις οποίες συνεργάζεται.

Σενάρια πίεσης

Εκπρόσωπος της Raisin δήλωσε στο Bloomberg ότι η εταιρεία «αντιμετωπίζει συχνά την εσφαλμένη αντίληψη ότι οι καταθέσεις της λιανικής στην πλατφόρμα θα συνοδεύονται με κινδύνους για την αγορά. Στην πραγματικότητα, συμβαίνει το αντίθετο».

Η συνεργασία με τη Raisin επιτρέπει στις τράπεζες να ενισχύσουν και να διαφοροποιήσουν τις πηγές της ρευστότητάς τους, δήλωσε ο εκπρόσωπος απαντώντας σε ερώτηση του Bloomberg. Η εταιρεία επικεντρώνεται στις καταθέσεις που βρίσκονται χαμηλότερα από τα θεσμοθετημένα όρια εγγύησης των καταθέσεων, που σημαίνει ότι «δεν υπάρχει συγκέντρωση και οι μεταφερόμενες καταθέσεις είναι ιδιαίτερα δυσκίνητες σε σενάρια πίεσης».

Από τη μεριά του, ο Ντεσάν υποστηρίζει ότι οι καταθέσεις με διαμεσολάβηση είναι από τη φύση τους «ιδιότροπες» και δεν επιτρέπουν στους καταθέτες να έχουν άποψη για το πόσο ασφαλές είναι το χρηματοπιστωτικό ίδρυμα στο οποίο καταθέτουν τα κεφάλαιά τους.

Οι πελάτες που τοποθετούν χρήματα μέσω αυτών των καταθέσεων «στην πραγματικότητα λένε δεν με νοιάζει καθόλου πόσο υγιής είναι η τράπεζα, απλά θα βάλω 99.999 ευρώ και το εθνικό σύστημα εγγύησης των καταθέσεων θα φροντίσει για τα υπόλοιπα», υπογραμμίζει ο αξιωματούχος της ΕΚΤ, προσθέτοντας: «μπορεί να καταλήξει να είναι ένας αγώνας δρόμου μεταξύ των χωρών που έχουν τα ισχυρότερα συστήματα εγγύησης καταθέσεων».

Οι ευρωπαϊκές χώρες υποχρεώνουν τους τραπεζικούς τους κλάδους να εγγυώνται ότι οι καταθέσεις έως και 100.000 ευρώ ανά πελάτη και ανά τράπεζα θα επιστραφούν σε περίπτωση που μια επιχείρηση κλείσει. Ορισμένες εθνικές τραπεζικές ενώσεις προσφέρουν πρόσθετη κάλυψη.

Το εποπτικό συμβούλιο της ΕΚΤ είναι εξίσου προσεκτικό με τις καταθέσεις με διαμεσολάβηση «όμως οι περισσότεροι από εμάς εξακολουθούν να επικεντρώνονται περισσότερο στα κεφάλαια παρά στη ρευστότητα», σημειώνει ο Ντεσάν. Ο Βέλγος τραπεζίτης προσέθεσε ότι υποστηρίζει την επιβολή υψηλότερων απαιτήσεων για τους δείκτες κάλυψης ρευστότητας ορισμένων τραπεζών στο πλαίσιο της φετινής αναθεώρησης από την ΕΚΤ των κινδύνων που αντιμετωπίζουν οι τράπεζες.

Οι ευρωπαϊκές τράπεζες πρέπει να κατέχουν περισσότερα ρευστά στοιχεία ενεργητικού υψηλής ποιότητας από αυτά που αναμένουν να χάσουν σε 30 ημέρες πίεσης. Η ΕΚΤ έχει την εξουσία να αυξήσει αυτή την απαίτηση, γνωστή ως LCR. Ο σταθμισμένος μέσος όρος του δείκτη για τις ευρωπαϊκές τράπεζες διαμορφώθηκε στο 165% το τέταρτο τρίμηνο, σύμφωνα με την Ευρωπαϊκή Αρχή Τραπεζών.

«Βλέπω όλο και περισσότερες τράπεζες που κατά την άποψή μου λένε απροκάλυπτα ότι το 110% LCR είναι μια χαρά για εμάς. Κατά κάποιον τρόπο αυτό σημαίνει ότι λέμε ότι θα πλέουμε πολύ κοντά στον άνεμο και αν υπάρξει πρόβλημα, θα χτυπήσουμε ουσιαστικά την πόρτα της κεντρικής τράπεζας. Έχω πρόβλημα με αυτό», δηλώνει.

Ο SSM

Ο εποπτικός βραχίονας της ΕΚΤ, ο Ενιαίος Εποπτικός Μηχανισμός (SSM), προετοιμάζεται για αλλαγή στην ηγεσία του καθώς τον ερχόμενο Δεκέμβριο ολοκληρώνεται η πενταετής θητεία του επικεφαλής του Αντρέα Ένρια. Αν και δεν υπέβαλε αίτηση για τη θέση, ο Ντεσάν επιθυμεί ο επόμενος πρόεδρος του Εποπτικού Συμβουλίου να υιοθετήσει μια πιο ανεξάρτητη προσέγγιση στην αξιολόγηση του κλάδου.

«Στην αρχή, ο SSM επικεντρώθηκε περισσότερο στα κεφάλαια, επικεντρώθηκε περισσότερο στην εξυγίανση των πιστωτικών χαρτοφυλακίων και δικαίως, διότι υπήρχε ένα χάος σε ορισμένες χώρες. Εντούτοις καθώς ωριμάζουμε, θα πρέπει να κάνουμε όλο και μεγαλύτερη διάκριση μεταξύ των τραπεζών και όσον αφορά τη ρευστότητα να έχουμε σαφή διάκριση μεταξύ των διαφορετικών τύπων τραπεζών» κατέληξε ο Ντεσάν.

Latest News

Τα σχέδια της αυτοκινητοβιομηχανίας Rivian και ο νέος CEO

Ανάμεσα σε άλλα σχέδια, η Rivian σκοπεύει να συμμετάσχει σε πολλά έργα βελτίωσης της πόλης για να δείξει τη συνεχή δέσμευσή της να επενδύει στην οικονομία και την κοινότητα του Ιλινόις

Ανθίζει ο διαστημικός τουρισμός στην Κίνα

Ήδη 1,5 εκατομμύριο άνθρωποι έχουν επισκεφθεί το Wenchang τα τελευταία δύο χρόνια, ενώ ο αριθμός των ξενοδοχείων έχει αυξηθεί από πέντε σε περισσότερα από 50

Η Ταϊβάν δημιουργεί το δικό της «Starlink» - Στόχος να αντιμετωπίσει την κινεζική απειλή

Η διασφάλιση ότι τα συστήματα επικοινωνίας της Ταϊβάν θα παραμείνουν λειτουργικά σε έκτακτες στιγμές αποτελεί αυξανόμενη προτεραιότητα για τους κορυφαίους ηγέτες του νησιού τα τελευταία χρόνια

Ποιοι είναι οι… influencers του Θεού

Από το TikTok και το Instagram μέχρι το Netflix, χριστιανοί influencers και αιρετικοί παίζουν επικίνδυνα «παιχνίδια» επιρροής

Η παγκόσμια οικονομία ρίχνει τον πήχη για τα δημόσια έσοδα της Αυστραλίας

Η χώρα αναμένεται να αναφέρει πλεόνασμα

Για όλα φταίει... η κότα - Γιατί τα καφέ αβγά είναι πιο ακριβά από τα άσπρα

Οι ειδικοί διαβεβαιώνουν: καμία διαφορά δεν υπάρχει στη διατροφική αξία καφέ και άσπρων αβγών

Tα KFC χάνουν την αίγλη τους - Βουτιά στις πωλήσεις

Οι πωλήσεις στα αμερικανικά εστιατόρια της KFC μειώθηκαν κατά 7%

«Πράσινο φως» στην επανεκκίνηση των εξαγωγών κρεμμυδιών από την Ινδία

Η απαγόρευση εξαγωγών από τον μεγαλύτερο εξαγωγέα λαχανικών στον κόσμο επιβλήθηκε τον περασμένο Δεκέμβριο

Το διαφορετικό σχέδιο μείωσης των επιτοκίων του Μπέιλι - Πιο κοντά στην ΕΚΤ η BoE

Aναμένεται να μειώσει τα επιτόκια το καλοκαίρι

Ο δισεκατομμυριούχους σερ Ρίτσαρντ Μπράνσον προσβάλλεται όταν τον λένε... δισεκατομμυριούχο

«Οι φιλόδοξοι θα ήταν καλύτερα να κρίνουν τον εαυτό τους από το αν κάνουν τον κόσμο καλύτερο»

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433