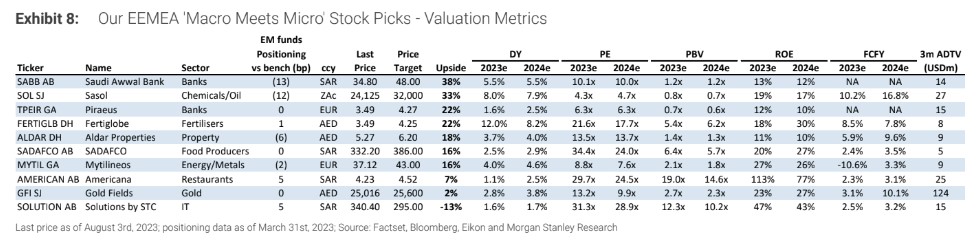

Aυξάνει την έκθεση της στην ελληνική χρηματιστηριακή αγορά και προσθέτει τη μετοχή της εταιρείας Μυτιληναίος και τη μετοχή της τράπεζας Πειραιώς (στη θέση της Eurobank)στη λίστα με τα top 10 picks μετοχών, στην ευρύτερη περιοχή της EEMEA (Eastern Europe, Middle East & Africa) η Morgan Stanley.

«Οι αλλαγές που έχουμε κάνει» αναφέρει η έκθεση της αμερικανικής epτράπεζας «αντανακλούν την αισιοδοξία μας για την προτιμώμενη ΕΜ ευρωπαϊκή αγορά, την Ελλάδα, και μια ευκαιρία τακτικής μετά την πρόσφατη αναβάθμιση από τους αναλυτές μας για τα Λιπάσματα. Στη Σαουδική Αραβία, συνεχίζουμε να επιλέγουμε τους τομείς που επωφελούνται από τα ισχυρά δημογραφικά στοιχεία, αλλά η αλλαγή των μετοχών μας αντανακλά τη σειρά προτίμησης των αναλυτών μας μετά τα αποτελέσματα των κερδών.

Morgan Stanley: Οι νέες τιμές στόχοι για τις ελληνικές τράπεζες

Μυτιληναίος

Η Μυτιληναίος προσφέρει ένα μοναδικό τρίπτυχο με δραστηριότητες που έχουνπου έχουν ισχυρές συνέργειες διαφοροποιημένη ανάπτυξη στον τομέα της Ενέργειας και μια επιχείρηση μετάλλων που προσφέρει ταμειακή ρευστότητα . Η μετοχή προσφέρει ελκυστική σχέση ρίσκου-απόδοσης που βασίζεται στην ποιοτική ανάπτυξη, στο σταθερό ιστορικό εκτέλεσης, στις προοπτικές αναβάθμισης των κερδών, καθώς και στη φθηνή αποτίμηση σε 6 φορές τον δείκτη EV/EBITDA το 2024, ενώ διαπραγματεύταισ με discount 19%/9% σε σχέση με τις επιχειρήσεις κοινής ωφέλειας/αλουμινίου.

Το τρίπτυχου του ομίλου:

1) Ισχυρές συνέργειες

Η εταιρεία είναι σε μοναδική θέση να αντλήσει αξία μέσω διαφόρων συνεργιών σε Ενέργεια και Μέταλλα, όπως η φθηνή προμήθεια φυσικού αερίου (10-15% έκπτωση σε σχέση με το TTF), οι μεγάλες ανάγκες σε ενέργεια βασικού φορτίου για τις δραστηριότητες αλουμινίου και οι σταθερές δυνατότητες EPC για μονάδες ΑΠΕ/θερμικών σταθμών.

2) Παραγωγή μετρητών από την μεταλλευτική δραστηριότητα

Η ολοκληρωμένη μονάδα αλουμινίου της Μυτιληναίος είναι ιδιαίτερα αποδοτική ταμειακά και μαζί με την παραγωγή Θερμικών , η οποία προσφέρει ταμειακές ροές που ξεπερνούν τα 300 εκατ.ευρώ ετησίως, προσφέροντας ζωτικής σημασίας κεφάλαιο ανάπτυξης. Επισημαίνουμε τη στρατηγική αξία των ανταγωνιστικών μεταλλουργείων αλουμινίου, καθώς πάνω από το 50% της ηπειρωτικής ευρωπαϊκής παραγωγής έχει περιοριστεί λόγω της ενεργειακής κρίσης και το αλουμίνιο μόλις συμπεριλήφθηκε στην Πράξη της ΕΕ για τις κρίσιμες πρώτες ύλες, που απαιτεί 50% αυτάρκεια.

3) Πολυδιάστατη ιστορία ανάπτυξης στον τομέα της ενέργειας

Η ενέργεια προσφέρει ελκυστικές προοπτικές ανάπτυξης σε: α) Ανανεώσιμες Πηγές Ενέργειας, με τη δυναμικότητα να αυξάνεται σε περίπου 3,5 GW / 8,0 GW (πριν από την πώληση των περιουσιακών στοιχείων) και αντιπροσωπεύουν περίπου το 30%/50% του EBITDA έως το 2025 και2030, με περαιτέρω βοήθεια από τη χρηματοδότηση του RRF. β) Θερμική ενέργεια, που αυξάνεται από 1,2 GW σε 2,0 GW, ακριβώς καθώς η ευέλικτη παραγωγή αποδεικνύεται απαραίτητη για την εξισορρόπηση της αγοράς, και γ) Εμπορία φυσικού αερίου, καθώς η εταιρεία γίνεται βασικός περιφερειακός παίκτης.

Αποτίμηση: Παρόλο που η ισχυρή απόδοση της μετοχής κατά το τελευταίο έτος μπορεί να κάνει τους επενδυτές επιφυλακτικούς, αυτό οφείλεται στις αναβαθμίσεις των κερδών, και στην πραγματικότητα βλέπουμε περαιτέρω άνοδο 4%- 11% για το 2023/2024 στο EBITDA. Η μετοχή διαπραγματεύεται 6 φορές το δείκτη EV/EBITDA το 2024, με discount από 19% ως9% σε σχέση με τις επιχειρήσεις κοινής ωφέλειας/αλουμινίου, το οποίο πιστεύουμε ότι θα πρέπει να μειωθεί δεδομένης της ποιοτικής ανάπτυξης της εταιρείας.

Περαιώς

Η μετοχή έχει σημειώσει έντονη υπεραπόδοση φέτος, υποστηριζόμενη από τις αναβαθμίσεις των κερδών, τη διαρθρωτική μακροοικονομική ανάκαμψη και τις φθηνές αποτιμήσεις. Βλέπουμε την εξέλιξη του κόστους χρηματοδότησης μέσω της στροφής προς τις προθεσμιακές καταθέσεις, και επομένως τα beta των καταθέσεων, ως το βασικό δέλτα κερδών μελλοντικά, και η Πειραιώς φαίνεται να έχει μια πιο αμυντική καταθετική βάση σε σύγκριση με τη Eurobank. Επιπλέον, βλέπουμε ότι οι θετικές προοπτικές για την ανάπτυξη των δανείων, σε περιβάλλον υψηλότερων επιτοκίων και οι προσπάθειες περιορισμού του κόστους οδηγούν σε καλύτερο ROTE για το 2025.

Μας αρέσει ο ελληνικός τραπεζικός τομέας στο σύνολό του και η Πειραιώς είναι η κορυφαία επιλογή μας στον τομέα.Η μετοχή της Πειραιώς έχει αυξηθεί περισσότερο από 100% από έτος σε έτος υποστηριζόμενη από αναβαθμίσεις κερδών, διαρθρωτική μακροοικονομική ανάκαμψη και φθηνές αποτιμήσεις.

Βλέπουμε την εξέλιξη του κόστους χρηματοδότησης μέσω της στροφής προς τις προθεσμιακές καταθέσεις, και συνεπώς τα beta καταθέσεων, ως το βασικό δέλτα κερδών μελλοντικά και η Πειραιώς φαίνεται να έχει μια πιο αμυντική καταθετική βάση σε σύγκριση με την Eurobank (Equal-weight), δεδομένου του υψηλότερου μεριδίου των καταθέσεων όψεως και των καταθέσεων λιανικής. Επιπλέον, βλέπουμε μια θετική προοπτική για την ανάπτυξη των δανείων που υποστηρίζεται από ένα ισχυρό οικονομικό περιβάλλον στην Ελλάδα, ένα περιβάλλον υψηλότερων για μεγαλύτερο χρονικό διάστημα επιτοκίων και συνεχή μέτρα περιορισμού και μείωσης του κόστους που οδηγούν σε διψήφιο ποσοστό αποδοτικότητας RοTE. , αλλά οι εκτιμήσεις μας παραμένουν συντηρητικές σε σύγκριση με το 12% που καθοδηγεί η εταιρεία, αφήνοντας περιθώριο για ανοδικές αναθεωρήσεις των εκτιμήσεων.

Όσον αφορά τις αποτιμήσεις, η μετοχή διαπραγματεύεται με πολλαπλασιαστή P/BV 0,6 φορές το 2025 και με 11% RoTE, μια έκπτωση σε σχέση με τις αντίστοιχες ελληνικές και ευρωπαϊκές εταιρείες. Παρά τα υψηλότερα επιτόκια, προβλέπουμε ανθεκτική ποιότητα ενεργητικού με κόστος επισφαλειών (CoR) στις 70 μ.β. το 2024-2025 και σταθερή αύξηση των δανείων για το 2023-2025 στο 5-7%.

![Ελαιόλαδο: Σε φάση προσαρμογής η παγκόσμια αγορά [πίνακας]](https://www.ot.gr/wp-content/uploads/2025/09/elaiolado.olive-oil-83255-1.jpg)