Όταν οι υπεύθυνοι χάραξης νομισματικής πολιτικής υποστηρίζουν ότι θα πρέπει να υπάρχει μια στάση στην αύξηση του πιο επιθετικού κύκλου αύξησης των επιτοκίων γιατί το αποτύπωμα στην πραγματική οικονομία θέλει χρόνο να φανεί αναφέρονται και στην ικανότητα των δανειοληπτών να ανταποκριθούν στις αυξημένες δόσεις.

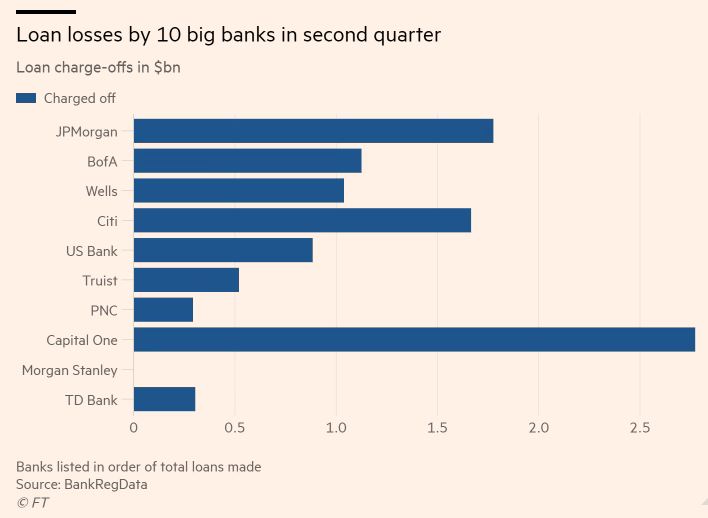

Αυτό φαίνεται και στα αποτελέσματα των αμερικανικών τραπεζών, οι οποίες κατέγραψαν το δεύτερο τρίμηνο ζημιές που αγγίζουν τα 19 δισ. δολάρια, οι οποίες προήλθαν από επισφαλή δάνεια, καθώς όλο και περισσότεροι κάτοχοι πιστωτικών χαρτών αλλά και δανειολήπτες εμπορικών ακινήτων αθετούν τις πληρωμές τους.

Οι τράπεζες, σύμφωνα με δημοσίευμα των Financial Times, ανακοίνωσαν 18,9 δισ. δολάρια σε διαγραφές – ζημίες για δάνεια που χαρακτηρίζονται ως μη ανακτήσιμα, ποσό που είναι αυξημένο κατά 17% σε σχέση σε σχέση με το προηγούμενο τρίμηνο και κατά 75% από την ίδια περίοδο πέρυσι. Συνολικά έχασαν 61 σεντς για κάθε 100 δολάρια δανείων, περισσότερα από το δεύτερο τρίμηνο του 2020.

HΠΑ: Οι περιφερειακές τράπεζες παραμένουν κάτω από την «ομπρέλα» της κρατικής χρηματοδότησης

Η εκτόξευση των επισφαλειών οφείλεται στην αδυναμία των δανειοληπτών που έχουν λάβει δάνειο με κυμαινόμενο επιτόκιο να ανταποκριθούν στις νέες δόσεις μετά την επιθετική σύσφιγξη της νομισματικής πολτικής από την Fed που οδήγησε υψηλά τα επιτόκια.

Το επιτόκιο της Fed για το χρέος πιστωτικών καρτών με καθυστέρηση 30 ή περισσότερες ημέρες αυξήθηκε στο 7,2% το δεύτερο τρίμηνο, από 6,5% το πρώτο τρίμηνο, το οποίο ήταν και το υψηλότερο ποσοστό από το πρώτο τρίμηνο του 2012, όπως δήλωσαν αξιωματούχοι της κεντρικής τράπεζας. Οι συνολικές καθυστερήσεις χρεών αυξήθηκαν στο 3,18% από 3%.

Παράλληλα οι καταναλωτές ξοδεύουν τις αποταμιεύσεις που συγκέντρωσαν κατά τη διάρκεια της πανδημίας και οι ιδιοκτήτες πασχίζουν να νοικιάσουν τα κτήρια που στεγάζουν γραφεία καθώς όλο και περισσότεροι άνθρωποι εργάζονται από το σπίτι.

Η υποβάθμιση από την Moody’s

Οι ζημιές έρχονται σε μια περίοδο που ο κλάδος είχε βρει την ισορροπία του μετά την κατάρρευση περιφερειακών τραπεζών και τη δημιουργία ειδικών προγραμμάτων χρηματοδότησης από την Fed και την αμερικανική κυβέρνηση. Την Τρίτη, ωστόσο επλήγη από την υποβάθμιση της πιστοληπτικής ικανότητας δέκα μικρών και μεσαίων τραπεζών στις ΗΠΑ στην οποία προέβη η Moody’s Investors Service. Ο οίκος αξιολόγησης προειδοποίησε ότι ενδέχεται να υποβαθμίσει και μεγάλους τράπεζες όπως η US Bancorp, η Bank of New York Mellon Corp., η State Street Corp. και η Truist Financial Corp. Η υποβάθμιση αποτυπώθηκε στην χρηματιστηριακή αγορά με ένα sell-off στις μετοχές του κλάδου, ως ήταν αναμενόμενο.

Η Moody’s επικαλέστηκε αυξημένη πίεση στην κερδοφορία από τα υψηλότερα επιτόκια, καθώς οι τράπεζες καλούνται να πληρώνουν περισσότερα για να κρατήσουν τους καταθέτες που αναζητούν υψηλότερες αποδόσεις ενώ η ποιότητα των δανείων επιδεινώνεται.

Oι προβλέψεις των τραπεζών

Απο την πλευρά τους οι αμερικανικές τράπεζες προετοιμάζονται για την συνέχιση της αύξησης των ζημιών. Κατά τη διάρκεια του δεύτερου τριμήνου, έβαλαν συλλογικά στην άκρη επιπλέον 21,5 δισ. δολάρια σε προβλέψεις για την κάλυψη μελλοντικών ζημιών από δάνεια. Πρόκειται για το μεγαλύτερο ποσό που έχουν βάλει στην άκρη οι αμερικανικές τράπεζες σε οποιαδήποτε περίοδο τριών μηνών από τα μέσα του 2020 και το τρίτο υψηλότερο ποσό σε μια δεκαετία. Πολλές τράπεζες σχηματίζουν προβλέψεις για ζημίες από δάνεια σε περίπτωση που η ανεργία αυξηθεί σε περίπου 5% από το τρέχον επίπεδο του 3,5%.

«Τι θα μπορούσε να τις οδηγήσει σε επίπεδα που δεν περιμένει η αγορά και στις οποίες οι τραπεζικές μετοχές θα αντιδρούσαν δυσμενώς;» αναρωτιέται ο τραπεζικός αναλυτής της RBC, Γκέραρντ Κάσιντι.«Θα έπρεπε να προκύψει αυτό που θα αποκαλούσα σκληρή προσγείωση της οικονομίας, όπου η ανεργία θα φτάσει στο 7%» απαντά.

Μετά την πανδημία, οι απώλειες δανείων στις ΗΠΑ έχουν μειωθεί σε ιστορικά χαμηλά επίπεδα λόγω της χαμηλής ανεργίας και των μεγάλων κυβερνητικών προγραμμάτων τόνωσης της οικονομίας. Ωστόσο, τραπεζικά στελέχη έχουν επανειλημμένα προειδοποιήσει ότι το ευνοϊκό πιστωτικό περιβάλλον δεν θα μπορούσε να διαρκέσει.

Οι κάτοχοι πιστωτικών καρτών

Περισσότερες από τις μισές πρόσφατες απώλειες προήλθαν από τον δανεισμό με πιστωτικές κάρτες. Οι Αμερικανοί στράφηκαν όλο και περισσότερο στις πιστωτικές τους κάρτες για να τα βγάλουν πέρα οδεύοντας προς το καλοκαίρι, με αποτέλεσμα το συνολικό χρέος των καρτών να ξεπεράσει για πρώτη φορά το 1 τρισσ δολάρια, σύμφωνα με στοιχεία της Fed Νέας Υόρκης.

Το συνολικό χρέος των πιστωτικών καρτών αυξήθηκε κατά 45 δισ. δολάρια την περίοδο από τον Απρίλιο έως τον Ιούνιο σημειώνοντας αύξηση άνω του 4%. Αυτό οδήγησε το συνολικό ποσό της οφειλής σε 1,03 τρισ. δολάρια,στο υψηλότερο επίπεδο 20ετίας.

Η Capital One, ένας από τους μεγαλύτερους εκδότες πιστωτικών καρτών στις ΗΠΑ, υπέστη τις υψηλότερες απώλειες δανείων, με διαγραφές ύψους 2,77 δισ. δολαρίων το δεύτερο τρίμηνο. Η τράπεζα έχει επίσης δάνεια σε καθυστέρηση ύψους 11,8 δισ. δολαρίων έναντι 8,5 δισ. την ίδια περίοδο πέρυσι.

Οι δανειολήπτες εμπορικων ακινήτων

Οι απώλειες από δάνεια ύψους 1,16 δισ. δολαρίων που συνδέονται με εμπορικά ακίνητα, τα οποία δεν κατοικούνται από τον ιδιοκτήτη τους, υπερδιπλασιάστηκαν σε σχέση με το προηγούμενο τρίμηνο και ανήλθαν σε 1,17 δισ. δολάρια, το υψηλότερο ποσό εδώ και περισσότερο από μια δεκαετία.

Τα επιτόκια των ενυπόθηκων δανείων στις ΗΠΑ αυξήθηκαν πάνω από το 7% την εβδομάδα που οι αποδόσεις των κρατικών ομολόγων ενισχύθηκαν μετά την αιφνιδιαστική απόφαση της Fitch Ratings να μειώσει την πιστοληπτική ικανότητα της χώρας.

Το συμβατικό επιτόκιο για ένα 30ετές σταθερό ενυπόθηκο δάνειο αυξήθηκε κατά 16 μονάδες βάσης στο 7,09% την εβδομάδα που έληξε στις 4 Αυγούστου, σύμφωνα με τα στοιχεία της Ένωσης Τραπεζών Υποθηκών που δημοσιεύθηκαν την Τετάρτη.

Latest News

Φρένο στον πληθωρισμό της Ινδίας μετά από υψηλό 14 μηνών, αυξάνουν οι ελπίδες για μείωση επιτοκίων

Η κεντρική τράπεζα στην Ινδία διατήρησε τα επιτόκια στο 6,5% κατά την τελευταία της συνεδρίαση για τη νομισματική πολιτική της χώρας

Με μείωση επιτοκίων κατά 25 μ.β αποχαιρετά το 2024 η ΕΚΤ

Η Ευρωπαϊκή Κεντρική Τράπεζα αποφάσισε ως ήταν αναμενόμενο την τέταρτη για το 2024 μείωση των επιτοκίων - Αναθεωρεί προς τα κάτω τις προβλέψεις για την ανάπτυξη

Κίνηση-έκπληξη από την κεντρική τράπεζα της Ελβετίας - Μείωση 50 μ.β. στα επιτόκια

Το βασικό επιτόκιο διαμορφώνεται στο 0,5% - Η Ελβετία ήταν η πρώτη μεγάλη οικονομία που χαλάρωσε τη νομισματική της πολιτική

Αύξηση των αμυντικών δαπανών στο 3% του ΑΕΠ - Τι συζητούν οι Ευρωπαίοι

Αυξημένες στρατιωτικές δαπάνες θα μπορούσαν να συμφωνηθούν στη σύνοδο κορυφής του NATO, το 2025, εντείνοντας την πίεση στους εθνικούς προϋπολογισμούς

Τι θα αποφασίσει το ιερατείο της ΕΚΤ για τα επιτόκια - Πού ποντάρουν οι αγορές

Οι αγορές σταθμίζουν τα δεδομένα που έχουν στο τραπέζι οι αξιωματούχοι της ΕΚΤ και εκτιμούν πώς θα κινηθεί

Λίβανος: Πρώτη παράδοση κατεχομένου εδάφους από το Ισραήλ

Αμερικανός στρατηγός βρίσκεται στον Λίβανο για να επιβλέψει την παράδοση

Η μεγάλη αποτυχία του στοιχήματος των Shell και BP στην ηλεκτρική ενέργεια

Η ηλεκτρική ενέργεια ήταν το επόμενο μεγάλο στοίχημα για πολλές εταιρείες πετρελαίου και φυσικού αερίου, όμως γύρισε μπούμερανγκ

Ποιες είναι προτεραιότητες Τραμπ για τις πρώτες 100 ημέρες

Οι πέντε κορυφαίες προτεραιότητές του Ντόναλντ Τραμπ για τις πρώτες 100 ημέρες στο Οβάλ γραφείο

Ο Τραμπ δίνει «γη και ύδωρ» κινήτρων για να φέρει μεγάλες επενδύσεις πίσω στις ΗΠΑ

Ο Τραμπ αποσκοπεί σε μια κοσμογονία εγχώριων επενδύσεων στις ΗΠΑ - Η πρόταση για διευκολύνσεις στις επενδύσεις άνω του 1 δισ.

Η Ινδία κατασκευάζει το δικό της «Χόνγκ Κονγκ» - Το φαραωνικό project των 9 δισ.

Ανησυχία ότι το σχέδιο θα εξαλείψει μερικές από τις απομονωμένες φυλές που ζουν στα νησιά του αρχιπελάγους Νικομπάρ - Τι λέει η Ινδία

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-600x375.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433