Τα πάνω – κάτω στο επιχειρηματικό τοπίο φέρνει το νέο deal στον κλάδο της πληροφορικής.

Στο στόχαστρο βρέθηκε η Epsilon Net, που δραστηριοποιείται στον κλάδο του επιχειρηματικού λογισμικού, ύστερα από τη δημόσια πρόταση της General Atlantic για την απόκτηση του υπόλοιπου 37,08% των μετοχών.

Χθες ο βασικός μέτοχος της Epsilon Net, ο ιδρυτής και CEO,. Γιάννης Μίχος, ήρθε σε συμφωνία με το fund General Atlantic, και από κοινού με την Εθνική Τράπεζα θα εξαγοράσουν το υπόλοιπο ποσοστό της εταιρείας.

Epsilon Net: Αλλαγή σελίδας – Δημόσια πρόταση για έξοδο από ΧΑ

Ο κ. Γιάννης Μίχος ο οποίος κατέχει το 55,42%, η Εθνική Τράπεζα, που έχει το 7,5%, (συνολικά 62,92%) και το equity fund GA, που θα μπει τώρα στην εταιρεία και ελέγχεται από το GASC MGP, LLC με έδρα το Delaware, θα προχωρήσουν στην εξαγορά του υπόλοιπου 37,08%, ώστε να υποβάλλουν στη συνέχεια δημόσια πρόταση για να αποκτήσου το 100% της Epsilon Net.

Συγκεκριμένα, θα ακολουθήσει δημόσια πρόταση μέσω της οποίας θα επιδιωχθεί η έξοδος της εισηγμένης από το Χρηματιστήριο. Πρόθεση του βασικού μετόχου Ιωάννη Μίχου είναι να διατηρήσει το ποσοστό του στην εταιρεία.

Το προσφερόμενο τίμημα των 12 ευρώ της δημόσιας πρότασης για κάθε μετοχή για το 37,08% των 54.200.000 μετοχών το οποίο δεν κατέχουν ο κ. Μίχος (55,42%) και η ΕΤΕ (7,5%), σύνολο για τους δυο 62,92%, σημαίνει ουσιαστικά ότι για να αποκτηθούν 20.097.360 μετοχές απαιτείται, πρακτικά, ένα ποσό της τάξης των 241,17 εκατ. ευρώ.

Η μετοχή της εταιρείας, πριν τεθεί την Πέμπτη σε αναστολή διαπραγμάτευσης λόγω της ανακοίνωσης της δημόσιας πρότασης, είχε κλείσει στα 10,10 ευρώ, την ίδια στιγμή που η κεφαλαιοποίηση της κινήθηκε στα 547,42 εκατ. ευρώ.

Ο Μίχος παρών στην επόμενη μέρα

Η παραπάνω κίνηση αποδίδεται στις μεγάλες προοπτικές που ανοίγονται διεθνώς για τον κλάδο της πληροφορικής. Για την αξιοποίησή τους το σχήμα βασίζεται στο δυναμικό της EpsilonNet και στη δυνατότητα πρόσβασης της General Atlantic στην άντληση κεφαλαίων από τις διεθνείς αγορές.

Σύμφωνα με πληροφορίες, ο κ. Μίχος δεν εμφανίζεται διατεθειμένος να πουλήσει και τοποθετεί μέσα το fund ώστε να τρέξουν από κοινού το μέλλον της εταιρείας. Το equity fund GA αναμένεται για το υπολειπόμενο 37,08% της εταιρείας, να καταβάλει ένα ποσό που ξεπερνάει τα 241 εκατ. ευρώ.

Μετά την ολοκλήρωση της διαδικασίας, ο όμιλος αναμένεται να βγει από το ελληνικό χρηματιστήριο, αποτελώντας ουσιαστικά τη δεύτερη εταιρεία πληροφορικής μέσα σε διάστημα λίγων μηνών, η οποία επιλέγει την έξοδο από το χρηματιστηριακό ταμπλό (προηγήθηκε η Entersoft, η οποία επίσης δραστηριοποιείται στο business software).

Σε ό,τι αφορά τις προοπτικές της εταιρείας, η συνεχής διεύρυνση του μεριδίου αγοράς και η επίτευξη υψηλών επιδόσεων τελικής κερδοφορίας αποτελούν τους στρατηγικούς στόχους της διοίκησης του ομίλου Epsilon Net, ο οποίος σημείωσε το 2023 σημαντική αύξηση των οικονομικών του μεγεθών.

Ο hot κλάδος της πληροφορικής

Οι τελευταίες εξελίξεις στον κλάδο πάντως είναι μία ακόμη ψηφίδα στις μεγάλες αλλαγές που συμβαίνουν το τελευταίο διάστημα. Και είναι συνέχεια της έντονης δραστηριότητας που υπήρξε από το 2021, με τις μέχρι τώρα εξαγορές να φτάνουν τις 42, σύμφωνα με πρόσφατη μελέτη της Optima Bank.

Στον απολογισμό δεν συμπεριλήφθηκε η μεγάλη συμφωνία εξαγοράς της Entersoft από τον όμιλο του Π. Γερμανού, αλλά και η περίπτωση της EpsiloNnet, οι οποίες αποτυπώνουν και τις προοπτικές του κλάδο. Τόσο, η Epsilon Net όσο και η Entersoft άλλωστε, ήταν οι δυο πιο δραστήριες εταιρείες την περίοδο 2022-2023 πραγματοποιώντας 11 και 7 deals αντίστοιχα.

Διαθέσεις για εξαγορές επίσης έχουν εκφράσει και η Uni Systems του ομίλου Quest, η Ideal Holdings, η Profile, η Real Consulting και η Performance Technologies, δεδομένης και της υποστήριξης των δημόσιων και ιδιωτικών έργων ψηφιακού μετασχηματισμού με εισροές τεράστιων κονδυλίων τα επόμενα χρόνια από το Ταμείο Ανάκαμψης.

Latest News

Πώς «απαντούν» οι εισηγμένες στις αναταράξεις των επιτοκίων

Οι μεγάλοι όμιλοι λαμβάνουν μια σειρά από μέτρα, προκειμένου να μετριάσουν τις επιπτώσεις

Η απίστευτη ιστορία του πλουσιότερου ανθρώπου της Αργεντινής

Ο Galperin έχει εξελιχθεί σε μέγα σταρ της τεχνολογικής σκηνής της Λατινικής Αμερικής

Οι Έλληνες αμφισβητούν την κυριαρχία της Coca – Cola – Η «μάχη» των 400 εκατ. ευρώ

Οι επενδυτικές κινήσεις, οι συμμαχίες και οι νέοι παίκτες - Πώς τα αναψυκτικά περνούν κάτω από το «ραντάρ» του πληθωρισμού

Καταναλωτικά δάνεια, αντί για αποταμίευση προτιμούν οι Έλληνες

Οι καταθέσεις επιβραδύνονται, τα δάνεια μέσω εμπόρων αφορούν κυρίως αγορές αυτοκινήτων, τηλεοράσεων και κινητών

Οι influencers... σε απόγνωση – Τι συμβαίνει με την πίτα των 21 δισ.

Σύμφωνα με το Business Insider, οι συμφωνίες και οι διαφημίσεις με προσωπικότητες επιρροής είναι γεμάτες από ανήθικες επιχειρηματικές πρακτικές

Και χειμώνα και καλοκαίρι - Ο freddo espresso δεν επηρεάζεται από την εποχικότητα

Πώς φτάσαμε σήμερα 7 στους 10 καταναλωτές να προτιμούν freddo espresso καθόλη τη διάρκεια της χρονιάς, ανεξάρτητα από την εποχικότητα

Στασινόπουλος, Σκλαβενίτης, Κόκκαλης και Μέγιερ αλλάζουν τον Ταύρο

Ποια είναι τα οκτώ έργα που μεταμορφώνουν τον Ταύρο – Τα κτίρια που αλλάζουν χρήση

Τα σχέδια των ελληνικών τραπεζών για ανάπτυξη στο εξωτερικό

Οι κινήσεις Eurobank, Alpha Bank, Εθνικής Τράπεζας και Πειραιώς

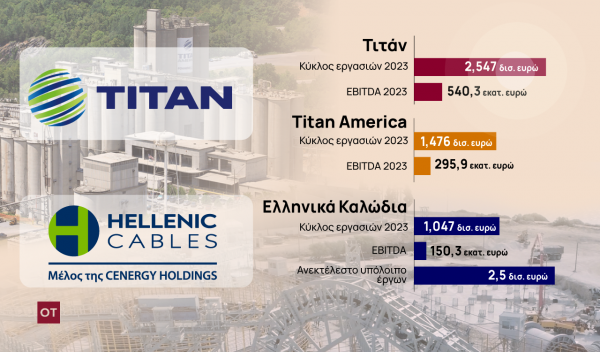

O Μπάιντεν στρώνει το χαλί… σε Τιτάνα και Ελληνικά Καλώδια

Πακέτο κινήτρων 120 εκατ. δολ. στις δύο ελληνικές βιομηχανίες για επενδύσεις στις ΗΠΑ

Η 15ετία που τα άλλαξε όλα στα τραπεζικά καταστήματα

Νέα πρότυπα λειτουργίας και εξυπηρέτηση των πελατών με τη συμβολή της τεχνολογίας

![ΕΕ: Πατάνε γκάζι οι πωλήσεις ηλεκτρικών οχημάτων, αλλά όχι οι εγκαταστάσεις αντίστοιχων δημόσιων φορτιστών [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/04/ezgif.com-video-to-gif-converter-6-90x90.gif)

![ΕΕ: Πατάνε γκάζι οι πωλήσεις ηλεκτρικών οχημάτων, αλλά όχι οι εγκαταστάσεις αντίστοιχων δημόσιων φορτιστών [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/04/ezgif.com-video-to-gif-converter-6.gif)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433