Στο στάδιο ισορροπίας όπου θα πρέπει να αποφανθεί αν τα επιτόκια είναι πολύ ψηλά ή πολύ χαμηλά έχει φθάσει η Ομοσπονδιακή Τράπεζα των ΗΠΑ. Ωστόσο η θέση της είναι επισφαλής, καθώς είτε είναι πολύ υψηλά ή πολύ χαμηλά θα είναι δύσκολο να είναι ισορροπημένα για πολύ, σύμφωνα με δημοσίευμα της Wall Street Journal.

Tην περασμένη εβδομάδα, ο πρόεδρος της Federal Reserve, στην συνέντευξη Τύπου χαρακτήρισε απίθανη μια αύξηση των επιτοκίων που αποτυπώθηκε στις αγορές. Είπε ωστόσο ότι η Fed θα πρέπει να είναι σίγουρη ότι ο πληθωρισμός θα επιστρέψει στο στόχο. Ωστόσο τα στοιχεία του πρώτου τριμήνου δεν δίνουν αυτή την εικόνα.

Η περιστερίσια στάση του Τζέι Πάουελ είναι σωστή, αλλά όχι για τους λόγους που ο ίδιος πιστεύει

Ο Πάουελ πιστεύει ότι τα επιτόκια είναι περιοριστικά, ότι επιβραδύνουν την οικονομία και, επομένως, θα πρέπει να συμβάλλουν στη μείωση του πληθωρισμού. Το πρόβλημα είναι, όπως επισημαίνει η εφημερίδα, ότι υπάρχουν επίσης πολλές ενδείξεις ότι δεν είναι έτσι. Για αρχή με τις ενδείξεις υπέρ της Fed ότι η νομισματική πολιτική όντως πιέζει την ανάπτυξη.

Η αγορά εργασίας

Οι θέσεις εργασίας δεν είναι τόσο άφθονες όσο πριν. Ενώ εξακολουθούν να υπάρχουν περισσότερες κενές θέσεις εργασίας που προκηρύσσονται από ό,τι πριν από την πανδημία, οι εργαζόμενοι είναι πολύ λιγότερο πιθανό να εγκαταλείψουν τις δουλειές τους. Οι καταναλωτές αναφέρουν ότι είναι πιο δύσκολο να βρουν δουλειά και οι μικροί εργοδότες έχουν μειώσει τα σχέδια προσλήψεων.

Τα τελευταία στοιχεία για τις προσλήψεις πλην του γεωργικού τομέα έδειξαν ότι οι νέες θέσεις αυξήθηκαν με τον χαμηλότερο ρυθμό από τον Οκτώβριο και η αύξηση των ωριαίων αποδοχών ήταν μικρή.

Tα δάνεια

Το υψηλό κόστος εξυπηρέτησης δανεισμού επιβαρύνει όλο και περισσότερους καταναλωτές και επιχειρήσεις. Περισσότερο από το 3% των δανειοληπτών δεν κατάφερε να πληρώσει εγκαίρως τους λογαριασμούς της πιστωτικής του κάρτας το τέταρτο τρίμηνο του περασμένου έτους, το υψηλότερο ποσοστό καθυστέρησης από το 2011 και διπλάσιο από το χαμηλό που είχε επιτευχθεί πριν από τρία χρόνια. Οι νέοι και οι φτωχοί δανειολήπτες που έλαβαν δάνεια για να αγοράσουν αυτοκίνητο ή φορτηγό αντιμετωπίζουν επίσης προβλήματα συχνότερα από ό,τι πριν από την πανδημία.

Κάτι παρόμοιο συμβαίνει και με τις εταιρείες. Εκείνες που βρίσκονται πιο κοντά στο χείλος του γκρεμού διατρέχουν πολύ μεγαλύτερο κίνδυνο να οδηγηθούν σε πτώχευση από ό,τι συνήθως ακόμη και όταν τα περιθώρια κέρδους για τις μεγαλύτερες εταιρείες παραμένουν υψηλά.

Aυτή η δυστοκία παρατηρείται και στην αγορά ομολόγων που χαρακτηρίζονται σκουπίδια( junk). Οι τίτλοι των εταιρειών που έχουν την χειρότερη αξιολόγηση έχουν βρεθεί σε τιμές τόσο χαμηλές που δεν έχουν ξανασυναντηθεί σε οικονομία που βρίσκεται εκτός ύφεσης, όπως εξηγεί ο Viktor Hjort της BNP Paribas. Η βαθιά δυσπραγία των χειρότερων ομολόγων έρχεται σε αντίθεση με την έλλειψη άγχους στην ευρύτερη αγορά των junk-ομολόγων.

Προσφορά χρήματος

Η μέτρηση της προσφοράς χρήματος, ή αλλιώς Μ2, έχει μειωθεί σε ετήσια βάση εδώ και 16 μήνες. Αυτό είναι κάτι που δεν είχε ξαναγίνει ποτέ στο παρελθόν σε στοιχεία που χρονολογούνται από το 1960. Για τη μονεταρισιτική σχολή της οικονομικής σκέψης θα έπρεπε να αποτυπωθεί στις πληθωριστικές πιέσεις επιβραδύνοντας τες.

Το πρόβλημα λοιπόν είναι ότι, αν η νομισματική πολιτική είναι τόσο σφιχτή, γιατί αυτό δεν φαίνεται στα ευρύτερα οικονομικά μεγέθη;

Μια οικονομία που μαστίζεται από προβλήματα δεν θα έπρεπε ο δείκτης μετοχών S&P 500 να διαπραγματεύεται μόλις 2,4% κάτω από το ιστορικό του υψηλό. Δεν θα έπρεπε η τεκμαρτή μεταβλητότητα, όπως μετράται από τον δείκτη μεταβλητότητας Cboe Volatility Index, ή VIX, να βρίσκεται σε επίπεδα άνθησης 14. Και δεν θα έπρεπε τα ομόλογα σκουπίδια να πληρώνουν περίπου το μικρότερο ποσό πρόσθετης απόδοσης σε σχέση με τα ασφαλή ομολόγων των τελευταίων 30 ετών.

Fed vs Αγορές

Αν η Fed έχει δίκιο ότι οι χρηματοπιστωτικές συνθήκες είναι σφιχτές, οι αγορές κάνουν λάθος.

Όσον αφορά τις θέσεις εργασίας, ίσως οι εργοδότες να μην εμποδίστηκαν από τις προσλήψεις λόγω των υψηλών επιτοκίων. Ίσως ήταν η μαζική μετανάστευση των τελευταίων τριών ετών σε συνδυασμό με την επιστροφή των ανθρώπων στο εργατικό δυναμικό που επέτρεψε την κάλυψη θέσεων εργασίας και τη μείωση των μισθολογικών πιέσεων.

Ο οικονομολόγος Dario Perkins της TS Lombard επισημαίνει ότι η μεταπολιτευτική εξομάλυνση βοήθησε επίσης. Οι μεγαλύτερες μειώσεις στα ποσοστά κενών θέσεων εργασίας σημειώθηκαν σε τομείς όπως οι μεταφορές και η υγεία που είχαν τα μεγαλύτερα μεταπανδημικά προβλήματα προσλήψεων.

Τα πιστωτικά προβλήματα προκαλούνται προφανώς από τις αυξήσεις των επιτοκίων της Fed, αλλά δεν είναι καθόλου προφανές ότι είναι αρκετά διαδεδομένα -ακόμη- ώστε να επιβραδύνουν την οικονομία. Οι εταιρείες με πελάτες με χαμηλό εισόδημα έχουν υποχωρήσει, αλλά οι καταναλωτικές δαπάνες στο σύνολό τους είναι ισχυρές. Στην πραγματικότητα, οι προσωπικές καταναλωτικές δαπάνες αυξήθηκαν τον Μάρτιο με τον ταχύτερο ρυθμό από τον Ιανουάριο του περασμένου έτους.

Οι αυξήσεις των επιτοκίων προορίζονται να συμπιέσουν τη ζήτηση, αλλά δεν το έχουν κάνει. Ομοίως, οι κεφαλαιακές δαπάνες των επιχειρήσεων είναι αυξημένες. Ενώ οι προγραμματισμένες δαπάνες έχουν υποχωρήσει απότομα από τα μέγιστα επίπεδα, αυξάνονται και πάλι.

H οικονομία των δύο ταχυτήτων

Ούτε η προσφορά χρήματος είναι προφανές ότι συγκρατεί την οικονομία.

Οι μονεταριστές πιστεύουν ότι η συρρίκνωση της προσφοράς χρήματος δείχνει μια επερχόμενη επιβράδυνση και αυτό μπορεί να ισχύει. Όμως, η κυρίαρχη οικονομική επιστήμη εγκατέλειψε την παρακολούθηση της προσφοράς χρήματος πριν από δεκαετίες, επειδή ήταν ένας κακός προγνωστικός δείκτης.

Η πιθανή εικόνα είναι αυτής της οικονομίας των δυο ταχυτήτων. Αν αρκετοί άνθρωποι ή εταιρείες αγωνιστούν με υψηλότερα επιτόκια -ή αν δουν ότι μπορεί να το κάνουν- θα μειωθεί η καταναλωτική ζήτηση και θα επιβραδυνθεί ο πληθωρισμός, και ίσως προκληθεί ύφεση.

Αλλά, προς το παρόν, αρκετοί καταναλωτές και μεγάλες επιχειρήσεις ευημερούν, και η ζήτηση θα μπορούσε να παραμείνει ισχυρή και ίσως να ωθήσει τον πληθωρισμό υψηλότερα. Και εδώ κουμπώνει η θέση της Ομοσπονδιακής Τράπεζας να περιμένει τα στοιχεία για να αποφασίσει τα επόμενα βήματα της νομισματικής πολιτικής

Latest News

Ανακατεύουν την τράπουλα της ηγεσίας οι γερμανικές αυτοκινητοβιομηχανίες - Οι αλλαγές σε BMW και Mercedes

Οι μεγάλες γερμανικές αυτοκινητοβιομηχανίες προχωρούν σε διαρθρωτικές αλλαγές ηγετικών στελεχών για να σώσουν την «παρτίδα»

Reuters: Σχέδια για υποτίμηση του γουάν ενόψει του Trump 2.0

Αποκλειστικό δημοσίευμα του Reuters αναφέρει τα σχέδια της Κίνας για να αντιμετωπίσει τους δασμούς Τραμπ

Ισχυρό ξεκίνημα για την Inditex στην εορταστική περίοδο

Η Inditex φαίνεται πως πηγαίνει καλύτερα μετά τα αποτελέσματα τρίτου τριμήνου τα οποία ήταν κάτω από τις προβλέψεις

![Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/07/ot_greek_economy-600x352.png)

Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]

Η καθιερωμένη ανάλυση του Economist για το ποια οικονομία τα πήγε καλύτερα το έτος που ολοκληρώνεται σε λίγες ημέρες

Reuters: Το κενό ηγεσίας επιδεινώνει την οικονομική δυσπραγία της Ευρώπης

Αν και η Ευρώπη υπερηφανεύεται για την ανοικτή οικονομία της, οι πιο άμεσες προκλήσεις εντοπίζονται στο εμπόριο, αναφέρει το Reuters

Περιστέρια και γεράκια στην ΕΚΤ - Όταν η βασική διαφωνία δεν είναι στα επιτόκια

Την Πέμπτη πραγματοποιείται η τελευταία για φέτος συνεδρίαση της ΕΚΤ - Τα στοιχήματα για τα επιτόκια

Η οικονομική πολιτική του Τραμπ θα φέρει «καταστροφή», προειδοποιεί ο Μπάιντεν

Ο Τζο Μπάιντεν προειδοποίησε εναντίον της εφαρμογής του προγράμματος Project 2025 που φέρεται να ενστερνίζεται ο Ντόναλντ Τραμπ

Είναι ένας ανταγωνιστικός κόσμος - Ποιοι πληρώνονται καλύτερα σήμερα;

Η διεθνής αγορά εργασίας αναγκάζει ορισμένες εταιρείες να πληρώνουν περισσότερα σε... φθηνότερες περιοχές

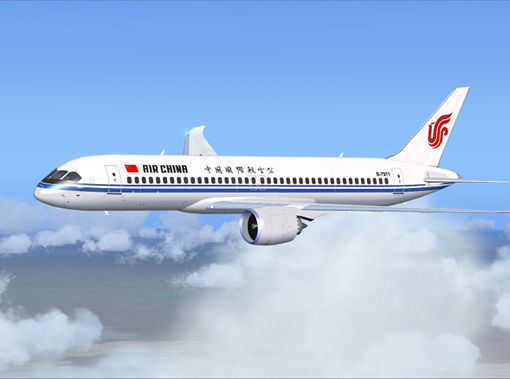

Πώς οι κινεζικές αεροπορικές βρέθηκαν να κυριαρχούν στις πτήσεις από Ευρώπη σε Ασία

Οι κινεζικές αεροπορικές εκμεταλλεύονται τις ρωσικές αντι-κυρώσεις και επεκτείνουν τα δρομολόγιά τους

Το κεφάλαιο για το λίθιο στη συμφωνία ΕΕ - Mercosur που πέρασε «στα ψιλά»

Αναλυτές της ολλανδικής τράπεζας ING δήλωσαν ότι η σημασία των κρίσιμων πρώτων υλών

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433