Αλήθειες και ψέματα για την ισχύ του δολαρίου

Το δολάριο βρίσκεται σε χαμηλά 25ετίας στα επίσημα συναλλαγματικά αποθέματα, στοιχείο που υποτιμά τη σπουδαιότητα το νομίσματος για μια σειρά από λόγους.

Το δολάριο βρίσκεται σε χαμηλά 25ετίας στα επίσημα συναλλαγματικά αποθέματα, στοιχείο που υποτιμά τη σπουδαιότητα το νομίσματος σε μια σειρά από λόγους.

Το μερίδιο του πράσινου νομίσματος στα παγκόσμια συναλλαγματικά αποθέματα υποχώρησαν στα χαμηλότερα επίπεδα από τα μέσα του 1990 πέρυσι, προσφέροντας πρόσθετο καύσιμο στα επιχειρήματα πως ο ρόλος του δολαρίου ως το κυρίαρχο παγκόσμιο νόμισμα βρίσκεται υπό απειλή.

Όμως, τα στοιχεία για τα αποθεματικά προσφέρουν μια ατελή εικόνα για τη βαρύτητα του νομίσματος. Μια ευρύτερη ματιά στη ζήτηση δολαρίων δείχνει ότι δεν υπάρχει καμιά σημαίνουσα πρόκληση για το ρόλο του.

Τα τριμηνιαία στοιχεία του ΔΝΤ δείχνουν ότι το μερίδιο του δολαρίου στα συναλλαγματικά αποθέματα έπεσαν κάτω από 60% για πρώτη φορά από το 1995. Στο 21,2%, το μερίδιο του ευρώ είναι το υψηλότερο της εξαετίας, ενώ το 6% του ιαπωνικού γιεν το υψηλότερο της 20ετίας.

Ενας από τους λόγους είναι μηχανικός. Το δολάριο υποτιμήθηκε πέρυσι, κάτι που σημαίνει ότι η αξία δολαρίου σε ενεργητικά άλλων νομισμάτων σε μικτό χαρτοφυλάκιο, αυξήθηκε. Σύμφωνα με τα στοιχεία του ΔΝΤ, αυτός είναι συχνά ο μεγαλύτερος παράγων για οποιοδήποτε τρίμηνο, παρά η πραγματική αγορά και πώληση.

Όμως, ο δεύτερος αντίκτυπος ενός πτωτικού δολαρίου, που είναι λιγότερο άμεσος, θα πρέπει να λειτουργήσει σαν αντίβαρο. Καθώς το πράσινο νόμισμα υποχωρεί σε αξία, ειδικά έναντι νομισμάτων εξαγωγέων με μεγάλα συναλλαγματικά αποθέματα, τους ενθαρρύνει να αγοράζουν κρατικά ομόλογα και άλλα αμερικανικά ενεργητικά ώστε να εμποδίσουν την υπερβολική άνοδο των δικών τους νομισμάτων και να μην πλήξουν την ανταγωνιστικότητά τους.

Εάν το ευρώ δεν ενισχυθεί για να κατακτήσει σημαντικά μεγαλύτερο μερίδιο των παγκόσμιων αποθεμάτων –επιστρέφοντας στα επίπεδα που ήταν πριν την χρηματο-οικονομική κρίση- αυτό θα ήταν πράγματι κάτι θετικό για τον κόσμο. Ορισμένοι ξένοι αγοραστές «ξύνισαν» με το ευρώ όταν δεν ήταν σαφές ότι η Ευρωζώνη ήταν πρόθυμη να μεταχειριστεί τα κρατικά ομόλογα σαν ασφαλή ενεργητικά στη διάρκεια της κρίσης του ευρώ. Εάν αυτή εποχή περνά, θα προσφέρει στους διαχειριστές αποθεμάτων έναν τρόπο να πετύχουν τη συναλλαγματική διαφοροποίηση που διακαώς επιθυμούν.

Υπάρχουν μερικοί ακόμη παράγοντες που συμβάλλουν στην άποψη πως το δολάριο υποχωρεί και οι οποίοι αξίζει να αναφερθούν. Μέρος της ανόδου του μεριδίου του γιεν αντιπροσωπεύει τη συγκέντρωση συνθετικού δολαρίου από κεντρικές τράπεζες μέσω swap νομισμάτων. Και ο ιδιωτικός τομέας είναι μεγαλύτερος κάτοχος δολαρίων απ’ ότι στο παρελθόν. Το μερίδιο των κρατικών χρεογράφων των ΗΠΑ που βρίσκεται υπό έλεγχο κρατικών υπηρεσιών, περιλαμβανομένων αποθεμάτων ξένου συναλλάγματος, βρισκόταν στα χαμηλότερα επίπεδα του αιώνα στα τέλη του 2020, μόλις 60%, από τα υψηλά 73% το 2009. Όμως, το μερίδιο του ιδιωτικού τομέα, που δεν υπολογίζεται στα στοιχεία για τα αποθέματα ξένου συναλλάγματος, αυξήθηκε. Τα αποθέματα, λοιπόν, παρουσιάζουν μια ατελή εικόνα για την διεθνή ζήτηση νομισμάτων στον 20ο αιώνα. Αξίζει να γυρίσει κανείς πίσω στο 2020 για να θυμηθεί ποιοι επενδυτές νομισμάτων έδωσαν μάχη στη διάρκεια του πανικού των αγορών την άνοιξη του 2020 και ποια κεντρική τράπεζα χρειάστηκε να ξεδιπλώσει ένα εκτενές πρόγραμμα swap για να ηρεμήσεις την αγορά.

Ακόμη κι αν το επίσημο μερίδιο του δολαρίου υποχωρήσει περαιτέρω, η θέση του ως το μακράν επκεφαλής στην ιεραρχία των παγκόσμιων νομισμάτων δείχνει ασφαλές προς το παρόν.

Μεταφράστηκε στα Ελληνικά από τον Οικονομικό Ταχυδρόμο

Από τις κρατικές συμβάσεις στην επιδρομή: Πώς η Ευρώπη στράφηκε κατά της κινεζικής Nuctech

Τα μηχανήματα προμηθευτών εξοπλισμού ασφαλείας χρησιμοποιούνται με δημόσιες συμβάσεις

Τι θα ακολουθήσει για το TikTok μετά την έγκριση της απαγόρευσης από το Κογκρέσο των ΗΠΑ

Η εφαρμογή βίντεο υπόσχεται νομική μάχη για να αποτρέψει την προσπάθεια διαχωρισμού της από την κινεζική μητρική

Σε ομηρία η περιουσία μέγα χορηγού του Τραμπ και τα δισ. στο Tik Tok

Η επενδυτική Susquehanna International Group κατέχει μερίδιο περίπου 40 δισεκατομμυρίων δολαρίων στη μητρική εταιρεία ByteDance καθώς η εφαρμογή αντιμετωπίζει πιθανή απαγόρευση

Η «συρρίκνωση» της ΕΕ και οι τρεις κίνδυνοι

Με τον εθνικισμό να αυξάνεται στα περισσότερα κράτη μέλη, η αποδοχή μεγαλύτερης ευρωπαϊκής ολοκλήρωσης μπορεί να είναι η πιο δύσκολη μάχη από όλες

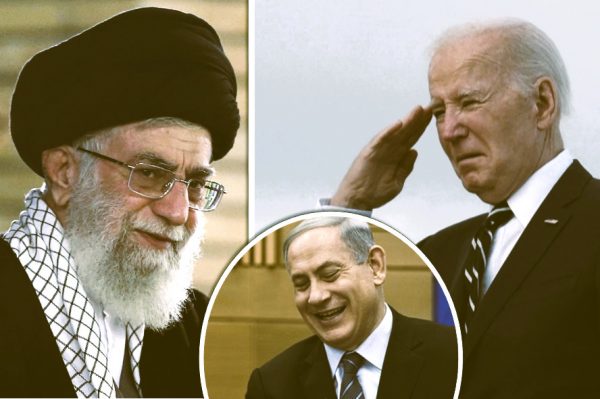

Ένα βήμα πίσω από την άβυσσο στη Μέση Ανατολή

Ο κίνδυνος λανθασμένων υπολογισμών μεταξύ Ιράν και Ισραήλ θα παραμείνει

Γιατί δεν μπορούμε να σταματήσουμε να κοιτάμε το πρόσωπό μας στο διαδίκτυο

Η αύξηση των βιντεοκλήσεων έχει γεννήσει μια εντελώς νέα σειρά προβλημάτων για τις εταιρείες τεχνολογίας — και εμάς

Ξαναφτιάχνοντας το «made in India»

Ο αγώνας να ζωντανέψει η ινδική μεταποίηση

Οι αγορές και ο βάτραχος στο βραστό νερό

Ενώ η αντίδραση στις τελευταίες εχθροπραξίες ήταν ήπια, η παγκόσμια οικονομία είναι πολύ εύθραυστη για μια νέα κρίση

Η βαριά σκιά του πολέμου πλανάται πάνω στην παγκόσμια οικονομία

Οι βραχυπρόθεσμες επιδόσεις ήταν απροσδόκητα καλές, αλλά οι υπεύθυνοι χάραξης πολιτικής βαδίζουν στα τσόφλια των αυγών

Τη νύχτα που το πυραυλικό υπερθέαμα του Ιράν συντάραξε το Ισραήλ

Η «Επιχείρηση Αληθινή Υπόσχεση» της Τεχεράνης κατέδειξε εναέρια ισχύ ορατή σε όλους, αλλά μοιραία για κανέναν

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433