Τα γεράκια σε φάση απογείωσης

Αφού «στράβωσε» ο πληθωρισμός, μπορεί η Fed να τον διορθώσει;

Ήταν μια απλή, αλλά εντυπωσιακή παραδοχή. «Είχαμε σταθερότητα τιμών για μια μακρά χρονική περίοδο και ίσως φτάσαμε να θεωρούμε τη σταθερότητα δεδομένη», δήλωσε τον περασμένο μήνα ο πρόεδρος της αμερικανικής Κεντρικής Τράπεζας (Fed) Τζερόμ Πάουελ. Πολλοί παράγοντες εξηγούν την πρόσφατη έκρηξη του πληθωρισμού. Οι μπλοκαρισμένες αλυσίδες εφοδιασμού, οι «σφιχτές» αγορές εργασίας, η γενναιόδωρη δημοσιονομική πολιτική, η χαλαρή νομισματική πολιτική και, πιο πρόσφατα, ο πόλεμος στην Ουκρανία. Όλα αυτά αποτελούν παράγοντες της πληθωριστικής εξίσωσης. Αλλά ένα νήμα τα διαπερνά όλα. Οι επενδυτές, οι αναλυτές και, κυρίως, οι κεντρικοί τραπεζίτες πίστευαν ότι ο υψηλός πληθωρισμός στην Αμερική είχε περάσει στην ιστορία. Ότι επρόκειτο για ένα πρόβλημα που θα απασχολούσε περισσότερο τους ακαδημαϊκούς σπουδαστές παρά την τρέχουσα πολιτική.

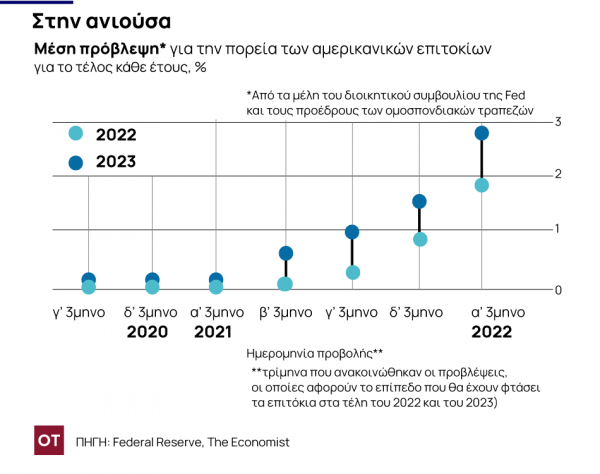

Κανείς δεν αμφιβάλλει πλέον ότι ο πληθωρισμός είναι ένα πρόβλημα των ημερών. Οι τιμές καταναλωτή αυξήθηκαν κατά 8,5% τον Μάρτιο σε ετήσια βάση, φθάνοντας στο υψηλότερο ποσοστό των τελευταίων τεσσάρων δεκαετιών. Η Fed κινητοποιήθηκε καθυστερημένα. Έως τα μέσα του 2021 τα περισσότερα μέλη της Επιτροπής καθορισμού των επιτοκίων πίστευαν ότι δεν θα αυξάνονταν διόλου τα επιτόκια το 2022 (βλέπε γράφημα 1). Στη συνεδρίασή της το Μάρτιο, ωστόσο, οι αξιωματούχοι της Fed προανήγγειλαν αύξηση των επιτοκίων κατά σχεδόν δύο ποσοστιαίες μονάδες το 2022, εφαρμόζοντας στην Αμερική έναν από τους πιο απότομους κύκλους «σφιχτής» νομισματικής πολιτικής εδώ και ένα τέταρτο του αιώνα. Πώς έκανε τέτοιο λάθος η Fed; Και αυτή η απότομη μετατόπισή της σημαίνει όντως ότι επιτέλους τα καταφέρνει σωστά;

Οι εξηγήσεις για το λάθος της Fed κατηγοριοποιούνται σε τρία σκέλη: στην έλλειψη φαντασίας, στην τεχνική παγίδευση και στη θεσμική αδράνεια. Η Fed δεν ήταν η μόνη που απέτυχε να δει πόσο άσχημα θα μπορούσαν να εξελιχθούν τα πράγματα. Πριν από ένα χρόνο οι περισσότεροι αναλυτές και επενδυτές απέδιδαν την αύξηση του πληθωρισμού στην αναστάτωση από την πανδημία. Με την κοινωνική αποστασιοποίηση και τους αποκλεισμούς, η ζήτηση για αγαθά όπως αυτοκίνητα και υπολογιστές είχε εκτιναχθεί την ώρα που οι εταιρείες πάσχιζαν για να ανταποκριθούν στις παραγγελίες. Πίστευαν τότε οι ειδικοί ότι καθώς η Covid-19 θα εξαφανιζόταν, θα εξαφανιζόταν μαζί της και ο πληθωρισμός.

Δεν ήταν όλοι οι οικονομολόγοι εξίσου αισιόδοξοι. Το Φεβρουάριο του 2021, όταν οι τιμές βρίσκονταν ακόμα σε ηρεμία, ο πρώην υπουργός Οικονομικών Λάρι Σάμερς προειδοποίησε ότι ο «λογαριασμός» των 1,9 τρισ. δολαρίων του προέδρου Τζο Μπάιντεν για την ανακούφιση από τον κορωνοϊό «μπορεί να πυροδοτήσει πληθωριστικές πιέσεις που έχουμε εδώ και μια γενιά να δούμε». Άλλοι, μεταξύ των οποίων ο πρώην επικεφαλής οικονομολόγος του ΔΝΤ Ολιβιέ Μπλανσάρ και ο οικονομικός σύμβουλος του Μπαράκ Ομπάμα, Τζέισον Φέρμαν, εξέφρασαν επίσης τις ανησυχίες τους. «Τουλάχιστον η Fed θα έπρεπε να ήταν πολύ λιγότερο απόλυτη στην εκτίμησή της. Θα έπρεπε να προειδοποιήσει δηλαδή ότι ο πληθωρισμός μπορούσε μεν να μειωθεί, αλλά ότι μπορούσε επίσης και να παραμείνει υψηλός», λέει ο κ. Φέρμαν. Όντως, ενώ οι τιμές αυξάνονταν τα επιτόκια σε πραγματικούς όρους μειώνονταν, γεγονός που υποδαύλισε τον πληθωρισμό.

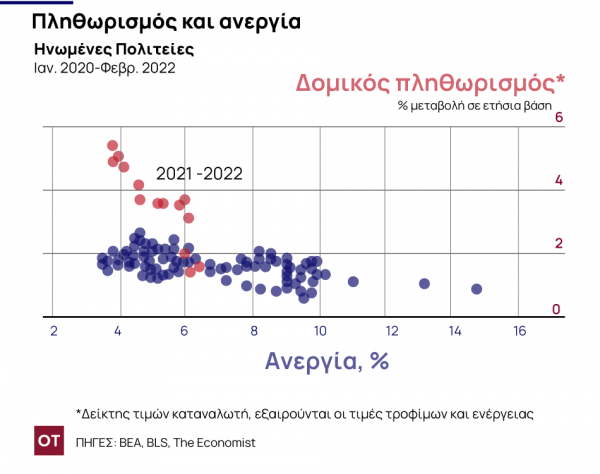

Μια κοινή επωδός των επικριτών της Fed είναι ότι πήρε τα όπλα της για να πολεμήσει μόνο στον τελευταίο πόλεμο. Η ανάκαμψη από την παγκόσμια χρηματοπιστωτική κρίση του 2007-09 ήταν μια μακρά διαδικασία, με τον πληθωρισμό να παραμένει συγκρατημένος (βλέπε Γράφημα 2). Ο Σονάλ Ντιζάι, διαχειριστής περιουσιακών στοιχείων της Franklin Templeton, πιστεύει ότι η αργή ανάκαμψη από την χρηματοπιστωτική κρίση παραπλάνησε τη Fed. «Η ιδέα ήταν ότι οι προσδοκίες για τον πληθωρισμό ήταν τόσο χαμηλές που υπήρχε η δυνατότητα για ένα δωρεάν γεύμα. Ότι θα μπορούσε δηλαδή να εφαρμόσει κανείς μια επιθετικά επεκτατική δημοσιονομική και νομισματική πολιτική, δίχως επιπτώσεις για τον πληθωρισμό», λέει. Αυτή τη φορά, όμως, η οικονομία δεν έβγαινε από μια βαθιά οικονομική κρίση. Αντίθετα, η πανδημία έμοιαζε περισσότερο με μια φυσική καταστροφή. Σε τέτοιες περιπτώσεις η ανάκαμψη έρχεται πολύ πιο σύντομα και δυναμικά.

Μια πιο τεχνική εξήγηση για το λάθος της Fed ήταν η νέα φιλοσοφία άσκησης νομισματικής πολιτικής, που αποκαλύφθηκε τον Αύγουστο του 2020, γνωστή ως «ευέλικτη στόχευση μέσου πληθωρισμού». Συνολικά η ιδέα ήταν να αφήσουμε την οικονομία να «ζεσταθεί» για να αναπληρώσουμε τις «ψυχρότερες» περιόδους. Έτσι ο στόχος ήταν ο πληθωρισμός να βρίσκεται κατά μέσο όρο στο 2% σε βάθος χρόνου. Ο πρώην πρόεδρος της Ομοσπονδιακής Τράπεζας της Νέας Υόρκης Μπιλ Ντάντλι υποστηρίζει ότι η προσέγγιση αυτή έχει αξία, αλλά ότι εφαρμόστηκε αδέξια. Η Fed προτού ξεκινήσει να ανεβάζει τα επιτόκια ήθελε να είναι βέβαιη ότι ο πληθωρισμός θα παρέμενε πάνω από το 2% για λίγο χρονικό διάστημα και ότι η αγορά εργασίας θα είχε ανακάμψει σταθερά. «Το πρόβλημα ήταν ότι έβαζες τον εαυτό σου σε μια θέση όπου, όταν θα έπρεπε να αντιδράσεις, θα διαπίστωνες ότι έχεις τα χέρια σου δεμένα, οπότε μοιραία θα αντιδρούσες καθυστερημένα», λέει ο κ. Ντάντλι.

Τώρα ακόμη και εκείνοι που θέλουν να είναι πιο επιεικείς με τη Fed, δηλώνουν ανήσυχοι για τον υπερβολικά πολύ χρόνο που πήρε στην Τράπεζα μέχρι να αλλάξει πολιτική. «Οι επιτροπές πάσχουν από μια εγγενή αδράνεια», λέει ο Άνταμ Πόζεν του Ινστιτούτου Peterson για τα Διεθνή Οικονομικά. «Στην ιδανική περίπτωση οι κεντρικές τράπεζες δεν θα έπρεπε διόλου να ντρέπονται να λένε ‘ωχ, κάναμε λάθος, πρέπει να το διορθώσουμε’. Αλλά δεν συμβαίνει αυτό», σημειώνει ο αναλυτής του Peterson Institute. Η Κριστίν Φορμπς του Ινστιτούτου Τεχνολογίας της Μασαχουσέτης (ΜΙΤ) λέει ότι η Fed δυσκόλεψε τον εαυτό της με το πρόγραμμα απεριόριστων αγορών περιουσιακών στοιχείων (την ποσοτική χαλάρωση ή QE), που εφάρμοσε. Η Fed είχε αγχωθεί για το πώς θα σταματούσε το QE δίχως να αναστατώσει τις αγορές. Αντίθετα, η Τράπεζα της Αγγλίας είχε καθορίσει ένα σταθερό τελικό σημείο για την ποσοτική χαλάρωσή της. «Όλοι περίμεναν ότι η διαδικασία θα λήξει σε μια συγκεκριμένη ημερομηνία, εκτός αν υπήρχαν σπουδαίοι λόγοι για να παραταθεί», λέει η κυρία Φορμπς.

Σε ένα βαθμό η Fed έχει τώρα διορθώσει τα τρία λάθη της. Βρίσκεται σε εγρήγορση για να αντιμετωπίσει την πληθωριστική πραγματικότητα. Εν προκειμένω, έχει εγκαταλείψει την ιδέα του «μέσου πληθωρισμού». Και η θεσμική της δυναμική κινείται προς την κατεύθυνση της σφιχτότερης νομισματικής πολιτικής σε σημείο που ακόμη και οι παλαιές «περιστερές» της μοιάζουν πλέον με «γεράκια». Παράλληλα εφαρμόζοντας μια σταθερή πορεία αυξήσεων επιτοκίων, αναμένεται να αρχίσει τον επόμενο μήνα να συρρικνώνει τον ισολογισμό της. «Δεν είναι ξεκάθαρο ότι η ταχύτερη κίνηση εκ μέρους της Fed θα της προσέδιδε μεγαλύτερη αξιοπιστία ή θα πετύχαινε αποτελεσματικότερη συγκράτηση του πληθωρισμού. Αντίθετα, είναι σαφές ότι θα αύξαινε σημαντικά την πιθανότητα ύφεσης», λέει ο κ. Πόζεν. Εξάλλου η Fed δεν έχει καταφέρει ποτέ στο παρελθόν να μειώσει τον πληθωρισμό από τόσο υψηλά επίπεδα χωρίς να προκαλέσει ύφεση. Ο ίδιος ο κ. Πάουελ παραδέχτηκε τον περασμένο μήνα ότι μια «ομαλή προσγείωση» θα ήταν δύσκολο να επιτευχθεί.

Ακόμα κι έτσι, κάποιοι εξακολουθούν να αισθάνονται υπερβολική αυτοπεποίθηση. Η μέση πρόβλεψη της Επιτροπής καθορισμού των επιτοκίων της Fed έχει χαρακτηριστεί ως «άψογος αποπληθωρισμός». Σύμφωνα με τους υπολογισμούς που έκανε το Μάρτιο η Επιτροπή, ο πληθωρισμός αναμένεται να μειωθεί στο 2,3% το 2024, παρά το ότι τα βραχυπρόθεσμα επιτόκια θα φθάσουν μόλις στο 2,8%. Με άλλα λόγια αυτό σημαίνει ότι παρά το ότι τα πραγματικά επιτόκια θα είναι ελάχιστα υψηλότερα, ο πληθωρισμός με κάποιο τρόπο θα εξαφανιστεί.

Ο κ. Ντάντλεϊ λέει ότι η επόμενη δοκιμασία για τη Fed ίσως έρθει το 2023. Με δεδομένη την υποχώρηση των επιπτώσεων της πανδημίας, οι πληθωριστικές πιέσεις ίσως αποκλιμακωθούν υπόλοιπο του 2022. Αυτό, ωστόσο, δεν θα επαναφέρει την Αμερική σε επίπεδα πληθωρισμού 2% ετησίως. Αντίθετα, την επόμενη χρονιά ο πληθωρισμός μπορεί να πλησιάζει στο 4%, καθώς οι εταιρείες θα αγωνίζονται ακόμα να προσλάβουν εργαζομένους σε μια υπερθερμασμένη οικονομία. Εάν η Fed εγκαταλείψει στο σημείο εκείνο την περιοριστική της πολιτική, η αμερικανική οικονομία ίσως πρέπει να προετοιμαστεί για να αντιμετωπίσει σημαντικά προβλήματα, προειδοποιεί ο κ. Ντάντλεϊ. «Οι δομικές πληθωριστικές πιέσεις θα αναζωπυρωθούν και η Fed θα αναγκαστεί να αντιδράσει πιο επιθετικά αργότερα», λέει. «Ο κίνδυνος για μια ανώμαλη προσγείωση αυξάνεται όσο η Τράπεζα λειτουργεί παρελκυστικά».

Ο κ. Φέρμαν είναι πιο καθησυχαστικός θεωρώντας ότι η Fed δεν θα διστάσει να δράσει με αποφασιστικότητα αν ο πληθωρισμός παραμείνει υψηλός το επόμενο έτος. «Αν η πραγματικότητα αποδειχθεί διαφορετική από αυτή που περιμένουν, οι ίδιοι θα κάνουν τις απαραίτητες προσαρμογές», λέει. Ωστόσο, θα ήθελε η Fed να είναι πιο ξεκάθαρη τώρα που η περιοριστική πολιτική της «δεν έχει προκαθορισμένο όριο τερματισμού». Θα ήθελε δηλαδή να διασαφηνίσει η Fed ότι θα συνεχίσει την πολιτική αυτή όσο ο πληθωρισμός παραμένει αυξημένος. Έπειτα από ένα έτος λαθών σε ό,τι αφορά τόσο την αισιόδοξη προσέγγιση της κατάστασης όσο και τους χειρισμούς, θα ήταν μια ένδειξη μεγαλύτερης ταπεινοφροσύνης.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Περιστέρι... για λάθος λόγους ο Πάουελ

Η Fed είναι απίθανο να επιτύχει τον στόχο της για πληθωρισμό 2%, εκτός αν είναι διατεθειμένη να προκαλέσει μεγάλες ζημιές στην οικονομία

Οι ευρωπαϊκές τράπεζες έχουν λίγα να χάσουν από τη μείωση των επιτοκίων

Το παράδοξο της νομισματικής πολιτικής

Από τις κρατικές συμβάσεις στην επιδρομή: Πώς η Ευρώπη στράφηκε κατά της κινεζικής Nuctech

Τα μηχανήματα προμηθευτών εξοπλισμού ασφαλείας χρησιμοποιούνται με δημόσιες συμβάσεις

Τι θα ακολουθήσει για το TikTok μετά την έγκριση της απαγόρευσης από το Κογκρέσο των ΗΠΑ

Η εφαρμογή βίντεο υπόσχεται νομική μάχη για να αποτρέψει την προσπάθεια διαχωρισμού της από την κινεζική μητρική

Σε ομηρία η περιουσία μέγα χορηγού του Τραμπ και τα δισ. στο Tik Tok

Η επενδυτική Susquehanna International Group κατέχει μερίδιο περίπου 40 δισεκατομμυρίων δολαρίων στη μητρική εταιρεία ByteDance καθώς η εφαρμογή αντιμετωπίζει πιθανή απαγόρευση

Η «συρρίκνωση» της ΕΕ και οι τρεις κίνδυνοι

Με τον εθνικισμό να αυξάνεται στα περισσότερα κράτη μέλη, η αποδοχή μεγαλύτερης ευρωπαϊκής ολοκλήρωσης μπορεί να είναι η πιο δύσκολη μάχη από όλες

Ένα βήμα πίσω από την άβυσσο στη Μέση Ανατολή

Ο κίνδυνος λανθασμένων υπολογισμών μεταξύ Ιράν και Ισραήλ θα παραμείνει

Γιατί δεν μπορούμε να σταματήσουμε να κοιτάμε το πρόσωπό μας στο διαδίκτυο

Η αύξηση των βιντεοκλήσεων έχει γεννήσει μια εντελώς νέα σειρά προβλημάτων για τις εταιρείες τεχνολογίας — και εμάς

Ξαναφτιάχνοντας το «made in India»

Ο αγώνας να ζωντανέψει η ινδική μεταποίηση

Οι αγορές και ο βάτραχος στο βραστό νερό

Ενώ η αντίδραση στις τελευταίες εχθροπραξίες ήταν ήπια, η παγκόσμια οικονομία είναι πολύ εύθραυστη για μια νέα κρίση

![Τουρισμός: Η Αθήνα στις 10 ελκυστικές ευρωπαϊκές πόλεις για ξενοδοχειακές επενδύσεις – Πού υστερεί η Θεσσαλονίκη [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/08/hotel-g0908c6995_1920-90x90.jpg)

![Τουρισμός: Πόσα ξόδεψαν και πόσο έμειναν οι ξένοι επισκέπτες το 2023 [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/02/ot_tourist_santorini2-90x90.png)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433