Οκτώ μέρες που συγκλόνισαν τις αγορές

Οι επενδυτές αρχίζουν να καταλαβαίνουν ότι η αντιμετώπιση του πληθωρισμού θα έχει κόστος

«Δεν περιμένω ότι κινήσεις αυτού του μεγέθους θα είναι συνηθισμένες», δήλωσε ο Τζερόμ Πάουελ, πρόεδρος της Ομοσπονδιακής Τράπεζας των ΗΠΑ (Federal Reserve-FED) στις 15 Ιουνίου, αμέσως μετά την αύξηση του επιτοκίου αναφοράς της κεντρικής τράπεζας κατά 75 μονάδες βάσης (0,75 ποσοστιαίες μονάδες) στο εύρος 1,5 %-1,75%. Ήταν η τρίτη αύξηση σε ισάριθμες συνεδριάσεις της Fed και το μεγαλύτερο άλμα στα βραχυπρόθεσμα επιτόκια από το 1994. Η κίνηση ήταν τόσο αναμενόμενη όσο και εκπληκτική. Ο κ. Πάουελ είχε προετοιμάσει πριν από εβδομάδες τις χρηματοπιστωτικές αγορές με την προοπτική αύξησης κατά μισή μονάδα για αυτή τη συνεδρίαση νομισματικής πολιτικής. Αλλά τις αμέσως προηγούμενες μέρες αυτής, οι επενδυτές είχαν γρήγορα και πλήρως τιμολογήσει μια μεγαλύτερη αύξηση — και ότι περισσότερες θα ακολουθήσουν.

Το σχόλιο του κ. Πάουελ για τις ασυνήθιστα μεγάλες αυξήσεις ήταν αρκετό για να πυροδοτήσει μια μερική αντιστροφή της απότομης αύξησης των αποδόσεων των ομολόγων τις προηγούμενες ημέρες και ένα ράλι ανακούφισης στις τιμές των μετοχών. Ωστόσο, όσο σκληρά κι αν προσπάθησε να ωραιοποιήσει το μήνυμα, τα επιτόκια αυξάνονται πολύ περισσότερο και οι πιθανότητες για μια δύσκολη προσγείωση για την οικονομία έχουν σίγουρα ενισχυθεί ως αποτέλεσμα. Η ύφεση αναμένεται πλέον ευρέως, αν όχι (ακόμη) από τη Fed. Και οι ραγδαίες αλλαγές στο κλίμα της αγοράς δείχνουν πόσο πολύ η Fed και άλλες κεντρικές τράπεζες του πλούσιου κόσμου έχουν χάσει τον έλεγχο των γεγονότων.

Η απόφαση της Fed για τα επιτόκια ήρθε στο τέλος μιας ασυνήθιστης σειράς ημερών στις χρηματοπιστωτικές αγορές, κατά τις οποίες οι αποδόσεις των ομολόγων εκτοξεύτηκαν με πρωτοφανή ρυθμό, οι τιμές των μετοχών έπεσαν και τα πιο ριψοκίνδυνα περιουσιακά στοιχεία, κυρίως το bitcoin αλλά και τα ιταλικά κρατικά ομόλογα, δέχτηκαν μεγάλες πιέσεις. Η ιστορία δεν ξεκινά στην Ουάσιγκτον ή τη Νέα Υόρκη αλλά στο Σίδνεϊ όπου, στις 7 Ιουνίου, η Reserve Bank of Australia (RBA) αύξησε το βασικό της επιτόκιο κατά 50 μονάδες βάσης, επικαλούμενη τις αυξανόμενες ανησυχίες για τον πληθωρισμό. Συνεχίστηκε στο Άμστερνταμ, όπου η Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) πραγματοποίησε τη συνεδρίαση της νομισματικής πολιτικής, κάνοντας διάλειμμα από το συνηθισμένο της πλαίσιο [συναντήσεων] στη Φρανκφούρτη. Η Κριστίν Λαγκάρντ, το αφεντικό της κεντρικής τράπεζας, επιβεβαίωσε ότι θα γίνει αύξηση των επιτοκίων κατά 25 μονάδες βάσης τον Ιούλιο. Αλλά προχώρησε πολύ πιο πέρα. Η ΕΚΤ, είπε, αναμένει να αυξήσει τα επιτόκια κατά τουλάχιστον 50 μονάδες βάσης τον Σεπτέμβριο και αναμένει «παρατεταμένες» αυξήσεις στη συνέχεια. Ο καταλύτης για αυτήν την πιο επιθετική στάση ήταν μια απότομη αναθεώρηση προς τα πάνω στις προβλέψεις της κεντρικής τράπεζας για τον πληθωρισμό.

Αυτό έθεσε το έδαφος για μια δραματική αλλαγή στις αγορές ομολόγων. Η απόδοση των δεκαετών ομολόγων του γερμανικού δημοσίου, γνωστά ως bunds, αυξήθηκε γρήγορα πάνω από το 1,75% τις επόμενες ημέρες. Η απόδοση των πιο κρατικών ομολόγων της ευρωζώνης με μεγαλύτερο ρίσκο, ιδίως των ιταλικών BTPS, αυξήθηκε ακόμη περισσότερο. Το spread του BTPS σε σχέση με τα ομόλογα διευρύνθηκε απότομα, ανεβάζοντας τη δεκαετή απόδοση της Ιταλίας πάνω από το 4%. Πράγματι, τα spreads είχαν αυξηθεί τόσο γρήγορα που η ΕΚΤ πραγματοποίησε έκτακτη συνεδρίαση στις 15 Ιουνίου για να αντιμετωπίσει το θέμα.

Αλλά ήταν νέα από την Αμερική που πραγματικά επηρέασαν τις αγορές. Τα στοιχεία που δημοσιεύθηκαν την Παρασκευή 10 Ιουνίου έδειξαν ότι ο πληθωρισμός αυξήθηκε στο 8,6% τον Μάιο, το υψηλότερο ποσοστό από το 1981. Οι υποκείμενες πιέσεις τιμών ήταν απροσδόκητα ισχυρές. Για να γίνουν τα πράγματα χειρότερα, μια έρευνα του Πανεπιστημίου του Μίσιγκαν έδειξε ότι οι προσδοκίες των καταναλωτών για μεσοπρόθεσμο πληθωρισμό είχαν αυξηθεί σημαντικά. Ο πληθωρισμός φαινόταν πιο δύσκολο να μειωθεί.

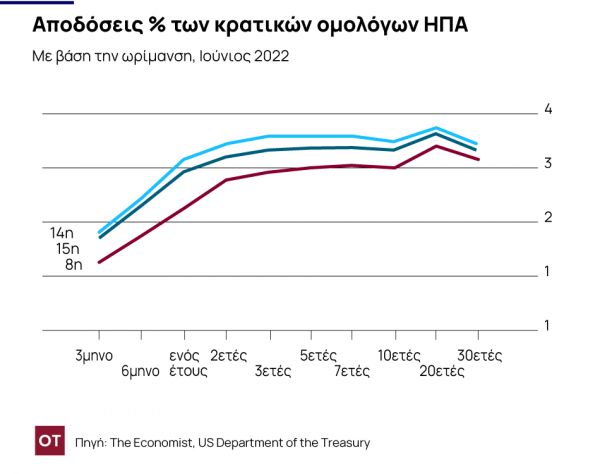

Οι αποδόσεις των ομολόγων αυξήθηκαν απότομα καθώς η αγορά ομολόγων άρχισε να τιμολογεί περισσότερες και ταχύτερες αυξήσεις επιτοκίων από τη Fed. Οι μεγαλύτερες κινήσεις σημειώθηκαν στο άκρο της καμπύλης αποδόσεων, το οποίο είναι πιο ευαίσθητο στις αλλαγές στη νομισματική πολιτική (βλ. διάγραμμα 1). Οι αποδόσεις των ομολόγων δύο ετών αυξήθηκαν κατά 57 μονάδες βάσης σε διάστημα μόλις δύο ημερών διαπραγμάτευσης. Αλλά και τα μακροπρόθεσμα επιτόκια επηρεάστηκαν.

Αποδόσεις % των κρατικών ομολόγων ΗΠΑ με βάση την ωρίμανση, Ιούνιος 2022

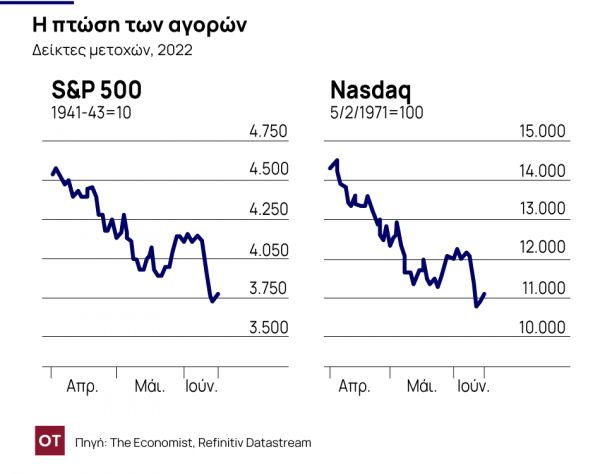

Οι μετοχές δύσκολα μπορούσαν να ξεφύγουν. Ο δείκτης S&P 500 των κορυφαίων μετοχών υποχώρησε κατά 3% στις 10 Ιουνίου και κατά 4% την επόμενη Δευτέρα. Οι σωρευτικές απώλειες οδήγησαν το χρηματιστήριο σταθερά στην επικράτεια της [λεγόμενης πτωτικής] αγοράς (bull market), που ορίζεται ως πτώση άνω του 20% από την πρόσφατη κορύφωσή της. Στο χειρότερο σημείο του, ο τεχνολογικός δείκτης NASDAQ είχε υποχωρήσει περισσότερο από 30%. Η άνοδος των αποδόσεων των ομολόγων μπορεί να συνθλίβει τις τιμές των μετοχών, αλλά ήταν καταλύτης και για το δολάριο. Ο DXY, ο δείκτης του δολαρίου έναντι μισής ντουζίνας άλλων νομισμάτων του πλούσιου κόσμου, έχει ενισχυθεί κατά 10% μέχρι στιγμής φέτος. Η άνοδος αυτή είναι ιδιαίτερα έντονη έναντι του γεν, το οποίο έχει υποχωρήσει σε νέο χαμηλό 24 ετών. Ενώ η Fed σφίγγει την πολιτική για να μειώσει τον πληθωρισμό, η κεντρική τράπεζα της Ιαπωνίας αγοράζει με μανία ομόλογα για να τον αυξήσει.

Η πτώση των αγορών, Δείκτες μετοχών, 2022

Η πρόσφατη αστάθεια, ιδιαίτερα στην αγορά ομολόγων, φαίνεται μάλλον ακραία. Τι μπορεί να το εξηγήσει αυτό; Όσο άσχημο κι αν φαινόταν το σκηνικό του πληθωρισμού πριν από την περασμένη εβδομάδα, οι επενδυτές είχαν παρηγορηθεί με την ιδέα ότι το χειρότερο μπορεί να αποτελούσε παρελθόν. Η παγκόσμια έρευνα από διαχειριστές κεφαλαίων της Bank of America υποδηλώνει ότι τις τελευταίες εβδομάδες, οι επενδυτές είχαν αυξήσει την κατανομή τους σε ομόλογα – ίσως κρίνοντας ότι οι τιμές των ομολόγων είχαν σταματήσει να πέφτουν. (Οι τιμές των ομολόγων κινούνται αντιστρόφως στις αποδόσεις των ομολόγων.) Εάν συνέβη αυτό, τα στοιχεία για τον πληθωρισμό τους επηρέασαν.

Μια αγορά που κλίνει πολύ προς μια κατεύθυνση συχνά αλλάζει πορεία όταν μεταβάλλεται ο άνεμος. Και η κακή ρευστότητα ενισχύει το αποτέλεσμα. Οι αλλαγές στους κανονισμούς έχουν καταστήσει πιο δαπανηρή τη διατήρηση μεγάλων αποθεμάτων ομολόγων από τις τράπεζες για τη διευκόλυνση των συναλλαγών πελατών. Η Fed, κάποτε αξιόπιστος αγοραστής ομολόγων, ολοκληρώνει τις αγορές της. Όταν οι επενδυτές θέλουν να πουλήσουν, πολύ λίγοι είναι πρόθυμοι να πάνε ανάποδα στην αγορά. Οι ακραίες κινήσεις της αγοράς τις ημέρες πριν από τη συνεδρίαση της Fed έχουν μεγαλοποιήσει την αίσθηση του πανικού.

Είναι δύσκολο να υποστηριχθεί ότι οι επενδυτές βλέπουν άνοδο. Η έρευνα της Bank of America δείχνει ότι η αισιοδοξία μεταξύ των διαχειριστών κεφαλαίων σχετικά με τις οικονομικές προοπτικές βρίσκεται σε ιστορικό χαμηλό. Μπορεί να αποφευχθεί μια σκληρή προσγείωση; Ακόμη και ο κύριος Πάουελ δεν ακουγόταν και πολύ σίγουρος. Προετοιμαστείτε για περισσότερα προβλήματα στο μέλλον.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Από τις κρατικές συμβάσεις στην επιδρομή: Πώς η Ευρώπη στράφηκε κατά της κινεζικής Nuctech

Τα μηχανήματα προμηθευτών εξοπλισμού ασφαλείας χρησιμοποιούνται με δημόσιες συμβάσεις

Τι θα ακολουθήσει για το TikTok μετά την έγκριση της απαγόρευσης από το Κογκρέσο των ΗΠΑ

Η εφαρμογή βίντεο υπόσχεται νομική μάχη για να αποτρέψει την προσπάθεια διαχωρισμού της από την κινεζική μητρική

Σε ομηρία η περιουσία μέγα χορηγού του Τραμπ και τα δισ. στο Tik Tok

Η επενδυτική Susquehanna International Group κατέχει μερίδιο περίπου 40 δισεκατομμυρίων δολαρίων στη μητρική εταιρεία ByteDance καθώς η εφαρμογή αντιμετωπίζει πιθανή απαγόρευση

Η «συρρίκνωση» της ΕΕ και οι τρεις κίνδυνοι

Με τον εθνικισμό να αυξάνεται στα περισσότερα κράτη μέλη, η αποδοχή μεγαλύτερης ευρωπαϊκής ολοκλήρωσης μπορεί να είναι η πιο δύσκολη μάχη από όλες

Ένα βήμα πίσω από την άβυσσο στη Μέση Ανατολή

Ο κίνδυνος λανθασμένων υπολογισμών μεταξύ Ιράν και Ισραήλ θα παραμείνει

Γιατί δεν μπορούμε να σταματήσουμε να κοιτάμε το πρόσωπό μας στο διαδίκτυο

Η αύξηση των βιντεοκλήσεων έχει γεννήσει μια εντελώς νέα σειρά προβλημάτων για τις εταιρείες τεχνολογίας — και εμάς

Ξαναφτιάχνοντας το «made in India»

Ο αγώνας να ζωντανέψει η ινδική μεταποίηση

Οι αγορές και ο βάτραχος στο βραστό νερό

Ενώ η αντίδραση στις τελευταίες εχθροπραξίες ήταν ήπια, η παγκόσμια οικονομία είναι πολύ εύθραυστη για μια νέα κρίση

Η βαριά σκιά του πολέμου πλανάται πάνω στην παγκόσμια οικονομία

Οι βραχυπρόθεσμες επιδόσεις ήταν απροσδόκητα καλές, αλλά οι υπεύθυνοι χάραξης πολιτικής βαδίζουν στα τσόφλια των αυγών

Τη νύχτα που το πυραυλικό υπερθέαμα του Ιράν συντάραξε το Ισραήλ

Η «Επιχείρηση Αληθινή Υπόσχεση» της Τεχεράνης κατέδειξε εναέρια ισχύ ορατή σε όλους, αλλά μοιραία για κανέναν

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433