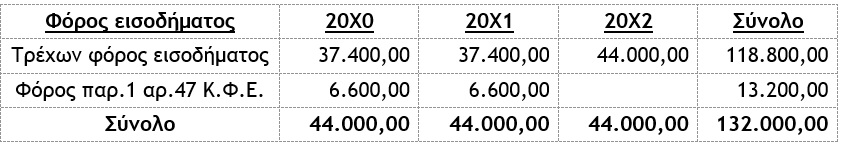

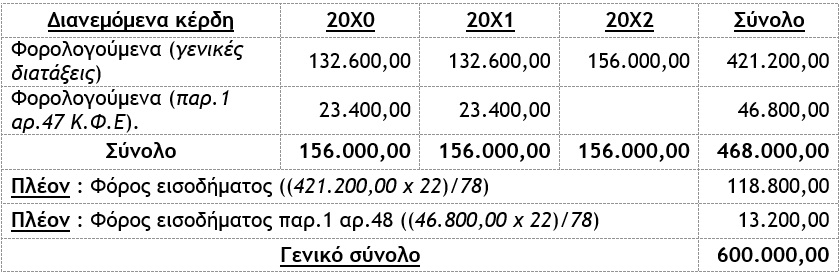

Με τη δήλωση του φορολογικού έτους 20Χ0 θα φορολογηθούν τα φορολογητέα κέρδη του έτους αυτού ύψους 170.000,00 ευρώ. Με τη δήλωση του φορολογικού έτους 20Χ1 θα φορολογηθούν τα φορολογητέα κέρδη του έτους αυτού ύψους 170.000,00 ευρώ και τα διανεμόμενα κέρδη του 20Χ0, που εγκρίθηκε η διανομή τους το 20Χ1, καθαρού ποσού 23.400,00 ευρώ – μικτού ποσού 30.000,00 ευρώ. Με τη δήλωση του φορολογικού έτους 20Χ2 θα φορολογηθούν τα φορολογητέα κέρδη του έτους αυτού ύψους 200.000,00 ευρώ και τα διανεμόμενα κέρδη του 20Χ1, που εγκρίθηκε η διανομή τους το 20Χ2, καθαρού ποσού 23.400,00 ευρώ – μικτού ποσού 30.000,00 ευρώ.

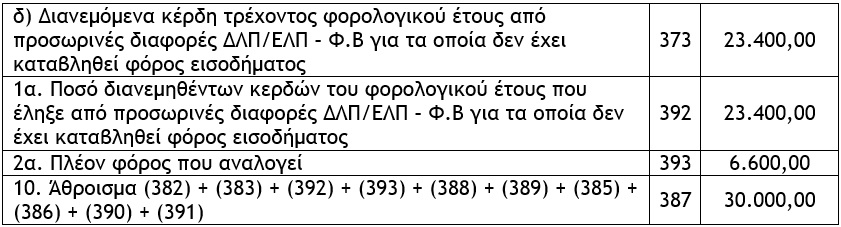

Γ. Απεικόνιση στο έντυπο Ν (διανεμόμενα κέρδη από προσωρινές διαφορές ΔΛΠ/ΕΛΠ – Φ.Β για τα οποία δεν έχει καταβληθεί φόρος εισοδήματος)

Δ. Επαληθεύσεις

- Επισημάνσεις

Όπως αναφέρεται Α’ μέρος της παρούσας ανάλυσης με την εγκύκλιο Ε.2089/2022 παρέχονται οι οδηγίες εκείνες αναφορικά με την φορολογική μεταχείριση των προσωρινών διαφορών μεταξύ λογιστικής και φορολογικής βάσης κατά το χρόνο διανομής τους με στόχο την αποφυγή της διπλής φορολογίας επί της ίδιας φορολογητέας ύλης, συμπληρώνοντας ουσιαστικά την εγκύκλιο ΠΟΛ.1014/2018. Ειδικότερα επισημαίνονται τα ακόλουθα :

α) Με τη νέα θέση της Διοίκησης το δικαίωμα ανάκτησης της φορολογικής επιβάρυνσης διανεμόμενων ή κεφαλαιοποιούμενων κερδών προερχομένων από προσωρινές διαφορές λογιστικής και φορολογικής βάσης ασκείται πλέον χωρίς περιορισμό ανεξαρτήτως του φορολογικού αποτελέσματος (κέρδη ή ζημιές). Υπενθυμίζεται ότι σύμφωνα με την αρχική θέση της Διοίκησης, η οποία είχε εκφρασθεί στο τελευταίο εδάφιο της παραγράφου 1 της εγκυκλίου ΠΟΛ.1014/2018 και προέβλεπε ότι το δικαίωμα ανάκτησης της φορολογικής επιβάρυνσης διανεμόμενων ή κεφαλαιοποιούμενων κερδών προερχομένων από προσωρινές διαφορές λογιστικής και φορολογικής βάσης, σε περίπτωση φορολογικών ζημιών, ασκείτο μέσω των μεταφερόμενων φορολογικών ζημιών, ήτοι υφίστατο ο περιορισμός της πενταετίας της παραγράφου 1 του άρθρου 27 του Κ.Φ.Ε.

β) Προβλέπεται η υποβολή τροποποιητικών δηλώσεων μέχρι 30.6.2023 , χωρίς κυρώσεις, σε περίπτωση διαπίστωσης διπλής φορολόγησης προσωρινών διαφορών τα οποία διανεμήθηκαν σε προηγούμενα φορολογικά έτη με επιστροφή τυχόν πιστωτικού υπολοίπου, όπως επίσης και τυχόν τροποποιητικές δηλώσεις επόμενων φορολογικών ετών στην περίπτωση αύξησης τυχόν μεταφερόμενων φορολογικών ζημιών.

γ) Τέλος πρέπει να τονισθεί ότι λόγω της πολυπλοκότητας του θέματος και με δεδομένο ότι οι προσωρινές διαφορές ΔΛΠ/ΕΛΠ – Φ.Β. σε πολλές περιπτώσεις, ειδικά οι προερχόμενες από αποσβέσεις παγίων περιουσιακών στοιχείων ή/και προβλέψεις για την αποζημίωση προσωπικού λόγω εξόδου από την υπηρεσία κ.λπ., μεταφέρονται για πολλά έτη, πρέπει να υπάρχει επαρκής τεκμηρίωση (παρακολούθηση) έτσι ώστε να προκύπτουν όλα εκείνα τα δεδομένα που θα οδηγήσουν σε ορθή και μη αμφισβητήσιμη από τις ελεγκτικές υπηρεσίες της Α.Α.Δ.Ε. φορολόγηση των αποτελεσμάτων.

*Γιώργος Α. Κορομηλάς, Φορολογικός σύμβουλος – Συγγραφέας φορολογικών βιβλίων, Διευθυντής Φορολογικού τμήματος Tax Advisors I.K.E., Πρόεδρος Ινστιτούτου Οικονομικών και Φορολογικών Μελετών

Latest News

Οχήματα: Όσα πρέπει να ξέρετε για την άρση ψηφιακής ακινησίας

Ποια είναι η διαδικασία για την άρση ακινησίας για ΙΧ οχήματα

Ψηφιακή έκδοση και διαβίβαση παραστατικών διακίνησης (ΣΤ’ Μέρος)

Τύποι παραστατικών ψηφιακής παρακολούθησης διακίνησης αγαθών

Οι διεθνείς οργανισμοί απέναντι στο «America First 2.0»

Οι νέες συνθήκες και το δόγμα America First

Αθλητές της παραγωγής Redux

Τι αφορά το αντικίνητρο της υψηλής φορολογίας της ειδικευμένης μισθωτής εργασίας

Η αναγκαιότητα της Ελεγκτικής του Δημοσίου και τα σύγχρονα εργαλεία ορθολογικής διαχείρισης του δημοσίου χρήματος

Η Ελεγκτική του Δημοσίου αποτελεί «θεμέλιο λίθο» στο πλαίσιο της σύγχρονης δημοσιονομικής διαχείρισης,

Τα ελληνικά ομόλογα... αλλάζουν πίστα - Η αναβάθμιση της Scope και η απόδοση του 10ετούς

Πώς φθάσαμε στην αναβάθμιση του ελληνικού αξιόχρεου από τη Scope Ratings - Τα ελληνικά ομόλογα αλλάζουν επίπεδο

Πότε θα καταβληθεί το δώρο Χριστουγέννων - Πόσα χρήματα θα πάρετε [παραδείγματα]

Το δώρο Χριστουγέννων πρέπει να καταβληθεί μέχρι 21 Δεκεμβρίου 2024 και η μη καταβολή του διώκεται ποινικά

Η προφητεία των 100 χιλιάδων δολαρίων στο Bitcoin ανοίγει την όρεξη για το Ethereum

Το επενδυτικό κλίμα παραμένει καλό σε παγκόσμιο επίπεδο και επιτρέπει ανάληψη πιο ριψοκίνδυνων θέσεων, όπως σε διάφορα κρυπτονομίσματα.

Ψηφιακή πλατφόρμα για τα οχήματα myCAR – Άρση ακινησίας

Προϋποθέσεις – Τέλη Κυκλοφορίας και Ασφαλιστήριο Συμβόλαιο

Κατώτατος μισθός, συλλογικές συμβάσεις και συντάξεις

Mε διαφορετικούς όρους κρατικής παρέμβασης παρατείνεται η μνημονιακή κατάργηση (Φεβρουάριος 2012) της Εθνικής Γενικής Συλλογικής Σύμβασης Εργασίας (ΕΓΣΣΕ) που καθόριζε στην Ελλάδα επί δεκαετίες τον κατώτατο μισθό

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433