Σε αυξήσεις των τιμών στόχων των ελληνικών τραπεζών προχώρησε η Eurobank Equities, βλέποντας σημαντικά περιθώρια ανόδου, παρά το πάνω από το +60% που κατέγραψε ο κλάδος το 2023, λόγω των αναβαθμίσεων των εκτιμήσεων για την κερδοφορία.

Όπως εξηγεί η Eurobank Equities, με τον κλάδο να εξακολουθεί να διαπραγματεύεται στο 5x σε όρους ΡΕ με βάση τις εκτιμήσεις του 2024 και 0,6x σε όρους P/TBV, υπάρχει περαιτέρω άνοδος, ειδικά καθώς οι τρέχουσες τιμές εξακολουθούν να ενσωματώνουν κόστος κεφαλαίου (CoE) που δεν αντικατοπτρίζει την ανθεκτικότητα των εσόδων, τη σημαντική κεφαλαιακή ενίσχυση και τη βελτιωμένη ποιότητα του ενεργητικού.

Morgan Stanley: Overweight για τις ελληνικές τράπεζες

Έχοντας αυτά κατά νου, η Eurobank Equities θεωρεί ότι ο συνδυασμός των ακόμη συντηρητικών εκτιμήσεων (RoTE στο 11% για το 2025), των ελκυστικών αποτιμήσεων και των επερχόμενων καταλυτικών παραγόντων (π.χ. επαναφορά μερίσματος, πλήρης εκποίηση των ποσοστών του ΤΧΣ, συρρίκνωση των spreads των ελληνικών ομολόγων) συνθέτουν μια πολύ ελκυστική υπόθεση.

Ως εκ τούτου, επαναλαμβάνει την σύσταση «Buy» για όλες τις τράπεζες με υψηλότερες τιμές στόχους, με την Πειραιώς να παραμένει η κορυφαία επιλογή της, δεδομένης της σταθερής εκτέλεσης και του ελκυστικού προφίλ κινδύνου/απόδοσης.

Ειδικότερα, οι νέες τιμές στόχοι διαμορφώνονται στο 2,23 ευρώ για την Alpha Bank, στα 8,25 ευρώ για την Εθνική, και στα 4,66 ευρώ για την Πειραιώς.

Καθαρά έσοδα από τόκους

Οι αναλυτές της τράπεζας αναφέρουν ότι μετά από μια αύξηση μεγαλύτερη του 50% στα καθαρά έσοδα από τόκους (NII) το 2023e (58% στο 9μηνο), η εστίαση των επενδυτών έχει σαφώς μετατοπιστεί στις προοπτικές για το 2024-25, ειδικά εν όψει πιθανών μειώσεων επιτοκίων. Παρά την επικείμενη κορύφωση των NII (το τέταρτο τρίμηνο του 2023 ή το πρώτο τρίμηνο του 2024), προβλέπει ανθεκτικότητα το 2024, υποστηριζόμενη από την πιστωτική αύξηση (4% ετησίως το 2024-2025), το σταδιακό όφελος από την αντιστάθμιση καταθέσεων (συνεισφορά κατά 4% του NII κατά 2025) καθώς και τα χαμηλότερα από το αναμενόμενο beta καταθέσεων και τη συρρίκνωση των περιθωρίων δανεισμού, τα οποία είναι πιθανό να απωθήσουν μια αξιοσημείωτη συρρίκνωση των καθαρών επιτοκιακών περιθωρίων (ΝΙΜ) το 2025.

Latest News

Η απίστευτη ιστορία του πλουσιότερου ανθρώπου της Αργεντινής

Ο Galperin έχει εξελιχθεί σε μέγα σταρ της τεχνολογικής σκηνής της Λατινικής Αμερικής

Οι Έλληνες αμφισβητούν την κυριαρχία της Coca – Cola – Η «μάχη» των 400 εκατ. ευρώ

Οι επενδυτικές κινήσεις, οι συμμαχίες και οι νέοι παίκτες - Πώς τα αναψυκτικά περνούν κάτω από το «ραντάρ» του πληθωρισμού

Καταναλωτικά δάνεια, αντί για αποταμίευση προτιμούν οι Έλληνες

Οι καταθέσεις επιβραδύνονται, τα δάνεια μέσω εμπόρων αφορούν κυρίως αγορές αυτοκινήτων, τηλεοράσεων και κινητών

Οι influencers... σε απόγνωση – Τι συμβαίνει με την πίτα των 21 δισ.

Σύμφωνα με το Business Insider, οι συμφωνίες και οι διαφημίσεις με προσωπικότητες επιρροής είναι γεμάτες από ανήθικες επιχειρηματικές πρακτικές

Και χειμώνα και καλοκαίρι - Ο freddo espresso δεν επηρεάζεται από την εποχικότητα

Πώς φτάσαμε σήμερα 7 στους 10 καταναλωτές να προτιμούν freddo espresso καθόλη τη διάρκεια της χρονιάς, ανεξάρτητα από την εποχικότητα

Στασινόπουλος, Σκλαβενίτης, Κόκκαλης και Μέγιερ αλλάζουν τον Ταύρο

Ποια είναι τα οκτώ έργα που μεταμορφώνουν τον Ταύρο – Τα κτίρια που αλλάζουν χρήση

Τα σχέδια των ελληνικών τραπεζών για ανάπτυξη στο εξωτερικό

Οι κινήσεις Eurobank, Alpha Bank, Εθνικής Τράπεζας και Πειραιώς

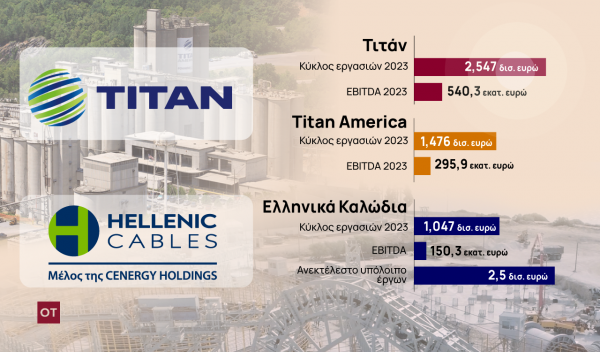

O Μπάιντεν στρώνει το χαλί… σε Τιτάνα και Ελληνικά Καλώδια

Πακέτο κινήτρων 120 εκατ. δολ. στις δύο ελληνικές βιομηχανίες για επενδύσεις στις ΗΠΑ

Η 15ετία που τα άλλαξε όλα στα τραπεζικά καταστήματα

Νέα πρότυπα λειτουργίας και εξυπηρέτηση των πελατών με τη συμβολή της τεχνολογίας

Πειραϊκή Μικροζυθοποιία: Η μπύρα που «ξεθύμανε» και βγαίνει στο σφυρί

Η ιστορία της εταιρείας και του Αλέξανδρου Κουμάντου

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433