Ένα παράδοξο φαινόμενο… παρατηρείται τελευταία στις διεθνείς αγορές: οι τεράστιες ποσότητες μετρητών που κυκλοφορούν στην αγορά παρά την επιθετική περιοριστική νομισματική πολιτική των κεντρικών τραπεζών.

Σύμφωνα με τα στοιχεία του Ινστιτούτου Investment Company, μόνο από την αρχή του έτους, οι επενδυτές έχουν διοχετεύσει 128 δισ. δολάρια σε αμοιβαία κεφάλαια χρηματαγοράς των ΗΠΑ.

Πουλάνε ομόλογα, κρατάνε μετρητά – Η νέα στρατηγική των fund managers

Όπως αναφέρει δημοσίευμα του Bloomberg, στο τέλος του τρίτου τριμήνου οι εταιρείες διέθεταν το ποσό ρεκόρ των 4,4 τρισ. δολαρίων σε μετρητά και μετά από ένα μπαράζ εκδόσεων εντόκων γραμματίων που ξεπέρασαν το 1 τρισ. δολάρια από τα μέσα του 2023, η αγορά φαίνεται να έχει περιθώρια για ακόμα περισσότερα.

Πρόκειται για μια εξέλιξη που έρχεται σε πλήρη αντίθεση με το ερώτημα που ταλάνιζε την Wall Street και αφορούσε που θα επενδύουν όλα τους τα μετρητά, όταν η Federal Reserve άρχισε να μειώνει τα επιτόκια και να κάνει τις καταθέσεις λιγότερο ελκυστικές.

Αλλά πολλά έχουν αλλάξει από τότε. Οι επενδυτές έχουν αποκλίνει δραματικά από τις προσδοκίες χαλάρωσης πολιτικής. Όσο περισσότερος χρόνος χρειάζεται η κεντρική τράπεζα για να αρχίσει να μειώνει το επιτόκιο αναφοράς της, τόσο περισσότερο τα μετρητά που διατηρούνται σε αμοιβαία κεφάλαια της χρηματαγοράς θα είναι σε θέση να κερδίζουν 4%, 5% ή περισσότερο, εμποδίζοντας τους επενδυτές να κοιτάξουν σε άλλες κατευθύνσεις.

Σύμφωνα με ανάλυση του Bloomberg, στην «εξίσωση» πρέπει να προστεθεί και ότι τα εταιρικά στελέχη φαίνεται να βιάζονται ελάχιστα να ξοδέψουν χρήματα μετά την πανδημία και οι καταθέτες εξακολουθούν να ανησυχούν για την κατάσταση του τραπεζικού συστήματος. Όλα τα σημάδια δείχνουν ότι το 2024 είναι μια άλλη μεγάλη χρονιά για μετρητά.

«Το έτος των μετρητών δεν ήταν… μια φωτοβολίδα», σχολίασε στο Bloomberg ο Peter Crane, πρόεδρος της Crane Data LLC, η οποία παρακολουθεί τον κλάδο των κεφαλαίων χρηματαγοράς.

Cash is the king

Τα μετρητά ήταν μια επιλογή παραγκωνισμένη για το μεγαλύτερο μέρος της δεκαετίας μετά την οικονομική κρίση, καθώς η Fed διατήρησε το κόστος δανεισμού κοντά στο μηδέν. Αλλά αυτό άλλαξε μετά από έναν μετρημένο, τριετή κύκλο σύσφιξης και η πανδημία πυροδότησε έναν αγώνα για αναζήτηση επενδυτικών καταφυγίων.

Το 2022, η Fed ξεκίνησε τον πιο επιθετικό ρυθμό αύξησης των επιτοκίων των τελευταίων δεκαετιών, στέλνοντας επιτόκια πολύ πάνω από 5%, και όλοι, από διαχειριστές περιουσιακών στοιχείων έως μικροί επενδυτές, ανακάλυψαν εκ νέου την ελκυστικότητα των αμοιβαίων κεφαλαίων της αγοράς χρήματος, των γραμματίων και άλλων βραχυπρόθεσμων περιουσιακών στοιχείων έναντι οφέλους ελάχιστου έως καθόλου από τραπεζικές καταθέσεις.

Ως αποτέλεσμα, περισσότερα από 1 τρισ. δολάρια εισέρρευσαν σε ταμεία χρήματος πέρυσι, τα περισσότερα για κάθε έτος που παρατηρήθηκαν στα αρχεία της ICI που χρονολογούνται από το 2007. Αυτές οι εισροές βοήθησαν τα κεφάλαια να συμβαδίσουν με την αύξηση στην έκδοση τίτλων και το χάσμα μεταξύ των συνολικών περιουσιακών στοιχείων της αγοράς χρήματος και των συνολικών εκκρεμών λογαριασμών. Αυτό εξακολουθεί να υποδηλώνει ότι υπάρχει διάθεση για βραχυπρόθεσμο δημόσιο χρέος.

Το παράδοξο των αποδόσεων

Οι αυξήσεις των επιτοκίων οδήγησαν τις αποδόσεις βραχυπρόθεσμων τίτλων να εκτοξευθούν πάνω από εκείνες των μακροχρόνιων, με το 3μηνο έντοκο γραμμάτιο να αποδίδει επί του παρόντος περίπου 5,37%, περισσότερο από μια ποσοστιαία μονάδα πάνω από το 10ετές τίτλο αναφοράς. Ενώ η λεγόμενη αναστροφή καμπύλης φέρει μια προειδοποίηση για μια πιθανή οικονομική ύφεση, τα μετρητά που κερδίζουν πολύ περισσότερα βραχυπρόθεσμα και τα αμοιβαία κεφάλαια που πληρώνουν παρόμοια επιτόκια είναι απίθανο να μετατοπιστούν τόσο γρήγορα.

Ο όγκος των μετρητών

Τώρα με τους υπεύθυνους χάραξης πολιτικής να σηματοδοτούν μια στροφή προς τις μειώσεις των επιτοκίων, η συζήτηση ξεκινά για το πόσο θα διαρκέσει αυτός ο όγκος των μετρητών. Το χρονοδιάγραμμα αυτών των μειώσεων θα παίξει ρόλο και μετά την δημοσίευση ισχυρών στοιχείων για την απασχόληση και τον πληθωρισμό αυτόν τον μήνα, οι επενδυτές έχουν υποβαθμίσει τις προσδοκίες τους για οποιαδήποτε κίνηση πριν από τα μέσα του έτους.

Στα τέλη του περασμένου έτους, ο Jeffrey Rosenberg της BlackRock Financial Management δήλωσε ότι περίμενε ότι ένα μεγάλο μέρος των 6 τρισ. δολαρίων των χρηματικών περιουσιακών στοιχείων των αμοιβαίων κεφαλαίων θα διοχετευτεί σε μέρη όπως μετοχές, πίστωση και ακόμη πιο έξω από την καμπύλη των τίτλων του Υπουργείου Οικονομικών. Η Citi Global Wealth και η UBS Asset Management ήταν μεταξύ των εταιρειών που απηχούν παρόμοιες απόψεις.

Για τους αναλυτές της JPMorgan, μόνο περίπου 500 δισ. δολάρια είναι επιρρεπή στον κίνδυνο, καθώς το μεγαλύτερο μέρος των χρημάτων που βρίσκονται εκεί χρησιμοποιούνται για τη διαχείριση μετρητών ή για σκοπούς ρευστότητας.

Επιπλέον, λαμβάνοντας υπόψη τις μετοχές έναντι των μετρητών, «σε σχέση με τα αναμενόμενα κέρδη, τα μετρητά είναι σχετικά ελκυστικά», έγραψε ο αναλυτής της Barclays, Joseph Abate, σε μηνιαία έκθεση την περασμένη εβδομάδα, συγκρίνοντας τα αναμενόμενα κέρδη ανά μετοχή του S&P 500 με το επιτόκιο των Fed Funds.

Latest News

Κανένα φως στο... τούνελ - Η Hershey απέρριψε και τη δεύτερη πρόταση της Mondelēz

Δεν είναι η πρώτη φορά που η Mondelēz επιδιώκει ένα deal με την Hershey - Το 2016, εγκατέλειψε τις συζητήσεις για πιθανή εξαγορά

Η νίκη Τραμπ και το πάρτι στις αγορές - Πώς ανακατεύεται η τράπουλα

Η δραστηριότητα των αγορών «εξερράγη» μετά την νίκη Τραμπ καθώς οι traders πόνταραν σε μια πιο φιλική προς τις επιχειρήσεις προσέγγιση

ABN Amro: Πότε θα επιβληθούν οι δασμοί Τραμπ - Οι επιπτώσες για την Ελλάδα

Οι επικείμενοι δασμοί Τραμπ στην Κίνα αναμένεται να εφαρμοστούν λίγους μήνες μετά την ορκωμοσία του

Για δεύτερο συνεχόμενο μήνα σε ύφεση η βρετανική οικονομία

Το Ακαθάριστο Εγχώριο Προϊόν στη Βρετανία συρρικνώθηκε 0,1% σε μηνιαία βάση τον Οκτώβριο, όπως και τον Σεπτέμβριο,

Πώς θα κινηθεί η ΕΚΤ στις μειώσεις επιτοκίων - Οι καταλύτες για τα επόμενα βήματα

Η ΕΚΤ θα συνεχίσει να κινείται με βάση τις αξιολογήσεις και τις διαθέσιμες πληροφορίες που υπάρχουν σε κάθε συνεδρίαση και μετά τον Μάρτιο

Ριζοσπαστικό πείραμα στο Τόκιο για το δημογραφικό μέσω... 4ήμερης εργασίας

Το Τόκιο ξεκινά ριζοσπαστικά πειράματα καθώς προσπαθεί να αντιμετωπίσει το τεράστιο δημογραφικό πρόβλημα στην Ιαπωνία

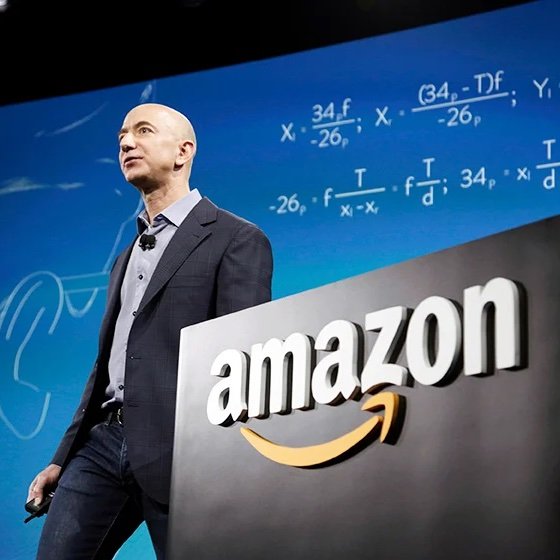

Γιατί η Amazon δώρισε 1 εκατομμύριο δολάρια στο ταμείο Τραμπ

Η δωρεά για την τελετή ορκωμοσίας έρχεται καθώς ο ιδρυτής Τζεφ Μπέζος και άλλοι προσπαθούν να οικοδομήσουν δεσμούς με τον εκλεγμένο πρόεδρο

Οι Σύριοι στη Γερμανία δεν βιάζονται να φύγουν - Η ζήτηση για εργατικά χέρια είναι μεγάλη

Σε μια οικονομία, όπως αυτή της Γερμανίας, η οποία αντιμετωπίζει μεγάλες ελλείψεις σε εργατικό δυναμικό δεν υπάρχουν πολλά περιθώρια απωλειών εργαζομένων

Κωλοτούμπα Τραμπ για ακρίβεια - Δύσκολο να ρίξουμε τις τιμές

Σε άτακτη υποχώρηση ο εκλεγείς πρόεδρος Τραμπ, λιγότερο από 40 ημέρες πριν αναλάβει την προεδρία της χώρας, ισχυριζόμενος πως δεν μπορεί να καταπολεμήσει την ακρίβεια

Επένδυση 1 δισ. από την Boeing στις ΗΠΑ - Στόχος τα δέκα «787» το μήνα έως το 2026

Η Boeing προσπαθεί να επαναφέρει την παραγωγή των αεροσκαφών τύπου 787 σε πέντε το μήνα μέχρι το τέλος του τρέχοντος έτους

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433