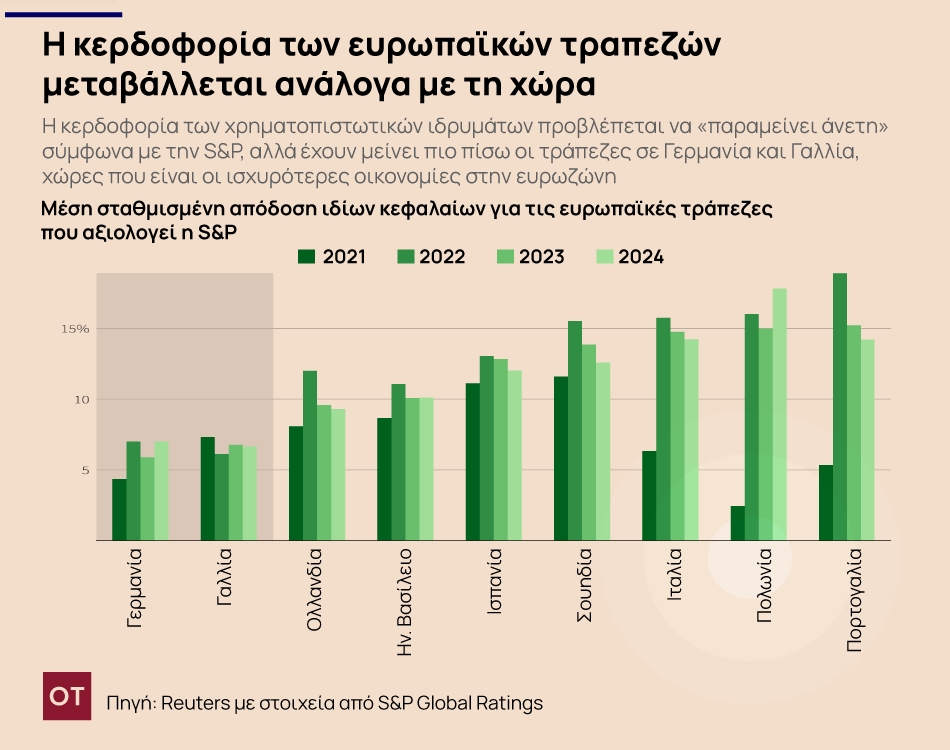

Οι αγορές βάζουν στο μικροσκόπιο τα κέρδη των ευρωπαϊκών τραπεζών όπως αυτά ανακοινώνονται συνεχώς τις τελευταίες ημέρες, επιδιώκοντας να εκτιμήσουν το πώς μπορεί να επηρεάσει η αλλαγή στο περιβάλλον των επιτοκίων τα κέρδη τους, καθώς και τυχόν νέους κινδύνους που μπορεί να αντιμετωπίσουν. Με την Ευρωπαϊκή Κεντρική Τράπεζα να έχει ξεκινήσει –έστω και με πολύ προοδευτικό ρυθμό- πορεία χαλάρωσης της νομισματικής πολιτικής, οι επενδυτές εμφανίζονται πλέον πιο συγκρατημένοι απέναντι στις μετοχές των τραπεζών. Οι παίκτες αυτοί έχουν επηρεαστεί κι από τις γενικότερες διακυμάνσεις που καταγράφονται στις κεφαλαιαγορές με τις μετοχές εταιρειών υψηλής τεχνολογίας.

Σε ένα περιβάλλον αλλαγής της νομισματικής πολιτικής της ΕΚΤ και επερχόμενης αντίστοιχης κίνησης και από την Ομοσπονδιακή Τράπεζα των ΗΠΑ, το ερώτημα που δημιουργείται τώρα πλέον είναι κατά πόσο τα χρηματοπιστωτικά ιδρύματα θα μπορέσουν να διατηρήσουν την κερδοφορία τους κι από άλλες πηγές, όπως είναι τα τμήματα επενδυτικής τραπεζικής. Κι αυτό ενώ οι αγορές έχουν μπει εδώ και λίγο διάστημα σε περίοδο έντονων διακυμάνσεων μετά από πορεία ρεκόρ σε ιστορικά υψηλά μέχρι τις αρχές του καλοκαιριού.

Μετά το ράλι των τιμών

Η πιο προσεκτική προσέγγιση που φαίνεται να έχουν πλέον οι αγορές απέναντι σε τραπεζικές μετοχές οφείλεται και στο γεγονός ότι οι μετοχές τους έχουν σημειώσει αξιόλογη άνοδο από τις αρχές του έτους. Στοιχεία από το Reuters δείχνουν ότι οι τραπεζικές μετοχές είχαν ενισχυθεί κατά μέσο όρο κατά 20% από τον Ιανουάριο και έχουν φτάσει κοντά στα υψηλότερα επίπεδα των τελευταίων εννέα ετών. Αυτό έχει συμβεί λόγω των αυξήσεων των επιτοκίων που ενίσχυσαν τα κέρδη των χρηματοπιστωτικών ιδρυμάτων και αντικατοπτρίζεται μεταξύ άλλων στον πανευρωπαϊκό δείκτη Stoxx Europe 600 Banks.

Goldman Sachs: Επανέρχονται τα σύννεφα πάνω στην Ευρώπη – Μόνο η ΕΚΤ μπορεί να τα διώξει [γραφήματα]

Οι τραπεζικές μετοχές είχαν επηρεαστεί αρνητικά για σχεδόν μια ολόκληρη δεκαετία χαμηλής κερδοφορίας επειδή το κόστος δανεισμού διαμορφωνόταν κοντά στο μηδέν. Ήταν από τα μέσα του 2022 που τα επιτόκια δανεισμού αυξήθηκαν σημαντικά από τις κεντρικές τράπεζες, ειδικά την ΕΚΤ και τη FED, προκειμένου να καταπολεμηθεί ο υψηλός πληθωρισμός. Τώρα το κόστος αυτό του δανεισμού αρχίζει να υποχωρεί, εάν και παραμένει υψηλό.

Η Deutsche Bank

Αυτή την εβδομάδα οι πρώτες ανησυχίες για τις τράπεζες εκφράστηκαν μετά τα αποτελέσματα της Deutsche Bank, το μεγαλύτερο χρηματοπιστωτικό ίδρυμα στη Γερμανία. Η τράπεζα ανακοίνωσε ζημιές για το τρίμηνο που σχετίζονται με προβλέψεις που έχει κάνει για απώλειες που αφορούν τη θυγατρική της Postbank. Επίσης οι επενδυτές αντέδρασαν αρνητικά στην ανακοίνωση των σχεδίων από την τράπεζα να μην προχωρήσει σε νέα επαναγορά μετοχών αλλά και σε αύξηση των κινδύνων για κόκκινα δάνεια.

H BNP Paribas

Η γαλλική BNP Paribas παρουσίασε καλύτερα κέρδη από τα αναμενόμενα για το δεύτερο τρίμηνο του 2024, καταγράφοντας ισχυρά αποτελέσματα σε βασικούς κλάδους, όπως η διαπραγμάτευση μετοχών. Ωστόσο, η τράπεζα προειδοποίησε για προκλήσεις στις δραστηριότητες της τραπεζικής λιανικής λόγω της βουτιάς των καθαρών εσόδων από τόκους, ειδικά στην Ιταλία και τη Γαλλία.

H Santander

Η ισπανική Santander που είναι η δεύτερη μεγαλύτερη τράπεζα στην ευρωζώνη με βάση την κεφαλαιοποίηση μετά την BNP, ανακοίνωσε αύξηση καθαρών κερδών κατά 20% χάρη σε καλά αποτελέσματα σε Ισπανία και Βραζιλία. Όμως η Santander UK στη Βρετανία είδε τα κέρδη να βυθίζονται κατά περισσότερο από 31% το πρώτο εξάμηνο του έτους. Αυτό οφειλόταν κυρίως στη μείωση των στεγαστικών δανείων λόγω κάμψης στην αγορά. Επίσης τα αυξημένα επιτόκια για καταθέσεις έπληξαν επίσης τα κέρδη της τράπεζας.

H UniCredit

Τα κέρδη της ιταλικής UniCredit ξεπέρασαν τις προβλέψεις. Η τράπεζα έχει δει τις μετοχές της να εκτινάσσονται στα ύψη κατά 72% μέσα στο τελευταίο δωδεκάμηνο χάρη στην απόφαση της διοίκησης να επιστρέψει σχεδόν όλα τα κέρδη στους μετόχους σε εξαγορές και μερίσματα. Επίσης η τράπεζα ανακοίνωσε ότι προχωρά στην εξαγορά τράπεζας με ψηφιακές δραστηριότητες από το Βέλγιο.

Η Lloyds Banking Group

Η βρετανική Lloyds Banking Group ανακοίνωσε πτώση 14% στα κέρδη προ φόρων πρώτου εξαμήνου με το αυξανόμενο λειτουργικό κόστος να πλήττει τις μετοχές της. Οι αναλυτές ανέμεναν ότι ο μεγαλύτερος πάροχος στεγαστικών δανείων στη χώρα θα παρουσίαζε υψηλότερα κέρδη.

Την επόμενη εβδομάδα ανακοινώνουν αποτελέσματα οι γαλλικές Societe Generale και Credit Agricole καθώς και η BBVA της Ισπανίας.

Latest News

Για δεύτερο συνεχόμενο μήνα σε ύφεση η βρετανική οικονομία

Το Ακαθάριστο Εγχώριο Προϊόν στη Βρετανία συρρικνώθηκε 0,1% σε μηνιαία βάση τον Οκτώβριο, όπως και τον Σεπτέμβριο,

Πώς θα κινηθεί η ΕΚΤ στις μειώσεις επιτοκίων - Οι καταλύτες για τα επόμενα βήματα

Η ΕΚΤ θα συνεχίσει να κινείται με βάση τις αξιολογήσεις και τις διαθέσιμες πληροφορίες που υπάρχουν σε κάθε συνεδρίαση και μετά τον Μάρτιο

Ριζοσπαστικό πείραμα στο Τόκιο για το δημογραφικό μέσω... 4ήμερης εργασίας

Το Τόκιο ξεκινά ριζοσπαστικά πειράματα καθώς προσπαθεί να αντιμετωπίσει το τεράστιο δημογραφικό πρόβλημα στην Ιαπωνία

Γιατί η Amazon δώρισε 1 εκατομμύριο δολάρια στο ταμείο Τραμπ

Η δωρεά για την τελετή ορκωμοσίας έρχεται καθώς ο ιδρυτής Τζεφ Μπέζος και άλλοι προσπαθούν να οικοδομήσουν δεσμούς με τον εκλεγμένο πρόεδρο

Οι Σύριοι στη Γερμανία δεν βιάζονται να φύγουν - Η ζήτηση για εργατικά χέρια είναι μεγάλη

Σε μια οικονομία, όπως αυτή της Γερμανίας, η οποία αντιμετωπίζει μεγάλες ελλείψεις σε εργατικό δυναμικό δεν υπάρχουν πολλά περιθώρια απωλειών εργαζομένων

Κωλοτούμπα Τραμπ για ακρίβεια - Δύσκολο να ρίξουμε τις τιμές

Σε άτακτη υποχώρηση ο εκλεγείς πρόεδρος Τραμπ, λιγότερο από 40 ημέρες πριν αναλάβει την προεδρία της χώρας, ισχυριζόμενος πως δεν μπορεί να καταπολεμήσει την ακρίβεια

Επένδυση 1 δισ. από την Boeing στις ΗΠΑ - Στόχος τα δέκα «787» το μήνα έως το 2026

Η Boeing προσπαθεί να επαναφέρει την παραγωγή των αεροσκαφών τύπου 787 σε πέντε το μήνα μέχρι το τέλος του τρέχοντος έτους

Ο κούκος... αηδόνι στοίχισε στον Ταϊλανδό συνιδιοκτήτη το Selfridges

Ο επικεφαλής του οικογενειακού ομίλου Central Group λέει ότι τα υψηλότερα παγκόσμια επιτόκια κάνουν την αρχική τιμή των 4 δισ. λιρών για το Selfridges λιγότερο ελκυστική

Ο «πυρετός του χρυσού» στην Κίνα γίνεται εύφορο πεδίο για απατεώνες και ξέπλυμα χρήματος

Ο χρυσός γίνεται όλο και πιο προσφιλής στην Κίνα ως επένδυση, όμως συγκεντρώνει και

Οι άλλες μπίζνες της οικογένειας Hermès - Επενδύσεις στη γαλλική ασφαλιστική εταιρεία Albingia

Η συμφωνία Hermès - Albingia υπόκειται στην έγκριση διαφόρων αρμόδιων αρχών και αναμένεται να ολοκληρωθεί την άνοιξη του 2025

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433