Πώς μετριέται ο φόβος των επενδυτών για τον πληθωρισμό

Ξεχάστε τον VIX. Ο δείκτης MOVE παρακολουθεί τον τρόμο της ομολογιακής αγοράς

Τι φοβούνται περισσότερο οι επενδυτές; Οπως έδειξε πρόσφατα έρευνα της Bank of America, που έγινε σε διαχειριστές ταμείων, ο κίνδυνος που τους απασχόλησε περισσότερο ήταν η πανδημία. Στην έρευνα που δημοσιεύθηκε αυτό τον μήνα, ωστόσο, ο πληθωρισμός ανέβηκε στην κορυφή των ανησυχιών. Δεν είναι δύσκολο να δει κανείς το γιατί. Ο υψηλός πληθωρισμός, αν διατηρηθεί, θα αναγκάσει τις κεντρικές τράπεζες να ενεργήσουν αποφασιστικά ώστε να τον συγκρατήσουν. Αυτό θα σημαίνει το τέλος των χαμηλών επιτοκίων που έχουν ωθήσει ψηλότερα τις τιμές μιας σειράς ακριβών ενεργητικών, όπως μετοχές και ομόλογα μέχρι τα ακίνητα.

Οι έρευνες είναι η μια πλευρά. Η άλλη είναι τα στοιχήματα των επενδυτών. Ο δείκτης VIX, ή δείκτης μεταβλητότητας, είναι ο πιο γνωστός δείκτης για την μέτρηση του φόβου. Παρακολουθεί το κόστος ασφάλισης απέναντι στις ακραίες κινήσεις των αμερικανικών μετοχικών τιμών και χρησιμοποιείται ευρέως από τράπεζες και διαχειριστές ενεργητικού ως οδηγός για τη διαχείριση κινδύνου γενικότερα. Κι όμως, ο VIX δεν καλύπτει άμεσα τις τρέχουσες ανησυχίες των επενδυτών. Γιαυτό, θα χρειαστεί να συμβουλευτείτε ένα λιγότερο βαθμονομημένο όργανο, τον ΜOVE (Merrill Lynch Options Volatility Estimate), που μετρά την αβεβαιότητα για τα επιτόκια. Ο ΜΟVE υποστηρίζει ότι είναι ο πραγματικός δείκτης φόβου. Όταν ανεβαίνει σημαίνει ότι οι επενδυτές στην αγορά ομολόγων έχουν κυριευθεί από τρόμο.

Η προοπτική του πληθωρισμού είναι ασαφής. Από την μια πλευρά, η άποψη ότι δεν υπάρχει λόγος ανησυχίας. Στο μεγαλύτερο διάστημα της 10ετίας και περισσότερο, η Federal Reserve και άλλες κεντρικές τράπεζες συστηματικά υπερεκτιμούσαν τον πληθωρισμό και υποεκτιμούσαν τους πληθωριστικούς στόχους. Οι αυξήσεις στον τιμάριθμο, όπως έγινε τον προηγούμενο μήνα με την επανεκκίνηση στην Αμερική, συνήθως αποδεικνύονται παροδικές. Από την άλλη, οι τρέχουσες συνθήκες δείχνουν γόνιμες για πληθωρισμό. Η πίεση στην μέση ζήτηση έχει πυροδοτηθεί όχι μόνο από την χαλαρή νομισματική πολιτική αλλά και από τα τεράστια πακέτα τόνωσης. Υπό αυτό το πρίσμα, οι επιχειρήσεις δεν γνωρίζουν τι είδους προσωπικό να προσλάβουν, πόσο να πληρώσουν και πόσο γρήγορα να προσθέσουν δυναμικό. Ο πληθωρισμός μάλλον αλλάζει τα πράγματα.

Εάν ο πληθωρισμός είναι αβέβαιος, το ίδιο ισχύει για τα επιτόκια. Οι εκτιμήσεις της νομισματικής πολιτικής αντανακλώνται στην κατωφέρεια της καμπύλης ομολογιακών αποδόσεων και στα προθεσμιακά επιτόκια. Το εύρος της αβεβαιότητας σχετικά με αυτές τις προσδοκίες ενσωματώνεται στις τιμές των options, δηλαδή στο δικαίωμα για αγορά ή πώληση ενεργητικού σε συγκεκριμένη τιμή κατά ή πριν μια συγκεκριμένη ημερομηνία ωρίμανσης. Τα options είναι ιδιαίτερης αξίας –και ακριβά- όταν οι επενδυτές είναι περισσότερο αβέβαιοι ή πιο φοβισμένοι για το μέλλον. Το επίπεδο άγχους ή αβεβαιότητας μπορεί να εξαχθεί από τις τιμές τους. Αυτή είναι η πρώτη ύλη για τον δείκτη MOVE, ο οποίος βασίζεται στα options των διετών, πενταετών, 10ετών και 30ετών κρατικών χρεογράφων των ΗΠΑ.

Ο δείκτης μετριέται σε μονάδες βάσης, όπως εξηγεί ο Χάρλει Μπάσμαν, εφευρέτης του δείκτη. Αν, για παράδειγμα, τα επιτόκια είναι 5% και ο δείκτης στο 100 (68%), αυτό σημαίνει ότι το περισσότερο χρόνο τα επιτόκια θα κυμαίνονται μεταξύ 4-6%. Προς το παρόν, η δείκτης βρίσκεται γύρω το 50% το οποίο θεωρείται χαμηλό σχετικά με την ιστορία του και πολύ χαμηλότερο απ΄ό,τι σε καιρούς ακραίων πιέσεων στην αγορά (γράφημα). Αυτό συμβαίνει για τεχνικούς λόγους υποστηρίζει ο Μπάσμαν. Με τα επιτόκια να βρίσκονται όχι μακριά από το μηδέν και την Fed κατά τα φαινόμενα απρόθυμη να τα φέρει σε αρνητικό έδαφος, το εύρος της μεταβλητότητας στα κρατικά χρεόγραφα είναι κάπως περιορισμένο. Αυτή η προσδοκία μειώνει την υποκείμενη μεταβλητότητα των διετών χρεογράφων, που παρασύρει τον συνολικό δείκτη MOVE.

Ακόμη κι έτσι, ο δείκτης είναι πολύ πιθανό να αυξηθεί ξανά και πιθανότατα σημαντικά. Η Fed θα ξεπεράσει την τρέχουσα φάση αδράνειας. Η αγορά στοιχηματίζει ότι τα επιτόκια θα αυξηθούν στις αρχές του 2023, μετά από τις αρχικές ανακοινώσεις της Fed. Πολλοί ήδη ορκίζονται στον δείκτη. Μια απότομη άνοδος του δείκτη συχνά αποτελεί ένδειξη πανικού πωλήσεων στα πιο επικίνδυνα είδη ενεργητικού και στη γενική επανατιμολόγηση των χρειγράφων, όπως υποστηρίζει ο Κέβιν Ράσελ της UBS O’Conner, το αντισταθμιστικό ταμείο της ελβετικής τράπεζας. Αυτό επειδή αν οι επενδυτές γίνουν λιγότερο βέβαιοι σχετικά με τα επιτόκια, χάνουν εμπιστοσύνη για το που βρίσκεται η αξία στις αγορές χρέους ή μετοχών.

Για όλους τους άλλους, ο δείκτης MOVE είναι ο καλύτερος εκπρόσωπος για κάτι που έχει μεγάλη σημασία δεδομένων των αυξανόμενων φόβων πληθωρισμού. Το πλεονέκτημα ενός μονοψήφιου μετρητή είναι η απλότητα. Και ο δείκτης MOVE είναι ο ενδεδειγμένος.

© 2021 The Economist Newspaper Limited. All rights reserved. Άρθρο από τον Economist το οποίο μεταφράστηκε και δημοσιεύθηκε με επίσημη άδεια από τον Οικονομικό Ταχυδρόμο. Το πρωτότυπο άρθρο βρίσκεται στο www.economist.com

Από τις κρατικές συμβάσεις στην επιδρομή: Πώς η Ευρώπη στράφηκε κατά της κινεζικής Nuctech

Τα μηχανήματα προμηθευτών εξοπλισμού ασφαλείας χρησιμοποιούνται με δημόσιες συμβάσεις

Τι θα ακολουθήσει για το TikTok μετά την έγκριση της απαγόρευσης από το Κογκρέσο των ΗΠΑ

Η εφαρμογή βίντεο υπόσχεται νομική μάχη για να αποτρέψει την προσπάθεια διαχωρισμού της από την κινεζική μητρική

Σε ομηρία η περιουσία μέγα χορηγού του Τραμπ και τα δισ. στο Tik Tok

Η επενδυτική Susquehanna International Group κατέχει μερίδιο περίπου 40 δισεκατομμυρίων δολαρίων στη μητρική εταιρεία ByteDance καθώς η εφαρμογή αντιμετωπίζει πιθανή απαγόρευση

Η «συρρίκνωση» της ΕΕ και οι τρεις κίνδυνοι

Με τον εθνικισμό να αυξάνεται στα περισσότερα κράτη μέλη, η αποδοχή μεγαλύτερης ευρωπαϊκής ολοκλήρωσης μπορεί να είναι η πιο δύσκολη μάχη από όλες

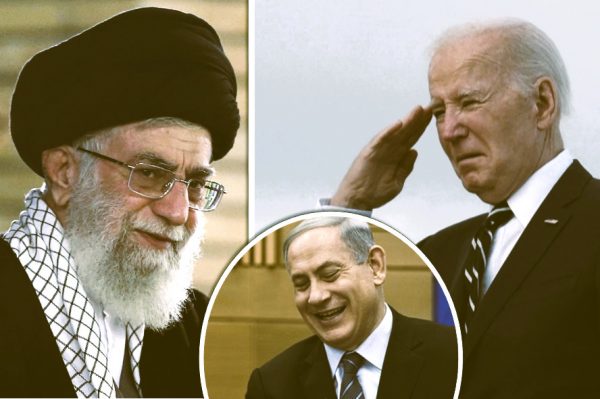

Ένα βήμα πίσω από την άβυσσο στη Μέση Ανατολή

Ο κίνδυνος λανθασμένων υπολογισμών μεταξύ Ιράν και Ισραήλ θα παραμείνει

Γιατί δεν μπορούμε να σταματήσουμε να κοιτάμε το πρόσωπό μας στο διαδίκτυο

Η αύξηση των βιντεοκλήσεων έχει γεννήσει μια εντελώς νέα σειρά προβλημάτων για τις εταιρείες τεχνολογίας — και εμάς

Ξαναφτιάχνοντας το «made in India»

Ο αγώνας να ζωντανέψει η ινδική μεταποίηση

Οι αγορές και ο βάτραχος στο βραστό νερό

Ενώ η αντίδραση στις τελευταίες εχθροπραξίες ήταν ήπια, η παγκόσμια οικονομία είναι πολύ εύθραυστη για μια νέα κρίση

Η βαριά σκιά του πολέμου πλανάται πάνω στην παγκόσμια οικονομία

Οι βραχυπρόθεσμες επιδόσεις ήταν απροσδόκητα καλές, αλλά οι υπεύθυνοι χάραξης πολιτικής βαδίζουν στα τσόφλια των αυγών

Τη νύχτα που το πυραυλικό υπερθέαμα του Ιράν συντάραξε το Ισραήλ

Η «Επιχείρηση Αληθινή Υπόσχεση» της Τεχεράνης κατέδειξε εναέρια ισχύ ορατή σε όλους, αλλά μοιραία για κανέναν

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433