Σε αντίθεση με λίγους μήνες πριν, η παγκόσμια οικονομία δείχνει να διαφεύγει από την δυσχερή θέση που βρισκόταν την περίοδο εκείνη, όπως αναφέρει ο Economist με δημοσίευμά του.

Υφεση: Η μάχη των κεντρικών τραπεζών με τον πληθωρισμό φέρνει νέο… πόνο [γράφημα]

Στις ΗΠΑ ο πληθωρισμός έχει μειωθεί στο 4%, ενώ πέρυσι είχε φθάσει σε διψήφιο ποσοστό. Η μεγαλύτερη οικονομία στον κόσμο μάλλον αποφεύγει την ύφεση και η Ομοσπονδιακή Τράπεζα των ΗΠΑ βρήκε τον χώρο να κάνει ένα διάλειμμα από την αύξηση των επιτοκίων. Μετά από ένα φρικτό 2022, οι χρηματιστηριακές αγορές διαπρέπουν: ο δείκτης υψηλής κεφαλαιοποίησης S&P 500 καταγράφει κέρδη της τάξεως του 14% από την αρχή του έτους, βρίσκοντας στήριξη από την ανάκαμψη των μετοχών του τεχνολογικού κλάδου. Μόνο στη Βρετανία ο πληθωρισμός παραμένει σε ανησυχητικά υψηλά επίπεδα.

Το «τέρας» του πληθωρισμού

Το πρόβλημα είναι ότι το «τέρας» του πληθωρισμού δεν έχει πραγματικά εξημερωθεί. Το πρόβλημα της Βρετανίας είναι το πιο βαθύ. Οι μισθοί και ο δομικός πληθωρισμός στον οποίο δεν περιλαμβάνονται οι ευμετάβλητες τιμές της ενέργειας και των τροφίμων βρίσκονται πλησίον του 7%, σε ετήσια βάση. Ακόμη και ο πληθωρισμός που σε άλλες χώρες υποχωρεί, καθώς το ενεργειακό σοκ έχει εξασθενήσει, ο δομικός παραμένει απογοητευτικά επίμονος. Τόσο στην Αμερική όσο και στη Ευρωζώνη ξεπερνά το 5% και παρέμεινε σε υψηλά επίπεδα στη διάρκεια του τελευταίου έτους. Σε ολόκληρο τον ανεπτυγμένο κόσμο πολλές κυβερνήσεις ρίχνουν λάδι στη φωτιά με τα μεγάλα δημοσιονομικά ελλείμματα που συνήθως καταγράφονται κατά τη διάρκεια μεγάλων οικονομικών υφέσεων.

Ως αποτέλεσμα, οι κεντρικές τράπεζες πρέπει να προχωρήσουν με αμφιλεγόμενες επιλογές. Οι αποφάσεις που θα πάρουν θα έχουν αντίκτυπο στη συνέχεια σε όλες τις χρηματοπιστωτικές αγορές, περιβάλλοντας με αβεβαιότητα και ανασφάλεια τους εργαζόμενους, τους εργοδότες και τους συνταξιούχους.

Οι επενδυτές ελπίζουν ότι οι κεντρικές τράπεζες μπορούν να επαναφέρουν τον πληθωρισμό στο στόχο του 2% χωρίς να προκαλέσουν ύφεση. Όμως η ιστορία δείχνει ότι η μείωση του πληθωρισμού θα είναι επώδυνη. Στη Βρετανία τα επιτόκια των ενυπόθηκων δανείων αυξάνονται κατακόρυφα, επιφέροντας πλήγμα τόσο στους επίδοξους όσο και στους υφιστάμενους ιδιοκτήτες ακινήτων. Σπάνια η αμερικανική οικονομία έχει βγει αλώβητη από την αύξηση των επιτοκίων της Fed. Σύμφωνα με έναν υπολογισμό, το ποσοστό ανεργίας θα πρέπει να αυξηθεί στο 6,5% για να αποκλιμακωθεί ο πληθωρισμός στο στόχο της Fed, κάτι που μεταφράζεται σε επιπλέον 5 εκατ. Αμερικανούς χωρίς δουλειά. Η αύξηση των επιτοκίων θέτει σε κίνδυνο τη χρηματοπιστωτική σταθερότητα στις πιο υπερχρεωμένες χώρες-μέλη της ευρωζώνης, ιδίως στην Ιταλία.

Επιπλέον, οι δυνάμεις που ωθούν τον πληθωρισμό υψηλότερα είναι πιθανό να ενισχυθούν. Οι διαμάχες μεταξύ Κίνας-ΗΠΑ αναγκάζουν τις εταιρείες να εγκαταλείψουν τις αποτελεσματικές πολυεθνικές αλυσίδες εφοδιασμού προς χάρη αυτών σε τοπικό επίπεδο που είναι πιο ακριβές. Οι απαιτήσεις για τα δημόσια ταμεία να δαπανούν συνεχώς, για την απεξάρτηση από τον άνθρακα και για τις αμυντικές δαπάνες, θα ενταθούν.

Αποφασισμένοι οι κεντρικοί τραπεζίτες

Οι κεντρικοί τραπεζίτες δηλώνουν αποφασισμένοι να επιτύχουν τους στόχους τους. Θα μπορούσαν, αυξάνοντας τα επιτόκια, να συρρικνώσουν κατά πολύ τη ζήτηση προκειμένου να περιορίσουν τον πληθωρισμό. Εάν τηρήσουν τις δεσμεύσεις τους, η ύφεση μοιάζει πιο πιθανή από έναν ανώδυνο αποπληθωρισμό. Όμως το κόστος του να προκληθεί μια ύφεση, σε συνδυασμό με τις μακροπρόθεσμες πιέσεις στον πληθωρισμό, υποδηλώνουν ένα άλλο σενάριο: οι κεντρικές τράπεζες θα προσπαθήσουν να αποφύγουν τον εφιαλτικό τους συμβιβασμό, αυξάνοντας τα επιτόκια λιγότερο από όσο χρειάζεται για να πετύχουν τους στόχους τους και αντ’ αυτού θα συμβιβασθούν με έναν υψηλότερο πληθωρισμό, π.χ. 3% ή 4%.

Αυτή η προσέγγιση μοιάζει με τον «ευκαιριακό αποπληθωρισμό» που υποστήριζαν ορισμένοι αξιωματούχοι της Fed στα τέλη της δεκαετίας του 1980. Αντί να προκαλέσουν σκόπιμα ύφεση για να μειώσουν τον πληθωρισμό, επεδίωκαν να το κάνουν παθητικά, περνώντας από τον ένα κύκλο στον άλλο. Ωστόσο, οι αγορές σήμερα δεν είναι προετοιμασμένες για τέτοιες τακτικές. Οι μέσες προσδοκίες στην τιμολόγηση των κρατικών ομολόγων που συνδέονται με τον πληθωρισμό, συγκλίνουν στο 2,1% για τα επόμενα πέντε χρόνια και στο 2,3% τα επόμενα πέντε. Ένας κόσμος με τον πληθωρισμό να διατηρείται σε υψηλά επίπεδα θα συνεπαγόταν επομένως μια κοσμογονική αλλαγή για τις χρηματοπιστωτικές αγορές. Δυστυχώς, θα διακρίνεται από μεταβλητότητα, καθώς θα φέρει σε δύσκολη θέση τους επενδυτές και αντιμέτωπους τους νικητές με τους ηττημένους.

Διακυβεύεται η υστεροφημία των κεντρικών τραπεζών

Μια πηγή αστάθειας θα μπορούσε να προέλθει από τη ζημιά που θα προκληθεί στην υστεροφημία των κεντρικών τραπεζών. Τις δεκαετίες που ακολούθησαν τη δεκαετία του 1980, διατυμπάνιζαν τη δέσμευσή τους στους στόχους τους. Ωστόσο, τα τελευταία δύο χρόνια απέτυχαν να προβλέψουν τον επίμονα υψηλό πληθωρισμό. Εάν στη συνέχεια αποδώσουν εύσημα για τους ανεκπλήρωτους στόχους τους, ίσως πλέον να μην τις παίρνουν σοβαρά. Με τον καιρό ενδεχομένως να χάσουν την ικανότητα να κατευθύνουν τις προσδοκίες των επιχειρήσεων και των εργαζομένων τους. Αυτές οι προσδοκίες θα μπορούσαν να προκαλέσουν αποσταθεροποίηση και διακυμάνσεις στις τιμές, όπως και ένα πληθωριστικό σπιράλ.

Ο ευμετάβλητος πληθωρισμός θα έβλαπτε τις εταιρείες και τις μετοχές τους, καθώς θα δυσκόλευε τη διαχείριση του κόστους και τον καθορισμό των τιμών τους. Θα έβλαπτε σχεδόν κάθε κατηγορία περιουσιακών στοιχείων αυξάνοντας την πιθανότητα οι κεντρικές τράπεζες να σπεύσουν να προσαρμόσουν τα επιτόκια μετά από μια απροσδόκητη έξαρση. Κάτι που θα μπορούσε να επιφέρει μεγάλες διακυμάνσεις στις πραγματικές αποδόσεις, αναγκάζοντας τους επενδυτές να απαιτήσουν έκπτωση ως αποζημίωση για την αβεβαιότητα, πιέζοντας έτσι τις τιμές των περιουσιακών στοιχείων προς τα κάτω.

Το νέο καθεστώς θα μπορούσε να παραπλανήσει τους επενδυτές και με άλλους τρόπους. Εάν οι κεντρικές τράπεζες είναι πιο χαλαρές, αυτό θα ισοπέδωνε αρχικά τις τιμές των βραχυπρόθεσμων ομολόγων και θα πίεζε προς τα κάτω τις αποδόσεις τους. Με την πάροδο του χρόνου, καθώς το σύστημα θα προσαρμοζόταν στον υψηλότερο πληθωρισμό, τα ονομαστικά επιτόκια θα αυξάνονταν για να διατηρηθούν σταθερά τα πραγματικά επιτόκια. Σε αντίθεση, οι τιμές των μακροπρόθεσμων ομολόγων θα έπεφταν. Οι επενδυτές θα μπορούσαν να στραφούν στα εμπορεύματα, ένα μέσο αντιστάθμισης του πληθωρισμού. Ωστόσο, η αθρόα προσέλευση στη μικροσκοπική αγορά των προθεσμιακών συμβολαίων, τα οποία είναι ευκολότερο να διαπραγματευτούν από τα φυσικά βαρέλια πετρελαίου, θα εγκυμονούσε τον κίνδυνο μιας φούσκας.

Ο υψηλότερος πληθωρισμός θα δημιουργούσε επίσης νέους νικητές και ηττημένους. Το πιο προφανές είναι ότι ο πληθωρισμός συνεπάγεται μια αυθαίρετη μεταφορά του πλούτου από τους δανειστές στους δανειολήπτες, καθώς η πραγματική αξία του χρέους μειώνεται. Οι υπερχρεωμένοι δανειολήπτες, συμπεριλαμβανομένων των κυβερνήσεων σε όλο τον κόσμο, μπορεί να αισθάνονται έως και άνετα. Αλλά καθώς οι επενδυτές των ομολόγων θα συνειδητοποιούν ότι τους κοροϊδεύουν, θα μπορούσαν να τιμωρήσουν την απερισκεψία με υψηλότερο κόστος δανεισμού, μεταξύ άλλων και στις πλούσιες χώρες.

Μεταδοτικό σοκ

Κι άλλες οικονομικές σχέσεις θα μπορούσαν επίσης να ενταθούν. Αν ο πληθωρισμός διαβρώνει τέσσερις ποσοστιαίες μονάδες των αποδόσεων κάθε χρόνο, οι επενδυτές θα αρχίσουν να βλέπουν με καχυποψία τις αμοιβές των διαχειριστών κεφαλαίων. Η άνοδος των αποδόσεων θα βελτίωνε την οικονομική υγεία πολλών συνταξιοδοτικών συστημάτων με καθορισμένες παροχές, μειώνοντας την παρούσα αξία των μελλοντικών τους υποχρεώσεων. Όμως οι παροχές κατά τη συνταξιοδότηση δεν προστατεύονται πάντα πλήρως από τον πληθωρισμό, κάτι που σημαίνει ότι η αγοραστική δύναμη ορισμένων συντάξεων θα είναι τελικά χαμηλότερη από την αναμενόμενη. Κάτι που θα εξοργίσει τους ψηφοφόρους.

Αυτή είναι η βασανιστική κατάσταση στην οποία αντιμετωπίζουν επί της παρούσης οι κεντρικές τράπεζες. Είναι πιθανό να κατευθύνουν προς μια πορεία που θα αμφιταλαντεύεται μεταξύ του υψηλού πληθωρισμού και της ύφεσης. Οι επενδυτές φαίνεται να πιστεύουν ότι αυτό μπορεί ακόμη να έχει καλό τέλος, όμως οι πιθανότητες είναι ότι δεν θα έχει.

Latest News

Reuters: Σχέδια για υποτίμηση του γουάν ενόψει του Trump 2.0

Αποκλειστικό δημοσίευμα του Reuters αναφέρει τα σχέδια της Κίνας για να αντιμετωπίσει τους δασμούς Τραμπ

Ισχυρό ξεκίνημα για την Inditex στην εορταστική περίοδο

Η Inditex φαίνεται πως πηγαίνει καλύτερα μετά τα αποτελέσματα τρίτου τριμήνου τα οποία ήταν κάτω από τις προβλέψεις

![Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/07/ot_greek_economy-600x352.png)

Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]

Η καθιερωμένη ανάλυση του Economist για το ποια οικονομία τα πήγε καλύτερα το έτος που ολοκληρώνεται σε λίγες ημέρες

Reuters: Το κενό ηγεσίας επιδεινώνει την οικονομική δυσπραγία της Ευρώπης

Αν και η Ευρώπη υπερηφανεύεται για την ανοικτή οικονομία της, οι πιο άμεσες προκλήσεις εντοπίζονται στο εμπόριο, αναφέρει το Reuters

Περιστέρια και γεράκια στην ΕΚΤ - Όταν η βασική διαφωνία δεν είναι στα επιτόκια

Την Πέμπτη πραγματοποιείται η τελευταία για φέτος συνεδρίαση της ΕΚΤ - Τα στοιχήματα για τα επιτόκια

Η οικονομική πολιτική του Τραμπ θα φέρει «καταστροφή», προειδοποιεί ο Μπάιντεν

Ο Τζο Μπάιντεν προειδοποίησε εναντίον της εφαρμογής του προγράμματος Project 2025 που φέρεται να ενστερνίζεται ο Ντόναλντ Τραμπ

Είναι ένας ανταγωνιστικός κόσμος - Ποιοι πληρώνονται καλύτερα σήμερα;

Η διεθνής αγορά εργασίας αναγκάζει ορισμένες εταιρείες να πληρώνουν περισσότερα σε... φθηνότερες περιοχές

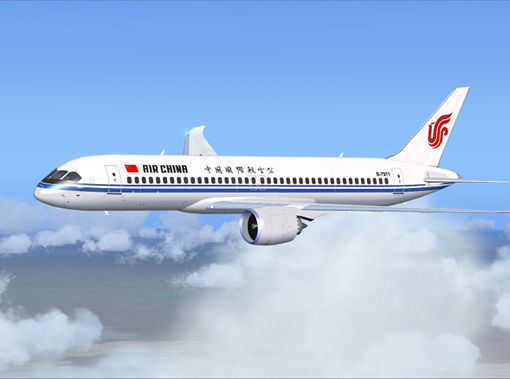

Πώς οι κινεζικές αεροπορικές βρέθηκαν να κυριαρχούν στις πτήσεις από Ευρώπη σε Ασία

Οι κινεζικές αεροπορικές εκμεταλλεύονται τις ρωσικές αντι-κυρώσεις και επεκτείνουν τα δρομολόγιά τους

Το κεφάλαιο για το λίθιο στη συμφωνία ΕΕ - Mercosur που πέρασε «στα ψιλά»

Αναλυτές της ολλανδικής τράπεζας ING δήλωσαν ότι η σημασία των κρίσιμων πρώτων υλών

Merger Monday: Σε μία ημέρα έκλεισαν deals 35 δισ. δολαρίων

Η επανεκλογή Τραμπ προκαλεί ευφορία στις επιχειρήσεις και τονώνει εξαγορές και συγχωνεύσεις

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

![Εμπορικά ακίνητα: Ασταμάτητη η άνοδος των ενοικίων – Πόσο αυξήθηκαν σε Αθήνα, Θεσ/νίκη και υπόλοιπη Ελλάδα [πίνακες]](https://www.ot.gr/wp-content/uploads/2021/05/grafeip-600x399.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433