Σε ένα συνεχές σαφάρι προς διασφάλιση υψηλών αποδόσεων για τις καταθέσεις τους βρίσκονται από τις αρχές του 2023 χιλιάδες αποταμιευτές, αναζητώντας προγράμματα δημιουργίας εισοδήματος στην εποχή του ακριβού χρήματος.

Με τα επιτόκια στους λογαριασμούς ανοιχτής ζήτησης, Ταμιευτήριο και τρεχούμενους, σε μηδενικά επίπεδα, η κινητικότητα στα αποταμιευτικά / επενδυτικά προϊόντα, αν και μικρότερη του αναμενόμενου, έχει ενισχυθεί σημαντικά.

ΤτΕ: Διευρύνεται η διαφορά επιτοκίων σε καταθέσεις και δάνεια

Οι πιο συντηρητικοί έσπευσαν να μεταφέρουν χρήματα σε προθεσμιακές καταθέσεις. Από τα τέλη του 2022 τα νοικοκυριά έχουν τοποθετήσει σε προϊόντα προσυμφωνημένης διάρκειας περισσότερα από 11 δισ. ευρώ.

Εάν δε, οι τράπεζες προχωρήσουν σε νέες αυξήσεις στα επιτόκια των προγραμμάτων της κατηγορίας, η ζήτηση αναμένεται να ενισχυθεί περαιτέρω.

Τοποθετήσεις σε Α/Κ

Από την άλλη, δεν είναι λίγοι εκείνοι που δοκιμάζουν την τύχη τους στην αγορά των αμοιβαίων κεφαλαίων, η οποία γνωρίζει άνθηση αυτήν την περίοδο, με τις καθαρές εισροές εντός του 2023 να ξεπερνούν ως τώρα τα 2,2 δισ. ευρώ.

Ιδιαίτερο ενδιαφέρον παρουσιάζουν οι προτιμήσεις των επενδυτών. Συγκεκριμένα, η μεγαλύτερη ζήτηση καταγράφεται στα πιο ασφαλή προγράμματα της κατηγορίας, σε αντίθεση με τα μετοχικά και τα μικτά που σημειώνουν εκροές.

«Πρόκειται για σαφή ένδειξη ότι οι αποταμιευτές ενδιαφέρονται κατά βάση για προγράμματα που δίχως μεγάλο ρίσκο, μπορούν να τους αποφέρουν όφελος μεγαλύτερο των τραπεζικών καταθέσεων» σημειώνοντας τραπεζική πηγή.

Στην πρώτη θέση των προτιμήσεων βρίσκονται τα ομολογιακά αμοιβαία κεφάλαια, Ελλάδος και διεθνή, στα οποία το φρέσκο χρήμα που έχει τοποθετηθεί εφέτος, έχει φτάσει στη ζώνη των 2,1 δισ. ευρώ.

Ακολουθούν τα αμοιβαία κεφάλαια χρηματαγοράς, που τοποθετούν το μεγαλύτερο μέρος του ενεργητικού τους σε έντοκα γραμμάτια και προθεσμιακές καταθέσεις.

Όπως σημειώνει στέλεχος τραπεζικής ΑΕΔΑΚ, «η πλειονότητα όσων έσπευσαν να επενδύσουν τους τελευταίους μήνες σε αμοιβαία κεφάλαια είναι καταθέτες που δεν είναι ικανοποιημένοι από τα επιτόκια των τραπεζικών λογαριασμών και επιζητούν με λελογισμένο ρίσκο μία υψηλότερη απόδοση».

Τα κέρδη του 2023

Με βάση τις επιδόσεις των επαγγελματιών διαχειριστών έως σήμερα, το στοίχημα αυτό φαίνεται πως κερδίζεται.

Σύμφωνα με τη βάση δεδομένων της Ένωσης Θεσμικών Επενδυτών, οι αποδόσεις που έχουν επιτευχθεί από την αρχή του χρόνου είναι οι εξής:

– Από τα 47 ομολογιακά αμοιβαία κεφάλαια Ελλάδος, τα 15 έχουν πετύχει σωρευτική απόδοση άνω του 5%, 17 Α/Κ από 4% έως 5% και 8 Α/Κ από 2% έως 3%.

Δεδομένου ότι οι παραπάνω αποδόσεις σημειώθηκαν σε 9,5 μήνες περίπου, το ετησιοποιημένο όφελος είναι υψηλότερο και σε κάθε περίπτωση μεγαλύτερο οποιασδήποτε προθεσμιακής κατάθεσης.

– Ανάλογες είναι οι επιδόσεις των διεθνών ομολογιακών αμοιβαίων κεφαλαίων, που επενδύουν το μεγαλύτερο μέρος του ενεργητικού τους σε τίτλους ξένων χωρών, κρατικούς και εταιρικούς.

Συνολικά 17 αμοιβαία κεφάλαια της κατηγορίας έχουν πετύχει σωρευτικά κέρδη από 3,05% έως 5,84% από την αρχή του έτους, ενώ σε 9 περιπτώσεις η απόδοση κινήθηκε μεταξύ 2,07% και 2,85%.

– Μικρότερες, αλλά ανταγωνιστικές των προθεσμιακών καταθέσεων είναι οι αποδόσεις που πέτυχαν τα αμοιβαία κεφάλαια χρηματαγοράς από την αρχή του έτους.

Συγκεκριμένα, τα σωρευτικά τους κέρδη κυμαίνονται από 1,06% έως 2,16%.

Προϊόντα με μέρισμα

Στην κορυφή της ζήτησης πάντως βρίσκονται τα νέου τύπου αμοιβαία κεφάλαια που λάνσαραν την τελευταία διετία οι ελληνικές τράπεζες.

Η βασική καινοτομία τους σε σχέση με τα συμβατικά προγράμματα της κατηγορίας είναι ότι υπόσχονται εισόδημα σε ετήσια βάση στον επενδυτή.

Ειδικότερα, επιστρέφουν μέρος του κεφαλαίου κάθε χρόνο, προσφέροντας αποδόσεις της τάξης του 3% ή υψηλότερες.

Ταυτόχρονα, ο μεριδιούχος προσδοκά σε επιπλέον κέρδος από ενδεχόμενη άνοδο των τιμών των τίτλων στα οποία επενδύουν.

Όπως επισημαίνει στέλεχος τραπεζικού ομίλου, οι τρέχουσες συνθήκες είναι πρωτόγνωρες στη σύγχρονη οικονομική ιστορία, καθώς για πρώτη φορά μετά από μία μακρά περίοδο αρνητικών επιτοκίων, το κόστος δανεισμού έχει αναρριχηθεί με ταχύτητα σε ιστορικά υψηλά.

Στο πλαίσιο αυτό, θεωρεί ότι στη σημερινή συγκυρία παρουσιάζονται μοναδικές ευκαιρίες εξασφάλισης ενός υψηλού εισοδήματος για ένα εύλογο χρονικό διάστημα, έως και 5 έτη.

Ρίσκο και απόδοση

Αναφερόμενος στα ομολογιακά αμοιβαία κεφάλαια, αναφέρει πως «πρόκειται για προϊόντα που ενέχουν ρίσκο και σε κάθε περίπτωση συστήνονται για μεσοπρόθεσμη τοποθέτηση, στο πλαίσιο ενός διαφοροποιημένου χαρτοφυλακίου. Στο βασικό σενάριο όμως οι υπεραξίες μπορεί να είναι υψηλότατες».

Η αλήθεια είναι ότι πλήθος εταιρικών και κρατικών ομολόγων διαπραγματεύονται σήμερα σε τιμές χαμηλότερες της ονομαστικής τους αξίας, προσφέροντας αποδόσεις σημαντικά υψηλότερες των κλασικών καταθετικών λογαριασμών.

Αυτό σημαίνει ότι μέσω ενός αμοιβαίου κεφαλαίου νέας γενιάς ο επενδυτής μπορεί εκτός των ετήσιων μερισμάτων που λαμβάνει να καταγράψει σημαντικά κέρδη τα επόμενα χρόνια.

Κι αυτό διότι όταν ξεκινήσει η αποκλιμάκωση των επιτοκίων από τις κεντρικές τράπεζες, θα καταγραφούν σημαντικές κεφαλαιακές υπεραξίες.

«Μία συνολική απόδοση της τάξης του 20% σε ορίζοντα πενταετίας εύκολα μπορεί να επιτευχθεί. Αρκεί να μην υπάρξει μπαράζ επιχειρηματικών πτωχεύσεων τα επόμενα χρόνια. Ακόμη όμως κι αν κάποιες εταιρείες στις οποίες επενδύει ένα αμοιβαίο κεφάλαιο δεν τα καταφέρουν, η διασπορά του κινδύνου αποτελεί ένα σημαντικό μαξιλάρι ασφαλείας για τον επενδυτή» τονίζει σχετικά η ίδια πηγή.

Latest News

Στασινόπουλος, Σκλαβενίτης, Κόκκαλης και Μέγιερ αλλάζουν τον Ταύρο

Ποια είναι τα οκτώ έργα που μεταμορφώνουν τον Ταύρο – Τα κτίρια που αλλάζουν χρήση

Η φορολογία κύρια πηγή εσόδων του προϋπολογισμού

H μοναδική πηγή που υπέρ-αποδίδει είναι αυτή του φόρου εισοδήματος, με την μερίδα του λέοντος να προέρχεται από τις επιχειρήσεις

Το θετικό αποτύπωμα της επενδυτικής βαθμίδας σε ομόλογα και μετοχές

Μία νέα γενιά επενδυτών περισσότερο "ποιοτικών" και μακροπρόσθεσμων, δημιουργείται για τα ελληνικά assets, μετά την ανάκτηση της επενδυτικής βαθμίδας

Γιατί «κόλλησε» πάνω από το 10% η ανεργία;

Ποιες είναι οι βασικές στρεβλώσεις στην ελληνική αγορά εργασίας

Μαζική πασχαλινή έξοδος με τα καύσιμα να «σουβλίζουν» την τσέπη

Ουρές στα διόδια και τα λιμάνια σχηματίζουν οι Έλληνες – Η ακρίβεια σε καύσιμα και τρόφιμα, όμως, δεν τους αφήνει να απολαύσουν ανέμελοι τις ημέρες αυτές

![Ακίνητα: Γιατί τα νότια προάστια «νικάνε» τα βόρεια [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/03/12s1akinita-6-600x375.jpg)

Ακίνητα δύο ταχυτήτων - Γιατί τα νότια προάστια «νικάνε» τα βόρεια [πίνακες]

Με γοργούς ρυθμούς τρέχουν οι τιμές των κατοικιών στην Αττική

Ποιους συνάντησε ο Χατζηδάκης στον ΟΟΣΑ

Συζητήθηκε η επίτευξη βιώσιμης και χωρίς αποκλεισμούς ανάπτυξης - Με ποιους συναντήθηκε ο υπουργός Οικονομικών

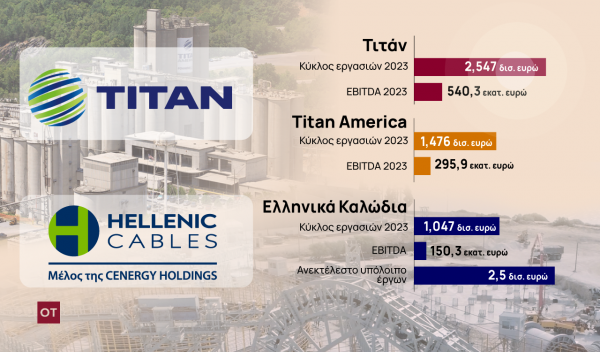

O Μπάιντεν στρώνει το χαλί… σε Τιτάνα και Ελληνικά Καλώδια

Πακέτο κινήτρων 120 εκατ. δολ. στις δύο ελληνικές βιομηχανίες για επενδύσεις στις ΗΠΑ

Στουρνάρας: Τρεις και όχι τέσσερις οι μειώσεις επιτοκίων φέτος

Δεν κινδυνεύει ο στόχος για πληθωρισμός 2% στα μέσα του 2025 είπε ο διοικητής της Τράπεζας της Ελλάδας

Πειραϊκή Μικροζυθοποιία: Η μπύρα που «ξεθύμανε» και βγαίνει στο σφυρί

Η ιστορία της εταιρείας και του Αλέξανδρου Κουμάντου

![Τουρισμός: Η Αθήνα στις 10 ελκυστικές ευρωπαϊκές πόλεις για ξενοδοχειακές επενδύσεις – Πού υστερεί η Θεσσαλονίκη [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/08/hotel-g0908c6995_1920-90x90.jpg)

![Τουρισμός: Πόσα ξόδεψαν και πόσο έμειναν οι ξένοι επισκέπτες το 2023 [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/02/ot_tourist_santorini2-90x90.png)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433