Απώλειες που ξεπερνούν τα 5 τρισεκατομμύρια δολάρια σημειώνουν πλέον οι μετοχές παγκοσμίως, ενώ οι ευρωπαϊκές μετοχές με βάση τον δείκτη STOXX 600, βρίσκονται τώρα 6% χαμηλότερα από το ιστορικό υψηλό τους, της 13ης Αυγούστου, αλλά απέχουν ακόμη από μία πτώση 10% που υποδηλώνει ότι θα βρίσκονται σε φάση διόρθωσης.

Παράλληλα, οι αποδόσεις των κρατικών ομολόγων σημειώνουν άνοδο εν μέσω ανησυχιών για αυξημένο πληθωρισμό και ενδεχόμενο περιορισμό της νομισματικής πολιτικής, ενώ οι τιμές του πετρελαίου εκτοξεύτηκαν, με το αργό των ΗΠΑ να σημειώνει υψηλό από το 2014, μετά την απόφαση του ΟΠΕΚ+ να μην ενδώσει στις εκκλήσεις για επιπλέον αύξηση της παραγωγής του, την ώρα που τα προθεσμιακά συμβόλαια φυσικού αερίου στην Ολλανδία βρέθηκαν σε νέα ιστορικά υψηλά στα 162,125 δολ. ανά μεγαβατώρα.

Οι εξελίξεις αυτές έχουν ευρύτερες επιπτώσεις στις παγκόσμιες αγορές και τις οικονομίες εκτίμησε ο Γιώργος Σαραβέλος σε σχετικό σημείωμα της Deutsche Bank, αναφέροντας σχετικά πως «για να βάλουμε τα πράγματα σε ένα πλαίσιο, αύξηση της τιμής του φυσικού αερίου πάνω από τα 150 ανά μεγαβατώρα, ισοδυναμεί με διαπραγμάτευση των τιμών του πετρελαίου πάνω από τα 200 δολ/βαρέλι». Σύμφωνα με την Γερμανική τράπεζα, η ζώνη του ευρώ θα μπορούσε να είναι μία από τους μεγαλύτερους χαμένους στον ανεπτυγμένο κόσμο καθώς οι πρόσφατες κινήσεις στις ενεργειακές αγορές θα μπορούσαν να περιορίσουν δραματικά το εμπορικό της πλεόνασμα.

«Ο αδύναμος Σεπτέμβριος δεν σημαίνει το τέλος του ράλι των μετοχών»

Ύστερα από κέρδη 70% των μετοχών παγκοσμίως σε μέσα επίπεδα από το «γύρισμα» των αγορών μετά την κατάρρευση της πανδημίας τον Μάρτιο του 2020, αρκετές επενδυτικές τράπεζες «βλέπουν» πως μία διόρθωση των τιμών κατά 10%-15% είναι προ των πυλών. Η UBS δεν είναι πάντως μία από αυτές, όπως φαίνεται και από τον τίτλο ( «ο αδύναμος Σεπτέμβριος δεν σημαίνει και το τέλος του ράλι των μετοχών») σχετικού σημειώματος που εξέδωσε τις ημέρες αυτές.

Ο παγκόσμιος δείκτης MSCI All Country World έχασε 4,1% τον Σεπτέμβριο, η πρώτη μηνιαία πτώση από τον Ιανουάριο και η μεγαλύτερη πτώση από τον Μάρτιο του 2020, καθώς η επενδυτική ψυχολογία επιβαρύνθηκε από έναν συνδυασμό ανησυχιών που έχουν να κάνουν από τους φόβους για επιβράδυνση της ανάπτυξης, την πιθανότητα απότομης μεταστροφής της νομισματικής πολιτικής των κεντρικών τραπεζών, της ταχύτητας της ανόδου των αποδόσεων των ομολόγων ως το δημοσιονομικό αδιέξοδο στις ΗΠΑ. «Πιστεύουμε ότι τέτοιες ανησυχίες είναι υπερβολικές και αναμένουμε το ράλι να έχει συνέχεια», αναφέρει η ελβετική τράπεζα, προβλέποντας πως η αγορά θα εστίαση στα σταθερά θεμελιώδη στοιχεία, συμπεριλαμβανομένης της ισχυρής αύξησης των εταιρικών κερδών.

«Η νομισματική πολιτική των κεντρικών τραπεζών παραμένει εξάλλου υποστηρικτική για την ανάπτυξη, ενώ ο επίμονος πληθωρισμός δεν αποτελεί σημαντικό κίνδυνο, κατά την άποψή μας», αναφέρουν οι αναλυτές. Η Fed τόνισε ότι η μείωση των αγορών ομολόγων θα εξακολουθήσει να εξαρτάται από τη συνέχιση των θετικών οικονομικών δεδομένων και δεν προβλέπει άμεση αύξηση των επιτοκίων. Επιπλέον, αναμένει πως οι πληθωριστικοί κίνδυνοι «θα υποχωρήσουν» και ότι «ο πληθωρισμός θα επιστρέψει προς τον μακροπρόθεσμο στόχο του 2%». Παράλληλα δεν «βλέπουν» τις αυξημένες τιμές ενέργειας να αναγκάζουν τις κεντρικές να προχωρήσουν πρόωρα σε σύσφιξη της νομισματικής τους πολιτικής υπονομεύοντας έτσι τις καταναλωτικές δαπάνες και την ανάπτυξη.

Η ραγδαία αύξηση των ενεργειακών τιμών οφείλεται σε παροδικούς παράγοντες: Το πετρέλαιο αυξήθηκε καθώς οι προμήθειες διαταράχθηκαν από μια απρογραμμάτιστη πτώση της παραγωγής του ΟΠΕΚ+ τον Αύγουστο και από τους τυφώνες, αντίκτυπος που έχει ήδη ξεθωριάσει. Οι τιμές στο φυσικό αέριο και τον άνθρακα είναι πιθανό να παραμείνουν αυξημένες εν μέσω χαμηλών αποθεμάτων, αλλά οι αναλυτές της ελβετικής τράπεζας, αναμένουν πως θα μειωθούν τον επόμενο χρόνο, καθώς πιστεύουμε ότι οι προμήθειες κυρίως από την Ρωσία και την Νότια Αφρική θα αυξηθούν μετά τις φετινές διακοπές στον εφοδιασμό. Την ίδια στιγμή το δημοσιονομικό αδιέξοδο των ΗΠΑ θα επιλυθεί τελικά, καθώς οι τεταμένες διαπραγματεύσεις για τον προϋπολογισμό είναι συνηθισμένες στις ΗΠΑ και αμφότερα τα μέρη έχουν το κίνητρο να αποφύγουν την ευθύνη για αναταραχή της αγοράς ή – στη χειρότερη περίπτωση – μία τεχνική αθέτηση πληρωμών

Από το 1980, οι ΗΠΑ αντιμετώπισαν σε 14 περιπτώσεις το ενδεχόμενο να κηρύξουν στάση πληρωμών λόγω του χρέους, με μέση διάρκεια επτά ημερών και μέγιστη διάρκεια 34 ημερών (Δεκέμβριος 2018). Οι επιπτώσεις στις αγορές ήταν περιορισμένες, καθώς μία πραγματική τεχνική αθέτηση πληρωμών στα αμερικανικά κρατικά ομόλογα είναι ένα γεγονός χαμηλής πιθανότητα, δεδομένου του μεγέθους του δυνητικού αντίκτυπου.

Συμπερασματικά λοιπόν, λένε οι αναλυτές της τράπεζας, μπορεί τον Σεπτέμβριο, οι μετοχές παγκοσμίως να γνώρισαν την πρώτη τους πτώση μετά από επτά μήνες και τη μεγαλύτερη από τον Μάρτιο του 2020, εντούτοις αναμένουν πως το ράλι των μετοχών θα ξαναρχίσει καθώς η αγορά θα εστιάσει και πάλι στα θεμελιώδη μεγέθη των οικονομιών και στους ισχυρούς ρυθμούς αύξησης της κερδοφορίας των εταιρειών.

Latest News

Οι πολλές ταχύτητες του ΧΑ - Τι δείχνει η έξοδος της EpsilonNet από το ταμπλό

Η «δεύτερη ανάγνωση» της απόφασης της EpsilonNet να εγκαταλείψει το ταμπλό

Πώς η επενδυτική βαθμίδα βοήθησε τα ελληνικά ομόλογα και τις μετοχές - Η έκθεση της ΤτΕ

Το φθηνότερο χρήμα για τις ελληνικές τράπεζες

Τεχνολογική «ανάταση» στη Wall Street, διά χειρός Google

Παρά το γεγονός ότι ήταν μια δύσκολη εβδομάδα, οι δείκτες την έκλεισαν θετικά

Επισφράγισαν την θετική εβδομάδα οι ευρωαγορές

Θετική η εικόνα των δεικτών και σε επίπεδο εβδομάδας, με τον FTSE 100 να κερδίζει 3,1%, τον DAX να ενισχύεται κατά 2,4% και τον CAC 40 να κλείνει κατά 0,8% υψηλότερα

Πρόταση του ΔΣ της Trastor για τη διανομή μερίσματος €0,02/μετοχή

Η ημερομηνία αποκοπής του δικαιώματος συμμετοχής στο μέρισμα θα γίνει γνωστή μετά τη ΓΣ των Μετόχων της 17ης Μαϊου

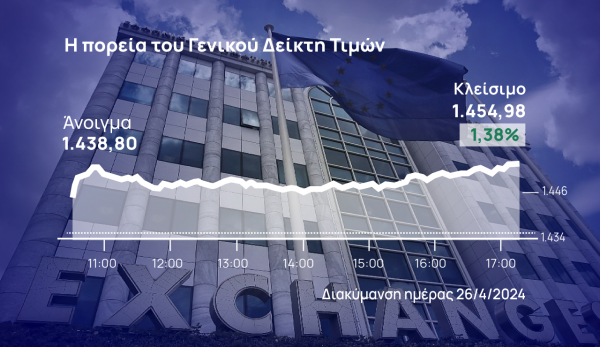

Στον «πυρετό» των deals το ΧΑ – Έσπασε τις 1.450 μονάδες με καύσιμα από REDS και EpsilonNET

Με deal ξεκίνησε και τελείωσε η εβδομάδα η οποία επεφύλαξε μεγάλες συγκινήσεις στους επενδυτές

Στηρίζουν τη Wall Street οι Alphabet και Microsoft, προβληματισμός από PCE

Στο επίκεντρο σήμερα είναι οι μετοχές της Alphabet, οι οποίες σημειώνουν άλμα σχεδόν 12% μετά τα καλύτερα από τα αναμενόμενα κέρδη πρώτου τριμήνου

Μερίδιο 1 δισ. δολ. στην«πολιουρκούμενη» Anglo American, κατέχει το Elliot

Το χτίσιμο της θέσης στην Anglo American αποκτά βαρύτητα δεδομένης της προσέγγισης εξαγοράς από την BHP

Τροποποίηση όρων ομολογιακού δανείου της ΓΕΚ ΤΕΡΝΑ

Στην επαναληπτική Συνέλευση παρέστησαν, Ομολογιούχοι δανειστές που εκπροσωπούσαν συνολικά 183.438 ομολογίες, επί συνόλου 500.000 ομολογιών, ήτοι ποσοστό 36,70% του συνολικού ανεξόφλητου υπολοίπου του ΚΟΔ 2020

Σημάδια κόπωσης στο ΧΑ πλησίον αλλά κάτω από τις 1.450 μονάδες

Η αγορά σήμερα εξισορροπεί μετά τη χθεσινή διόρθωση και προσπαθεί να πιάσει και πάλι το μίτο της ανόδου από εκεί που τον άφησε στα μισά της συνεδρίασης της Τετάρτης

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433