Υπό διαμόρφωση βρίσκεται ξανά ο τραπεζικός χάρτης, περίπου 10 χρόνια μετά την τελευταία θεμελιώδη αναδιάρθρωσή του, που ακολούθησε τη χρεοκοπία του Ελληνικού Δημοσίου. Εκτοτε έχει κυλήσει πολύ νερό στο αυλάκι.

Οι τράπεζες μέσω του μηχανισμού κρατικών εγγυήσεων «Ηρακλής» πέτυχαν μέσα σε μία διετία να εξυγιανθούν, προσεγγίζοντας σε όρους επισφαλειών τον μέσο ευρωπαϊκό όρο, αλλά και να αναδιαρθρώσουν το μοντέλο λειτουργίας.

Διαβάστε επίσης – Πατέλης: Ηρθε η ώρα να αυξηθεί ο ανταγωνισμός στο τραπεζικό σύστημα

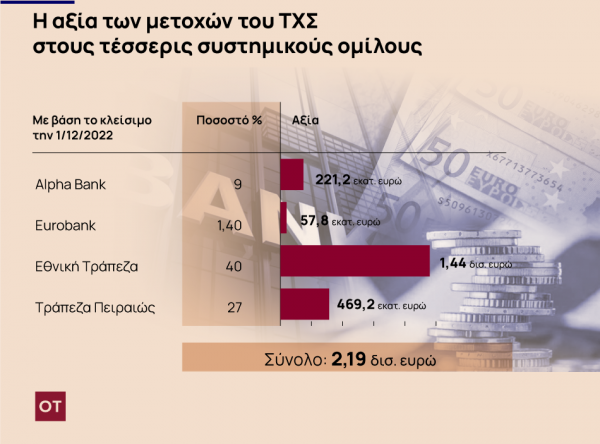

Τα παραπάνω δεν πέρασαν απαρατήρητα από τη διεθνή επενδυτική κοινότητα, η οποία βλέπει πλέον αξία στους μεγάλους ομίλους. Ηδη το Ταμείο Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ) έχει δεχθεί προτάσεις για την απόκτηση των μετοχών που κατέχει στις τράπεζες, στο πλαίσιο του προγράμματος ταχείας αποεπένδυσης του κράτους που προωθεί η κυβέρνηση.

Παράλληλα, καταγράφεται κινητικότητα και στις μη συστημικές τράπεζες, οι οποίες πέτυχαν να αντλήσουν κεφάλαια και να ισχυροποιηθούν, με στόχο να μπουν σφήνα στους «Big 4».

Διαβάστε επίσης – Πώς χτίζεται ο δεύτερος τραπεζικός πόλος

Οι προοπτικές

Σύμφωνα με τραπεζικές πηγές, το κλίμα στο συνέδριο των Morgan Stanley και Ελληνικού Χρηματιστηρίου την περασμένη εβδομάδα στο Λονδίνο καταδεικνύει του λόγου το αληθές. Οπως λένε, το «παρών» έδωσαν όλα τα μεγάλα σπίτια και οι διαχειριστές μετοχών και ομολόγων. Ενδεικτικά BlackRock, Αmundi, Capital, Schroders, Fidelity, T. Rowe Price.

Οι ίδιοι κύκλοι σημειώνουν ότι σε αντίθεση με την προηγούμενη φορά που το συνέδριο έγινε διά ζώσης το 2019, όπου όλες οι συζητήσεις ξεκινούσαν από τα κόκκινα δάνεια, εφέτος το βασικό θέμα για το οποίο ρωτήθηκαν τα τραπεζικά στελέχη ήταν οι προοπτικές για την κερδοφορία τους.

Ανάλογο είναι το κλίμα τους τελευταίους μήνες και στην Αθήνα. Μετά την ολοκλήρωση του προγράμματος εξυγίανσής τους και την επιστροφή σε υψηλή, καλύτερη του αναμενομένου, κερδοφορία ήδη από τη χρήση του 2022, το ενδιαφέρον μεγάλων funds για τοποθετήσεις στον εγχώριο κλάδο, ειδικά μέσω των προς πώληση συμμετοχών του ΤΧΣ, είναι ισχυρό. Ακόμη δεν έχουν ξεκινήσει οι προβλεπόμενες από τη νομοθεσία διαδικασίες, ωστόσο από τις αρχές του 2023 θα είναι όλα έτοιμα για να προχωρήσουν οι πρώτοι διαγωνισμοί.

Πρόταση

Υπενθυμίζεται ότι για την Εθνική Τράπεζα υπήρξε επίσημο ενδιαφέρον από το κρατικό fund της Σαουδικής Αραβίας για έως το 20% των μετοχών της, ενώ πρόταση για την εξαγορά του 27% της Τράπεζας Πειραιώς με σημαντικό premium κατά την υποβολή της, έχει καταθέσει στο ΤΧΣ η ION Investments.

Καθώς όμως δεν έχει οριστικοποιηθεί η στρατηγική αποεπένδυσης, δεν ήταν δυνατή η υπογραφή δεσμευτικής συμφωνίας. Ωστόσο από τη νέα χρονιά αναμένεται να ξεκινήσουν διαγωνιστικές διαδικασίες για των πώληση του συνόλου ή μέρους των μετοχών του Ταμείου τουλάχιστον σε ΕΤΕ και Πειραιώς.

Από την άλλη, ενδιαφέρον υπάρχει και για το 9% που κατέχει το κράτος στην Alpha Bank. Το προηγούμενο διάστημα υπήρξαν πληροφορίες ότι η Reggeborgh Invest, που διατηρεί σήμερα ποσοστό άνω του 5% στην τράπεζα, έχει έλθει σε επαφή τόσο με το ΤΧΣ όσο και με τον έτερο μέτοχο της Alpha Bank, Τζον Πόλσον, για να αποκτήσει τις μετοχές τους. Σημειώνεται ότι το fund είναι σήμερα βασικός μέτοχος στην ΕΛΛΑΚΤΩΡ.

«Πυρετός»

Εντονες ζυμώσεις γίνονται στον χώρο των μικρών τραπεζών. Η Παγκρήτια Τράπεζα κινείται προς δύο κατευθύνσεις: Στην ολοκλήρωση της απορρόφησης των εργασιών της HSBC Ελλάδος και στην εξαγορά της Συνεταιριστικής Τράπεζας Κεντρικής Μακεδονίας.

Ταυτόχρονα, η διοίκηση της τράπεζας πάγωσε τη φιλική συγχώνευση με την Τράπεζα Χανίων,

Από την άλλη, η Attica Bank βρίσκεται προ των πυλών μιας νέας αύξησης του μετοχικού της κεφαλαίου κατά 460 εκατ. ευρώ. Το μεγαλύτερο μέρος θα καλυφθεί από το ΤΧΣ, που θα εισφέρει τα 305 εκατ. ευρώ περίπου και τα υπόλοιπα η κοινοπραξία Εllington – ΤΜΕΔΕ. Η φημολογία περί συγχώνευσής της με την Παγκρήτια Τράπεζα δεν επιβεβαιώνεται

Πηγή: Έντυπη έκδοση Το Βήμα

Latest News

Mε εφαρμογή «πράσινων» κριτηρίων οι δανειοδοτήσεις από τις τράπεζες

Εκτός από την οικονομική βιωσιμότητα στην χρηματοδότηση ενός επιχειρηματικού σχεδίου δίνεται μεγάλη σημασία και στην ενσωμάτωση Περιβαλλοντικών, Κοινωνικών κριτηρίων

Πρόταση του ΔΣ της Trastor για τη διανομή μερίσματος €0,02/μετοχή

Η ημερομηνία αποκοπής του δικαιώματος συμμετοχής στο μέρισμα θα γίνει γνωστή μετά τη ΓΣ των Μετόχων της 17ης Μαϊου

Στα 2,045 εκατ. ευρώ τα καθαρά κέρδη της Unibios το 2023

Ο όμιλος ανακοίνωσε τα οικονομικά αποτελέσματα της χρήσης 2023

Epsilon Net: Η ανακοίνωση της Εθνικής Τράπεζας για τη Δημόσια Πρόταση

Η Εθνική Τράπεζα και ο Γιάννης Μίχος ελέγχουν το 62,92% της Epsilon Net

ΑKRITAS: Mείωση 6,5% στον κύκλο εργασιών το 2023

Η χρήση του 2023 χαρακτηρίζεται από την ολοκλήρωση της διαδικασίας αναδιάρθρωσης του τραπεζικού δανεισμού

Τροποποίηση όρων ομολογιακού δανείου της ΓΕΚ ΤΕΡΝΑ

Στην επαναληπτική Συνέλευση παρέστησαν, Ομολογιούχοι δανειστές που εκπροσωπούσαν συνολικά 183.438 ομολογίες, επί συνόλου 500.000 ομολογιών, ήτοι ποσοστό 36,70% του συνολικού ανεξόφλητου υπολοίπου του ΚΟΔ 2020

Η Mytilineos θα δώσει ώθηση στο LSE - Τι είπε ο Μυτιληναίος για το πιθανό listing

Ο Ευάγγελος Μυτιλιναίος μίλησε στο ραδιόφωνο του BBC και εξέφρασε ισχυρή εμπιστοσύνη για τον διαρκή ρόλο του Λονδίνου ως τον κύριο οικονομικό κόμβο της Ευρώπης

Συμφωνία Eurobank με Ταμείο Επενδύσεων για τη χρηματοδότηση επιχειρήσεων

Τα νέα προγράμματα στοχεύουν σε δράσεις σε τρία πεδία: Ενίσχυση της ανταγωνιστικότητας, ανάπτυξη καινοτομίας & ψηφιοποίησης και ενίσχυση της βιωσιμότητας

MoU μεταξύ Lamda και Ιατρικού Αθηνών για Healthcare Park στο Ελληνικό

Το Healthcare Park θα αναγερθεί σε προνομιακή και εύκολα προσβάσιμη τοποθεσία δίπλα από το The Ellinikon Mall και θα εκτείνεται σε επιφάνεια χώρου κύριας χρήσης περίπου 6.000τμ.

Με ρυθμό 3% «έτρεξαν» τα δάνεια στους ιδιώτες τον Μάρτιο

Τι δείχνουν τα στοιχεία της Τράπεζας της Ελλάδος

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433