Οι νεοφυείς εταιρείες τεχνολογίας που παραδοσιακά βασίζονταν σε επενδυτές της Silicon Valley για να χρηματοδοτήσουν φιλόδοξα σχέδια ανάπτυξης, αναγκάζονται να στραφούν σε εναλλακτικές συμφωνίες χρηματοδότησης για να διατηρήσουν τις επιχειρήσεις τους και να αποφύγουν δραστικές περικοπές στην αποτίμηση.

Μια απότομη πτώση στις συναλλαγές επιχειρηματικών κεφαλαίων, παράλληλα με μια κλειστή αγορά για αρχικές δημόσιες προσφορές, οδήγησε σε στενότητα χρηματοδότησης για πολλές ιδιωτικές εταιρείες τεχνολογίας τον περασμένο χρόνο.

Οι κορυφαίες νεοφυείς επιχειρήσεις έχουν μειώσει επιθετικά το κόστος, δημιουργώντας ένα κύμα απολύσεων σε όλο τον τεχνολογικό τομέα. Ωστόσο, ένας αυξανόμενος αριθμός εταιρειών ξεμένει από μετρητά και αναζητούν πιο δημιουργικές ρυθμίσεις χρηματοδότησης, σύμφωνα με συνεντεύξεις με Venture Capital (συμμετοχικά κεφάλαια), επιχειρηματίες, συνταξιοδοτικά ταμεία και τραπεζίτες.

Οι ιδρυτές της εταιρείας έχουν συνάψει συμφωνίες με επίκεντρο το χρέος, όπως δάνεια γέφυρας, δομημένα μετοχικά κεφάλαια, μετατρέψιμα ομόλογα, ομόλογα συμμετοχής και γενναιόδωρες προτιμήσεις ρευστοποίησης. Αυτές οι κινήσεις έχουν σχεδιαστεί για να αποφευχθεί ένας επίφοβος «down round» – δηλαδή αποδοχή χρηματοδότησης σε πολύ χαμηλότερη αποτίμηση από αυτή που είχε εξασφαλίσει προηγουμένως μια εταιρεία.

«Όλοι λαμβάνουν διορθωτικά μέτρα», είπε ένας επενδυτής με έδρα στο Sand Hill Road, την καλιφορνέζικη οδό που φιλοξενεί πολλές από τις κορυφαίες ομάδες επιχειρηματικών κεφαλαίων της Silicon Valley από τη Sequoia Capital έως το Andreessen Horowitz.

Καθώς η καταστροφική πορεία της αγοράς φαίνεται ότι θα συνεχιστεί το επόμενο έτος, αυτό το άτομο είπε ότι ακόμη και οι ιδρυτές τεχνολογικών ομίλων με καλή κεφαλαιοποίηση έπρεπε να ρωτήσουν: «Ποιες είναι οι προσαρμογές [που χρειαζόμαστε] ώστε να μπορούμε να επιβιώσουμε για περισσότερο; Πώς μπορούμε να μεταφέρουμε την ανάγκη χρηματοδότησης από του χρόνου στο 2024;»

Μεταξύ των μεγαλύτερων συμφωνιών χρέους φέτος αφορά την Arctic Wolf, μια εταιρεία ασφάλειας στον κυβερνοχώρο αξίας 4,3 δισεκατομμυρίων δολαρίων και με την υποστήριξη της Owl Rock Capital, η οποία συγκέντρωσε 400 εκατομμύρια δολάρια σε ομόλογα μετατρέψιμα σε μετοχές τον Οκτώβριο — ποσό διπλάσιο από τη μεγαλύτερη χρηματοδότηση από ίδια κεφάλαια.

Η εφαρμογή παράδοσης Gopuff που υποστηρίζεται από τη SoftBank συγκέντρωσε 1 δισεκατομμυρίου δολαρίων τον Μάρτιο σε ομόλογα μετατρέψιμα σε μετοχές και έκτοτε έχει διερευνήσει σχέδια να δανειστεί ακόμη περισσότερα, παρά το γεγονός ότι συγκέντρωσε περισσότερα από 2 δισεκατομμύρια δολάρια πέρυσι, γεγονός που μέχρι τα μέσα του 2021 είχαν αυξήσει την αποτίμησή της στα 15 δισεκατομμύρια δολάρια.

Αυτές οι συμφωνίες συνοδεύονται από ένα ασφάλιστρο μετατροπής, το οποίο επιτρέπει στους επενδυτές να μετατρέπουν μετοχές σε υψηλότερη τιμή από μια ενδεχόμενη αρχική δημόσια προσφορά (IPO). Τέτοιες συμφωνίες αντιπροσωπεύουν ένα στοίχημα ότι η εταιρεία θα διαπραγματευτεί υψηλότερα αφού εισέλθει στο χρηματιστήριο.

Τα Convertibles «απλά μεταφέρουν το πρόβλημα στο μέλλον», είπε ο Κρις Ευδαίμων, επενδυτής ιδιωτικών εταιρειών στην Baillie Gifford. «Κυρίως καθοδηγούνται από υπάρχοντες επενδυτές που λένε ότι επίσης δεν θέλουμε να μπούμε σε αυτήν τη δυσάρεστη συζήτηση αποτίμησης αυτή τη στιγμή».

Νωρίτερα φέτος, η Coatue Management και η Viking Global Investors, που παραδοσιακά επικεντρώνονταν στα δημόσια κεφάλαια, άρχισαν να συγκεντρώνουν κεφάλαια για να επενδύσουν συγκεκριμένα σε δομημένες συμφωνίες μετοχών με νεοφυείς επιχειρήσεις.

Η Coatue στοχεύει 2 δισ. δολάρια για το ταμείο της. «Για μια ιδιωτική εταιρεία να μειώσει την αποτίμηση κατά 75 ή 80 τοις εκατό». . . είναι τεράστιος κίνδυνος», δήλωσε στους Financial Times ο ιδρυτής της εταιρείας Φιλίπ Λαφόντ. «Μπορούμε να σας δώσουμε μια εναλλακτική λύση. . . Κεφάλαιο που σας δίνει περισσότερο χρόνο για να δομήσετε την επιχείρησή σας».

Τέτοιες μεγάλες συμφωνίες χρέους ήταν σχετικά ασυνήθιστες για νεοσύστατες εταιρείες τεχνολογίας, οι καλύτερες από τις οποίες μπόρεσαν να αξιοποιήσουν τα τεράστια ποσά χρηματοδότησης από επενδυτές επιχειρηματικών συμμετοχών, οι οποίοι ήταν πρόθυμοι να χρηματοδοτήσουν νέες εταιρείες ακόμη και σε αποτιμήσεις «φούσκες» την τελευταία δεκαετία.

Ωστόσο, οι νέες συμφωνίες VC μειώθηκαν κατά 42% τους πρώτους 11 μήνες του τρέχοντος έτους στα 286 δισ. δολάρια, σε σύγκριση με την ίδια περίοδο πέρυσι, σύμφωνα με την εταιρεία επενδυτικών δεδομένων Preqin. Η δικηγορική εταιρεία Cooley της Silicon Valley ανέφερε ότι η συνολική αξία των συμφωνιών Venture Capital για τις οποίες συμμετείχε ως σύμβουλος είχε μειωθεί σχεδόν 80 τοις εκατό φέτος.

Αυτή η τάση οφείλεται στην καταστροφή των μετοχών τεχνολογίας, ένα αβέβαιο μακροοικονομικό περιβάλλον και την αύξηση των επιτοκίων. Εν τω μεταξύ, οι αρχικές δημόσιες προσφορές έχουν πέσει στο χαμηλότερο επίπεδο από το 2009, διακόπτοντας μια βασική πηγή άντλησης κεφαλαίων για ώριμες ιδιωτικές εταιρείες και τους υποστηρικτές τους.

«Το επόμενο έτος θα δούμε τα οδυνηρά αποτελέσματα», δήλωσε ο Ραβί Βσουανάθαν, ιδρυτής της New View Capital με έδρα την Καλιφόρνια. «Θα έρθει ένα σημείο όπου ακόμη και εταιρείες με κεφάλαια 18 έως 24 μηνών θα πρέπει να αντλήσουν από τις αγορές. Θα υπάρξει πολύς πόνος».

Σε όλο το μήκος του Sand Hill Road, τα Venture Capital funds αναθεώρησαν τα χαρτοφυλάκια τους και προειδοποίησαν τους ιδρυτές να υποθέσουν ότι οι κεφαλαιαγορές μπορεί να κλείσουν για άλλο ένα έτος και να μετατοπίσουν τις στρατηγικές τους από την ανάπτυξη στην επιβίωση.

Οι εταιρείες που δυσκολεύονται περισσότερο να αντλήσουν νέα χρηματοδότηση είναι μη κερδοφόρες ομάδες κεφαλαιακής έντασης, όπως η κατασκευή μπαταριών ή η ρομποτική.

«Μόλις βγήκαμε από ένα περιβάλλον οριακής παραφροσύνης», είπε ένας θεσμικός επενδυτής τεχνολογίας. «Αν είχατε συγκεντρώσει ένα οφειλόμενο ποσό σε μια μη αξιόλογη αποτίμηση, νοιώθατε ότι τα πήγατε πολύ καλά ως ιδρυτής ή ως ομάδα διαχείρισης. Τώρα αυτό γίνεται νέμεση».

Το κυνήγι δημιουργικών επιλογών χρηματοδότησης για την προστασία της αποτίμησης μιας εταιρείας είναι «παλιά συνταγή», είπε ένας διαχειριστής επενδύσεων σε ένα μεγάλο συνταξιοδοτικό ταμείο που επενδύει σε μεγάλο βαθμό στην τεχνολογία. «Αλλά τα ποσά είναι μεγαλύτερα απ’ ότι εδώ και πολύ καιρό και αυτό επηρεάζει τους πάντες».

Ορισμένες εταιρείες πείθουν τους υφιστάμενους επενδυτές να συγκεντρώσουν περισσότερα κεφάλαια στην ίδια αποτίμηση με την προηγούμενη συγκέντρωση κεφαλαίων – γνωστή ως “πλάγιος γύρος” (sideways round) – αλλά με υποκείμενους οικονομικούς όρους που είναι πολύ λιγότερο ευνοϊκοί για την εταιρεία.

Εταιρείες που φτάνουν στην απελπισία, κυκλοφορούν «βρώμικα» συμφωνητικά – συμφωνίες που αποδέχονται την υπάρχουσα αποτίμηση μιας εταιρείας, αλλά έχουν συνθήκες που θα μπορούσαν να αποδειχθούν πιο ωφέλιμες για τους νέους επενδυτές, αποκάλυψε ένας επενδυτικός τραπεζίτης.

“Οι επενδυτές λένε ότι θα αγοράσουμε στην ίδια τιμή, αλλά θέλουμε προτεραιότητα και να αποζημιωθούμε πρώτοι σε περίπτωση ρευστοποίησης”, ανέφερε ο επικεφαλής της Kroll’s Silicon Valley, Γκλεν Κέρνικ, προσθέτοντας ότι είχε δει μια σειρά από συμφωνίες που υπογράφονται ώστε οι επενδυτές να διπλασιάσουν την επένδυσή τους πριν από άλλους μετόχους σε περίπτωση πώλησης ή πτώχευσης.

Η Tonal Systems, η οποία αναπτύσσει έξυπνες συσκευές γυμναστικής, κατέληξε σε μια τέτοια συμφωνία χρηματοδότησης νωρίτερα φέτος, σύμφωνα με εταιρικά αρχεία που αναφέρθηκαν για πρώτη φορά από την Wall Street Journal.

Αυτή η δομή μπορεί να αποδειχθεί άδικη για τους μετόχους που βρίσκονται πιο κάτω στην κλίμακα προτεραιότητας – όπως οι υπάλληλοι που κατέχουν δικαιώματα προαίρεσης μετοχών – εάν η αξία μιας εταιρείας έπεφτε. Είναι ένας συμβιβασμός μεταξύ της αποδοχής μιας επιτυχίας στην αποτίμηση ή της αποδοχής όρων τιμωρίας που κινδυνεύουν να δημιουργήσουν συγκρούσεις στη βάση των μετόχων μιας εταιρείας ή ακόμη και να εξαλείψουν την αξία των εργαζομένων.

Ορισμένες εταιρείες επανατιμολογούν τα ίδια κεφάλαιά τους για να βελτιώσουν τις ανοδικές δυνατότητες για τις μετοχές των εργαζομένων. Η εφαρμογή παράδοσης Instacart μείωσε την εσωτερική της αποτίμηση για τρίτη φορά σε 13 δισεκατομμύρια δολάρια τον Οκτώβριο, από 39 δισεκατομμύρια δολάρια το 2021. Ομοίως, η Checkout.com, η πιο πολύτιμη start-up τεχνολογίας στην Ευρώπη, μείωσε την εσωτερική της αποτίμηση σε περίπου 11 δισεκατομμύρια δολάρια, αφού είχε πετύχει αύξηση αποτίμησης 40 δισεκατομμυρίων δολαρίων τον Ιανουάριο.

Η μείωση της εσωτερικής αποτίμησης – η οποία είναι ξεχωριστή από την τιμή που καθορίζεται από τον επενδυτή των προτιμώμενων μετοχών ενός ομίλου – ωφελεί το προσωπικό μειώνοντας το κόστος των μετοχών της εταιρείας τους. Αυτό δίνει στους εργαζομένους περιθώρια για περαιτέρω κέρδη σε περίπτωση μελλοντικών συμφωνιών, όπως μια αρχική δημόσια προσφορά.

«Λέμε στις εταιρείες χαρτοφυλακίου μας ότι δεν πρέπει να αγκιστρώνεστε υπερβολικά σε μια αποτίμηση που είχατε πριν από μερικά χρόνια, όταν η αγορά ήταν ασυνήθιστα διογκωμένη», είπε ο διαχειριστής επενδύσεων στο Sand Hill Road. «Είναι καλύτερο να πάρετε το φάρμακό σας τώρα».

Latest News

Οι αγορές και ο βάτραχος στο βραστό νερό

Ενώ η αντίδραση στις τελευταίες εχθροπραξίες ήταν ήπια, η παγκόσμια οικονομία είναι πολύ εύθραυστη για μια νέα κρίση

Η βαριά σκιά του πολέμου πλανάται πάνω στην παγκόσμια οικονομία

Οι βραχυπρόθεσμες επιδόσεις ήταν απροσδόκητα καλές, αλλά οι υπεύθυνοι χάραξης πολιτικής βαδίζουν στα τσόφλια των αυγών

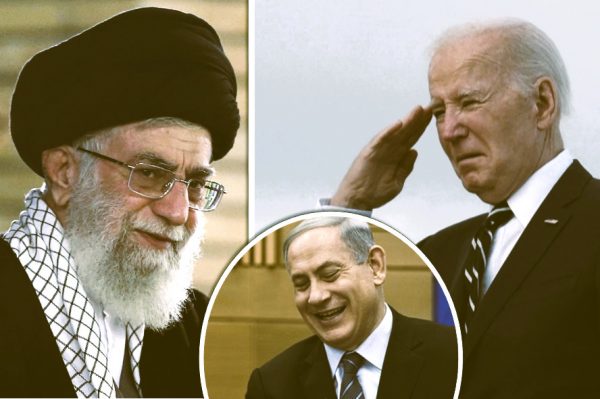

Τη νύχτα που το πυραυλικό υπερθέαμα του Ιράν συντάραξε το Ισραήλ

Η «Επιχείρηση Αληθινή Υπόσχεση» της Τεχεράνης κατέδειξε εναέρια ισχύ ορατή σε όλους, αλλά μοιραία για κανέναν

Ο πόλεμος των Snickers, η ανθρώπινη διαστροφή και το «κουκούλωμα» των τιμών

Οι καταναλωτές δεν είναι οι πάνσοφοι ορθολογικοί παράγοντες που εμφανίζονται στα οικονομικά μοντέλα

Το κοινωνικό πείραμα των smartphone και τα παιδιά ζόμπι

Η Κίνα ήταν πολύ πιο μπροστά από τη Δύση όσον αφορά τους κινδύνους της ανατροφής μιας γενιάς ζόμπι

![Φυσικό αέριο: Γιατί είναι δύσκολη η απεξάρτηση από τη Ρωσία – Τα εμπόδια [Χάρτης]](https://www.ot.gr/wp-content/uploads/2022/07/gas-1-1-90x90.jpg)

![Φυσικό αέριο: Γιατί είναι δύσκολη η απεξάρτηση από τη Ρωσία – Τα εμπόδια [Χάρτης]](https://www.ot.gr/wp-content/uploads/2022/07/gas-1-1-600x389.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433