Είδαμε στα προηγούμενα σημειώματά μας το νομικό πλαίσιο και την απεικόνιση των δαπανών από μη συνεργαζόμενα κράτη, στο έντυπα Ε3 (Οικονομικά στοιχεία επιχειρήσεων) και στο έντυπο της Φορολογικής Αναμόρφωσης.

Καθώς και το πρώτο μέρος των περιπτώσεων κατά τις οποίες οι δαπάνες από τα μη συνεργαζόμενα κράτη μπορούν να γίνουν αποδεκτές από την φορολογική διοίκηση, και να εκπέσουν από τα ακαθάριστα έσοδα της επιχείρησης.

Μη συνεργαζόμενα κράτη: Πότε οι δαπάνες μπορούν να εκπέσουν από τα ακαθάριστα έσοδα (Β μέρος)

Στο σημερινό σημείωμά μας θα συνεχίσουμε να εξετάζουμε τις περιπτώσεις κατά τις οποίες οι δαπάνες από τα μη συνεργαζόμενα κράτη μπορούν να γίνουν αποδεκτές από τη φορολογική διοίκηση, και να εκπέσουν από τα ακαθάριστα έσοδα της επιχείρησης.

Ακόμη θα δούμε την απόφαση Α.1028/7.3.2023 (ΦΕΚ 1676/B’/20.3.2023) που ορίζει τα μη συνεργάσιμα κράτη.

Γ) Πραγματικό οικονομικό όφελος

Όσον αφορά στο θέμα του πραγματικού οικονομικού οφέλους που αποφέρει μια συναλλαγή με εταιρεία της αλλοδαπής, αυτό μπορεί να εκτιμηθεί εάν εξετασθούν ενδεικτικά τα ακόλουθα στοιχεία:

α) οι τιμές αγοράς των προϊόντων ή υπηρεσιών, όπως αυτές προκύπτουν από συγκριτική οικονομική ανάλυση για ομοειδή προϊόντα άλλων επιχειρήσεων, φορολογικών κατοίκων σε συνεργάσιμα κράτη ή κράτη που δεν υπόκεινται σε προνομιακό φορολογικό καθεστώς. Αν η τιμή των αγοραζόμενων αγαθών ή υπηρεσιών (συμπεριλαμβανομένων και των παρεπόμενων εξόδων, π.χ. μεταφορικών, εξόδων ασφάλειας και αποθήκευσης) από τα μη συνεργάσιμα ή με προνομιακό φορολογικό καθεστώς κράτη είναι κατώτερη από τις τιμές των αγαθών ή των υπηρεσιών που παρέχονται από επιχειρήσεις συνεργάσιμων κρατών, τότε μπορεί να θεωρηθεί ότι επιτυγχάνεται οικονομικό όφελος για την ημεδαπή επιχείρηση. Η ανάλυση αυτή θα μπορούσε να επεκταθεί και στη διερεύνηση άλλων παραγόντων, από τους οποίους αποδεικνύεται ότι η συναλλαγή με τα μη συνεργάσιμα ή με προνομιακό φορολογικό καθεστώς κράτη έχει περισσότερα πλεονεκτήματα από παρόμοιες συναλλαγές με προμηθευτές από άλλες χώρες της ίδιας ή διαφορετικής γεωγραφικής περιοχής (π.χ. χρόνος μεταφοράς των αγαθών, οργάνωση προμηθευτή, κ.λπ.),

β) αγορά προϊόντων ή πρώτων υλών από μη συνεργάσιμο ή με προνομιακό φορολογικό καθεστώς κράτος (π.χ. Μαλαισία, κ.λπ.) λόγω μη παραγωγής τους σε χώρα που θεωρείται συνεργάσιμη ή χωρίς προνομιακό φορολογικό καθεστώς. Επίσης, λήψη υπηρεσιών από μη συνεργάσιμο ή με προνομιακό φορολογικό καθεστώς κράτος, οι οποίες βάσει των δεδομένων της κοινής πείρας και των συναλλακτικών ηθών συνήθως παρέχονται από εταιρείες σε τέτοια κράτη (π.χ. υπηρεσίες θαλάσσιας μεταφοράς από ναυτιλιακές εταιρίες του Παναμά),

γ) αν η τιμή αγοράς του προϊόντος (π.χ. καφέ) είναι η ίδια με την τιμή κλεισίματος αυτού σε οργανωμένη χρηματιστηριακή αγορά, τότε η δαπάνη αγοράς του πρέπει να αναγνωρίζεται προς έκπτωση, έστω και αν πραγματοποιείται από επιχείρηση με έδρα σε μη συνεργάσιμο ή με προνομιακό φορολογικό καθεστώς κράτος, αφού στη συγκεκριμένη περίπτωση η αγορά από το υπόψη κράτος δεν συνεπάγεται υπερτιμολόγηση.

Τέλος, επισημαίνεται ότι οι δαπάνες αγοράς αγαθών, λήψης υπηρεσιών, κ.λπ. από εταιρείες με έδρα σε μη συνεργάσιμο ή με προνομιακό φορολογικό καθεστώς κράτος δεν εμπίπτουν στις προαναφερθείσες διατάξεις, όταν καταβάλλονται σε συνδεδεμένες επιχειρήσεις τους στην αλλοδαπή, καθόσον στις περιπτώσεις αυτές προβλέπεται η τήρηση ειδικών φακέλων, προκειμένου για την τεκμηρίωση των τιμών των ενδοομιλικών συναλλαγών (άρθρο 21 του ν.4174/2013).

Ποια είναι τα μη συνεργάσιμα κράτη

Καθορισμός των μη συνεργάσιμων κρατών για το φορολογικό έτος 2021 δυνάμει της εξουσιοδοτικής διάταξης της παρ. 4 και των κριτηρίων της παρ.3 σε συνδυασμό με τις παρ.1, 2, 4 και 5 του άρθρου 65 του Ν.4172/2013 ( Α’ 167)

Α.1028/7.3.2023 (ΦΕΚ 1676/B’/20.3.2023)

[…]

Αποφασίζουμε

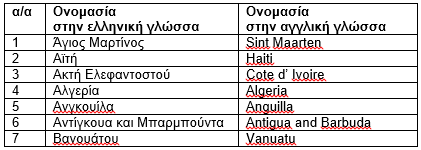

1. Τα μη συνεργάσιμα κράτη στο φορολογικό τομέα κατά την έννοια της παρ. 1 του άρθρου 65 του Ν.4172/2013, δηλαδή κράτη ή περιοχές δικαιοδοσίας ή υπερπόντιες χώρες ή εδάφη που τελούν υπό οποιοδήποτε ειδικό καθεστώς σύνδεσης ή εξάρτησης, για το φορολογικό έτος 2021, είναι τα εξής:

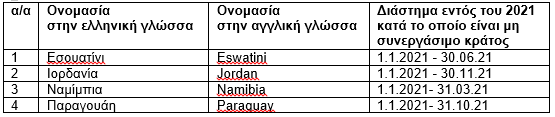

2. Από το συνδυασμό των διατάξεων των παραγράφων 1, 2, 3, 4 και 5 του άρθρου 65 του Ν.4172/2013 και του Ν.4153/2013, καθώς και της κατάθεσης στο Θεματοφύλακα της Πολυμερούς Σύμβασης Συμβουλίου της Ευρώπης και του ΟΟΣΑ για τη Διοικητική Συνδρομή σε Φορολογικά Θέματα (Convention on Mutual Administrative Assistance in Tax Matters/MAC), μη συνεργάσιμα κράτη (κράτη ή περιοχές δικαιοδοσίας ή υπερπόντιες χώρες ή εδάφη που τελούν υπό οποιοδήποτε ειδικό καθεστώς σύνδεσης ή εξάρτησης) είναι, αναφορικά με το διάστημα που περιλαμβάνεται στον ακόλουθο πίνακα, και τα εξής:

3. Η απόφαση αυτή να δημοσιευθεί στην Εφημερίδα της Κυβερνήσεως.

Προσοχή λοιπόν σε αυτές τις συναλλαγές, διότι πλέον «ουδέν κρυπτόν υπό τον ήλιον»

Ο Αποστόλης Αλωνιάτης είναι οικονομολόγος – φοροτεχνικός, Α’ Αντιπρόεδρος του Ινστιτούτου Οικονομικών & Φορολογικών Μελετών (Ι.Ο.ΦΟ.Μ), Σύμβουλος Διοίκησης της PROSVASIS AEBE και συγγραφέας.

Latest News

Γυναικοκτονίες: Το αίτημα για νομική κατοχύρωση έχει ωριμάσει

Τα θύματα είναι πολλά και το αίτημα για δράση επιτακτικό

Η Ευρώπη ίσως αλλάξει, αλλά εμείς χαλαρά

«Είναι εντυπωσιακή η απόλυτη καταδίκη που επιφυλάσσει ο Ντράγκι για τις πολιτικές «εσωτερικής υποτίμησης» των μισθών που εφαρμόστηκαν κατά την διάρκεια των Μνημονίων»

Η ανάγκη εξισορρόπησης της Κίνας

Aντιμετωπίζει ένα ευρύ φάσμα προβλημάτων

Η επίδραση της δημόσιας υγείας στην οικονομία

Τι συμβαίνει στη Μεγάλη Βρετανία

Γιατί χρειάζεται δημοσιονομική συγκράτηση

Ο πληθωρισμός έχει μειωθεί, οι οικονομικές συνθήκες έχουν χαλαρώσει και οι κίνδυνοι για τις προοπτικές είναι ισορροπημένοι

Πώς η Κλιματική Αλλαγή επηρεάζει τις τράπεζες

Το «Greenwashing» αποτελεί ανησυχία για τους επενδυτές και τους χρήστες δεδομένων γενικά

Πάσχα: Υποχρεωτικές αργίες και πώς αμείβονται

Τι ισχύει για Μεγάλη Παρασκευή και Μεγάλο Σάββατο - Κυριακή των Βαΐων

Η ανάγκη για επαρκή Κυβερνοασφάλεια σε υπηρεσίες Decentralized Finance

Η Ούρσουλα φον ντερ Λάιεν ανακοίνωσε, στις 15 Σεπτεμβρίου 2021, ότι χρειαζόμαστε μια Ευρωπαϊκή Πολιτική Κυβερνοάμυνας

Ανάπτυξη ίσον μεταρρυθμίσεις

Μεταρρυθμιστικές προτεραιότητες αποτελούν η επιτάχυνση απονομής της δικαιοσύνης, η βελτίωση της εκπαίδευσης, η αναδιοργάνωση της δημόσιας διοίκησης

Η αναδιάρθρωση του χρέους και η συμβολή του Τσαρλς Νταλάρα

Μια τεράστια επιχείρηση που οργάνωσε η Ελληνική Δημοκρατία

![Σούπερ μάρκετ: Πώς μπορείτε να συγκρίνετε τις τιμές για 3.000 προϊόντα [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/04/super-market1-1-600x389.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433