Ένα «τσουνάμι» νέων εκδόσεων αμερικανικών κρατικών ομολόγων πρόκειται να εξαπολυθεί μετά τη συμφωνία για την επέκταση του ανώτατου ορίου χρέους των ΗΠΑ. Η κίνηση αυτή είναι επιβεβλημένη, καθώς τα δημόσια ταμεία στη μεγαλύτερη οικονομία έχουν στερέψει από μετρητά. Οι επενδυτές λογικά θα στραφούν μαζικά στις νέες αυτές εκδόσεις, κάτι που θα επιδεινώσει ήδη την προβληματική ρευστότητα, ενώ θα προκαλέσει και εκροές από τις τραπεζικές καταθέσεις. Όμως οι αναλυτές προειδοποιούν: οι αγορές δεν είναι έτοιμες για την καινούργια κατάσταση.

Η συγκυρία μόνο ιδανική δεν είναι, καθώς το πρόγραμμα ποσοτικής σύσφιξης (QT) της Ομοσπονδιακής Τράπεζας των ΗΠΑ έχει ήδη διαβρώσει τα τραπεζικά αποθεματικά, ενώ οι διαχειριστές χρημάτων συσσωρεύουν μετρητά εν αναμονή μιας ύφεσης.

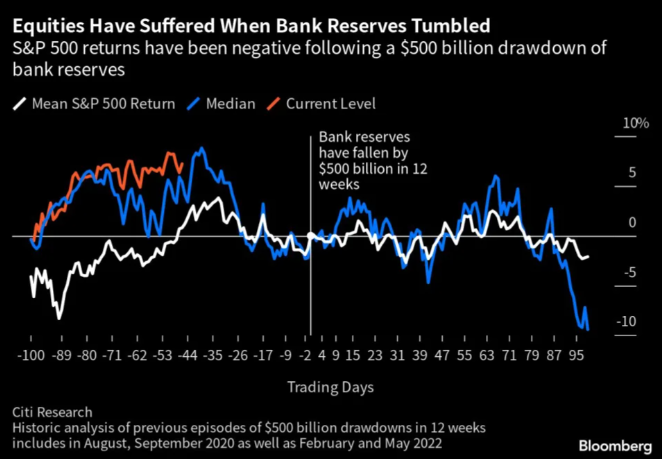

Ο στρατηγικός αναλυτής της JP Morgan Νίκος Πανιγκιρτζόγλου εκτιμά ότι οι αθρόες εκδόσεις ομολόγων θα επιδεινώσουν την επίδραση του QT στις μετοχές και τα ομόλογα, μειώνοντας σχεδόν 5% τη συνδυασμένη τους απόδοση για το 2023. Οι αναλυτές της Citigroup εκτιμούν σχεδόν το ίδιο, κάνοντας λόγο για πτώση 5,4% του S&P 500 σε διάστημα δύο μηνών.

Οι προσφορές από το αμερικανικό υπουργείο Οικονομικών οι οποίες πρόκειται να ξεκινήσουν τη Δευτέρα, θα επηρεάσουν κάθε κατηγορία περιουσιακών στοιχείων κι ενώ η προσφορά χρήματος είναι περιορισμένη: η JP Morgan εκτιμά η ρευστότητα θα μειωθεί κατά 1,1 τρισ. δολάρια από σχεδόν 25 τρισ. δολάρια στις αρχές του 2023.

«Πρόκειται για μια πολύ μεγάλη διάχυση ρευστότητας», σημειώνει ο Πανιγκιρτζόγλου. «Σπάνια έχουμε δει κάτι τέτοιο. Μόνο σε σοβαρά ατυχήματα, όπως η κρίση της Lehman Brothers, βλέπεις κάτι τέτοιο».

Είναι μια τάση που, μαζί με τη σύσφιξη της νομισματικής πολιτικής της Fed, θα συρρικνώσει τη ρευστότητα κατά 6% σε ετήσια βάση, σε αντίθεση με την ετήσια ανάπτυξη για το μεγαλύτερο μέρος της τελευταίας δεκαετίας, όπως εκτιμά η JPMorgan.

Η μεγαλύτερη οικονομία στον κόσμο στηρίζεται σε έκτακτα μέτρα για τη χρηματοδότησή της τους τελευταίους μήνες, διάστημα στο οποίο Δημοκρατικοί και Ρεπουμπλικανοί διαπληκτίζονταν στην Ουάσιγκτον. Καθώς η χρεοκοπία αποφεύχθηκε τελευταία στιγμή, το υπουργείο Οικονομικών θα επιδοθεί σε δανεισμό με αμείωτο ρυθμό, ένας δανεισμός που σύμφωνα με εκτιμήσεις της Wall Street, θα μπορούσε να ξεπεράσει το 1 τρισ. δολάρια έως το τέλος του τρίτου τριμήνου, ξεκινώντας με αρκετούς δημοπρασίες ομολόγων την ερχόμενη Δευτέρα, η αξία των οποίων υπολογίζεται ότι θα υπερβεί τα 170 δισ. δολάρια.

Αυτό που θα συμβεί καθώς τα δισεκατομμύρια θα περνούν μέσα από το χρηματοπιστωτικό σύστημα δεν είναι εύκολο να προβλεφθεί. Υπάρχουν διάφοροι αγοραστές για τα βραχυπρόθεσμα γραμμάτια του Δημοσίου: τράπεζες, αμοιβαία κεφάλαια και ένα ευρύ φάσμα αγοραστών που ταξινομούνται στην κατηγορία «όχι τράπεζες», όπως τα νοικοκυριά, τα συνταξιοδοτικά και τα εταιρικά ταμεία.

Επί του παρόντος οι αμερικανικές τράπεζες δεν τοποθετούνται στα γραμμάτια του Δημοσίου. Αυτό οφείλεται στο γεγονός ότι οι προσφερόμενες αποδόσεις είναι απίθανο να ανταγωνιστούν με ό,τι λαμβάνουν από τα δικά τους αποθέματα.

Αλλά ακόμα κι αν οι τράπεζες δεν συμμετάσχουν στις δημοπρασίες του αμερικανικού υπουργείου Οικονομικών, μια μετατόπιση των καταθέσεων στα ομόλογα από τους πελάτες τους θα μπορούσε να προκαλέσει μεγάλη αναταραχή. Η Citigroup μοντελοποίησε τα ιστορικά επεισόδια όπου τα τραπεζικά αποθέματα μειώθηκαν κατά 500 δισ. δολάρια σε διάστημα 12 εβδομάδων για να προβλέψει τι θα συμβεί τους επόμενους μήνες.

«Οποιαδήποτε μείωση των τραπεζικών αποθεμάτων είναι συνήθως αντίθετος άνεμος», τονίζει ο Ντιρκ Ουίλερ, επικεφαλής παγκόσμιας μακροοικονομικής στρατηγικής της Citigroup Global Markets.

Το πιο ευνοϊκό σενάριο είναι ότι η προσφορά θα απορροφηθεί από τα αμοιβαία κεφάλαια των χρηματαγορών. Υποτίθεται ότι οι αγορές τους, θα αφήσουν ανέπαφα τα τραπεζικά αποθέματα. Ιστορικά οι πιο συνεπείς αγοραστές ομολόγων, έχουν κάνει πίσω το τελευταίο διάστημα υπέρ των καλύτερων αποδόσεων που προσφέρει η διευκόλυνση της συμφωνίας αντίστροφης επαναγοράς της Fed.

Κι αυτό φέρνει στο προσκήνιο την κατηγορία «μη τράπεζες». Θα εμφανιστούν στις εβδομαδιαίες δημοπρασίες του υπουργείου Οικονομικών, αλλά όχι χωρίς πρόσθετο κόστος για τις τράπεζες. Αυτοί οι αγοραστές αναμένεται να τραβήξουν μετρητά για τις αγορές τους ρευστοποιώντας τις τραπεζικές καταθέσεις, επιδεινώνοντας την κεφαλαιακή «φυγή» που οδήγησε στην κατάρρευση τεσσάρων περιφερειακών τραπεζών και αποσταθεροποίησε το χρηματοπιστωτικό σύστημα φέτος.

Η αυξανόμενη εξάρτηση της κυβέρνησης από τους λεγόμενους έμμεσους πλειοδότες είναι εμφανής εδώ και αρκετό καιρό, σύμφωνα με την Άλθεα Σπινόζι, αναλύτρια για το σταθερό εισόδημα στη Saxo Bank. «Τις τελευταίες εβδομάδες είδαμε ένα ρεκόρ έμμεσων πλειοδοτών κατά τη διάρκεια δημοπρασιών του υπουργείου Οικονομικών των ΗΠΑ. Είναι πιθανό ότι θα απορροφήσουν ένα μεγάλο μέρος των επερχόμενων εκδόσεων επίσης», υποστηρίζει.

Επί του παρόντος, η ανακούφιση για την αποφυγή της χρεοκοπίας των ΗΠΑ δεν αφήνει να αναδυθούν τα προβλήματα που θα προκύψουν με τη ρευστότητα. Ταυτόχρονα, ο ενθουσιασμός των επενδυτών σχετικά με τις προοπτικές της τεχνητής νοημοσύνης έχει φέρει τον S&P 500 στο κατώφλι της bull market μετά από τρεις εβδομάδες κερδών. Εντωμεταξύ, η ρευστότητα σε μεμονωμένες μετοχές βελτιώνεται, ανατρέποντας την ευρύτερη τάση.

Όμως αυτό δεν είναι αρκετό για να καταπνίξει τους φόβους για το τι συμβαίνει συνήθως όταν υπάρχει μια αξιοσημείωτη πτώση στα αποθεματικά των τραπεζών: οι μετοχές πέφτουν και τα πιστωτικά περιθώρια διευρύνονται, με τα πιο ριψοκίνδυνα περιουσιακά στοιχεία να επωμίζονται το κύριο βάρος των ζημιών.

«Δεν είναι καλή στιγμή για τοποθετήσεις στον S&P 500», δηλώνει ο Ουίλερ της Citigroup.

Παρά το ράλι των μετοχών που τροφοδοτείται από την τεχνητή νοημοσύνη, η τοποθέτηση σε μετοχές είναι σε γενικές γραμμές ουδέτερη με τα αμοιβαία κεφάλαια και τους ιδιώτες επενδυτές να παραμένουν στη θέση τους, σύμφωνα με τη Barclays.

«Πιστεύουμε ότι θα επέλθει πτώση στις μετοχές» και όχι έκρηξη αστάθειας «λόγω της διαρροής της ρευστότητας», αναφέρει ο Ούρλιχ Έρμπανχ, επικεφαλής στρατηγικής περιουσιακών στοιχείων της Berenberg. «Έχουμε κακά εσωτερικά στοιχεία της αγοράς, αρνητικούς κορυφαίους δείκτες και πτώση της ρευστότητας, τα οποία όλα αυτά δεν είναι υποστηρικτικά για τα χρηματιστήρια».

Latest News

Πρόγραμμα επαναγοράς μετοχών 14 δισ δολ απο την Τ-Mobile στις ΗΠΑ

Η T-Mobile καθώς και άλλες εταιρείες τηλεπικοινωνιών, όπως η Verizon και η AT&T συγκαταλέγονται μεταξύ των κορυφαίων μερισματούχων στις ΗΠΑ

Ευνοϊκά δάνεια 7,7 δισ. δολ. έλαβε εντός του 2024 η Τουρκία

Η Τουρκία, σύμφωνα με τον υπουργό Οικονομικών αναμένει νέα χρηματοδότηση απο την Παγκόσμια Τράπεζα

Κανένα φως στο... τούνελ - Η Hershey απέρριψε και τη δεύτερη πρόταση της Mondelēz

Δεν είναι η πρώτη φορά που η Mondelēz επιδιώκει ένα deal με την Hershey - Το 2016, εγκατέλειψε τις συζητήσεις για πιθανή εξαγορά

Η νίκη Τραμπ και το πάρτι στις αγορές - Πώς ανακατεύεται η τράπουλα

Η δραστηριότητα των αγορών «εξερράγη» μετά την νίκη Τραμπ καθώς οι traders πόνταραν σε μια πιο φιλική προς τις επιχειρήσεις προσέγγιση

ABN Amro: Πότε θα επιβληθούν οι δασμοί Τραμπ - Οι επιπτώσες για την Ελλάδα

Οι επικείμενοι δασμοί Τραμπ στην Κίνα αναμένεται να εφαρμοστούν λίγους μήνες μετά την ορκωμοσία του

Για δεύτερο συνεχόμενο μήνα σε ύφεση η βρετανική οικονομία

Το Ακαθάριστο Εγχώριο Προϊόν στη Βρετανία συρρικνώθηκε 0,1% σε μηνιαία βάση τον Οκτώβριο, όπως και τον Σεπτέμβριο,

Πώς θα κινηθεί η ΕΚΤ στις μειώσεις επιτοκίων - Οι καταλύτες για τα επόμενα βήματα

Η ΕΚΤ θα συνεχίσει να κινείται με βάση τις αξιολογήσεις και τις διαθέσιμες πληροφορίες που υπάρχουν σε κάθε συνεδρίαση και μετά τον Μάρτιο

Ριζοσπαστικό πείραμα στο Τόκιο για το δημογραφικό μέσω... 4ήμερης εργασίας

Το Τόκιο ξεκινά ριζοσπαστικά πειράματα καθώς προσπαθεί να αντιμετωπίσει το τεράστιο δημογραφικό πρόβλημα στην Ιαπωνία

Γιατί η Amazon δώρισε 1 εκατομμύριο δολάρια στο ταμείο Τραμπ

Η δωρεά για την τελετή ορκωμοσίας έρχεται καθώς ο ιδρυτής Τζεφ Μπέζος και άλλοι προσπαθούν να οικοδομήσουν δεσμούς με τον εκλεγμένο πρόεδρο

Οι Σύριοι στη Γερμανία δεν βιάζονται να φύγουν - Η ζήτηση για εργατικά χέρια είναι μεγάλη

Σε μια οικονομία, όπως αυτή της Γερμανίας, η οποία αντιμετωπίζει μεγάλες ελλείψεις σε εργατικό δυναμικό δεν υπάρχουν πολλά περιθώρια απωλειών εργαζομένων

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-600x474.jpeg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433