![BNB Paribas: O άνθρωπος που την οδηγεί στην κορυφή της Ευρώπης [Γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/06/KAFZ327Y6ZKBRATMTCLTPDZ2VA-1-scaled.jpg)

Ο άνθρωπος που διευθύνει την τράπεζα που θέλει να μπει «σφήνα» στις αμερικανικές, έχει βρεθεί ξανά στο επίκεντρο της δημοσιότητας μετά από ένα «όργιο» φημών για μια επικείμενη μεγάλη συγχώνευση.

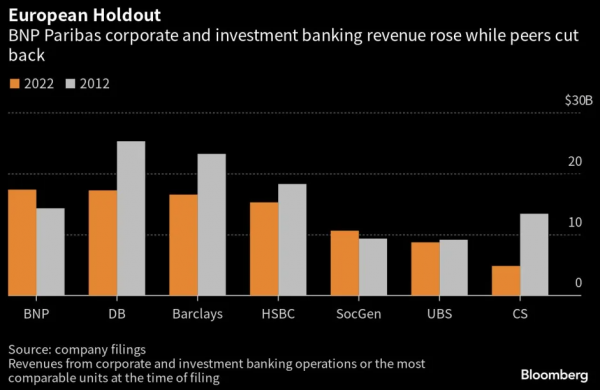

Ο Zαν Λορέν Μπονάφ δημιούργησε ένα θησαυροφυλάκιο 7,6 δισεκατομμυρίων ευρώ και τη μεγαλύτερη τράπεζα επιχειρήσεων και επενδύσεων στην Ευρώπη κατά τη διάρκεια της 12ετούς θητείας του στην ηγεσία της BNP Paribas. Ο διευθύνων σύμβουλος έχει εκμεταλλευτεί τα στραβοπατήματα των αντιπάλων, έχει περικόψει το κόστος για να επιτύχει κέρδη – ρεκόρ, ενώ έχει εκτεταμένες γνώσεις για το πώς να επιτύχει εξαγορές και συγχωνεύσεις ώστε να ανταγωνιστεί τους αμερικανικούς γίγαντες που εισβάλλουν στην Ευρώπη, όπως σημειώνει το Bloomberg.

BNP Baribas: Aύξηση των μπόνους για το 2022

Τα σκαλοπάτια προς την κορυφή

Ο Μπονάφ υπηρετεί ως διευθύνων σύμβουλος της BNP Paribas από το 2011.

Φοίτησε στο φημισμένο Lycée Louis-le-Grand και αργότερα πήρε το πτυχίο του μηχανικού από τα πανεπιστήμια École Polytechnique και École des Mines.

Μετά τις σπουδές του, εντάχθηκε στο Υπουργείο Βιομηχανίας, πριν εργαστεί στο χώρο των επενδύσεων και στη συνέχεια στην BNP το 1993.

Ανάμεσα στα μεγαλύτερα επιτευγματά του, οι εξαγορές των Paribas, BNL και Fortis.

Το 2011, ο Μπονάφ διορίστηκε διευθύνων σύμβουλος, αναλαμβάνοντας τη θέση του Baudouin Prot και έφτασε να λαμβάνει ετήσιες αμοιβές ύψους 4,5 εκατ. δολαρίων.

Oι φήμες για νέα εξαγορά

Αν και ολοένα και πληθαίνουν οι φήμες για μια νέα κίνηση – ματ του Μπονάφ, ο ίδιος αντιμετωπίζοντας τους μετόχους στην τεράστια αίθουσα συνεδρίων κάτω από το Μουσείο του Λούβρου στο Παρίσι τον προηγούμενο μήνα, συνόψισε τις πιθανότητες να κάνει μια τέτοια συμφωνία «κοντά στο απόλυτο μηδέν».

Ο συγκρατημένος και σχολαστικός διευθύνων σύμβουλος γνωρίζει τις παγίδες. Ανέβηκε στις τάξεις της BNP χάρη στη συμβολή του στις τεράστιες συγχωνεύσεις των προκατόχων του. Η δική του πρωτοκαθεδρία σημαδεύτηκε από μικρότερες συμφωνίες, συνεπή αποτελέσματα και την τέλεια συγχρονισμένη πώληση της Bank of the West στις ΗΠΑ που έκλεισε λίγο πριν ο κλάδος των περιφερειακών τραπεζών περιέλθει στο χάος.

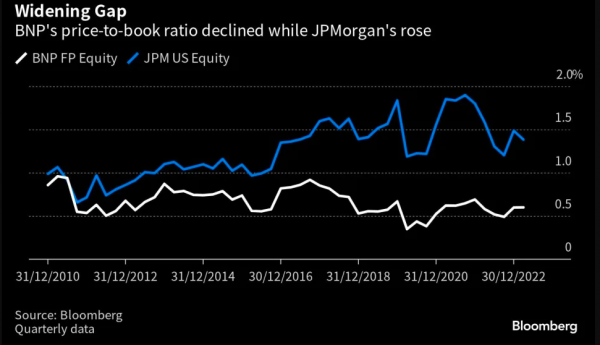

Η αποστροφή του, προς μια σημαντική εξαγορά κλείνει το δρόμο για μετασχηματιστική ανάπτυξη σε μια εποχή που οι επενδυτές φαίνονται πιο διστακτικοί. Από τον διπλασιασμό της κατά τα δύο πρώτα χρόνια της θητείας του, οι μετοχές έχουν κινηθεί πλάγια επί σχεδόν μια δεκαετία. Και παρά το γεγονός ότι είναι η πιο κερδοφόρα τράπεζα στην Ευρώπη η BNP Paribas διαπραγματεύεται σήμερα περισσότερο από 40% κάτω από τη λογιστική της αξία, ποσοστό μεγαλύτερο από τον μέσο όρο των μεγάλων ευρωπαϊκών τραπεζών.

Ο Μπονάφ έχει κάνει «σημαία» του την πειθαρχημένη ανάπτυξη, ενώ οι ανταγωνιστές του ταλανίζονται από την μια κρίση μετά την άλλη. Τώρα, η BNP Paribas βρίσκεται αντιμέτωπη με το ερώτημα τι θα ακολουθήσει.

«Το σχέδιο ανάπτυξης του Bonnafe θα μπορούσε να έχει περισσότερη σαφήνεια», δήλωσε ο Jerome Legras, διευθύνων σύμβουλος της Axiom Alternative Investments. «Οι επόμενοι 18 μήνες είναι κρίσιμοι για την τράπεζα, καθώς θα δούμε αν θα καταφέρει να επενδύσει τα έσοδα από την πώληση της Bank of the West σε έργα με υψηλότερη κερδοφορία», πρόσθεσε.

Ο Legras επισημαίνει ότι δεν περιμένει από τον Μπονάφ να κάνει μια μεγάλη συμφωνία, αλλά πιθανότατα να συνεχίσει να διαφοροποιείται και να αναπτύσσει επιχειρήσεις όπου η τράπεζα μπορεί να επωφεληθεί, όπως ο κλάδος των ασφαλειών.

Πώς θα διανείμει τα 7,6 δισ.

Ο Μπονάφ έχει καταστήσει σαφές ότι σχεδιάζει να χρησιμοποιήσει ένα μεγάλο μέρος των εσόδων από την πώληση της Bank of the West για διανομές στους μετόχους, αφήνοντας περίπου 7,6 δισ. ευρώ για εξαγορές και επενδύσεις σε υφιστάμενες επιχειρήσεις. Πρόσφατα, κάλεσε τους επικεφαλής των τμημάτων να εντοπίσουν νέες επενδυτικές ευκαιρίες , σύμφωνα με το Bloomberg.

«Το μεγαλύτερο μέρος των επενδύσεών μας θα επικεντρωθεί στην οργανική ανάπτυξη, μέσω νέων πελατών, που θα διατηρήσουν τα περιθώρια κέρδους μας ανέπαφα», δήλωσε σε συνέντευξή του ο οικονομικός διευθυντής Lars Machenil. «Το υπόλοιπο θα διατεθεί σε συμπληρωματικές συμφωνίες, είτε για την εξαγορά μονάδων ή χαρτοφυλακίων είτε για την ανάπτυξη της τεχνολογίας».

Εν τω μεταξύ, ο Μπονάφ έχει θέσει ως στόχο την εξοικονόμηση επιπλέον 2 δισεκατομμυρίων ευρώ μέχρι το 2025. Επίσης, εγκαταλείπει ορισμένα από τα ιστορικά κτίρια της τράπεζας στο κέντρο του Παρισιού και μετακινεί το προσωπικό στα περίχωρα της πόλης.

Αύτο πάντως που είναι σχεδόν βέβαιο, όπως εκτιμούν και οι άνθρωποι της αγοράς, είναι ότι ο Μπονάφ θα συνεχίσει να κινείται στο ίδιο μήκος κύματος. Θα είναι ιδιαίτερα προσεκτικός μέσα σε ένα ασταθές χρηματοοικονομικό περιβάλλον, αλλά ταυτόχρονα θα έχει τα «μάτια» ανοιχτά για τυχόν κερδοφόρες ευκαιρίες.

Οι ανταγωνιστές

Οι ευρωπαϊκές τραπεζικές μετοχές συνολικά δεν τα πήγαν καλά μετά τη χρηματοπιστωτική κρίση, και η απόδοση της BNP εξακολουθεί να είναι καλύτερη από εκείνη των περισσότερων ομολόγων της. Η μετοχή έχει αυξηθεί κατά 91% από τότε που ανέλαβε ο Μπονάφ τον Δεκέμβριο του 2011, σε σύγκριση με 30% για την τοπική ανταγωνίστρια Societe Generale . Η Barclays υποχώρησε 11% και η Deutsche Bank AG έχασε 62% κατά τη διάρκεια της ίδιας περιόδου.

Επιπλέον, η Credit Suisse δεν υφίσταται πλέον ως ανεξάρτητη εταιρεία.

Όλοι αυτοί οι ανταγωνιστές έχουν επανειλημμένα σοκάρει τους επενδυτές με μεγάλες απώλειες τα τελευταία χρόνια. Όχι όμως και η BNP, η οποία εμφάνισε κέρδη σε κάθε τρίμηνο εκτός από δύο (το ένα μάλιστα το 2014, όταν συμφώνησε σε μια ιστορική ποινή 9 δισ. δολαρίων μετά την παραβίαση των αμερικανικών κυρώσεων από την τράπεζα). Οι αναλυτές συμφωνούν ότι o Mπονάφ έχει κάνει καλή δουλειά στη διαχείριση του κινδύνου και στην εξισορρόπηση των ευκαιριακών συμφωνιών με τον συντηρητισμό.

«Η BNP έχει αποφύγει τις νάρκες που ανατίναξαν τους ανταγωνιστές της», δήλωσε ο Matthew Clark, αναλυτής της Mediobanca. «Συνέχισε να αποδίδει σταθερά κέρδη σε όλους τους επιμέρους τομείς της, επιτρέποντάς της να συσσωρεύει κεφάλαια».

Οι κινήσεις – ματ του Μπονάφ

Αυτό κατέστησε την BNP Paribas μία από τις λίγες εταιρείες που ήταν αρκετά ισχυρές ώστε να αναλάβει ρόλο αγοραστή όταν οι ανταγωνιστές της έπρεπε να εγκαταλείψουν επιχειρήσεις. Το 2019, συμφώνησε να αναλάβει την prime brokerage δραστηριότητα της Deutsche Bank, καθώς η γερμανική τράπεζα αποσύρθηκε από τις συναλλαγές μετοχών στο πλαίσιο της αναδιάρθρωσής της. Αμέσως μετά, ο Μπονάφ πήρε τους πελάτες των hedge funds της Credit Suisse, καθώς η εν λόγω εταιρεία αποφάσισε να αποφύγει το επιπλέον ρίσκο μετά την απώλεια 5,5 δισεκατομμυρίων δολαρίων από τις συναλλαγές της με την Archegos Capital Management.

Η BNP Paribas αγόρασε επίσης το υπόλοιπο μερίδιο της Exane S , σε ένα στοίχημα ότι ο συνδυασμός έρευνας και prime brokerage θα προσελκύσει πελάτες, μεταξύ άλλων και στις ΗΠΑ.

«Αναλαμβάνοντας μια κορυφαία πλατφόρμα, εξοικονομήσαμε περίπου μια δεκαετία τεχνολογικών εξελίξεων», λέει ο Yann Gerardin, ο επικεφαλής τραπεζικής επενδυτής της BNP Paribas, σχετικά με τη συμφωνία με την Deutsche Bank. Η εταιρεία στοχεύει τώρα στην πρώτη θέση στην Ευρώπη όσον φορά τις συναλλαγές μετοχών.

Οι συμφωνίες στο prime brokerage – την κερδοφόρα αλλά επικίνδυνη δραστηριότητα των συχνά υψηλά μοχλευμένων συναλλαγών των hedge funds – έχουν ενισχύσει τη μονάδα αγορών της BNP Paribas, καθώς ανταγωνίζεται την Barclays και την Deutsche Bank για την πρώτη θέση στην Ευρώπη.

«Η BNP είναι η τελευταία που στέκεται όρθια στην ευρωπαϊκή επενδυτική τραπεζική», δήλωσε ο Clark. «Ενώ η Barclays διατηρεί ένα μεγάλο franchise στις συναλλαγές FICC, άλλοι, όπως η UBS, η Credit Suisse, η SocGen ή η Deutsche Bank, μείωσαν τις δραστηριότητές τους με την πάροδο των ετών», σημείωσε.

Η BNP διαθέτει έναν από τους μεγαλύτερους ισολογισμούς μεταξύ των τραπεζών στην Ευρώπη – έχει προκαλέσει συγκρίσεις με τον γίγαντα της Wall Street, την JPMorgan Chase Εκτός από την κορυφαία εταιρική και επενδυτική της τράπεζα, η BNP Paribas διαθέτει επίσης εκτεταμένες δραστηριότητες εμπορικής και λιανικής τραπεζικής, από τη Γαλλία, το Βέλγιο και την Ιταλία έως την Κίνα, όπου απευθύνεται σε εταιρείες και πλούσιους πελάτες. Ο ασφαλιστικός της βραχίονας Cardif δραστηριοποιείται σε περισσότερες από 30 χώρες στην Ευρώπη, την Ασία και τη Λατινική Αμερική, σημειώνοντας πέρυσι ακαθάριστα εγγεγραμμένα ασφάλιστρα ύψους 30 δισεκατομμυρίων ευρώ.

Η σύγκριση με την JPMorgan και τον Τζέιμι Ντίμον

Ωστόσο, αν η BNP είναι ό,τι πιο κοντινό έχει η Ευρώπη σε μια JPMorgan Chase, η αποτίμησή της στο χρηματιστήριο απέχει πολύ. Με περίπου 68 δισεκατομμύρια ευρώ, αξίζει λιγότερο από το ένα πέμπτο της αξίας της αμερικανικής ανταγωνίστριάς της. Ο λόγος τιμής προς λογιστική αξία, στο 0,6, είναι μόλις κάτω από το μέσο όρο του 0,62 για τον δείκτη τραπεζών Stoxx 600. Η JPMorgan, όπως και οι περισσότερες από τις μεγάλες αμερικανικές τράπεζες, διαπραγματεύεται με premium προς τη λογιστική αξία. «Η BNP είναι μια καλά διοικούμενη τράπεζα με διαφοροποιημένο επιχειρηματικό μοντέλο που επιτρέπει σταθερή ανάπτυξη», δήλωσε η Flora Bocahut, αναλύτρια της Jefferies Financial Group Inc. «Παρόλα αυτά, αυτό δεν αντικατοπτρίζεται στην τιμή της μετοχής της τράπεζας».

Αν ο διευθύνων σύμβουλος της JPMorgan, Τζέιμι Ντίμον, αποτελεί την επιτομή του ατίθασου τραπεζίτη της Wall Street, ο Μπονάφ είναι ακριβώς το αντίθετο. Απόφοιτος της Πολυτεχνικής Σχολής Μηχανικών, εισήλθε στο Polytechnique την ίδια χρονιά με τη Γαλλίδα πρωθυπουργό Elisabeth Borne και συναναστράφηκε εκεί με τους Frederic Oudea και Tidjane Thiam, οι οποίοι στη συνέχεια διοίκησαν μεγάλες ευρωπαϊκές τράπεζες.

Ένας πρώην συνάδελφός του, ο οποίος ζήτησε να μην κατονομαστεί, τον περιγράφει ως έναν σκληρά εργαζόμενο τεχνοκράτη που επικεντρώνεται στην εκτέλεση και τα αποτελέσματα. Οι υπάλληλοι τον αποκαλούν «J-Lo» από τα αρχικά του μικρού του ονόματος, αλλά δεν του αρέσει η κοσμική ζωή. Με εξαίρεση την Όπερα του Παρισιού, και το Γαλλικό Όπεν Roland- Garros που η BNP χρηματοδοτεί εδώ και 50 χρόνια, συνήθως μένει μακριά από τα φώτα της δημοσιότητας.

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-600x375.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433