Οι χρηματοπιστωτικές αγορές θα παράγουν πάντα εκπλήξεις. Εξάλλου, μέχρι να διαμορφωθεί μία συγκεκριμένη τάση, οι άνθρωποι θα έχουν αγοράσει ή πουλήσει ανάλογα. Η κινητικότητα έχει ήδη αρχίσει και κανείς δεν ξέρει τι μας επιφυλάσσει το μέλλον, σύμφωνα με τον Economist.

Ακόμη και αν ληφθεί υπόψη αυτό, οι επενδυτές είχαν μια ασυνήθιστα δύσκολη στιγμή το 2023. Η χρονιά ξεκίνησε με την επικρατούσα αντίληψη ότι τα αυξανόμενα επιτόκια του 2022 θα προκαλέσουν ύφεση σε μεγάλο μέρος του κόσμου. Αυτό αποδείχθηκε λάθος.

Ευρωπαϊκά χρηματιστήρια: Συνεχίζουν την ανοδική πορεία

Ωστόσο, δεν ήταν μόνο οι οικονομικές υποθέσεις που ανατράπηκαν ή διαψεύστηκαν.

Ακολουθούν οι άλλες μεγάλες εκπλήξεις της αγοράς του 2023.

Τα επιτόκια αυξήθηκαν. Και οι αποδόσεις των ομολόγων αυξήθηκαν ακόμη περισσότερο…

Η χρονιά ξεκίνησε με την αξιοπιστία της Federal Reserve υπό αμφισβήτηση. Οι αξιωματούχοι που καθορίζουν τα επιτόκια είχαν περάσει εννέα μήνες συσφίγγοντας τη νομισματική πολιτική κάθε φορά που συνεδρίαζαν. Ο Τζερόμ Πάουελ, ο πρόεδρός τους, εκμεταλλεύτηκε κάθε ευκαιρία για να κάνει θόρυβο. Ωστόσο, η αγορά δεν το αγόραζε, περιμένοντας ότι η κεντρική τράπεζα θα το έκανε.

Συνεχίζοντας να αυξάνει τα επιτόκια ακόμη και εν μέσω της αναταραχής, η Fed έπεισε επιτέλους τους επενδυτές ότι ήταν σοβαρή. Η αγορά αποδέχθηκε τις προβλέψεις των αξιωματούχων για το πού θα τελειώσει το επιτόκιο αναφοράς τους το έτος, ενώ οι μακροπρόθεσμες αποδόσεις των κρατικών ομολόγων κινήθηκαν ακόμη υψηλότερα. Τα δεκαετή αμερικανικά κρατικά ομόλογα, τα οποία έφτασαν στο χαμηλό του 3,2% τον Απρίλιο, ξεπέρασαν το 5% τον Οκτώβριο, το υψηλότερο επίπεδο από το 2007. “Υψηλότερο για μεγαλύτερο χρονικό διάστημα” έγινε το μότο της αγοράς. Ο Huw Pill της Τράπεζας της Αγγλίας συνέκρινε τη μελλοντική πορεία των επιτοκίων με το Table Mountain του Κέιπ Τάουν, σε αντίθεση με το τριγωνικό Matterhorn, αναφέρει ο Economist.

Η στροφή

Μέσα σε λίγες εβδομάδες από τα σχόλια του κ. Pill, οι αποδόσεις είχαν αρχίσει μια σαφή κάθοδο τύπου Matterhorn. Οι αποδόσεις για δεκαετές αμερικανικό, βρετανικό και γερμανικό δημόσιο χρέος είναι τώρα περίπου μια ποσοστιαία μονάδα κάτω από τα υψηλά τους επίπεδα – που ισοδυναμεί με ένα πάρτι στην αγορά ομολόγων, καθώς οι τιμές αυξάνονται καθώς μειώνονται οι αποδόσεις. Το εορταστικό κλίμα επικράτησε καθώς η μία ανακοίνωση στοιχείων μετά την άλλη ενίσχυσε τις ελπίδες ότι ο πληθωρισμός εξασθενεί και οι κεντρικοί τραπεζίτες ίσως να μην χρειάζεται να είναι τόσο γερακίσιοι τελικά.

Μια φορά κι έναν καιρό, αυτό θα προκαλούσε μια διάψευση από τον κ. Πάουελ, ανησυχώντας ότι η πτώση του κόστους δανεισμού θα μπορούσε να τονώσει την οικονομία και να αναιρέσει το έργο του για την καταπολέμηση του πληθωρισμού. Αντ ‘αυτού, ο πρόεδρος της Fed έριξε τη βόμβα. Στις 13 Δεκεμβρίου ανακοίνωσε ότι οι αξιωματούχοι συζητούσαν ήδη μειώσεις επιτοκίων, οι οποίες προέβλεψε να πραγματοποιηθούν «πολύ πριν» ο πληθωρισμός φτάσει τον στόχο του 2%. Οι επενδυτές ομολόγων έκαναν πάρτι.

Άλλες αγορές αδιαφόρησαν για τις διακυμάνσεις των επιτοκίων

Λίγα πράγματα έχουν μεγαλύτερη σημασία για το χρηματοπιστωτικό σύστημα από τις «ασφαλείς» αποδόσεις των κρατικών ομολόγων και τις επιπτώσεις τους στο κόστος δανεισμού όλων των άλλων. Έτσι, οι μεγάλες διακυμάνσεις αυτών των αποδόσεων καθ ‘όλη τη διάρκεια του έτους θα μπορούσαν να αναμένονται. Αντ ‘αυτού, οι περισσότερες έδειξαν αξιοσημείωτη ανθεκτικότητα.

Οι επενδυτές ανησυχούσαν ότι η αύξηση των επιτοκίων θα μπορούσε να αφήσει τους χρεωμένους δανειολήπτες ανίκανους να ανταποκριθούν στις υποχρεώσεις τους. Ωστόσο, μετά από δύο χρόνια τέτοιων αυξήσεων, το ετήσιο ποσοστό χρεοκοπίας για τα πιο ριψοκίνδυνα αμερικανικά ομόλογα «υψηλής απόδοσης» ήταν μόλις 3,8% – κάτω από τον μακροπρόθεσμο μέσο όρο του 4,5% και πολύ μακριά από τις ορυφές που επιτεύχθηκαν κατά τη διάρκεια ετών κρίσης όπως το 2009 ή το 2020. Ως εκ τούτου, οι επενδυτές σε τέτοιο χρέος είχαν μια εξαιρετική χρονιά, με τον δείκτη υψηλής απόδοσης της Bank of America να αποδίδει 13%.

Η ιστορία σε άλλες υποτιθέμενες ευαίσθητες στα επιτόκια αγορές ήταν παρόμοια. Οι παγκόσμιες τιμές των κατοικιών άρχισαν να ανεβαίνουν και πάλι μετά από τις πιο σύντομες αναταράξεις. Ο χρυσός αυξήθηκε κατά 12%. Ακόμη και το bitcoin – το παιδί- θαύμα της εποχής του φθηνού χρήματος – εκτινάχθηκε στα ύψη.

Ποντάρουν στην τεχνητή νοημοσύνη

Η ανάκαμψη του χρηματιστηρίου της Αμερικής ήταν λιγότερο θεαματική από αυτή του bitcoin, αλλά κατά κάποιο τρόπο πιο εκπληκτική. Έχοντας υποχωρήσει κατά 19% κατά τη διάρκεια του 2022, ο δείκτης μετοχών s&p 500 έχει ανακτήσει σχεδόν όλες τις απώλειές του, επιστρέφοντας σε απόσταση αναπνοής από την κορυφή όλων των εποχών.

Δύο πτυχές αυτής της ανάκαμψης έχουν αιφνιδιάσει πολλούς επενδυτές. Το πρώτο είναι ότι, παρά τις προηγούμενες απώλειές τους, οι αμερικανικές μετοχές ξεκίνησαν το έτος δείχνοντας ακριβές και στη συνέχεια έγιναν πολύ ακριβότερες. Αν λάβουμε υπόψιν την υπερβάλλουσα απόδοση που αναμένεται από τα κέρδη τους, πέρα και πάνω από την απόδοση «μηδενικού κινδύνου» των κρατικών ομολόγων, είναι τώρα πιο ακριβές (και επομένως αποδίδουν λιγότερο) από οποιαδήποτε άλλη στιγμή μετά τη διόγκωση της φούσκας dotcom.

Η δεύτερη πτυχή είναι ότι αυτός ο ενθουσιασμός – ουσιαστικά μια υπόθεση ότι οι μετοχές έχουν αυξηθεί λιγότερο ριψοκίνδυνα και η αύξηση των κερδών είναι πιο σίγουρη – έλαβε χώρα εν μέσω μιας φρενίτιδας για την τεχνητή νοημοσύνη. Οι τεχνολογικοί γίγαντες της Αμερικής παρείχαν τη μερίδα του λέοντος των κερδών, με τους επενδυτές να κρίνουν ότι βρίσκονται στην καλύτερη θέση για να επωφεληθούν από τη νέα τεχνολογία. Τα κέρδη που θα προκύψουν από νέες εφευρέσεις που δεν έχουν ακόμη εμπορευματοποιηθεί είναι εγγενώς αβέβαια. Παρ ‘όλα αυτά, οι επενδυτές μετοχών ποντάρουν όλοι σε αυτά.

Πού θα κάτσει η μπίλια

Δυστυχώς, δεν αισθάνονται όλοι αισιόδοξοι. Η Dealogic, μια εταιρεία δεδομένων, εκτιμά ότι οι εταιρείες που εισήχθησαν στο χρηματιστήριο συγκέντρωσαν περίπου 120 δισεκατομμύρια δολάρια παγκοσμίως το 2023. Αυτό είναι μικρότερο από τα 170 δισεκατομμύρια δολάρια που συγκεντρώθηκαν το 2022 και ένα κλάσμα του ποσού που αντλήθηκε το 2021, άνω των 600 δισεκατομμυρίων δολαρίων.

Tα μεγάλα ονόματα που μπήκαν στο χρηματιστήριο – συμπεριλαμβανομένης της Arm, ενός σχεδιαστή τσιπ και της Instacart, μιας ομάδας παράδοσης παντοπωλείων – απέτυχαν να προκαλέσουν μια ευρύτερη αναβίωση, σύμφωνα με τον Economist.

Η σύγχυση σχετικά με το πού θα κυμανθούν τα μακροπρόθεσμα επιτόκια δεν βοήθησε. Η μεταβλητότητα έχει μειωθεί, οι οικονομικοί αντίθετοι άνεμοι έχουν υποχωρήσει και οι επενδυτές μετοχών μάλλον αισιοδοξούν. Το γεγονός ότι οι ιδιωτικές επιχειρήσεις είναι επιφυλακτικές μπορεί να σημαίνει ότι βλέπουν λόγους να ανησυχούν για το που θα πάει η υπόλοιπη αγορά. Ή ίσως απλώς ετοιμάζονται να ενταχθούν στο πάρτυ το 2024. Μετά από μήνες αβεβαιότητας, οι τραπεζίτες θα ελπίζουν για το δεύτερο.

Latest News

Κινεζικές πιέσεις δέχτηκαν οι αγορές της Ασίας, εξαίρεση ο Kospi της Νότιας Κορέας

Ο δείκτης Hang Seng του Χονγκ Κονγκ υποχώρησε 1,83%, ενώ ο CSI 300 της ηπειρωτικής Κίνας έχασε 2,37% και έκλεισε στις 3.933,18 μονάδες

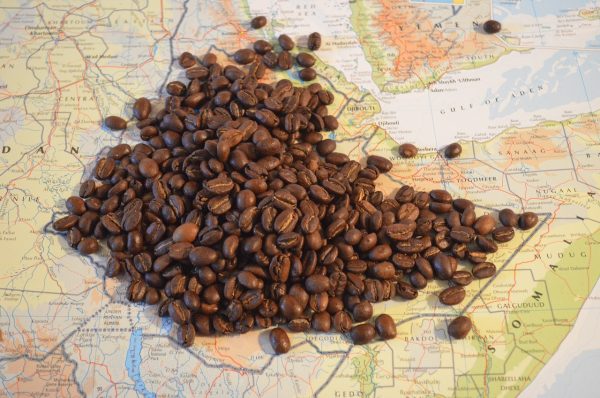

Κοντά σε ρεκόρ 50 ετών η τιμή του καφέ - Θα πάρει χρόνια για να πέσει, λένε οι ειδικοί

Η τελευταία φορά που η τιμή των κόκκων Arabica διαμορφώθηκε τόσο υψηλά ήταν το 1977 όταν το χιόνι κατέστρεψε μεγάλες εκτάσεις φυτειών της Βραζιλίας

Προσγείωσε ο... Τραμπ τη Wall Street

Oι αμερικανικοί δείκτες έκλεισαν με απώλειες, στη σκιά των στοιχείων που έδειξαν ότι οι πληθωριστικές πιέσεις συνεχίζονται

Το ξέφρενο ράλι της αμερικανικής αγοράς εγκυμονεί νέους κινδύνους - Καμπανάκι από Economist

Γιατί οι επενδυτές στις ΗΠΑ που αγοράζουν τα πιο κερδοσκοπικά νέα προϊόντα είναι πιθανό να καταλήξουν απογοητευμένοι

![Wall Street: «Τρελάθηκαν» τα νούμερα – Οι αιτίες της ανόδου [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/11/trump-wall-600x400.jpg)

«Τρελάθηκαν» τα νούμερα στη Wall Street - Το ράλι και οι εταιρείες που σαρώνουν... [γραφήματα]

Ο ΟΤ παρουσιάζει σήμερα τις εταιρείες με τη μεγαλύτερη κεφαλαιοποίηση στον κόσμο, όπως αυτή διαμορφώνεται μετά το πρόσφατο ράλι των αγορών, ειδικά στις ΗΠΑ

Πτωτικά λόγω κατοχύρωσης κερδών ο χρυσός

Ο χρυσός σκαρφάλωσε στο υψηλότερο επίπεδό του από τις 6 Νοεμβρίου νωρίτερα στη συνεδρίαση

Μικτά πρόσημα στις ευρωαγορές - Καμία έκπληξη από ΕΚΤ

Ο πανευρωπαϊκός δείκτης Stoxx 600 σημείωσε πτώση 0,17%

Με Metlen και Πειραιώς ανέκτησε τις 1.460 μονάδες το ΧΑ

Το ΧΑ βρίσκεται σε διαδικασία αναπροσαρμογής και αφομοίωσης των υψηλών διμήνου

Η στερλίνα κοντά στο υψηλότερο επίπεδο έναντι του ευρώ από το Brexit

Η άνοδος που καταγράφει η στερλίνα δείχνει ότι βρίσκεται σε τροχιά μακροπρόθεσμης ανάκαμψης η βρετανική οικονομία

Προβληματίζουν τη Wall Street τα μάκρο, βουτιά για την Adobe

Tο καμπανάκι έναρξης της σημερινής συνεδρίασης το σήμανε ο εκλεγμένος πρόεδρος Ντόναλντ Τραμπ, ο οποίος και αναδείχθηκε από το Time ως το πρόσωπο της χρονιάς

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433