![Goldman Sachs: Θετικός καταλύτης για τις μετοχές των ελληνικών τραπεζών τα μερίσματα [γράφημα]](https://www.ot.gr/wp-content/uploads/2024/06/ot_greek_Banks.png)

Στην άνοδο των αποδόσεων των ομολόγων αποδίδει η Goldman Sachs την διόρθωση που υπήρξε στις μετοχές των ελληνικών τραπεζών, σύμφωνα με τις απαντήσεις που έλαβε από ερωτήσεις που υπέβαλε σε επενδυτές σχετικά με το τι οδήγησε την υποαπόδοση του ελληνικού κλάδου.

Πέραν αυτού όμως, σύμφωνα με την Goldman Sachs, η απόδοση των ελληνικών τραπεζικών μετοχών αναμένουν έναν θετικό καταλύτη από το μέτωπο των μερισμάτων, τα οποία εκτιμάται ότι θα εγκριθούν εντός του Ιουνίου. Σύμφωνα με τις μέχρι τώρα ανακοινώσεις, η μερισματική απόδοση αναμένεται στο 2% για την Πειραιώς, στο 3,5% για την Alpha Bank και στο 5% για την Eurobank και την Εθνική.

«Αναμένουμε ότι η έγκριση μερίσματος από την ΕΚΤ στις αρχές του Ιουνίου θα λειτουργήσει ως θετικός καταλύτης για τις ελληνικές τράπεζες και στο βασικό μας σενάριο αναμένουμε από όλες τις ελληνικές τράπεζες να προχωρήσουν τις προτεινόμενες πληρωμές», αναφέρει η Goldman Sachs.

Σε σχετική βάση, η επενδυτική τράπεζα περιμένει μια ισχυρότερη θετική αντίδραση για τις Πειραιώς και Alpha για την έγκριση, ενώ πιο ήπια θα είναι για την Εθνική και τη Eurobank λαμβάνοντας υπόψη τη σχετική υπεραπόδοσή τους τους τελευταίους μήνες.

Η Goldman Sachs διατηρεί τη σύσταση για αγορά (buy) στις τρεις ελληνικές τραπεζικές μετοχές, πλην της Alpha Bank, για την οποία διατηρεί τη σύσταση ουδετερότητας (hold). Για την Eurobank δίνει τιμή στόχο 12 μηνών στα 2,5 ευρώ, για την Εθνική η τιμή στόχος είναι στα 10 ευρώ, για την Alpha στα 1,95 ευρώ και για την Πειραιώς στα 5,30 ευρώ.

Ο ρόλος των ομολόγων

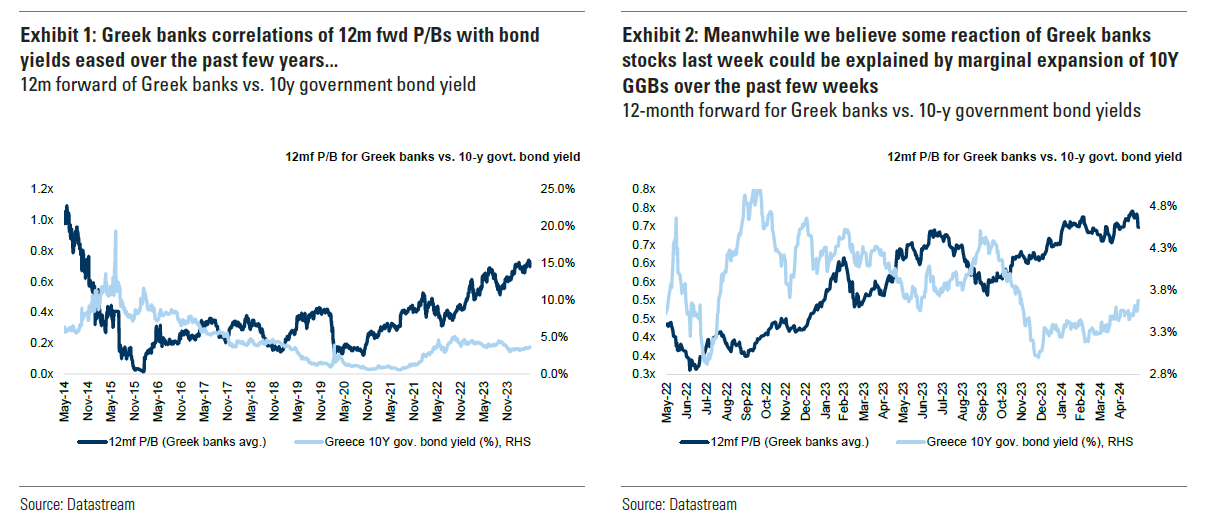

Οι ελληνικές τράπεζες σημείωσαν σημαντικές απώλειες, κατά μέσο όρο 5%, την περασμένη εβδομάδα, με την Goldman Sachs να συσχετίζει αυτήν την επίδοση με την αύξηση των αποδόσεων των 10ετών κρατικών ομολόγων. Υπήρξε επιδείνωση κατά 10 μονάδες βάσης κατά τις 1-2 εβδομάδες και κατά περίπου 20 μονάδες βάσης τις τελευταίες 4 εβδομάδες.

Αυτό συνέβη μαζί με μια σειρά μακροοικονομικών ανακοινώσεων που υποδεικνύουν υψηλότερο ή ελαφρώς υψηλότερο πληθωρισμό στην Ευρώπη (Ισπανία, Γερμανία, ζώνη του ευρώ) από τον αναμενόμενο.

Σε αυτό το πλαίσιο, οι αναλυτές της GS αναμένουν ότι το Διοικητικό Συμβούλιο της Ευρωπαϊκής Κεντρικής Τράπεζας θα μειώσει τα επιτόκια πολιτικής κατά 25 μονάδες βάσης στη συνεδρίαση αυτής της εβδομάδας στις 6 Ιουνίου, αλλά ο μετέπειτα ρυθμός χαλάρωσης παραμένει αβέβαιος υπό το φως των στοιχείων που θα ανακοινωθούν.

Αξίζει εδώ να σημειωθεί ότι η ανάπτυξη, ο βασικός πληθωρισμός και η αύξηση των μισθών ήταν κάπως ισχυρότερα από ό,τι αναμενόταν, υποδεικνύοντας αύξηση των προβλέψεων για τον πληθωρισμό.

Από την άλλη πλευρά, μια σημαντικά υψηλότερη πορεία των επιτοκίων και ένα ελαφρώς ισχυρότερο σταθμισμένο ως προς τις εμπορικές συναλλαγές ευρώ είναι πιθανό να επηρεάσουν τις προβλέψεις για τον πληθωρισμό. Συνολικά, οι οικονομολόγοι της GS αναμένουν τώρα πληθωρισμό 2,4% το 2024 (+0,1 π.μ. από τον Μάρτιο), 2,1% το 2025 (+0,1 π.μ.) και 1,9% το 2026 (αμετάβλητο).

Η συσχέτιση μεταξύ των αποδόσεων των ομολόγων και του P/B των ελληνικών τραπεζών έχει αμβλυνθεί τα τελευταία χρόνια εν μέσω προόδου στη δημοσιονομική εξυγίανση (με αρκετές μεταγενέστερες αναβαθμίσεις της Ελλάδας σε καθεστώς Investment Grade το 2023) και μια σημαντική ανατροπή του υπολοίπου των NPEs των ελληνικών τραπεζών (κλίνουν πιο κοντά στα μέσα ευρωπαϊκά επίπεδα).

Οι κίνδυνοι στον κλάδο

Σε επίπεδο κλάδου, η GS σημειώνει ότι ο κίνδυνος υψηλότερων και μακροχρόνιων επιτοκίων της ΕΚΤ έχει αμφίδρομη επίδραση στα επιτοκιακά περιθώρια και τα ROTE των ελληνικών τραπεζών.

Ειδικότερα, τα υψηλότερα επιτόκια θα πρέπει να υποστηρίζουν τις υποκείμενες διαφορές δανείων-καταθέσεων των ελληνικών τραπεζών (θετικό για ROTE), (2), αλλά θα αυξήσει επίσης το τριμηνιαίο κόστος αντιστάθμισης κινδύνου που επιβάλλουν οι τράπεζες μέσω swap επιτοκίων (για τις οποίες οι τράπεζες λαμβάνουν σταθερό επιτόκιο, ενώ πληρώνουν μεταβλητό επιτόκιο συνδεδεμένο με το επιτόκιο της ΕΚΤ) εν αναμονή των μειώσεων επιτοκίων.

Από την πλευρά της ποιότητας του ενεργητικού, η GS σημειώνει ότι οι ελληνικές τράπεζες καταγράφουν σε μεγάλο βαθμό αρνητικό σχηματισμό καθαρών NPE τα τελευταία τρίμηνα (με τον δείκτη NPE να μειώνεται διαδοχικά) και δεν βλέπει κίνδυνο για αποκλίσεις σε αυτή την τάση.

Latest News

Η ΔΕΗ ξεκινά την παραγωγή ενέργειας από ΑΠΕ στην Ιταλία

Ο Όμιλος ΔΕΗ ενισχύει το πράσινο χαρτοφυλάκιο του με την προσθήκη των σταθμών Carcarello και Luxenia, ισχύος 20 MW και 12 MW αντίστοιχα

Ημέρα Ελλάδος - Αμερικής στο Χρηματιστήριο της Ν. Υόρκης - «Ελληνική» η λήξη των συναλλαγών

Η «ΗΜΕΡΑ ΕΛΛΑΔΟΣ – ΑΜΕΡΙΚΗΣ: GREEK AMERICAN ISSUER DAY» πραγματοποιήθηκε στo πλαίσιο του 26th Annual Capital Link Invest in Greece Forum Series titled "Greece - Speeding Ahead Post Investment Upgrade"

Διαμεσολάβηση για την χορήγηση στεγαστικών δανείων με ένα κλικ

Συνεργάζεται με τις μεγαλύτερες ελληνικές τράπεζες - Η FinTHESIS ανακοινώνει την έναρξη της λειτουργίας της στην Ελλάδα, με άδεια της ΤτΕ

Πού ανοίγει η ελβετική IWG τρία νέα κτίρια γραφείων με την ώρα

Η ελβετική IWG επεκτείνει την παρουσία της στην Αθήνα με τρία νέα κέντρα ευέλικτων χώρων εργασίας

Η λαχαναγορά του Ρέντη φεύγει, τα data centers έρχονται – Τα σχέδια του Υπερταμείου

Συγχωνεύονται οι κεντρικές αγορές Αθήνας και Θεσσαλονίκης - Εισαγωγή του εθνικού φορέα στο ΧΑ – Τι εξετάζει το Υπερταμείο για την αξιοποίηση της λαχαναγοράς του Ρέντη – Ποιοι ενδιαφέρονται για τις Ελληνικές Αλυκές

Έρχονται νέες μειώσεις στα επιτόκια των δανείων στην Ελλάδα - Ο ρόλος της ΕΚΤ

Τα βλέμματα στην αυριανή συνεδρίαση της ΕΚΤ για τα επιτόκια - Πώς διαμορφώνονται οι δόσεις στα δάνεια

Το παράδοξο φαινόμενο με το γάλα – Τι συμβαίνει με τις τιμές και την κατανάλωση

Πώς εξελίσσεται η κατανάλωση γάλακτος στην εγχώρια αγορά – Τι δείχνουν τα στοιχεία της Circana

EasyJet: Αυξάνει τα δρομολόγια της στην Αθήνα - Ο νέος στόχος για επιβάτες το 2025

Η EasyJet επανατοποθετείται στην ελληνική τουριστική αγορά ανεβάζοντας το καλοκαίρι σε 15 τον αριθμό των δρομολογίων από Αθήνα - Σενάριο και για βάση στο «Ελ. Βενιζέλος»

Χρονιά ανάκαμψης το 2024 για τη Goldair

Μέσα στο 2024 η Goldair πρόσθεσε δυο ακόμα εμπορικές συμφωνίες με αεροπορικές εταιρείες για εξαγωγή εμπορευμάτων στις αγορές της Κίνας και του Ισραήλ

ΔΕΗ: Στις 13 Δεκεμβρίου η ακύρωση του προγράμματος buy back μετοχών

Με την απόφαση της ΓΣ της ΔΕΗ, μειώνεται ο συνολικός αριθμός των μετοχών από 382.000.000 σε 369.270.000 κοινές ονομαστικές μετοχές, λόγω ακύρωσης 12.730.000 ιδίων μετοχών

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433