Σε καλύτερα από τα προβλεπόμενα επίπεδα κινούνται τα εταιρικά αποτελέσματα δευτέρου τριμήνου των αμερικανικών επιχειρήσεων, καθώς οι καταναλωτικές δαπάνες παραμένουν ανθεκτικές απέναντι στους υφεσιακούς… ανέμους που έχουν αρχίσει να πνέουν στην αμερικανική οικονομία. Μάλιστα, φαίνεται πως και οι μετοχές έχουν ήδη προεξοφλήσει τις όποιες αρνητικές ειδήσεις.

Στο συμπέρασμα αυτό καταλήγουν σε ανάλυση τους, τόσο η Citigroup Inc. όσο και οι αναλυτές της UBS Global Wealth Management, με την έναρξη μιας εβδομάδας κατά τη διάρκεια της οποίας θα κλιμακωθεί το κύμα της ανακοίνωσης των εταιρικών επιδόσεων δευτέρου τριμήνου από τις επιχειρήσεις της Wall Street.

Διαβάστε επίσης: Γέλεν: Τι εκτιμά για την πορεία της οικονομίας – Μπορεί να αποφευχθεί η ύφεση;

Δείχνουν αντοχές

«Ο ρυθμός ανάπτυξης της κερδοφορίας έχει υποχωρήσει, αλλά δεν έχει βουλιάξει» εξηγεί σε σημείωμα του ο Μαρκ Χάφελε, της UBS GWM, επισημαίνοντας πως από το σύνολο των εταιρειών που έχουν ανακοινώσει αποτελέσματα μέχρι τώρα, το 60% έχει καταφέρει να διαψεύσει ευχάριστα τις εκτιμήσεις για τα επίπεδα πωλήσεις και το 75% έχει παρουσιάσει υψηλότερα από τα αναμενόμενα κέρδη.

Η ανανεωμένη αισιοδοξία πως τα εταιρικά κέρδη μπορεί τελικά να αντισταθούν στην… «τέλεια καταιγίδα» που δημιουργεί ο υψηλός πληθωρισμός, η γερακίσια στροφή των κεντρικών τραπεζών και η πιθανή επιβράδυνση της οικονομίας ήταν αρκετή για να πυροδοτήσει μια ανάκαμψη των χρηματιστηριακών δεικτών μέσα στον Ιούλιο. Είναι χαρακτηριστικό πως ο S&P 500 οδεύει προς την καλύτερη μηνιαία επίδοση του από τον περασμένο Οκτώβριο.

Βέβαια οι εταιρείες αναγνωρίζουν την πίεση που δέχονται από την αύξηση του κόστους, όμως τα καλά επίπεδα των καταναλωτικών δαπανών καταφέρνουν για την ώρα να τις κρατήσουν σε θετικό έδαφος, ειδικά τις επιχειρήσεις που συνδέονται με τον κλάδο του τουρισμού και των ταξιδιών που ανακάμψει δυναμικά αυτό το καλοκαίρι.

Για θετικά αποτελέσματα-έκπληξη κάνει λόγο και η Citigroup, με τον αναλυτή Σκοτ Κρόνερτ να στέκεται στις εταιρείες του χρηματοοικονομικού κλάδου, που παρουσίασαν υψηλότερες από το αναμενόμενο πωλήσεις κατά 1,6% και καλύτερα κέρδη κατά περίπου 5%.

Κατά τον αναλυτή της Citi τα εταιρικά αποτελέσματα θα καταφέρουν να δείξουν αντοχές φέτος, ακόμη και απέναντι σε μια πιθανή ύφεση της αμερικανικής οικονομίας και παρά την αρνητική επιρροή του ισχυρού δολαρίου.

Ο παράγοντας του δολαρίου

Πάντως, το τελευταίο δεν είναι αμελητέο, ειδικά για τις αμερικανικές πολυεθνικές. Πολλές από τις εταιρείες που έχουν ανακοινώσει αποτελέσματα, από διάφορους κλάδους, έχουν σταθεί στα έσοδα που έχουν χάσει λόγω της εκτόξευσης του δολαρίου στο υψηλότερο σημείο εδώ και είκοσι χρόνια. Είναι δε, ένας παράγοντας που πλέον αναγνωρίζουν ότι μπορεί να επηρεάσει αρνητικά τις συνολικές επιδόσεις τους για τη χρονιά.

Υπολογίζεται πως το 29% των πωλήσεων των επιχειρήσεων του δείκτη S&P 500 προέρχεται από αγορές εκτός των Ηνωμένων Πολιτειών, άρα επηρεάζεται από τα επίπεδα της ισοτιμίας. Κατά την Goldman Sachs, για τις Big Tech το ποσοστό αυτό ανεβαίνει στο 59%!

Ενδεικτικά, η IBM, την περασμένη εβδομάδα, προειδοποίησε πως το ισχυρό δολάριο θα μειώσει τα έσοδα της για τη χρονιά κατά 3,5 δισ. δολάρια, ενώ η Philip Morris υποστήριξε πως μόνο για το τρίμηνο το ακριβό δολάριο της κόστισε 500 εκατ. δολάρια.

Με δεδομένο τον παράγοντα αυτό αναβαθμίζεται ακόμη περισσότερο η σημασία των θετικών εταιρικών επιδόσεων για το τρίμηνο. Μάλιστα, ένα καλύτερο από το αναμενόμενο δεύτερο τρίμηνο θα μπορέσει να εξισορροπήσει τις μεγαλύτερες αρνητικές πιέσεις που αναμένονται μέσα στο δεύτερο μισό του έτους για τις περισσότερες επιχειρήσεις.

Ανάρρωση της Wall Street;

Δεν είναι τυχαίο πως «πατώντας» πάνω στις καλύτερες επιδόσεις των επιχειρήσεων, πολλοί αναλυτές περιμένουν πλέον καλύτερες ημέρες και στο Χρηματιστήριο.

Κατά τον Κρόνερτ της Citi, ο δείκτης S&P 500 έχει μπει σε τροχιά ανάκαμψης, μετά το selloff των προηγούμενων μηνών, στηριζόμενος στα καλύτερα εταιρικά κέρδη, αλλά και την εκτίμηση πως η αγορά έχει πλέον «χωνέψει» και απορροφήσει τις αντιδράσεις από τις αυξήσεις των επιτοκίων από την Federal Reserve.

Την άποψη πως οι προοπτικές για τις μετοχές βελτιώνονται λόγω της αντίδρασης των επενδυτών στην καλύτερη κερδοφορία των επιχειρήσεων, εξέφρασε σε σημείωμα του και ο Μίσλαβ Ματέσκα της JPMorgan Chase & Co., αν και από την πλευρά του ο Ντέιβιντ Κόστιν της Goldman Sachs έκρουσε τον κώδωνα του κινδύνου για τις πιέσεις που μπορεί να ασκήσει στις επιχειρήσεις το ισχυρό δολάριο.

Latest News

Ο πόλεμος των Μέρντοχ - Δεν έχουν τέλος οι διαμάχες για το μέλλον της αυτοκρατορίας

Μια δικαστική απόφαση που απέρριψε μια προσπάθεια αναθεώρησης του οικογενειακού καταπιστεύματος, αφήνει τον Ρούπερτ Μέρντοχ και τα παιδιά του σε πόλεμο

Πρόγραμμα επαναγοράς μετοχών 14 δισ δολ απο την Τ-Mobile στις ΗΠΑ

Η T-Mobile καθώς και άλλες εταιρείες τηλεπικοινωνιών, όπως η Verizon και η AT&T συγκαταλέγονται μεταξύ των κορυφαίων μερισματούχων στις ΗΠΑ

Ευνοϊκά δάνεια 7,7 δισ. δολ. έλαβε εντός του 2024 η Τουρκία

Η Τουρκία, σύμφωνα με τον υπουργό Οικονομικών αναμένει νέα χρηματοδότηση απο την Παγκόσμια Τράπεζα

Κανένα φως στο... τούνελ - Η Hershey απέρριψε και τη δεύτερη πρόταση της Mondelēz

Δεν είναι η πρώτη φορά που η Mondelēz επιδιώκει ένα deal με την Hershey - Το 2016, εγκατέλειψε τις συζητήσεις για πιθανή εξαγορά

Η νίκη Τραμπ και το πάρτι στις αγορές - Πώς ανακατεύεται η τράπουλα

Η δραστηριότητα των αγορών «εξερράγη» μετά την νίκη Τραμπ καθώς οι traders πόνταραν σε μια πιο φιλική προς τις επιχειρήσεις προσέγγιση

ABN Amro: Πότε θα επιβληθούν οι δασμοί Τραμπ - Οι επιπτώσες για την Ελλάδα

Οι επικείμενοι δασμοί Τραμπ στην Κίνα αναμένεται να εφαρμοστούν λίγους μήνες μετά την ορκωμοσία του

Για δεύτερο συνεχόμενο μήνα σε ύφεση η βρετανική οικονομία

Το Ακαθάριστο Εγχώριο Προϊόν στη Βρετανία συρρικνώθηκε 0,1% σε μηνιαία βάση τον Οκτώβριο, όπως και τον Σεπτέμβριο,

Πώς θα κινηθεί η ΕΚΤ στις μειώσεις επιτοκίων - Οι καταλύτες για τα επόμενα βήματα

Η ΕΚΤ θα συνεχίσει να κινείται με βάση τις αξιολογήσεις και τις διαθέσιμες πληροφορίες που υπάρχουν σε κάθε συνεδρίαση και μετά τον Μάρτιο

Ριζοσπαστικό πείραμα στο Τόκιο για το δημογραφικό μέσω... 4ήμερης εργασίας

Το Τόκιο ξεκινά ριζοσπαστικά πειράματα καθώς προσπαθεί να αντιμετωπίσει το τεράστιο δημογραφικό πρόβλημα στην Ιαπωνία

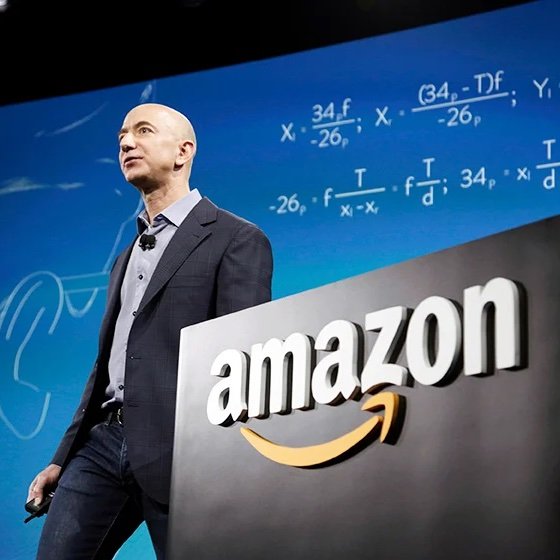

Γιατί η Amazon δώρισε 1 εκατομμύριο δολάρια στο ταμείο Τραμπ

Η δωρεά για την τελετή ορκωμοσίας έρχεται καθώς ο ιδρυτής Τζεφ Μπέζος και άλλοι προσπαθούν να οικοδομήσουν δεσμούς με τον εκλεγμένο πρόεδρο

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-600x474.jpeg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433