Πίσω από την όψη της ισχυρής κερδοφορίας των ευρωπαϊκών εταιρειών, που ξεπερνούν τις προβλέψεις, έχουν αρχίσει να εμφανίζονται «ρωγμές» καθώς οι εξαγωγείς αρχίζουν να αισθάνονται την πίεση της ενίσχυσης της συναλλαγματικής ισοτιμίας έναντι του δολαρίου.

Σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg, το ευρώ, το ελβετικό φράγκο αλλά και η στερλίνα προβλέπεται να αυξηθούν περαιτέρω έναντι του αμερικανικού νομίσματος, προκαλώντας προβλήματα στις εταιρείες του δείκτη Stoxx 600, ο οποίος, βασίζεται στη Βόρεια Αμερική για σχεδόν το ένα τρίτο των πωλήσεών του.

Μέχρι στιγμής, οι συνέπειες δεν είναι πλήρως εμφανείς: παρά την άνοδο του ευρώ κατά 13% έναντι του δολαρίου από το χαμηλό του Σεπτεμβρίου, η πλειονότητα των εταιρειών του Stoxx 600 έχει ξεπεράσει τις εκτιμήσεις για τα κέρδη του πρώτου τριμήνου.

Γιατί η UBS παίρνει θέση short έναντι του δολαρίου – Τι αναμένει για το ευρώ

Κοιτώντας πίσω από τα νούμερα

Ωστόσο, όπως επισημαίνει το Bloomberg σε ανάλυσή του, αν κοιτάξει κανείς βαθύτερα στους ισολογισμούς θα διαπιστώσει ότι πολλοί εξαγωγικοί όμιλοι έχουν πήδφη αρχίσει να βλέπουν τα πρώτα συμπτώματα.

Και αυτή η τάση θα μπορούσε να ενισχυθεί περαιτέρω τους επόμενους μήνες, εάν η υποστήριξη εξασθενίσει από την επαναλειτουργία της Κίνας μετά την Covid, η έως τώρα ανθεκτική ανάπτυξη της Ευρώπης επιβραδυνθεί και οι ΗΠΑ οδηγηθούν σε ύφεση.

«Η οικονομική ισχύς έχει συγκαλύψει τον αντίκτυπο της ανατίμησης των νομισμάτων», σχολίασε η Σάρον Μπέλ, αναλύτρια ευρωπαϊκών μετοχών της Goldman Sachs Group Inc.

Ως εμπειρικός κανόνας, λέει η Μπέλ , μια άνοδος 10% στο ευρώ μειώνει κατά 2% έως 3% την αύξηση των κερδών ανά μετοχή για τις ευρωπαϊκές εταιρείες. Αυτός ο αντίκτυπος θα είναι όλο και πιο δύσκολο να αποφευχθεί, εκτιμά, ειδικά καθώς η πτώση των συναλλαγματικών ισοτιμιών τον περασμένο Σεπτέμβριο θέτει ένα απότομο πήχη για συγκρίσεις από έτος σε έτος.

Το Bloomberg Intelligence βλέπει το ευρώ να αγγίζει τα 1,20 δολάρια έναντι του δολαρίου μέχρι το τέλος του έτους, ενώ η στερλίνα και το ελβετικό φράγκο αναμένεται επίσης να ενισχυθούν έναντι του δολαρίου. Έκθεση της Barclays δείχνει ότι λιγότερο από το 40% των CEOs έχουν τώρα θετική άποψη για τις συναλλαγματικές ισοτιμίες, από πάνω από 60% το τρίτο τρίμηνο του 2022.

Ευπαθείς τομείς

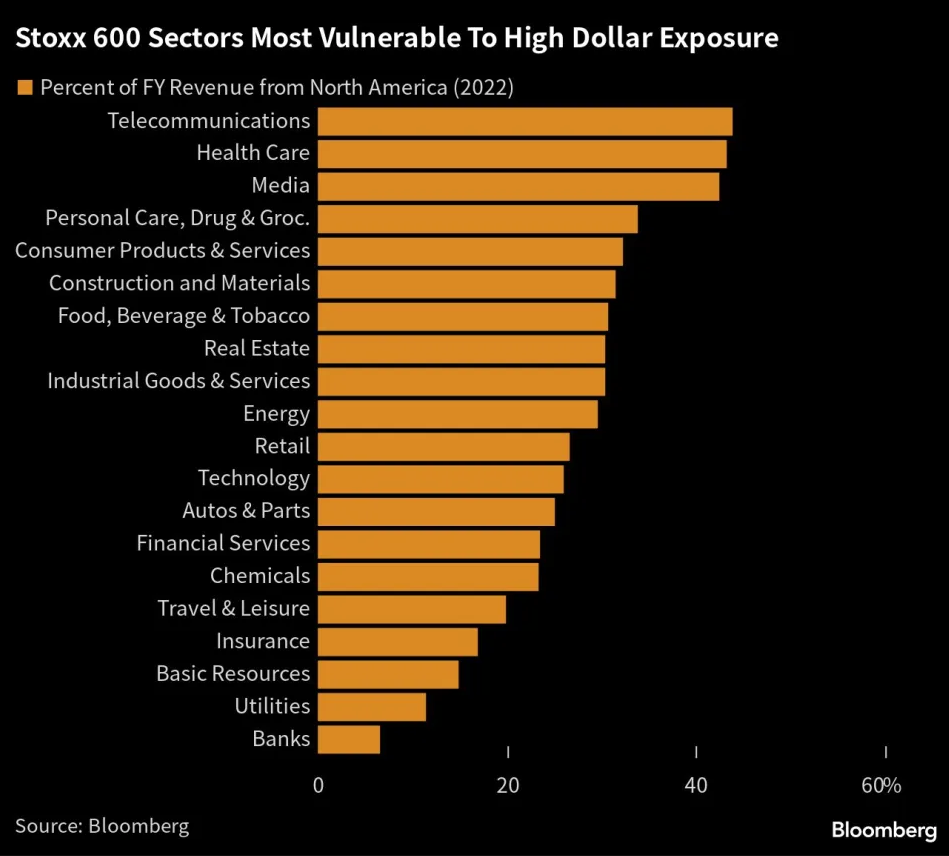

Οι ευρωπαϊκές εταιρείες τηλεπικοινωνιών, υγειονομικής περίθαλψης, μέσων ενημέρωσης και βασικών καταναλωτών λαμβάνουν το μεγαλύτερο ποσοστό των εσόδων τους από τη Βόρεια Αμερική.

Για τέτοιες επιχειρήσεις, τα ισχυρά νομίσματα είναι δίκοπο μαχαίρι. Βοηθούν να μετριαστεί ο εισαγόμενος πληθωρισμός, κρίσιμος σε μια εποχή που οι εταιρείες κλυδωνίζονται από το υψηλό κόστος των εισροών. Αλλά μπορούν να κάνουν τα προϊόντα πιο ακριβά για τους αγοραστές σε άλλες χώρες και τα μέσα κέρδη στο εξωτερικό αξίζουν λιγότερο όταν μεταφράζονται στο τοπικό νόμισμα.

Στην ελβετική Roche, η οποία βασίζεται στην αγορά των ΗΠΑ για το ήμισυ των εσόδων της, ο οικονομικός διευθυντής Alan Hippe δήλωσε ότι οι πωλήσεις του πρώτου τριμήνου μειώθηκαν κατά 3% σε σταθερούς όρους συναλλαγματικών ισοτιμιών. Λαμβάνοντας όμως υπόψη τις συναλλαγματικές κινήσεις, η πτώση ανήλθε στο 7%.

Ένα άλλο παράδειγμα είναι η ολλανδική εταιρεία λιανικής Koninklijke Ahold Delhaize NV Με το 60% των εσόδων να προέρχεται από τη Βόρεια Αμερική, η οικονομική διευθύντρια Natalie Knight δεν αναμένει αύξηση του EPS ολόκληρου του έτους από το 2022, αναφέροντας τις κινήσεις στο δολάριο ΗΠΑ ως λόγο.

Περιφερειακή άνοδος

Καθώς οι ευρωπαϊκές αίθουσες συνεδριάσεων αναρωτιούνται για τον αντίκτυπο, οι Αμερικανοί επενδυτές που βασίζονται σε δολάρια απολαμβάνουν τα επιπλέον απροσδόκητα κέρδη που μπορούν να κερδίσουν από τη μετατροπή της συναλλαγματικής ισοτιμίας.

Το FTSE Europe ETF της Vanguard, το μεγαλύτερο μη αντισταθμισμένο αμοιβαίο κεφάλαιο με έδρα τις ΗΠΑ και προσανατολισμένο σε ευρωπαϊκές μετοχές, έχει λάβει πάνω από 19 δισεκατομμύρια δολάρια φέτος καθώς οι επενδυτές αγοράζουν μετοχές της περιοχής.

Latest News

Μικτά πρόσημα στη Wall Street, έσπασε πτωτικά το σερί των θετικών εβδομάδων

Αρνητικά επέδρασε το γεγονός ότι η απόδοση του αμερικανικού 10ετούς ομολόγου αναρριχήθηκε στο 4,361% ξεπερνώντας την απόδοση του 3μηνου

Σε ιστορικό χαμηλό το ελληνικό spread - «Τσίμπησε» το κόστος δανεισμού στην Ευρώπη

Στην δευτερογενή αγορά ομολόγων καταγράφηκαν συναλλαγές 102 εκατ. ευρώ εκ των οποίων τα 36 εκατ. ευρώ αφορούσαν σε εντολές αγοράς

Συνεχίζεται το sell οff στα αμερικανικά ομόλογα - «Τσίμπησε» το κόστος δανεισμού στην ΕΕ

Η εκτίμηση ότι τελικά θα επικρατήσουν τα γεράκια στη Federal Reserve ανεβάζει το κόστος δανεισμού

Σταθεροποιητικά έκλεισαν την εβδομάδα οι ευρωαγορές

Μικρές διακυμάνσεις σημείωσαν οι δείκτες στα ευρωπαϊκά χρηματιστήρια και σε επίπεδο εβδομάδας

Έθεσε τις βάσεις για υψηλότερα το ΧΑ, δεύτερη ανοδική εβδομάδα στη σειρά

Το Χρηματιστήριο Αθηνών έκλεισε θετικά και αυτήν την εβδομάδα, με τον ΓΔ να σημειώνει κέρδη 0,88%, αλλά τον FTSE 25 να κλείνει στο +0,92%. Ο τραπεζικός κλάδος ενισχύθηκε κατά 1,37%

Παίρνει ώθηση από την Broadcom η Wall Street

Το πρόσφατο ράλι ανόδου έχει πυροδοτήσει ορισμένες ανησυχίες για μια υπερτιμημένη αγορά που τροφοδοτείται από το μετεκλογικό κλίμα

Κινήσεις χαμηλού ρίσκου στο ΧΑ - Στηρίζουν ΕΛΧΑ, Βιοχάλκο

Ωστόσο ουδείς αμφισβητεί ότι ο Γενικός Δείκτης βλέπει με μεγαλύτερες προσδοκίες τις 1.500 μονάδες

Συνεχίζει τις σταθεροποιητικές κινήσεις το ΧΑ, στηρίζει η ΕΛΧΑ

Η αγορά αναμένει τώρα την ομιλία του πρωθυπουργού την Κυριακή

Μικτά πρόσημα στην Ευρώπη, προβληματίζουν τα οικονομικά στοιχεία

Απογοήτευσαν Γερμανία και Βρετανία

Κινεζικές πιέσεις δέχτηκαν οι αγορές της Ασίας, εξαίρεση ο Kospi της Νότιας Κορέας

Ο δείκτης Hang Seng του Χονγκ Κονγκ υποχώρησε 1,83%, ενώ ο CSI 300 της ηπειρωτικής Κίνας έχασε 2,37% και έκλεισε στις 3.933,18 μονάδες

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-600x474.jpeg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433