Τα δημόσια χρέη – ρεκόρ, τα υψηλά επιτόκια, το τεράστιο κόστος της κλιματικής αλλαγής, η εκτίναξη των δαπανών για την υγεία και τις συντάξεις καθώς ο πληθυσμός γερνάει, με μια σπασμωδική πολιτική να εφαρμόζεται σε πολλές περιοχές του πλανήτη, όλα τα παραπάνω τροφοδοτούν τους φόβους για μια επικείμενη χρηματοπιστωτική κρίση στις μεγάλες ανεπτυγμένες οικονομίες.

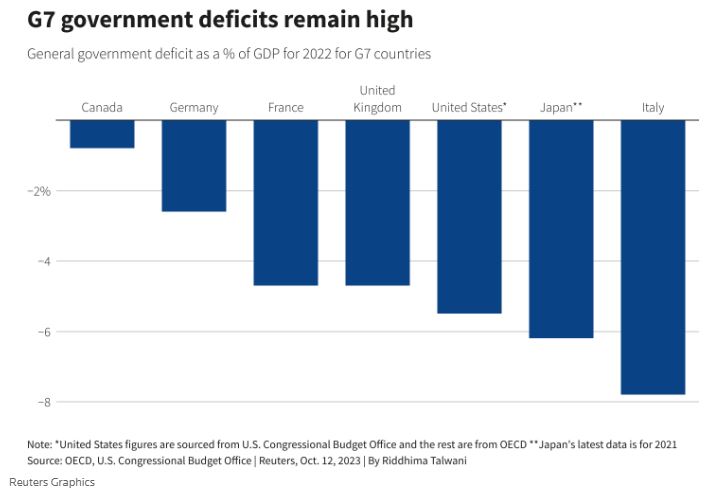

Η αύξηση του κόστους δανεισμού του δημοσίου έχει θέσει το υψηλό χρέος στο προσκήνιο, με τους επενδυτές να απαιτούν αυξημένες αντισταθμίσεις για να διατηρούν μακροπρόθεσμα ομόλογα και τους υπεύθυνους χάραξης πολιτικής να ζητούν προσοχή στα δημόσια οικονομικά.

Στα 307 τρισ. δολάρια εκτινάχθηκε το παγκόσμιο χρέος

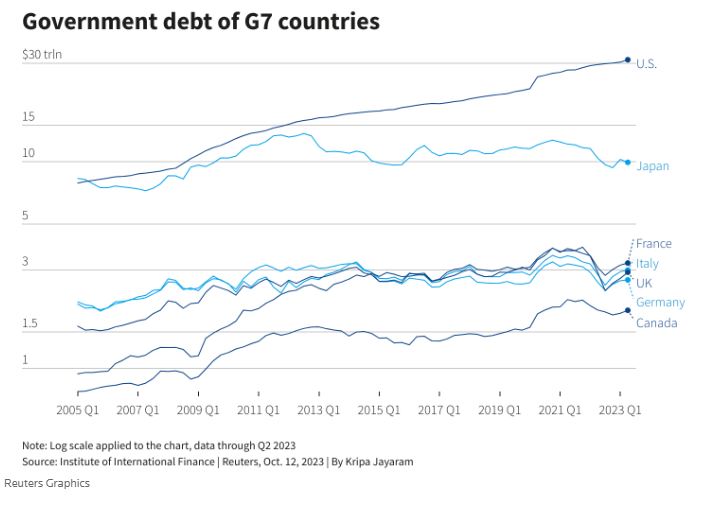

Πάνω από το 80% της αύξησης κατά 10 τρισεκατομμύρια δολάρια του παγκόσμιου χρέους το πρώτο εξάμηνο, το οποίο διαμορφώθηκε συνολικά στα 307 τρισεκατομμύρια δολάρια, προήλθε από τις ανεπτυγμένες οικονομίες, αναφέρει το Ινστιτούτο Διεθνών Οικονομικών.

Οι Ηνωμένες Πολιτείες, όπου η αντιπαράθεση γύρω από το όριο χρέους της γενικής κυβέρνησης οδήγησε τη χώρα στα πρόθυρα της χρεοκοπίας, η Ιταλία και η Βρετανία προκαλόυν τη μεγαλύτερη ανησυχία, αναφέρουν στο Reuters περισσότεροι από 20 εξέχοντες οικονομολόγοι, πρώην υπεύθυνοι χάραξης πολιτικής και μεγάλοι επενδυτές.

Αξιόπιστα οικονομικά σχέδια

Δεν αναμένουν από μια ανεπτυγμένη οικονομία να δυσκολευτεί να αποπληρώνει το χρέος, αλλά εκτιμούν ότι οι κυβερνήσεις θα πρέπει να υλοποιήσουν αξιόπιστα δημοσιονομικά σχέδια, να αυξήσουν τους φόρους και να τονώσουν την ανάπτυξη για να διατηρήσουν τα οικονομικά σε ένα διαχειρίσιμο επίπεδο. Από την άλλη, οι αυξημένες γεωπολιτικές εντάσεις αυξάνουν το κόστος αυτής της προσπάθειας.

Ένα εύθραυστο περιβάλλον με υψηλότερα επιτόκια και μια όλο και πιο περιορισμένη υποστήριξη των κεντρικών τραπεζών αυξάνει τον κίνδυνο ενός λάθους πολιτικής που μπορεί να πυροδοτήσει την καταστροφή στην αγορά, όπως φαίνεται από την κρίση «μίνι προϋπολογισμού» της Βρετανίας το 2022.

Ο Peter Praet, πρώην επικεφαλής οικονομολόγος στην Ευρωπαϊκή Κεντρική Τράπεζα, δήλωσε ότι ενώ το χρέος εξακολουθεί να φαίνεται βιώσιμο, οι προοπτικές είναι ανησυχητικές δεδομένων των μακροπρόθεσμων αναγκών για δαπάνες.

«Μπορείτε να εξετάσετε πολλές χώρες σήμερα και θα δείτε ότι δεν απέχουμε πολύ από μια δημοσιονομική κρίση», δήλωσε ο Praet, ο οποίος εντάχθηκε στην ΕΚΤ κατά τη διάρκεια της κρίσης χρέους του 2011.

«Αν έχετε ένα ατύχημα, ή έναν συνδυασμό γεγονότων, τότε θα εισέλθετε σε μια δυσμενή μη γραμμική δυναμική διαδικασία. Αυτό είναι μια πραγματική πιθανότητα».

Οι υψηλές ανάγκες χρηματοδότησης και η άρση της στήριξης από τις κεντρικές τράπεζες αυξάνουν το βαθμό της αβεβαιότητας για τους επενδυτές, δήλωσε η Σοφία Δρόσος, οικονομολόγος στρατηγικής του hedge fund Point72 Asset Management.

«Τα επίπεδα ελλείμματος και χρέους μάς κάνουν να νιώθουμε άβολα», δήλωσε ο Daniel Ivascyn, επικεφαλής επενδύσεων στον κολοσσό ομολόγων PIMCO, ο οποίος εμφανίζεται απρόθυμος να κατέχει ένα πιο μακροπρόθεσμο ομόλογο.

Τα σχέδια δαπανών που δεν είχαν αξιοπιστία θεωρούνταν πιο πιθανό να πυροδοτήσουν αναταραχή στην αγορά.

Μακροπρόθεσμα, «οι τροχιές του δημόσιου χρέους αποτελούν τη μεγαλύτερη απειλή για τη μακροοικονομική και χρηματοπιστωτική σταθερότητα», δήλωσε ο Claudio Borio, επικεφαλής του νομισματικού και οικονομικού τμήματος της Τράπεζας Διεθνών Διακανονισμών.

Κρίση χρέους στις ΗΠΑ;

Η διαμάχη για τον προϋπολογισμό έχει βλάψει την αξιοπιστία των ΗΠΑ, κοστίζοντας την κορυφαία βαθμολογία AAA.

Ο Olivier Blanchard, ανώτερος συνεργάτης στο Peterson Institute for International Economics, εξέφρασε την ανησυχία του περισσότερο για τις Ηνωμένες Πολιτείες, δεδομένης μιας «διαρρηγμένης πολιτικής διαδικασίας προϋπολογισμού» και των μεγάλων πρωτογενών ελλειμμάτων.

«Πώς τελειώνει; Υποψιάζομαι όχι από προεπιλογή, αλλά όταν οι αγορές αρχίζουν να αντικατοπτρίζουν τις ανησυχίες τους στις τιμές του Δημοσίου, από μια πολιτική κρίση και μια δυνητικά άσχημη προσαρμογή», δήλωσε ο πρώην επικεφαλής οικονομολόγος του ΔΝΤ.

Ο Ray Dalio του hedge fund Bridgewater Associates αναμένει κρίση χρέους στις ΗΠΑ.

Ένας εκπρόσωπος του Υπουργείου Οικονομικών των ΗΠΑ τόνισε τα πρόσφατα σχόλια της υπουργού Τζάνετ Γέλεν σχετικά με το έλλειμμα του προϋπολογισμού και την αύξηση των επιτοκίων.

Η Γέλεν δήλωσε στην Wall Street Journal την περασμένη εβδομάδα ότι η κυβέρνηση έχει δεσμευτεί σε μια «βιώσιμη δημοσιονομική πολιτική» και ότι ο προϋπολογισμός θα μπορούσε να προσαρμοστεί για να διασφαλιστεί αυτό.

Το γιγάντιο χρέος της Ιταλίας των 2,4 τρισεκατομμυρίων ευρώ είναι στο επίκεντρο της Ευρώπης, όπου το ΔΝΤ έχει πει ότι το υψηλό χρέος αφήνει τις κυβερνήσεις ευάλωτες στην κρίση.

Το ασφάλιστρο κινδύνου του χρέους της Ιταλίας εκτινάχθηκε αυτό το μήνα καθώς μείωσε την ανάπτυξη και αύξησε τις προβλέψεις για το έλλειμμα του προϋπολογισμού. Η Scope Ratings προειδοποίησε ότι η Ιταλία μπορεί να μην είναι επιλέξιμη για ένα κρίσιμο πρόγραμμα αγοράς ομολόγων της ΕΚΤ.

Ένα σημείο καμπής είναι η πιθανότητα της Ιταλίας να χάσει τις αξιολογήσεις επενδυτικής βαθμίδας. Η Moody’s την βαθμολογεί μια βαθμίδα πάνω από τα «σκουπίδια» με αρνητική προοπτική.

Η αύξηση του δείκτη χρέους της Ρώμης θα έκανε πιο πιθανή μια υποβάθμιση. Μια τέτοια εξέλιξη πιθανώς να δρομολογήσει «σημαντικές επιπτώσεις» για τη νότια Ευρώπη, δήλωσε ο Jim Leaviss της M&G Investments.

Ο υπουργός Οικονομίας Τζιανκάρλο Τζορτζέτι δήλωσε ότι δεν είναι πιθανή μια υποβάθμιση, αλλά δεν μπορεί και να την αποκλείσει.

Η χαμηλή ανάπτυξη διατήρησε το ιταλικό χρέος σε υψηλά επίπεδα, έναν κίνδυνο σε όλη την Ευρώπη και τη Βρετανία, όπου τα σχέδια οικονομικής σύσφιγξης θα μειώσουν τις δημόσιες επενδύσεις.

«Αν δεν έχουμε μια πιο φωτεινή προοπτική ανάπτυξης στην Ευρώπη, τότε τα μαθηματικά της βιωσιμότητας του χρέους φαίνονται αρκετά φτωχά», δήλωσε ο επικεφαλής παγκόσμιων οικονομολόγων σταθερού εισοδήματος της PGIM Daleep Singh, πρώην σύμβουλος του προέδρου των ΗΠΑ, Τζο Μπάιντεν.

Το βρετανικό υπουργείο Οικονομικών δήλωσε ότι βρίσκεται σε καλό δρόμο για τη μείωση του χρέους και την ανάπτυξη της οικονομίας με σημαντικές μεταρρυθμίσεις.

Το χρέος είναι κοντά ή υψηλότερο από το 100% της παραγωγής στη Βρετανία, τις Ηνωμένες Πολιτείες και την Ιταλία. Η γήρανση του πληθυσμού, η κλιματική αλλαγή και οι γεωπολιτικοί κίνδυνοι, όπως οι πόλεμοι στην Ουκρανία και τη Μέση Ανατολή πιθανώς θα οδηγήσουν σε σημαντικές πιέσεις τις δαπάνες.

Οι πληρωμές τόκων αυξάνονται και τα υψηλά επιτόκια αυξάνουν την πίεση.

Οι καθαρές πληρωμές τόκων των ΗΠΑ θα αυξηθούν από 2,5% σε 3,6% του ΑΕΠ έως το 2033 και 6,7% έως το 2053, εκτιμά το Γραφείο Προϋπολογισμού του Κογκρέσου. Αλλά το προτιμώμενο μέτρο της Γέλεν, ως προσαρμογή στον πληθωρισμό, προτείνει πληρωμές κάτω του 1% του ΑΕΠ για το υπόλοιπο αυτής της δεκαετίας.

Το Βρετανικό Γραφείο Υπευθυνότητας Προϋπολογισμού αναμένει ότι το κόστος των τόκων θα αυξηθεί στο 7,8% των εσόδων έως το 2027-28, από 3,1% το 2020-21, επιδεινούμενο από το χρέος που συνδέεται με τον πληθωρισμό.

Ακόμη και οι δαπάνες για τόκους της Γερμανίας έχουν δεκαπλασιαστεί από το 2021 σε σχεδόν 40 δισεκατομμύρια ευρώ. Μια κρίση είναι απίθανη, αλλά ο προγραμματισμός του προϋπολογισμού θα αντιμετωπίσει «μεγάλες προκλήσεις», ανέφερε το Ανώτατο Ελεγκτικό Ίδρυμα.

Δράση τώρα

Οι αποτελεσματικές δαπάνες, οι μεταρρυθμίσεις και τα σχέδια ανάπτυξης είναι το κλειδί όπως επισημαίνουν στο Reuters οι οικονομολόγοι.

«Χρειαζόμαστε περισσότερες επενδύσεις, όχι λιγότερες», δήλωσε ο καθηγητής του King’s College του Λονδίνου Τζόναθαν Πόρτες, επικεφαλής οικονομολόγος του γραφείου του βρετανικού υπουργικού συμβουλίου κατά τη διάρκεια της οικονομικής κρίσης.

Ο δανεισμός είναι μια δυσκολότερη πώληση με υψηλότερα επιτόκια, επομένως οι κυβερνήσεις χρειάζονται αξιόπιστα σχέδια. Η ΕΕ αναθεωρεί τους δημοσιονομικούς της κανόνες, το αντιπολιτευόμενο Εργατικό Κόμμα της Βρετανίας υπόσχεται να απαιτήσει νομικά την αναθεώρηση των σχεδίων φορολογίας και δαπανών.

Αν και δυσάρεστοι, οι φόροι πρέπει να αυξηθούν, ιδιαίτερα στις Ηνωμένες Πολιτείες και τη Βρετανία, και ορισμένες περικοπές δαπανών είναι αναπόφευκτες, τόνισαν οι οικονομολόγοι.

Δεν εφαρμόζονται αρκετές μεταρρυθμίσεις, προειδοποίησε η επικεφαλής οικονομολόγος του ΟΟΣΑ, Κλερ Λομπαρντέλι.

Οι καθυστερήσεις θα βλάψουν την ικανότητα των κυβερνήσεων να αντιμετωπίζουν μελλοντικούς κραδασμούς.

«Αν συνεχίσουμε όπως έχουμε τώρα, θα δούμε μια κρίση την επόμενη δεκαετία», δήλωσε ο επικεφαλής οικονομολόγος της LBBW, Moritz Kraemer, ο οποίος επέβλεψε τις υποβαθμίσεις των ευρωπαϊκών κρατικών ομολόγων της S&P το 2011.

Latest News

Ο Τραμπ δίνει «γη και ύδωρ» κινήτρων για να φέρει μεγάλες επενδύσεις πίσω στις ΗΠΑ

Ο Τραμπ αποσκοπεί σε μια κοσμογονία εγχώριων επενδύσεων στις ΗΠΑ - Η πρόταση για διευκολύνσεις στις επενδύσεις άνω του 1 δισ.

Η Ινδία κατασκευάζει το δικό της «Χόνγκ Κονγκ» - Το φαραωνικό project των 9 δισ.

Ανησυχία ότι το σχέδιο θα εξαλείψει μερικές από τις απομονωμένες φυλές που ζουν στα νησιά του αρχιπελάγους Νικομπάρ - Τι λέει η Ινδία

Από ένα KFC στην αυτοκρατορία των 3 δισ. - Ποιος είναι ο Αυστραλός επιχειρηματίας Τζακ Κάουιν

Σήμερα, ο Τζακ Κάουιν κατέχει το 98% της εταιρείας του, ενώ το υπόλοιπο 2% ανήκει σε ορισμένους από τους αρχικούς επενδυτές και μετόχους του

Οι τρεις αδύναμοι κρίκοι της ευρωοικονομίας το 2025

Θα παλέψουν με την ύφεση τη νέα χρονιά οι μεγαλύτερες οικονομίες της ΕΕ, Γερμανία, Γαλλία, Ιταλία

![Βρετανία: Ενοίκια σοκ για τους φοιτητές στο Λονδίνο μετά τις νέες αυξήσεις [ΓΡΑΦΗΜΑ]](https://www.ot.gr/wp-content/uploads/2024/08/london-1567903_1280-600x450.jpg)

Ενοίκια σοκ για τους φοιτητές στο Λονδίνο μετά τις νέες αυξήσεις [γράφημα]

Τι αποκαλύπτει έρευνα για τους φοιτητές στη Βρετανία

Η πλειοψηφία των startups δεν μακροημερεύει - Η ωμή αλήθεια είναι ότι κανείς δεν νοιάζεται

Γιατί αποτυγχάνουν τόσες πολλές startups; Φυσικά, δεν υπάρχει μόνο ένας λόγος

Safran: Με το βλέμμα στις συμβάσεις του αμερικανικού στρατού

Η γαλλική εταιρεία αναμένει αύξηση των πωλήσεων κατά περίπου 10% το 2025, καθώς και τρέχοντα λειτουργικά κέρδη μεταξύ 4,7 και 4,8 δισ. ευρώ σε συγκρίσιμη βάση

Έφοδος τελωνιακών και της ευρωπαικής εισαγγελίας στα γραφεια της Adidas

Tο ένταλμα έρευνας για την Adidas ανέφερε την (ύποπτη) σωρευτική φορολογική ζημία σε περισσότερα από 1,1 δισεκατομμύρια ευρώ

Τιμές-φωτιά οι Χριστουγεννιάτικες αγορές στη Γερμανία

Ο υψηλός πληθωρισμός δεν μπορεί παρά να επηρεάσει και τις Χριστουγεννιάτικες Αγορές στη Γερμανία. Έως 7 ευρώ στοιχίζει το περίφημο «ζεστό κρασί» με μπαχαρικά.

Η αβεβαιότητα της εμπορικής πολιτικής των ΗΠΑ αρχίζει να «δαγκώνει» την Ευρώπη - Τι εκτιμά η Goldman Sachs

H Goldman Sachs επιχειρεί να εξετάσει την επίδραση της αβεβαιότητας της εμπορικής πολιτικής του Ντόναλντ Τραμπ εντός κι εκτός ΗΠΑ

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433