Η ανάπτυξη των θέσεων εργασίας είναι ισχυρή, ο πληθωρισμός μειώνεται και οι αγορές συνεχίζουν να ανεβαίνουν. Γιατί λοιπόν ορισμένοι οικονομικοί αναλυτές συνεχίζουν να προβλέπουν ύφεση;

Αυτό το ερώτημα θέτει το Forbes, το οποίο στρέφεται στον David Rosenberg, ο οποίος εξέτασε τις εκδόσεις της «Φαιάς Βίβλου» της Ομοσπονδιακής Τράπεζας των ΗΠΑ για να υποστηρίξει τις εκτιμήσεις του. Η έκδοση της Φαιάς Βίβλου, που κυκλοφορεί οκτώ φορές το χρόνο, είναι γεμάτη με εκτιμήσεις από επιχειρηματίες και τραπεζίτες σε όλη τη χώρα που περιγράφουν την κατάσταση της οικονομίας με τρόπους που δεν μπορούν οι τίτλοι των Μέσων Ενημέρωσης.

Μιλώντας στο Forbes ο ιδρυτής και πρόεδρος της Rosenberg Research με έδρα το Τορόντο, παραδέχεται ότι στην προσπάθεια του να κατανοήσει το πού θα κατευθυνθεί η οικονομία στη συνέχεια, αποφάσισε να κάνει τα πάντα. Ανέλυσε τις εκδόσεις της Φαιάς Βίβλου τον μήνα πριν από κάθε ύφεση τα τελευταία 40 χρόνια. Το συγκλονιστικό συμπέρασμά του: οι τελευταίες εκδόσεις ήταν οι πιο ζοφερές.

Πετρέλαιο: Εξαγορές 150 δισ. εδραιώνουν την κυριαρχία των ΗΠΑ στον μαύρο χρυσό [γραφήματα]

«Δεν υπάρχει περίπτωση να διαβάσετε αυτή τη Φαιά Βίβλο και να μην καταλήξετε στο συμπέρασμα ότι έχει ξεκινήσει ήδη μια ύφεση στην οικονομία», λέει ο Rosenberg.

Πριν από ένα χρόνο, η πρόβλεψη για ύφεση ήταν μια δημοφιλής εκτίμηση μεταξύ των «αναγνωστών φύλλων τσαγιού». Αλλά καθώς η μια ευχάριστη έκπληξη στις οικονομικές ειδήσεις διαδέχτηκε την άλλη, όλο και περισσότεροι αναλυτές άλλαζαν εκτίμηση. Τον περασμένο μήνα, μόνο το 9% είπε ότι μια συρρίκνωση ήταν πιο πιθανή, από 18% τον Οκτώβριο.

Αλλά ο Rosenberg έχει διαφορετική άποψη. Μάλιστα, θεωρεί ότι οι περισσότεροι αναλυτές βλέπουν λάθος αριθμούς, ή ότι οι αριθμοί θα αναθεωρηθούν ή ότι δεν περιγράφουν την πραγματική εικόνα. Για τον ίδιο, το μεγαλύτερο μέρος της αμερικανικής οικονομίας συρρικνώνεται ή βρίσκεται στα πρόθυρα της συρρίκνωσης.

Την ίδια ώρα, η Danielle DiMartino Booth, ιδρύτρια και διευθύνουσα σύμβουλος της QI Research, είναι βέβαιη ότι η ύφεση στις ΗΠΑ έχει ήδη ξεκινήσει. Ο επικεφαλής οικονομολόγος της SMBC Nikko Securities, Joseph LaVorgna, λέει ότι αν και «δημιουργούνται κάποιες αμφιβολίες στην εκτίμηση του εξαιτίας της αγοράς εργασίας», εξακολουθεί να βρίσκεται στο στρατόπεδο της ύφεσης. Και ο δισεκατομμυριούχος «βασιλιάς των ομολόγων» Jeffrey Gundlach, ιδρυτής και διευθύνων σύμβουλος της DoubleLine, έχει επανειλημμένως αναφέρει ότι τα σύννεφα της οικονομικής συρρίκνωσης μαζεύονται.

Οι λόγοι της ύφεσης

Το Forbes συγκέντρωσε τους λόγους γύρω από τους οποίους υποστηρίζουν οι αναλυτές ότι το σενάριο της ύφεσης είναι πολύ κοντά. Μάλιστα, απαρίθμησε 13 εξ αυτών.

1. Το ΑΕΠ φαίνεται καλό, αλλά έχετε δει το ΑΕΕ;

Το Ακαθάριστο Εγχώριο Προϊόν μετρά ό,τι παράγεται στη χώρα. Το ακαθάριστο εγχώριο εισόδημα (ΑΕΕ) παρακολουθεί τα πάντα. Ο Rosenberg επισημαίνει ότι η ονομαστική αύξηση του ΑΕΠ πέρυσι ήταν 6%, αλλά το ΑΕΕ ήταν -7%. Ποτέ στην πρόσφατη ιστορία δεν υπήρξε τόσο μεγάλο χάσμα μεταξύ αυτού που έρχεται και τι βγαίνει, «αλλά το μόνο για το οποίο μιλάμε είναι το ΑΕΠ», λέει ο Rosenberg.

2. Οι ήπιες προσγειώσεις πάντα προηγούνται των υφέσεων

Ο Jason Furman, ο οποίος δεν προβλέπει ύφεση, αναγνωρίζει ότι αυτό είναι αλήθεια. «Οι ήπιες προσγειώσεις προηγούνται της ύφεσης», λέει στο Forbes ο Furman, καθηγητής του Χάρβαρντ που ήταν πρόεδρος του Συμβουλίου Οικονομικών Συμβούλων στον Λευκό Οίκο επί Barack Obama. «Φυσικά, αν έχουμε ύφεση αυτή την άνοιξη, θα κοιτάξουμε πίσω αυτή τη στιγμή και θα πούμε ότι ήταν μια δύσκολη προσγείωση».

3. Τα αποτελέσματα των κυβερνητικών κινήτρων γίνονται μικρότερα

Τα δύο τρίτα της αύξησης του ΑΕΠ πέρυσι προήλθαν από στηρίξεις από την εποχή της πανδημίας, λέει ο Rosenberg. «Αυτό έδωσε στους αριθμούς του ΑΕΠ μια ψευδή λάμψη. Αυτό δεν θα είναι επαναλαμβανόμενος παράγοντας το 2024».

4. Αυξάνονται οι καταναλωτικές «παραβάσεις»

Το 2021, το ποσοστό των Αμερικανών που καθυστερούσαν τις πληρωμές δανείων ήταν το χαμηλότερο ιστορικά (τα δεδομένα δεν πηγαίνουν πολύ πίσω). Αλλά τώρα αυτοί οι αριθμοί ξεπερνούν τα προ-πανδημικά επίπεδα, σύμφωνα με στοιχεία της Federal Reserve. Για παράδειγμα, το 2,2% του χρέους πιστωτικών καρτών των Αμερικανών ήταν ληξιπρόθεσμο περισσότερο από δύο μήνες το τρίτο τρίμηνο του 2023, από 1,9% την ίδια περίοδο το 2019, αναφέρει η Fed της Φιλαδέλφειας.

5. Οι απώλειες σε εμπορικά ακίνητα θα αυξηθούν

Αυτό είναι σαν ταινία τρόμου. Στην πρώτη σκηνή, ο Covid αδειάζει τα κτίρια γραφείων. Στη δεύτερη οι εργαζόμενοι δουλεύουν στους καναπέδες τους με τους φορητούς υπολογιστές τους. Τη μεγάλη εικόνα τη συμπληρώνει το γεγονός ότι εμπορικά στεγαστικά δάνεια ύψους 544 δισ. δολαρίων θα λήξουν το 2024 και άλλα 533 δισ. δολάρια το επόμενο έτος, σύμφωνα με τον πάροχο δεδομένων Trepp.

Η Fitch Ratings προειδοποιεί ότι οι εμπορικές καθυστερήσεις στεγαστικών δανείων θα διπλασιαστούν στο 4,5% φέτος. Ίσως αυτό να μην είναι αρκετό για να προκαλέσει μια ύφεση, αλλά δεν προμηνύεται καλό για τις περιφερειακές τράπεζες, για τις οποίες η Trepp λέει ότι κατέχουν περισσότερα από τα μισά δάνεια που λήγουν από τώρα έως το 2029.

6. Ο περυσινός τρόμος των περιφερειακών τραπεζών δεν έχει τελειώσει

Αρκεί να δει κανείς τη New York Community Bancorp. Την περασμένη εβδομάδα, αφού δημοσίευσε ζημιά για το τέταρτο τρίμηνο, μείωσε το μέρισμά της κατά σχεδόν τα δύο τρίτα και είπε στους επενδυτές ότι χρειάζεται μετρητά για να καλύψει μελλοντικές απώλειες εμπορικών ακινήτων.

7. Η κυβέρνηση θα μπορούσε να κλείσει

Η επόμενη προθεσμία για ενδεχόμενο κλείσιμο της κυβέρνησης λόγω χρηματοδότησης είναι στις αρχές Μαρτίου.

8. Η Αντεστραμμένη Καμπύλη Απόδοσης

Όταν οι επενδυτές μπορούν να λάβουν υψηλότερες αποδόσεις από τα βραχυπρόθεσμα ομόλογα του Δημοσίου (για παράδειγμα, δύο χρόνια έως τη λήξη) από ό,τι για τα πιο μακροπρόθεσμα ομόλογα (στην περίπτωση αυτή, δέκα χρόνια), συμβαίνουν περίεργα πράγματα.

Μια ανεστραμμένη καμπύλη απόδοσης «δεν είναι ποτέ καλό σημάδι», λέει ο Richard Bernstein, ιδρυτής και διευθύνων σύμβουλος της Richard Bernstein Advisors στη Νέα Υόρκη. Όταν η καμπύλη αντιστρέφεται, το κόστος δανεισμού μπορεί να είναι τόσο υψηλό που οι τράπεζες δεν θα χορηγούν δάνεια, επιβραδύνοντας την οικονομία.

Η καμπύλη απόδοσης αντιστράφηκε για πρώτη φορά τον Ιούλιο του 2022, πράγμα που σημαίνει ότι εάν συνεχιστεί μέχρι τον Μάρτιο, θα σημειώσει ρεκόρ για το μεγαλύτερο IYC στην ιστορία, σύμφωνα με τον LaVorgna, ο οποίος ήταν οικονομικός σύμβουλος στον Λευκό Οίκο επί Donald Trump.

Η αντιστροφή της καμπύλης έχει ένα τέλειο ρεκόρ προγνωστικών υφέσεων, τουλάχιστον μέχρι τώρα, γεγονός που θέτει στον LaVorgna κάτι σαν υπαρξιακό δίλημμα. «Η καμπύλη απόδοσης είναι μια εξαιρετική ιστορική μέτρηση, ίσως η καλύτερη», λέει στο Forbes. «Αυτό το έτος θα αποδειχθεί εάν η καμπύλη απόδοσης εξακολουθεί να έχει σημασία».

9. Επειδή δεν έχει συμβεί ακόμη ύφεση, δεν σημαίνει ότι δεν θα συμβεί

«Το να λες ότι η ύφεση δεν έρχεται επειδή δεν έχει φτάσει ακόμα είναι σαν να βρίσκεσαι στη Μινεάπολη τον Δεκέμβριο και δεν έχει χιόνι και προβλέπεις ότι δεν θα έχει χειμώνα», αναφέρει χαρακτηριστικά ο Rosenberg.

10. Υπερβολική αισιοδοξία

Την περασμένη εβδομάδα, ο S&P 500 και ο Dow Jones Industrial Average σημείωσαν και οι δύο υψηλά ρεκόρ. «Νομίζω ότι οι αγορές βρίσκονται σε περίοδο ευφορίας αυτή τη στιγμή», δήλωσε πρόσφατα ο Gundlach στο Fox Business Network. «Ανησυχώ για αυτό».

11. Αναβοσβήνει κόκκινο: το ταμπλό των οικονομικών δεικτών

Ο δείκτης των κορυφαίων οικονομικών δεικτών του Conference Board «συνεχίζει να σηματοδοτεί ύφεση», σύμφωνα με τον οργανισμό. Ο δείκτης σημείωσε πτώση 4,3% το πρώτο εξάμηνο του 2023 με συρρίκνωση 2,9% μεταξύ Ιουνίου και Δεκεμβρίου.

12. Απολύσεις

Η MicroEdge, η οποία παρακολουθεί τις περικοπές θέσεων εργασίας που δημοσιοποιούνται στις τριμηνιαίες ανακοινώσεις των εταιρειών, διαπίστωσε ότι 103.500 στελέχη απολύθηκαν τον Ιανουάριο. Ο DiMartino Booth λέει ότι οι περισσότερες πολιτείες είδαν καθαρές απώλειες θέσεων εργασίας τον Οκτώβριο και ότι οι αναλυτές αναπόφευκτα θα υπολογίσουν ότι η συρρίκνωση ξεκίνησε αυτόν τον μήνα. «Νομίζω ότι ένα από τα θέματα του 2024 θα είναι οι απολύσεις», λέει ο Gundlach.

13. Ιστορικά, υπάρχει μια υστέρηση 27 μηνών μεταξύ των αυξήσεων των επιτοκίων και της ύφεσης

Σύμφωνα με τον Rosenberg «τέλη της άνοιξης, αρχές καλοκαιριού είναι το σημείο που εμφανίζεται η επίδραση της νομισματικής πολιτικής».

Latest News

Στο 2,7% - ως αναμενόταν- ο αμερικανικός πληθωρισμός τον Νοέμβριο

Η αύξηση είναι η μεγαλύτερη των τελευταίων εφτά μηνών - Πώς θα επηρεάσει την απόφαση της Fed

Ανακατεύουν την τράπουλα της ηγεσίας οι γερμανικές αυτοκινητοβιομηχανίες - Οι αλλαγές σε BMW και Mercedes

Οι μεγάλες γερμανικές αυτοκινητοβιομηχανίες προχωρούν σε διαρθρωτικές αλλαγές ηγετικών στελεχών για να σώσουν την «παρτίδα»

Reuters: Σχέδια για υποτίμηση του γουάν ενόψει του Trump 2.0

Αποκλειστικό δημοσίευμα του Reuters αναφέρει τα σχέδια της Κίνας για να αντιμετωπίσει τους δασμούς Τραμπ

Ισχυρό ξεκίνημα για την Inditex στην εορταστική περίοδο

Η Inditex φαίνεται πως πηγαίνει καλύτερα μετά τα αποτελέσματα τρίτου τριμήνου τα οποία ήταν κάτω από τις προβλέψεις

![Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/07/ot_greek_economy-600x352.png)

Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]

Η καθιερωμένη ανάλυση του Economist για το ποια οικονομία τα πήγε καλύτερα το έτος που ολοκληρώνεται σε λίγες ημέρες

Reuters: Το κενό ηγεσίας επιδεινώνει την οικονομική δυσπραγία της Ευρώπης

Αν και η Ευρώπη υπερηφανεύεται για την ανοικτή οικονομία της, οι πιο άμεσες προκλήσεις εντοπίζονται στο εμπόριο, αναφέρει το Reuters

Περιστέρια και γεράκια στην ΕΚΤ - Όταν η βασική διαφωνία δεν είναι στα επιτόκια

Την Πέμπτη πραγματοποιείται η τελευταία για φέτος συνεδρίαση της ΕΚΤ - Τα στοιχήματα για τα επιτόκια

Η οικονομική πολιτική του Τραμπ θα φέρει «καταστροφή», προειδοποιεί ο Μπάιντεν

Ο Τζο Μπάιντεν προειδοποίησε εναντίον της εφαρμογής του προγράμματος Project 2025 που φέρεται να ενστερνίζεται ο Ντόναλντ Τραμπ

Είναι ένας ανταγωνιστικός κόσμος - Ποιοι πληρώνονται καλύτερα σήμερα;

Η διεθνής αγορά εργασίας αναγκάζει ορισμένες εταιρείες να πληρώνουν περισσότερα σε... φθηνότερες περιοχές

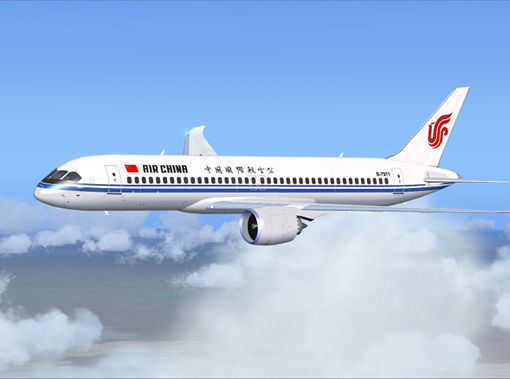

Πώς οι κινεζικές αεροπορικές βρέθηκαν να κυριαρχούν στις πτήσεις από Ευρώπη σε Ασία

Οι κινεζικές αεροπορικές εκμεταλλεύονται τις ρωσικές αντι-κυρώσεις και επεκτείνουν τα δρομολόγιά τους

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433