Στις κινήσεις που πρέπει να γίνουν για να αποφευχθεί νέα όξυνση της τραπεζικής κρίσης που «δονεί» το παγκόσμιο χρηματοπιστωτικό σύστημα από τον Μάρτιο, αναφέρεται ο οικονομολόγος Μοχάμεντ Ελ Εριάν, πρόεδρος του Queens’ College του Κέιμπριτζ και σύμβουλος των Allianz και Gramercy.

Ελ Εριάν: Η JP Morgan η First Republic και η κατάρα της «δεύτερης καλύτερης λύσης»

Σε άρθρο του στους Financial Times, ο Ελ Εριάν επισημαίνει ότι αν και η πρώτη φάση της κρίσης, με την κατάρρευση κακοδιαχειριζόμενων και πλημμελώς εποπτευόμενων τραπεζών, έχει παρέλθει, σε εξέλιξη βρίσκεται ένας δεύτερος κύκλος που αφορά ζητήματα κόστους χρηματοδότησης και ισολογισμού λιγότερο προβληματικών τραπεζών. Και, όπως επισημαίνει ο οικονομολόγος, και σε αυτόν τον κύκλο πρέπει να επέλθει σταθεροποίηση, «αν θέλουμε να αποφύγουμε μια τρίτη φάση που θα επιφέρει σημαντικά μεγαλύτερη χρηματοπιστωτική και οικονομική ζημία».

Ελπίδες και κίνδυνοι

Για αρχή, ο Ελ Εριάν τονίζει ότι υπάρχουν κάποιες θετικές εξελίξεις: Είναι απίθανο να επαναληφθεί η εντυπωσιακή κατάρρευση της SVB, από την οποίαν σημειώθηκε εκροή 42 δισ. δολαρίων μέσα σε μία ημέρα. Και αυτό για δύο λόγους. Ο πρώτος είναι ότι, αν και δεν έχει υπάρξει κάποια αλλαγή σε νομικό επίπεδο, η έως τώρα πρακτική έχει δείξει ότι de facto το ύψος των καταθέσεων που καλύπτονται από τις αμερικανικές αρχές ξεπερνά το τυπικό όριο των 250.000 δολαρίων. Ο δεύτερος, είναι ότι η Fed «άνοιξε ένα παράθυρο χρηματοδότησης που επιτρέπει στις τράπεζες για ένα έτος να ανταλλάσσουν στην ονομαστική τους αξία τίτλους που αξίζουν σημαντικά λιγότερο στην αγορά. Αυτό μειώνει τον κίνδυνο οι τράπεζες να αναγκαστούν να πουλήσουν με ζημία για να καλύψουν τις εκροές καταθέσεων και τους παρέχει επιδοτούμενη χρηματοδότηση.»

Βεβαίως, όπως σημειώνει ο διαπρεπής οικονομολόγος, οι κινήσεις αυτές δεν εξασφαλίζουν τη σταθεροποίηση του τραπεζικού συστήματος των ΗΠΑ στο σύνολό του, καθώς πολλές περιφερειακές τράπεζες εξακολουθούν να λειτουργούν «με αναντιστοιχίες μεταξύ των βραχυπρόθεσμων υποχρεώσεων και των μακροπρόθεσμων περιουσιακών στοιχείων τους», ενώ οι ισολογισμοί τους επιβαρύνονται από επισφαλή δάνεια εμπορικών ακινήτων.

Πέραν αυτού, το ρυθμιστικό καθεστώς δεν διασφαλίζει επαρκή κεφαλαιακή κάλυψη – και αυτό ενισχύεται από την αποσπασματική εποπτεία του τομέα, την οποίαν παραδέχεται η ίδια η Fed. Με τις αυξήσεις επιτοκίων να εξακολουθούν να δημιουργούν αναταράξεις στις τράπεζες, δημιουργείται ένα συνολικό πλαίσιο άκρως αποθαρρυντικό για την παροχή δανείων σε νοικοκυριά και επιχειρήσεις.

Απαισιοδοξία

Συνολικά, στην αγορά έχει επικρατήσει ένα απαισιόδοξο κλίμα. Γεγονός που, κατά τον Ελ Εριάν, δεν πρέπει να μας εκπλήσσει καθώς «μέχρι στιγμής φέτος, τράπεζες με στοιχεία ενεργητικού άνω των 530 δισ. δολαρίων έχουν πτωχεύσει, ποσό που ήδη υπερβαίνει το σύνολο του 2008 κατά τη διάρκεια της παγκόσμιας χρηματοπιστωτικής κρίσης, μετά την προσαρμογή για τον πληθωρισμό». Εξάλλου, η αδυναμία έγκαιρης διάσωσης της First Republic Bank, παρά την ομοθυμία – σε διακηρυκτικό επίπεδο – των εμπλεκομένων τραπεζών και ιδιωτικών φορέων, στέλνει ακόμα ένα αρνητικό σήμα, με τους μετόχους να βλέπουν τις μετοχές να χάνουν πάνω από το 95% της αξίας τους πριν την απόκτηση της τράπεζας από την JPMorgan. «Οι αγορές τιμωρούν πλέον εύκολα τις μετοχές των τραπεζών, ιδίως εκείνων που μιλούν για στάθμιση “στρατηγικών επιλογών”. Αυτό αφήνει ανοιχτή την πόρτα σε φαύλους κύκλους», αναφέρει ο Ελ Εριάν.

Οι τρεις κινήσεις

Όμως, κατά τον οικονομολόγο, και αυτή η δεύτερη φάση μπορεί να περιοριστεί. Τι απαιτείται;

«Πρώτον, οι τράπεζες πρέπει να είναι πιο προσεκτικές σε αυτά που λένε και, γενικά, να έχουν πολύ ευέλικτη επικοινωνία με τους επενδυτές – ένα μάθημα που έχουν ήδη εσωτερικεύσει μερικά ιδρύματα. Δεύτερον, η Fed πρέπει να ενισχύσει το καθεστώς εποπτείας της. Τρίτον, οι λύσεις δημόσιου-ιδιωτικού τομέα για τις τράπεζες πρέπει να λειτουργήσουν με πιο σφιχτό χρονοδιάγραμμα, αν χρειαστεί. Τέταρτον, ο δημόσιος τομέας πρέπει να διαβεβαιώσει τις αγορές ότι, αντί για τις ad hoc προσεγγίσεις που κυριαρχούσαν μέχρι σήμερα, θα εργαστεί για την αναμόρφωση τόσο του συστήματος ασφάλισης καταθέσεων όσο και της ρύθμισης των τραπεζών που λανθασμένα θεωρούνται ότι δεν ενέχουν συστημική απειλή.»

Κάτι τέτοιο είναι απαραίτητο εάν οι ΗΠΑ θέλουν να αποφύγουν μια τρίτη, και σημαντικά πιο επιζήμια, φάση της τραπεζικής αναταραχής, σημειώνει ο Ελ Εριάν. Γιατί εάν ο κύκλος των καταρρεύσεων τραπεζών συνεχιστεί, επηρρεάζοντας ακολούθως υγιέστερες τράπεζες, ο αντίκτυπος συνολικά στο σύστημα και την οικονομία θα είναι ισχυρός.

«Παρά την εντυπωσιακά ανθεκτική αγορά εργασίας, οι ΗΠΑ θα βρεθούν σύντομα σε μια ύφεση που θα μπορούσε να αποφευχθεί κατά τα άλλα, με περιορισμένες επιλογές δημοσιονομικής και νομισματικής πολιτικής. Η πιθανότητα περαιτέρω λαθών πολιτικής θα ήταν σημαντική. Και όλα αυτά ακριβώς τη στιγμή που γίνεται πιο εμφανής η πιο αργή εξέλιξη της πίεσης στον μη τραπεζικό χρηματοπιστωτικό τομέα», καταλήγει το άρθρο του Μοχάμεντ Ελ Εριάν στος Financial Times.

Latest News

Ιστορική η ΓΣ της Berkshire Hathaway στις 4/5… θα είναι η τελευταία του Buffett;

Η περίπτωση της Berkshire είναι μοναδική στον κόσμο των επενδύσεων

Τιμές «χρυσάφι» στο χαλκό - Οι κολοσσοί και η κούρσα για deals [γραφήματα]

Στα 10.000 δολάρια ανά τόνο οι τιμές - Γιατί ο χαλκός είναι το πολυτιμότερο μέταλλο

Εκτόξευση μετοχής της Philips - Στο +29% μετά τον διακανονισμό για τις συσκευές άπνοιας

Η Philips συμφώνησε σε διακανονισμό ύψους 1,1 δισ. δολαρίων στις ΗΠΑ για την πολύκροτη υπόθεση ανάκλησης συσκευών άπνοιας

Οι 60.000 τίτλοι του Bloomberg που προβλέπουν τις κινήσεις της Fed

Ο δείκτης κλίματος Fed που δημιούργησε το Bloomberg βασίζεται σε έναν αλγόριθμο που έχει επεξεργαστεί δημοσιεύματα και μπορεί να δώσει στοιχεία για τις επόμενες κινήσεις

Επένδυση 200 εκατ. δολαρίων της Crypto Tether σε εταιρεία εμφυτευμάτων εγκεφάλου

Με την επένδυσή της η Crypto Tether γίνεται ο μεγαλύτερος μέτοχος της Blackrock Neurotech

Ο Τραμπ είναι το απόλυτο προϊόν του νεοφιλελευθερισμού - Η σκληρή κριτική του Στίγκλιτς

Στο νέο του βιβλίο υποστηρίζει ότι ο νεοφιλελευθερισμός έχει δημιουργήσει μια άνιση, ανέντιμη κοινωνία, η οποία εν μέρει ενσαρκώνεται από τον Ντόναλντ Τραμπ

Αύξηση πωλήσεων για τη Domino's pizza στο α΄τρίμηνο

Με έσοδα 2,21 δισ. δολάρια στις ΗΠΑ και 2,15 δισ. απο τις πωλήσεις στις άλλες χώρες

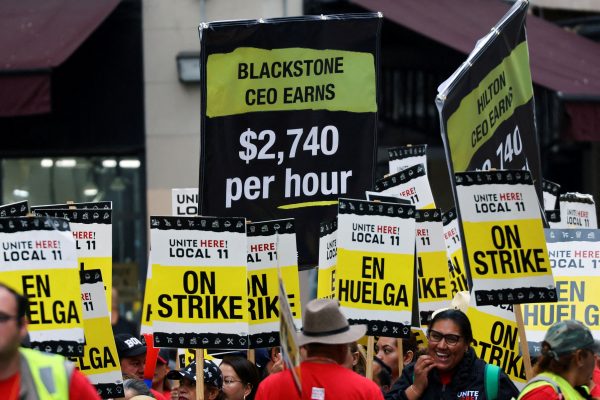

«Ξεσηκώνονται» οι εργαζόμενοι στα ξενοδοχεία των ΗΠΑ - Συγκεντρώσεις την 1η Μάη σε 18 πόλεις

Οι διαπραγματεύσεις αφορούν περίπου 40.000 εργαζόμενους οι οποίοι προσπαθούν να εξασφαλίσουν νέες συμβάσεις για πρώτη φορά μετά την πανδημία

Αύριο η ΓΣ της Anglo American - Εν αναμονή πιθανής νέας πρότασης της BHP

Μετά την αρχική πρόταση των 39 δισ. δολαρίων , αναμένεται βελτιωμένη προσφορά για την Anglo American, είχε μεταδώσει το Σάββατο το Reuters

Κόβουν τις παμπ οι Βρετανοί – Τέλος στις περιττές… πολυτέλειες

Η κρίση του κόστους διαβίωσης και το γεγονός ότι τα πράγματα παραμένουν πιο ακριβά από ό,τι ήταν πριν από ένα ή δύο χρόνια, επηρεάζουν τα καταναλωτικά ήθη

![Σούπερ μάρκετ: Πώς μπορείτε να συγκρίνετε τις τιμές για 3.000 προϊόντα [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/04/super-market1-1-600x389.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433