Πριν από 22 χρόνια τέτοιες ημέρες (17.9.1999 ) οι ελληνικές μετοχές -που χαρακτηρίστηκαν εκείνη την εποχή από τον Τζον Λόμαξ της ΗSΒC «η μητέρα όλων των φουσκών»- σημείωναν το ιστορικό τους ρεκόρ (κλείσιμο του Γενικού Δείκτη στις 6.335,04 μονάδες, με ενδοσυνεδριακό υψηλό στις 6.484,30 μονάδες).

«ΟΙΚΟΝΟΜΙΚΟΣ ΤΑΧΥΔΡΟΜΟΣ», 23.9.1999, Ιστορικό Αρχείο «ΤΟ ΒΗΜΑ» & «ΤΑ ΝΕΑ»

Η ημερήσια αξία των συναλλαγών κινείτο στα 1,8 δισ. ευρώ (έναντι 60 εκατ. ευρώ σήμερα), ενώ η κεφαλαιοποίηση του ΧΑ, βρέθηκε στα 212,8 δισ. ευρώ, αντιπροσωπεύοντας το 182% του ΑΕΠ (έναντι μόλις 30% του ΑΕΠ σήμερα).

Η πτώση που ακολούθησε το σκάσιμο εκείνης της φούσκας ολοκληρώθηκε στο -77% στις 31.3.2003 και οδήγησε σε απώλειες 158 δισ. ευρώ, ενώ στη συνέχεια η άνοδος των ελληνικών μετοχών ως την περίοδο των εκλογών, προτού η χώρα μπει στην περιπέτεια του μνημονίου, έφερε κέρδη 263% πριν αρχίσει η καταστροφή των αξιών στα χρόνια του μνημονίου.

Από το υψηλό του Γενικού Δείκτη στις 31.10.2007 ως το χαμηλό στις 5.6.2012 η πτώση κυμάνθηκε στο 91% και θεωρείται η μεγαλύτερη κατάρρευση των ελληνικών μετοχών, η οποία σαφώς ξεπέρασε την «φούσκα του ’99».

Το κοινό χαρακτηριστικό

Στην ιστορία των αγορών, οι φούσκες, δηλαδή η υπερβολική διόγκωση των τιμών, δεν αποτελούν άγνωστο φαινόμενο. Αν και δεν είναι εύκολο να μαντέψει κανείς τη χρονική στιγμή κατά την οποία αυτές αρχίζουν να ξεφουσκώνουν, όλες οι μεγάλες φούσκες του παρελθόντος δείχνουν να έχουν ένα κοινό χαρακτηριστικό: γιγαντώθηκαν με το εύκολο χρήμα.

Αυτό προκύπτει από τη μανία με τις τουλίπες του 1600, τη φούσκα της South Sea Company το 1720, τη φούσκα της αγοράς ακινήτων της Φλόριδας τη δεκαετία του 1920, την επενδυτική μανία γύρω από τις μετοχές του Κουβέιτ στις αρχές της δεκαετίας του 1980, τη φούσκα των ιαπωνικών μετοχών και των ακινήτων στα τέλη της δεκαετίας του ’80, την τεχνολογική φούσκα του 1998-2000, αλλά και τη φούσκα των στεγαστικών δανείων χαμηλής εξασφάλισης (subprime mortgages) στις ΗΠΑ του 2007 που οδήγησε στη χρεοκοπία της Lehman Brothers κ.ά.

Ορισμένοι, επίσης, στην αγορά είδαν στις κινήσεις των «meme stocks», που συντάραξαν πρόσφατα τη Wall Street, φαινόμενα αντίστοιχα με την κρίση της τουλίπας στις αρχές του 1600, όπου οι Ολλανδοί αγόραζαν ξέφρενα βολβούς τουλιπών.

Η περίπτωση της Ελλάδας

Στην περίπτωση της Ελλάδας το 1999, πάντως, «βοήθησαν» μεταξύ άλλων και ο πολύς «αέρας», η απουσία θεσμών, χρηματιστηριακής παιδείας κ.τ.λ., αλλά και κυρίως το γεγονός ότι 1,5 εκατ. μικροεπενδυτές και 1 εκατ. μικρομεριδιούχοι μετοχικών Α/Κ ανακάλυπταν το Ελντοράντο των μετοχών, αντλώντας μάλιστα πολλες φορές πληροφορίες ή οργανώνοντας τα… επόμενα επενδυτικά τους βήματα συναρπαζόμενοι μέσα από τις τότε 1.400 περίπου ΕΛΔΕ, ενώ, όπως περιγραφόταν τότε (το 1999 και γι’ αυτό έχει την αξία του) από τον οίκο Flemings, «αυτό που συμβαίνει είναι μια κλασική περίπτωση ανοδικής προσαρμογής των αποτιμήσεων που προκλήθηκε από την πτώση των επιτοκίων. Όταν όμως περάσει ο ενθουσιασμός, οι Ελληνες θα αναρωτιούνται τι στην πραγματικότητα αγόρασαν»…

«ΟΙΚΟΝΟΜΙΚΟΣ ΤΑΧΥΔΡΟΜΟΣ», 22.4.2000, Ιστορικό Αρχείο «ΤΟ ΒΗΜΑ» & «ΤΑ ΝΕΑ»

Μαθήματα

Η ιστορία διδάσκει πάντως ότι τα χρηματιστήρια σημειώνουν ανοδικούς και πτωτικούς κύκλους που «αντιγράφουν» και κάποιες από τις ακρότητες του παρελθόντος, ενώ οι μετοχές υπεραποδίδουν καθώς η μέση ετήσια πραγματική (αποπληθωρισμένη) απόδοση από το 1900 ως σήμερα διαμορφώνεται παγκοσμίως στο 6% για τις μετοχές, στο 2,5% για τα ομόλογα και κάτω του 1% για τις καταθέσεις. Ωστόσο, ενώ το ποσοστό των περιπτώσεων υποαποδόσεων των μετοχών είναι πιο σπάνιο σε βάθος χρόνου, το ύψος των ζημιών σε περιόδους πτώσης μπορεί να είναι τεράστιο και να μην μπορεί να αναπληρωθεί… στη σύντομη διάρκεια μιας ζωής.

Π.χ., στην κορυφή της ελληνικής φούσκας του 1999 πλειάδα μετοχών διακινούνταν με πολλαπλασιαστές κερδών άνω του 900, πράγμα που σημαίνει ότι τότε κάποιος αγόραζε μετοχές με σκοπό να πάρει πίσω τα κέρδη του σε 900 χρόνια…

«Μακροπρόθεσμα όλοι είμαστε νεκροί…»

Κάτι τέτοιες στιγμές είναι που οι οικονομολόγοι θυμούνται την κάπως μακάβρια ρήση του Τζον Μέιναρντ Κέινς: «Μακροπρόθεσμα όλοι είμαστε νεκροί…». Να σημειωθεί πως με βάση στοιχεία που επεξεργάστηκε ο επικεφαλής του τμήματος ανάλυσης της Beta ΑΧΕΠΕΥ, Μάνος Χατζηδάκης, σε σχέση με το 1999 υπάρχουν 90 εταιρείες που διαπραγματεύονται έως σήμερα και μπορούν να συγκριθούν με τότε. Από αυτές 8 μόνο έχουν θετική απόδοση (χωρίς τα μερίσματα) σε σχέση με τα ιστορικά υψηλά του χρηματιστηρίου. Πρόκειται για τις Jumpo (+517%), Καρέλιας (+172%), Πετρόπουλος (+90%), Πλαστικά Κρήτης (+38%) Παπουτσάνης (+33%), Quest Συμμετοχών (+18%), Lamda Development (+16%) και Μυτιληναίος (+4%).

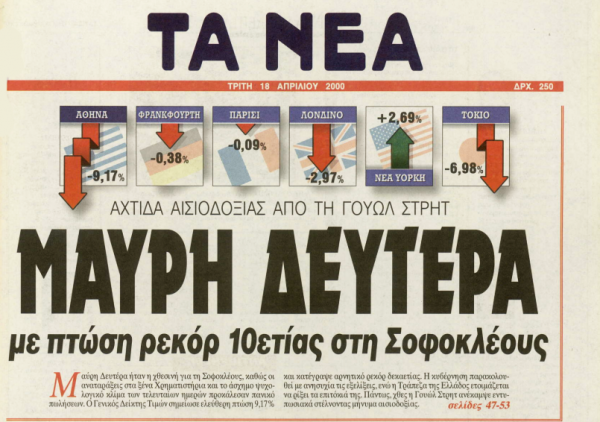

«ΤΑ ΝΕΑ», 18.4.2000, Ιστορικό Αρχείο «ΤΟ ΒΗΜΑ» & «ΤΑ ΝΕΑ»

«Nέο αίμα»

Καθώς από το 2000 , σύμφωνα με στοιχεία της ΕΧΑΕ, συνολικά 296 εισηγμένες αποχώρησαν από το ΧΑ, είτε γιατί εξαγοράστηκαν είτε γιατί συγχωνεύθηκαν είτε γιατί διαγράφηκαν είτε γιατί πτώχευσαν, καθιστώντας πιο φτωχό το ελληνικό Χρηματιστήριο, η εγχώρια αγορά αναζητεί «νέο αίμα», δεδομένου μάλιστα πως μια ομάδα ισχυρών ελληνικών εταιρειών παραμένει σήμερα εκτός κεφαλαιαγοράς.

Latest News

Με μικρές απώλειες έσπασε το ανοδικό σερί το ΧΑ - Πιέστηκαν οι τράπεζες

Το Χρηματιστήριο Αθηνών κατάφερε να βρει άμυνες για να διαχειριστεί τις κινήσεις κατοχύρωσης κερδών

Τέλος εποχής για την Fieratex από το ΧΑ - Διαγράφεται από το ταμπλό

H Fieratex τελεί σε αναστολή διαπραγμάτευσης για χρονικό διάστημα μεγαλύτερο των 6 μηνών - Δεν έχει δημοσιεύσει οικονομικές καταστάσεις εξαμήνου 2024

Συγκρατεί την τραπεζική διόρθωση στο Χρηματιστήριο Αθηνών η Jumbo

Το Χρηματιστήριο Αθηνών έχει βρει μέχρι τώρα τη χρυσή τομή για τη διαχείριση των κινήσεων κατοχύρωσης κερδών που ευλόγως εκδηλώνονται

Άμυνα στο profit taking «παίζει» το ΧΑ

Μικρές πιέσεις, κυρίως από τις κινήσεις κατοχύρωσης κερδών, δέχεται σήμερα το Χρηματιστήριο Αθηνών

Με Εθνική και Helleniq Energy διαπέρασε και τις 1.460 μονάδες το ΧΑ

Το χρηματιστήριο Αθηνών έχει κάνει ένα δυναμικό ξεκίνημα, με τον γενικό δείκτη να διαπερνά το μεγάλο make or break επίπεδο των 1.460 μονάδων

Ανακόπτει την άνοδο του ΧΑ η Coca Cola

To XA παλεύει να μη διολισθήσει βαθύτερα σε αρνητικά εδάφη

Εκτός αγορών της Ευρωζώνης μένει η JP Morgan - Η εξαίρεση της Ελλάδας

Η JP Morgan παραμένει overweight για την Ελλάδα λόγω της αναμενόμενης μεγάλης αύξησης των μερισμάτων και των αποδόσεων

Φλερτάρει με τις 1.460 μονάδες το ΧΑ - Ξεχωρίζουν Βιοχάλκο, Helleniq Energy

Η αγορά έχει ένα διαφορετικό πρόσωπο από την έναρξη του Δεκεμβρίου

Πακέτα... από το Λονδίνο είχε στο ΧΑ

Μπαράζ πακέτων σε εισηγμένες στο Χρηματιστήριο Αθηνών προκλήθηκε μετά την τοποθέτηση Μητσοτάκη για τον φόρο στις τράπεζες

Κράτησε τα κέρδη της εβδομάδας το ΧΑ - Άλμα 11,5% για τις τράπεζες σε 5 ημέρες

Ολοκληρώθηκε την Παρασκευή μια εβδομάδα μεγάλων συγκινήσεων με νέα ιστορικά υψηλά σε Wall Street, Γερμανία και επιστροφή στην δράση στην εγχώρια αγορά

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

![Economist: Στην πεντάδα του χρυσού «μεταλλίου» για το 2024 η Ελλάδα [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/07/ot_greek_economy-600x352.png)

![Αγροτικό πετρέλαιο: Πώς υπολογίζεται η επιστροφή του Ειδικού Φόρου Κατανάλωσης [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/12/psekastika_1505-600x391.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433