Τα αποτελέσματα που ανακοινώθηκαν σήμερα από τέσσερις εκ των μεγαλυτέρων τραπεζών της Wall Street, μπορεί να ήταν ανώτερα των εκτιμήσεων των αναλυτών ωστόσο κρύβουν δύο βασικά μηνύματα:

- Το πρώτο είναι ότι οι τράπεζες προβλέπουν ύφεση και για το λόγο αυτό συσσωρεύουν περισσότερα κεφάλαια ώστε να αντιμετωπιστεί τυχόν αύξηση σε κόκκινα δάνεια.

- Και η δεύτερη διαπίστωση είναι ότι η βουτιά σε εξαγορές και συγχωνεύσεις πλήττει την επενδυτική τραπεζική και «ψαλιδίζει» τα κέρδη από τα υψηλότερα επιτόκια και τους ισχυρούς -ακόμα- καταναλωτές.

Έτσι, μετά από διάστημα καλών ειδήσεων, οι προοπτικές για τις αμερικανικές τράπεζες έχουν αρχίσει να θολώνουν.

Το πικνίκ κερδών των τραπεζών θα προσελκύσει την εισβολή μυρμηγκιών

Και αυτό έως τώρα γέμιζε τα ταμεία τους με κέρδη, δηλαδή τα υψηλά επιτόκια, εκτιμάται ότι τους επόμενους μήνες θα αποδειχθεί μπούμερανγκ: το υψηλότερο κόστος δανεισμού καθώς η

Ομοσπονδιακή Τράπεζα των ΗΠΑ αυξάνει τα επιτόκια μειώνει επίσης τη ζήτηση για στεγαστικά δάνεια και δάνεια αυτοκινήτων.

Η πηγή που… στερεύει

Επίσης, μια από τις πιο κερδοφόρες πηγές δημιουργίας χρημάτων στον κόσμο των οικονομικών δείχνει να στερεύει, φέρνοντας σε δύσκολη θέση τις τράπεζες της Wall Street και την ελίτ των ιδιωτικών επενδυτικών κεφαλαίων: η εκρηκτική πορεία των deals που διήρκεσε εδώ και περίπου μια δεκαετία έχει αρχίσει να καταρρέει.

Έτσι οι μεγάλες τράπεζες, που οδήγησαν τη φρενήρη κούρσα των εξαγορών και συγχωνεύσεων, αποκομίζοντας ένα κέρδος που ξεπέρασε το 1 τρισ. δολάρια στις καλές εποχές, αναγκάζονται τώρα να προβούν σε μεγάλες απομειώσεις σε M&A που τροφοδοτούνταν από χρέη που αναλήφθηκαν στην εποχή του φθηνού χρήματος.

Χαρακτηριστικό παράδειγμα είναι η χαοτική εξαγορά της Twitter Inc. από τον Ιλον Μασκ, η οποία αποδεικνύεται ιδιαίτερα επώδυνη, καθώς σύμφωνα με υπολογισμούς του Bloomberg πλήττει μια ομάδα υπό την ηγεσία της Morgan Stanley με εκτιμώμενες απώλειες περίπου 4 δισεκατομμυρίων δολαρίων.

Δυσοίωνες προοπτικές

Και όπως εκτιμούν παράγοντες της αγοράς, οι καλές ημέρες δεν θα επιστρέψουν σύντομα για την πλούσια σε χρεώσεις επιχειρηματική δραστηριότητα του δανεισμού με μόχλευση καθώς πλησιάζει μια πολυαναμενόμενη ύφεση.

Λίγοι έχουν αποφύγει τις συνέπειες. Η Bank of America Corp., η Barclays Plc και η Morgan Stanley είναι από τις πιο εκτεθειμένες σε περίπου 40 δισεκατομμύρια δολάρια επικίνδυνων δανείων και ομολόγων που παραμένουν κολλημένα στους τραπεζικούς ισολογισμούς – η αξία των οποίων έχει μειωθεί δραματικά καθώς οι θεσμικοί αγοραστές εξαφανίζονται.

«Πότε σταματά η μουσική»

«Οι πιο εξελιγμένοι παίκτες, πληρωμένοι για να ξέρουν πότε σταματά η μουσική, έδιναν ριψοκίνδυνα εταιρικά δάνεια με γελοία γενναιόδωρους όρους μόλις τον περασμένο Απρίλιο — στοιχηματίζοντας ουσιαστικά ότι οι μέρες με εύκολο χρήμα θα συνέχιζαν ακόμα και σε πληθωριστικό περιβάλλον» γράφει το Bloomberg.

Τώρα η αποφασιστικότητα της Ομοσπονδιακής Τράπεζας να σφίξει τη νομισματική πολιτική με τον ταχύτερο ρυθμό στη σύγχρονη εποχή τους άφησε εκτεθειμένους, παγώνοντας την έκρηξη συγχωνεύσεων και εξαγορών που εμπλούτισε μια γενιά τραπεζιτών και στελεχών εξαγορών την τελευταία δεκαετία.

Η «μαγική σφαίρα»

«Δεν υπάρχει μαγική σφαίρα», δήλωσε ο Grant Moyer, διεθνής επικεφαλής μόχλευσης χρηματοδότησης της MUFG. «Υπάρχουν 40 δισεκατομμύρια δολάρια εκεί έξω. Ορισμένες συμφωνίες θα εκκαθαριστούν. Αλλά δεν θα εκκαθαρίσει κάθε συμφωνία τον ισολογισμό το πρώτο ή το δεύτερο τρίμηνο. Θα αργήσει».

Οι τραπεζίτες μπορούν να παρηγορηθούν από το γεγονός ότι οι προβλεπόμενες απώλειες και στις δύο πλευρές του Ατλαντικού εξακολουθούν να είναι μέτριες σε σύγκριση με την κατάρρευση του 2008, όταν τα χρηματοπιστωτικά ιδρύματα είχαν κολλήσει με περισσότερα από 200 δισεκατομμύρια δολάρια αυτού του λεγόμενου χρέους.

Ο πονοκέφαλος των επιτοκίων

Η αστάθεια της αγοράς και οι αυξήσεις των επιτοκίων που έδωσαν στις αμερικανικές τράπεζες το μεγαλύτερο απροσδόκητο κέρδος πέρυσι μπορεί να αποδειχθεί ο μεγαλύτερος πονοκέφαλος τους το 2023.

«Μπαίνουμε σε μια περίοδο αβεβαιότητας από μια περίοδο ισχύος» , δήλωσε σε συνέντευξή του ο Τζέισον Γκόλντμπεργκ, αναλυτής της Barclays Plc. «Παρά το γεγονός ότι δυνητικά εξετάζουμε μια ύφεση, οι απώλειες δανείων βρίσκονται σε ιστορικά χαμηλά επίπεδα, οι συναλλαγές παραμένουν υψηλές και τα καθαρά έσοδα από τόκους θα σημειώσουν ρεκόρ στις τράπεζες», είπε. «Όμως όλοι φοβούνται τη σκιά τους».

Μέχρι στιγμής τα αποτελέσματα τριμήνου δείχνουν ότι υπάρχει μία ώθηση από ισχυρές συναλλαγές σταθερού εισοδήματος και ρεκόρ καθαρών εσόδων από τόκους, τα οποία ωστόσο ψαλιδίζονται από τις υψηλότερες προβλέψεις για επισφαλείς απαιτήσεις, πτώση στην αναδοχή και λιγότερες συγχωνεύσεις και εξαγορές. Αυτοί οι αντίθετοι άνεμοι θα μπορούσαν να επιδεινωθούν εάν η οικονομία αποδυναμωθεί και συνεχιστούν οι γεωπολιτικές εντάσεις.

Τα αποτελέσματα των τραπεζών

Η JPMorgan Chase & Co., η Bank of America Corp., η Citigroup Inc. και η Wells Fargo & Co. κατάφεραν να ξεπεράσουν τις μειωμένες προσδοκίες της Wall Street για τα κέρδη τους στο τέταρτο τρίμηνο, καθώς τα υψηλότερα επιτόκια αύξησαν τα έσοδα από δάνεια.

Οι τράπεζες σημείωσαν ισχυρότερα από τα αναμενόμενα αποτελέσματα παρά την επιβράδυνση της συνολικής δραστηριότητας των συναλλαγών, όπως τα στεγαστικά δάνεια και οι αρχικές δημόσιες προσφορές.

Ωστόσο, οι προειδοποιήσεις που διατυπώθηκαν από τα κορυφαία στελέχη τους για τις αβέβαιες προοπτικές ήταν αρκετές για ρίξουν τις μετοχέςς.

Latest News

Πρόγραμμα επαναγοράς μετοχών 14 δισ δολ απο την Τ-Mobile στις ΗΠΑ

Η T-Mobile καθώς και άλλες εταιρείες τηλεπικοινωνιών, όπως η Verizon και η AT&T συγκαταλέγονται μεταξύ των κορυφαίων μερισματούχων στις ΗΠΑ

Ευνοϊκά δάνεια 7,7 δισ. δολ. έλαβε εντός του 2024 η Τουρκία

Η Τουρκία, σύμφωνα με τον υπουργό Οικονομικών αναμένει νέα χρηματοδότηση απο την Παγκόσμια Τράπεζα

Κανένα φως στο... τούνελ - Η Hershey απέρριψε και τη δεύτερη πρόταση της Mondelēz

Δεν είναι η πρώτη φορά που η Mondelēz επιδιώκει ένα deal με την Hershey - Το 2016, εγκατέλειψε τις συζητήσεις για πιθανή εξαγορά

Η νίκη Τραμπ και το πάρτι στις αγορές - Πώς ανακατεύεται η τράπουλα

Η δραστηριότητα των αγορών «εξερράγη» μετά την νίκη Τραμπ καθώς οι traders πόνταραν σε μια πιο φιλική προς τις επιχειρήσεις προσέγγιση

ABN Amro: Πότε θα επιβληθούν οι δασμοί Τραμπ - Οι επιπτώσες για την Ελλάδα

Οι επικείμενοι δασμοί Τραμπ στην Κίνα αναμένεται να εφαρμοστούν λίγους μήνες μετά την ορκωμοσία του

Για δεύτερο συνεχόμενο μήνα σε ύφεση η βρετανική οικονομία

Το Ακαθάριστο Εγχώριο Προϊόν στη Βρετανία συρρικνώθηκε 0,1% σε μηνιαία βάση τον Οκτώβριο, όπως και τον Σεπτέμβριο,

Πώς θα κινηθεί η ΕΚΤ στις μειώσεις επιτοκίων - Οι καταλύτες για τα επόμενα βήματα

Η ΕΚΤ θα συνεχίσει να κινείται με βάση τις αξιολογήσεις και τις διαθέσιμες πληροφορίες που υπάρχουν σε κάθε συνεδρίαση και μετά τον Μάρτιο

Ριζοσπαστικό πείραμα στο Τόκιο για το δημογραφικό μέσω... 4ήμερης εργασίας

Το Τόκιο ξεκινά ριζοσπαστικά πειράματα καθώς προσπαθεί να αντιμετωπίσει το τεράστιο δημογραφικό πρόβλημα στην Ιαπωνία

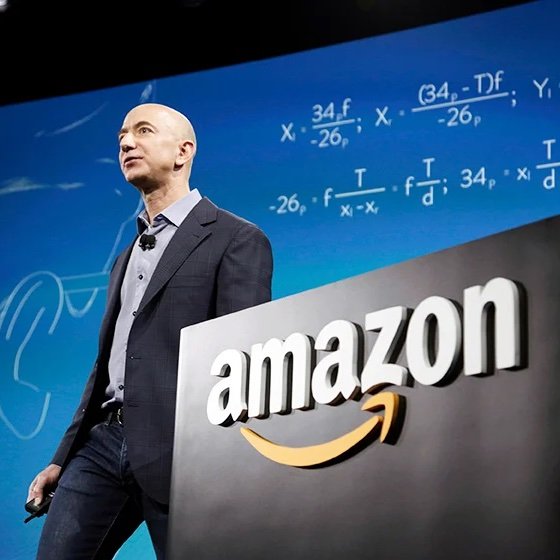

Γιατί η Amazon δώρισε 1 εκατομμύριο δολάρια στο ταμείο Τραμπ

Η δωρεά για την τελετή ορκωμοσίας έρχεται καθώς ο ιδρυτής Τζεφ Μπέζος και άλλοι προσπαθούν να οικοδομήσουν δεσμούς με τον εκλεγμένο πρόεδρο

Οι Σύριοι στη Γερμανία δεν βιάζονται να φύγουν - Η ζήτηση για εργατικά χέρια είναι μεγάλη

Σε μια οικονομία, όπως αυτή της Γερμανίας, η οποία αντιμετωπίζει μεγάλες ελλείψεις σε εργατικό δυναμικό δεν υπάρχουν πολλά περιθώρια απωλειών εργαζομένων

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-600x474.jpeg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433