Κανόνα ο οποίος θα απαιτεί από τις μεγάλες αμερικανικές τράπεζες να αυξήσουν σημαντικά τις κεφαλαιακές τους απαιτήσεις θα προτείνουν οι αρμόδιες ρυθμιστικές αρχές των ΗΠΑ, όπως αναφέρει σε δημοσίευμά του το διεθνές ειδησεογραφικό πρακτορείο Reuters. Το ενδεχόμενο αυτό θα αναγκάσει τις τράπεζες να περικόψουν τις δαπάνες και να διατηρήσουν την κερδοφορία τους, στην προσπάθειά τους να αντισταθμίσουν πιθανές ζημίες οι οποίες θα μπορούσαν να επηρεάσουν τους πελάτες και τους επενδυτές.

Τι τρομάζει τις αμερικανικές τράπεζες παρά την αύξηση των κερδών τους

Η πρόταση, η οποία θα παρουσιαστεί σήμερα Πέμπτη και θα ψηφιστεί από την Ομοσπονδιακή Εταιρεία Ασφάλισης Καταθέσεων και την Ομοσπονδιακή Τράπεζα Αποθεμάτων, αποτελεί την πρώτη κίνηση μιας εκτεταμένης προσπάθειας για να καταστεί πιο αυστηρή η τραπεζική εποπτεία, ιδίως μετά τις περιπέτειες της περασμένης άνοιξης όταν τρεις περιφερειακές τράπεζες κατέρρευσαν.

Επί της ουσίας ο κανόνας θα εφαρμόσει τη συμφωνία του 2017 στην οποία είχαν καταλήξει οι ρυθμιστικές αρχές σε όλο τον κόσμο και αποσκοπεί στην αναθεώρηση του τρόπου με τον οποίο οι τράπεζες αξιολογούν του κινδύνους και πόσα χρήματα πρέπει να διατηρούν στα αποθεματικά τους.

Από την άλλη υπάρχουν κάποιοι οι οποίοι επικρίνουν το σχέδιο, καθώς οι τράπεζες προσπαθούν να καθυστερήσουν ή να εφαρμόσουν με άλλο τρόπο την από καιρό προγραμματισμένη προσπάθεια της κυβέρνησης. Υποστηρίζουν ότι οι αυξήσεις είναι αδικαιολόγητες και οικονομικά επιζήμιες.

«Ο τραπεζικός κλάδος μάλλον δεν επηρέασε την επερχόμενη πρόταση όσο θα ήθελε. Αλλά είναι αποφασισμένος να πολεμήσει σε αυτά που θεωρεί σημαντικά ζητήματα από το διάστημα που θα μεσολαβήσει από σήμερα Πέμπτη και ωσότου εγκριθεί ο τελικός κανόνας», αναφέρει ο Ίαν Κατζ, διευθύνων σύμβουλος της Capital Alpha Partners με έδρα την Ουάσιγκτον, σε ερευνητικό σημείωμα.

Κορυφαία στελέχη τραπεζών όπως η JP Morgan και η Morgan Stanley έχουν προειδοποιήσει ότι οι αυστηρότεροι κανόνες ενδεχομένως να τις αναγκάσουν να αποσυρθούν από υπηρεσίες ή να αυξήσουν τις προμήθειες. Οι αναλυτές υποστηρίζουν ότι μπορεί να χρειαστούν χρόνια παρακρατηθέντων κερδών προκειμένου να συμμορφωθούν οι τράπεζες, κάτι που θα περιορίσει τη δυνατότητά τους να αυξήσουν τα μερίσματα ή να αγοράσουν μετοχές.

Στην πρόταση που αναμένεται να είναι μακροσκελής και αρκετά τεχνική, οι ρυθμιστικές αρχές των τραπεζών θέλουν να ενισχύσουν τον τρόπο με τον οποίο μετρούν τον κίνδυνο για τις χορηγήσεις, τις συναλλαγές και τις εσωτερικές λειτουργίες τους. Με την πρόταση οι ρυθμιστικές αρχές των ΗΠΑ θα εφαρμόσουν την προηγούμενη παγκόσμια συμφωνία της Επιτροπής Τραπεζικής Εποπτείας της Βασιλείας.

Ο αντιπρόεδρος της Fed για την εποπτεία Μάικλ Μπαρ, ο οποίος ηγείται της προσπάθειας, δήλωσε ότι θα επιδιώξει επίσης αυστηρότερους κανόνες για τις επιχειρήσεις με ενεργητικό άνω των 100 δισ. δολαρίων, στις οποίες θα μπορούσαν να περιλαμβάνονται τράπεζες όπως οι Citizens Financial, Fifth Third, Huntington και Regions.

Ο Μπαρ, ένας Δημοκρατικός που επιλέχθηκε από τον πρόεδρο Τζο Μπάιντεν, έχει υποστηρίξει ότι οι τράπεζες χρειάζονται μεγαλύτερα αποθεματικά για να προστατευθούν από απρόβλεπτους κινδύνους, όπως νωρίτερα φέτος όταν αρκετές τράπεζες επλήγησαν από βαριές μη πραγματοποιημένες ζημίες όταν τα επιτόκια ανέβαιναν, αναγκάζοντας τις ρυθμιστικές αρχές να παρέμβουν για να προστατεύσουν τους καταθέτες.

«Το τραπεζικό κεφάλαιο είναι κρίσιμο», επισημαίνει ο Ντένις Κέλεχερ πρόεδρος και διευθύνων σύμβουλος της Better Markets, η οποία τάσσεται υπέρ των αυστηρότερων χρηματοοικονομικών κανόνων. «Ωστόσο, η μεγιστοποίηση των μπόνους της Wall Street εξαρτάται από την ελαχιστοποίηση του κεφαλαίου και αυτός είναι ο λόγος που η Wall Street μάχεται για να εμποδίσει τις ρυθμιστικές αρχές να απαιτούν από αυτές να έχουν επαρκή κεφάλαια».

Latest News

Κανένα φως στο... τούνελ - Η Hershey απέρριψε και τη δεύτερη πρόταση της Mondelēz

Δεν είναι η πρώτη φορά που η Mondelēz επιδιώκει ένα deal με την Hershey - Το 2016, εγκατέλειψε τις συζητήσεις για πιθανή εξαγορά

Η νίκη Τραμπ και το πάρτι στις αγορές - Πώς ανακατεύεται η τράπουλα

Η δραστηριότητα των αγορών «εξερράγη» μετά την νίκη Τραμπ καθώς οι traders πόνταραν σε μια πιο φιλική προς τις επιχειρήσεις προσέγγιση

ABN Amro: Πότε θα επιβληθούν οι δασμοί Τραμπ - Οι επιπτώσες για την Ελλάδα

Οι επικείμενοι δασμοί Τραμπ στην Κίνα αναμένεται να εφαρμοστούν λίγους μήνες μετά την ορκωμοσία του

Για δεύτερο συνεχόμενο μήνα σε ύφεση η βρετανική οικονομία

Το Ακαθάριστο Εγχώριο Προϊόν στη Βρετανία συρρικνώθηκε 0,1% σε μηνιαία βάση τον Οκτώβριο, όπως και τον Σεπτέμβριο,

Πώς θα κινηθεί η ΕΚΤ στις μειώσεις επιτοκίων - Οι καταλύτες για τα επόμενα βήματα

Η ΕΚΤ θα συνεχίσει να κινείται με βάση τις αξιολογήσεις και τις διαθέσιμες πληροφορίες που υπάρχουν σε κάθε συνεδρίαση και μετά τον Μάρτιο

Ριζοσπαστικό πείραμα στο Τόκιο για το δημογραφικό μέσω... 4ήμερης εργασίας

Το Τόκιο ξεκινά ριζοσπαστικά πειράματα καθώς προσπαθεί να αντιμετωπίσει το τεράστιο δημογραφικό πρόβλημα στην Ιαπωνία

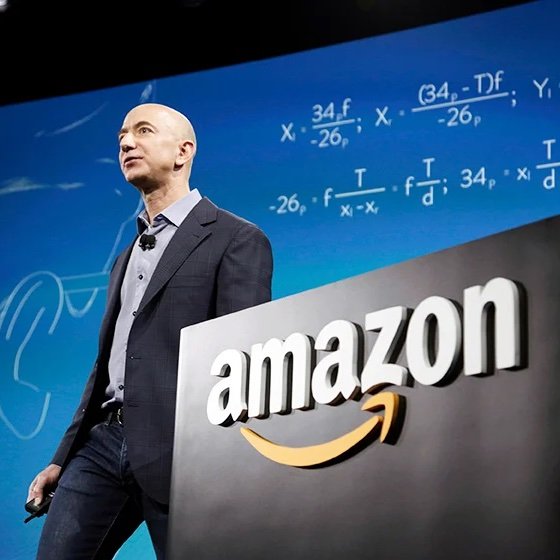

Γιατί η Amazon δώρισε 1 εκατομμύριο δολάρια στο ταμείο Τραμπ

Η δωρεά για την τελετή ορκωμοσίας έρχεται καθώς ο ιδρυτής Τζεφ Μπέζος και άλλοι προσπαθούν να οικοδομήσουν δεσμούς με τον εκλεγμένο πρόεδρο

Οι Σύριοι στη Γερμανία δεν βιάζονται να φύγουν - Η ζήτηση για εργατικά χέρια είναι μεγάλη

Σε μια οικονομία, όπως αυτή της Γερμανίας, η οποία αντιμετωπίζει μεγάλες ελλείψεις σε εργατικό δυναμικό δεν υπάρχουν πολλά περιθώρια απωλειών εργαζομένων

Κωλοτούμπα Τραμπ για ακρίβεια - Δύσκολο να ρίξουμε τις τιμές

Σε άτακτη υποχώρηση ο εκλεγείς πρόεδρος Τραμπ, λιγότερο από 40 ημέρες πριν αναλάβει την προεδρία της χώρας, ισχυριζόμενος πως δεν μπορεί να καταπολεμήσει την ακρίβεια

Επένδυση 1 δισ. από την Boeing στις ΗΠΑ - Στόχος τα δέκα «787» το μήνα έως το 2026

Η Boeing προσπαθεί να επαναφέρει την παραγωγή των αεροσκαφών τύπου 787 σε πέντε το μήνα μέχρι το τέλος του τρέχοντος έτους

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433