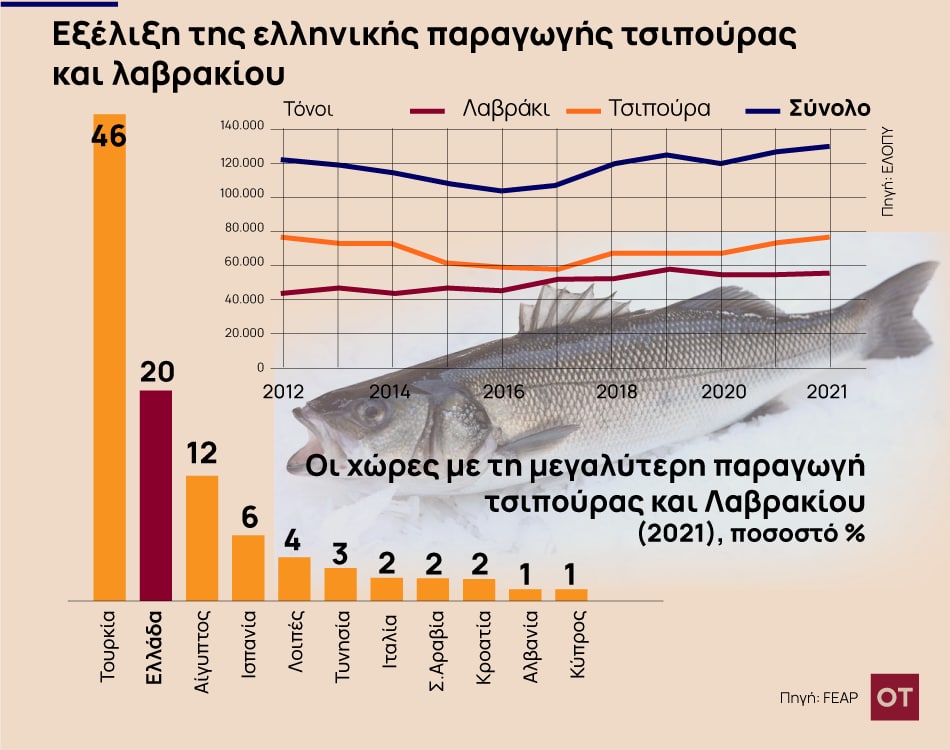

Στα επίπεδα των 700 εκατ. ευρώ εκτιμάται πως θα διαμορφωθούν οι πωλήσεις ψαριών ελληνικής ιχθυοκαλλιέργειας το 2022, μεγάλο μέρος της οποίας πάντως έχει περάσει σε ισπανικά χέρια, ακολουθώντας την τάση του 2021, όπου σημειώθηκε ρεκόρ δεκαετίας στις πωλήσεις του κλάδου με την κατανάλωση να επανέρχεται στα προ κρίσης επίπεδα και τη συνολική παραγωγή να ανέρχεται σε 131.250 τόνους συνολικής αξίας 636 εκατ. ευρώ, παρουσιάζοντας αύξηση 7% ως προς τον όγκο και σχεδόν 10% ως προς την αξία πωλήσεων σε σχέση με το προηγούμενο έτος.

Η τσιπούρα και το λαβράκι αντιπροσωπεύουν το 96% των πωλήσεων (125.550 τόνοι) του κλάδου και το υπόλοιπο 4% όλα τα υπόλοιπα είδη (5.700 τόνοι). Παρά τον αυξημένο ανταγωνισμό με τις τρίτες χώρες και τη συνεχιζόμενη αύξηση της παραγωγής της Τουρκίας, οι μέσες τιμές και για τα δύο κύρια είδη εμπορίας παρουσιάζονται βελτιωμένες (+1,5% τσιπούρα, +6% λαβράκι), δημιουργώντας θετικά αποτελέσματα για την πλειονότητα των επιχειρήσεων του κλάδου.

Διαβάστε ακόμα: Αύξηση στην παραγωγή τσιπούρας και λαβρακιού

Εξωστρέφεια

Η ελληνική ιχθυοκαλλιέργεια, παρά τη μεγάλη κρίση που βίωσε την περασμένη δεκαετία, παραμένει ένας από τους πιο δυναμικούς εξαγωγικούς κλάδους του πρωτογενούς τομέα. Να σημειωθεί πως η εξωστρέφεια του κλάδου ενισχύθηκε περαιτέρω, με τις εξαγωγές να έχουν αυξηθεί κατά 9% ως προς τον όγκο και την αξία και να ανέρχονται σε 100.361 τόνους, αξίας 499 εκατ. ευρώ.

Το 80% της παραγωγής διατίθεται στην ΕΕ και σε τρίτες χώρες, ενώ το υπόλοιπο 20% στην εγχώρια αγορά. Κυριότερες αγορές για το ελληνικό ψάρι ιχθυοκαλλιέργειας παραμένουν η Ιταλία, η Ισπανία και η Γαλλία, καθώς και οι τρεις μαζί απορρόφησαν το 58% της ελληνικής παραγωγής.

Σύμφωνα με παράγοντες του κλάδου, ήδη τα αποτελέσματα του πρώτου εξαμήνου του 2022 δείχνουν ότι η χρονιά θα κλείσει με θετικό πρόσημο, τονίζοντας τη δυναμική που έχει αποκτήσει ο κλάδος στη μετά COVID οικονομία.

Διαβάστε ακόμα: «Σωσίβιο» σε εξαγωγές και τα νέα είδη ψαριών

Υψηλά κόστη

Ωστόσο, η επίτευξη των αναπτυξιακών στόχων παρουσιάζει δυσκολίες λόγω των συνεχών ανατιμήσεων και του επιβαρυμένου λειτουργικού κόστους των επιχειρήσεων ιχθυοκαλλιέργειας. Στην παρούσα φάση, οι εταιρείες βρίσκονται σε μια διαδικασία διαρκούς εκτίμησης των επιπτώσεων που έχουν στη λειτουργία τους οι γεωπολιτικές εξελίξεις και οι συνεπακόλουθες ανατιμήσεις σε όλη την παραγωγική και εφοδιαστική αλυσίδα.

Οι συνέπειες θα εξαρτηθούν τόσο από τη διάρκεια όσο και από την ένταση αυτής της κρίσης, ενώ την ίδια στιγμή οι εταιρείες του κλάδου διερευνούν όλες τις πιθανές λύσεις για την αντιμετώπισή της και τη συγκράτηση του κόστους παραγωγής. Ανεξάρτητα όμως από αυτές τις προκλήσεις, η αυξανόμενη ζήτηση για τα ψάρια ελληνικής ιχθυοκαλλιέργειας δημιουργεί θετικές προοπτικές για τον κλάδο και την ελληνική οικονομία.

Αύξηση ζήτησης

Σύμφωνα με στοιχεία της Ελληνικής Οργάνωσης Παραγωγών Υδατοκαλλιέργειας (ΕΛΟΠΥ), ο κλάδος καταγράφει ρεκόρ πωλήσεων, καθώς η σταδιακή άρση των περιοριστικών υγειονομικών μέτρων και η αποκατάσταση της λειτουργίας της αγοράς, κυρίως στους τομείς της εστίασης και του τουρισμού, δημιούργησαν αυξημένη ζήτηση ειδικά στην «κατανάλωση εκτός σπιτιού», αν και έγινε αισθητή και μια σειρά από αρνητικές επιπτώσεις, που πυροδοτήθηκαν από την πανδημία και εντάθηκαν από την εισβολή της Ρωσίας στην Ουκρανία.

Οι πληθωριστικές πιέσεις και οι ανατιμήσεις σε όλες τις εισροές της παραγωγικής διαδικασίας, είχαν ως αποτέλεσμα την αύξηση άνω του 25% του κόστους παραγωγής.

Περιβάλλον

Πέρα από τις δράσεις για την αύξηση της παραγωγής και τη βελτίωση της ανταγωνιστικότητας, στο επίκεντρο του κλάδου παρέμειναν και οι επενδύσεις για την προώθηση των βιώσιμων πρακτικών της υδατοκαλλιέργειας και την ενίσχυση της αειφορίας.

Σε «ξένα» χέρια οι ισχυρές εταιρείες

Με βάση και τη συνεχιζόμενη αναδιάρθρωση του κλάδου, το 2021 δραστηριοποιήθηκαν 73 εταιρείες και όμιλοι με 283 μονάδες εκτροφής θαλάσσιων μεσογειακών ιχθύων. Το 63% των εταιρειών είναι μικρομεσαίες και οικογενειακές εταιρείες με παραγωγή έως 500 τόνους ετησίως.

Σε σχέση με τη γεωγραφική κατανομή των εκμεταλλεύσεων θαλάσσιας ιχθυοκαλλιέργειας, παρατηρείται πως σε τρεις αποκεντρωμένες διοικήσεις είναι χωροθετημένο σχεδόν το 78% των μονάδων. Αυτές είναι οι Αποκεντρωμένες διοικήσεις της Πελοποννήσου – Δυτ. Ελλάδας & Ιονίου, Θεσσαλίας – Στερεάς Ελλάδας και Αιγαίου και σε αυτές αντιστοιχεί σχεδόν το 87% των μισθωμένων εκτάσεων και εκτρέφεται σχεδόν το 82% της ελληνικής παραγωγής.

Μετά τη μεγάλη κρίση που βίωσε ο τομέας την περασμένη δεκαετία, τα τελευταία τρία χρόνια, στο πλαίσιο της αναδιάρθρωσής του και ύστερα από επενδύσεις 200 και πλέον εκατ. ευρώ από το εξωτερικό, τα ηνία του κλάδου βρίσκονται πλέον σε ισπανικά χέρια.

Ηγέτης του κλάδου είναι εξάλλου η Avramar, με έδρα τη Βαλένθια και βασικούς μετόχους την AMERRA Capital Management και το κρατικό Fund του Αμπου Ντάμπι Mubadala Investment, που δημιουργήθηκε μετά τη συγχώνευση των Νηρέα, Σελόντα, Andromeda και Περσέα. Στο πλαίσιο της αναδιοργάνωσης των εταιρειών αυτών έχουν επενδυθεί περισσότερα από 150 εκατ. ευρώ.

Νέος πλειοψηφικός μέτοχος με ποσοστό 60% της Ιχθυοτροφεία Κεφαλονιάς, συμφερόντων της οικογένειας Γερουλάνου, είναι εξάλλου ο ισπανικός όμιλος Grupo Profand με έδρα την πόλη Βίγκο της Γαλικίας.

Σημαντικός παίκτης του κλάδου είναι επίσης η Philosofish, βασικός μέτοχος της οποίας είναι το ελληνικών συμφερόντων επενδυτικό Fund Diorasis International με έδρα το Λουξεμβούργο, το οποίο πήρε τον έλεγχο της Μπιτσάκος. Η εταιρεία αυτή γιγαντώθηκε στο πλαίσιο της διαδικασίας ενοποίησης των μεγάλων του κλάδου που μετά από απαίτηση της DG Comp και της Διεύθυνσης Ανταγωνισμού της ΕΕ εκποίησαν μονάδες τις οποίες εξαγόρασε η Philosofish. Να σημειωθεί επίσης πως μία ακόμη ελληνική εταιρεία που άντεξε στην κρίση αποτελεί η Γαλαξίδι Θαλάσσιες Καλλιέργειες, αποτελώντας σήμερα τον τρίτο μεγαλύτερο παίκτη, έχοντας μάλιστα ιδρύσει και θυγατρική στην Ισπανία.

Πηγή: Εντυπη έκδοση Το Βήμα

Latest News

Αυγενάκης: Τα κρητικά προϊόντα μπορούν να κατακτήσουν τον κόσμο

Μεγάλο στοίχημα το 1ο Forum στις Βρυξέλλες

Ποιοι μένουν εκτός πληρωμής των συνδεδεμένων ενισχύσεων - Τι συνέβη

Οι δικαιούχοι θα λάβουν τα ποσά που δικαιούνται σε επόμενη πληρωμή, επισημαίνει ο ΟΠΕΚΕΠΕ

Σε λειτουργία η εφαρμογή για αιτήσεις στο μελισσοκομικού προγράμματος

Για ποιες δράσεις «τρέχουν» οι προθεσμίες

Έρχεται νέο, σύγχρονο θεσμικό πλαίσιο για τους συνεταιρισμούς

Ειδικό πρόγραμμα «Απόλλων» που θα αφορά αποκλειστικά τον πρωτογενή τομέα, ανήγγειλε ο κ. Αυγενάκης

Πράσινο φως στην ανασύσταση του Μελισσοκομικού Πάρκου Δαδιάς

Το έργο εντάσσεται στο Πρόγραμμα Μελισσοκομίας του ΣΣ ΚΑΠ 2023-2027

Πώς θα επανέλθει η γεωργία σε τροχιά ανάπτυξης – Μανιφέστο προτεραιοτήτων

Στόχος η ανάκτηση μιας στρατηγικής σκέψης για τη γεωργία της ΕΕ

Πώς θα γίνουν οι πληρωμές άμεσων και συνδεδεμένων ενισχύσεων

Εγκρίθηκε η διαδικασία πληρωμής - Τι περιλαμβάνει η εγκύκλιος πληρωμών του ΟΠΕΚΕΠΕ

81 εκατ. ευρώ για το φράγμα Αλμωπαίου και αρδευτικά στο μέσο ρου Καλαμά

«Αξιοποιούμε κάθε πόρο για την ενίσχυση της αρδευτικής δυναμικότητας της αγροτικής παραγωγής, δήλωσε ο κ. Αυγενάκης

Δεσμεύσεις και πρωτοβουλίες της Ελλάδας για βιώσιμη αλιεία και προστασία θαλασσών

Παρεμβάσεις του ΥπΑΑΤ στο πλαίσιο του 9ου Συνεδρίου «Our Ocean Conference»

«Τρέχουν» οι προθεσμίες για το μελισσοκομικό πρόγραμμα 2024

Σε ποιες δράσεις μπορούν να συμμετέχουν οι μελισσοκόμοι

![Φυσικό αέριο: Γιατί είναι δύσκολη η απεξάρτηση από τη Ρωσία – Τα εμπόδια [Χάρτης]](https://www.ot.gr/wp-content/uploads/2022/07/gas-1-1-90x90.jpg)

![Φυσικό αέριο: Γιατί είναι δύσκολη η απεξάρτηση από τη Ρωσία – Τα εμπόδια [Χάρτης]](https://www.ot.gr/wp-content/uploads/2022/07/gas-1-1-600x389.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433