Στην αγορά κρατικών ομολόγων των 10 τρισεκατομμυρίων δολαρίων της ευρωζώνης, συσσωρεύονται τα hedge funds, δημιουργώντας ευκαιρίες καθώς αυξάνονται οι ανάγκες χρηματοδότησης και η Ευρωπαϊκή Κεντρική Τράπεζα αποχωρεί σταδιακά.

Traders και αξιωματούχοι, μιλώντας στο Reuters, αναφέρουν ότι τα κεφάλαια αντιστάθμισης κινδύνου αγοράζουν ήδη μεγάλο μερίδιο δημόσιου χρέους.

Ωστόσο, οι ελαφρά ρυθμισμένοι επενδυτές συχνά φορτώνουν τα στοιχήματά τους με τραπεζικό χρέος, συνδέοντας την περιουσία τους με τους δανειστές, σε μια εποχή που υπάρχει αυξανόμενη ρυθμιστική ανησυχία παγκοσμίως για τον αντίκτυπό τους στην αγορά.

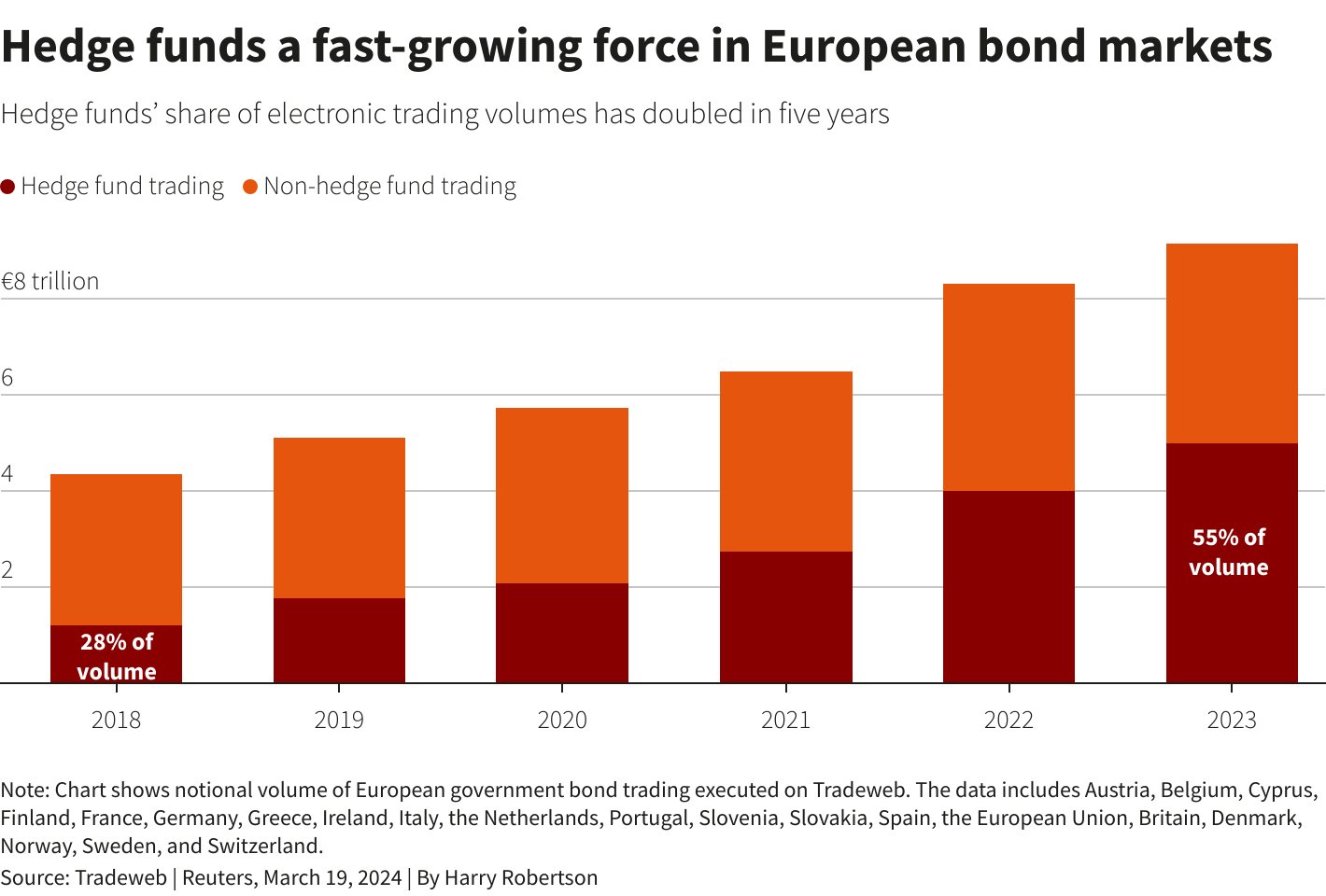

Συνεντεύξεις με περισσότερες από δώδεκα πηγές, συμπεριλαμβανομένων ανώτερων εμπόρων και αξιωματούχων, καθώς και δεδομένα αγοράς που συγκεντρώθηκαν αποκλειστικά για το Reuters από την ηλεκτρονική πλατφόρμα Tradeweb, δείχνουν ότι τα hedge funds έχουν εδραιωθεί ολοένα και περισσότερο στην αγορά χρέους του μπλοκ.

Η μεγάλη επιστροφή των ομολόγων – Τι προτείνει στους επενδυτές η HSBC

Αυξάνουν τα στοιχήματα

Τα hedge funds αντιπροσώπευαν το ρεκόρ του 55% του όγκου συναλλαγών ευρωπαϊκών κρατικών ομολόγων στην Tradeweb πέρυσι, από 36% το 2020, εκτοπίζοντας άλλες χρηματοπιστωτικές εταιρείες και έγιναν για πρώτη φορά οι κυρίαρχοι παίκτες στην αγορά.

Και η εμβέλειά τους ήταν μεγαλύτερη σε ορισμένα από τα πιο χρεωμένα κράτη της Ευρώπης: τα hedge funds αποτελούσαν τα δύο τρίτα του όγκου συναλλαγών του ιταλικού χρέους στην Tradeweb.

Η Tradeweb είναι μία από τις τρεις κορυφαίες πλατφόρμες συναλλαγών για ευρωπαϊκά κρατικά ομόλογα, μαζί με το Bloomberg και το MTS, σύμφωνα με την Coalition Greenwich, μια εταιρεία έρευνας χρηματοοικονομικών υπηρεσιών. Τα στοιχεία περιλαμβάνουν χώρες της ευρωζώνης και άλλες ευρωπαϊκές αγορές, συμπεριλαμβανομένης της Βρετανίας.

Οι αναλυτές της Barclays εκτίμησαν τον Ιανουάριο η αγορά χρέους της ευρωζώνης πρέπει να απορροφήσει φέτος πρόσθετα ομόλογα ύψους 675 δισεκατομμυρίων ευρώ (735 δισεκατομμύρια δολάρια) καθώς η ΕΚΤ περιορίζει τα ομόλογά της. Αυτό συμβαίνει καθώς η πανδημία και ο πόλεμος στην Ουκρανία εκτίναξαν τον κρατικό δανεισμό.

Ηλεκτρονικές συναλλαγές

Η ταχεία ανάπτυξη των ηλεκτρονικών συναλλαγών στην Ευρώπη, ιδιαίτερα από το ξέσπασμα της πανδημίας το 2020, μείωσε επίσης το κόστος αγοράς και πώλησης τίτλων, καθιστώντας την αγορά ακόμα πιο ελκυστική.

«Αυτές οι αγορές είναι πολύ συναρπαστικές και εποικοδομητικές για συναλλαγές», δήλωσε στο Reuters ο Kenneth Tropin, ιδρυτής της Graham Capital Management, η οποία διαχειρίζεται περιουσιακά στοιχεία 18 δισεκατομμυρίων δολαρίων, συμπεριλαμβανομένων κρατικών ομολόγων. Το Graham είναι ένα από τα πιο μακροχρόνια hedge funds που ακολουθούν τις τάσεις.

Πηγές που επικαλείται το Reuters, αναφέρουν ότι η Millennium and Citadel – δύο επονομαζόμενα αμοιβαία κεφάλαια πολλαπλών στρατηγικών που διαπραγματεύονται πολλά διαφορετικά περιουσιακά στοιχεία σε μια ποικιλία στρατηγικών – και η Haidar Capital μαζί διαχειρίζονται περισσότερα από 120 δισεκατομμύρια δολάρια και είναι από τα πιο ενεργά hedge funds στην αγορά ομολόγων της ευρωζώνης.

Ενώ τα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου συμβάλλουν στη ρευστότητα της αγοράς, η αυξημένη παρουσία τους ενισχύει τα επιχειρήματα για αυστηρότερη ρυθμιστική εποπτεία τους, δήλωσε από τη πλευρά του ο Andreas Dombret, πρώην μέλος του διοικητικού συμβουλίου της γερμανικής κεντρικής τράπεζας.

Οι τράπεζες συνήθως έχουν επίσημες δεσμεύσεις ως αποκαλούμενοι «κύριοι διαπραγματευτές» να αγοράζουν κρατικά ομόλογα και να τα διαπραγματεύονται ενεργά σε καλές και κακές στιγμές, αλλά τα hedge funds δεν έχουν τέτοιες υποχρεώσεις.

«Είναι οι πρώτοι που εγκαταλείπουν το πάρτι εάν τα πράγματα δυσκολέψουν», είπε ο Dombret, ο οποίος τώρα εργάζεται ως σύμβουλος σε τράπεζες, συμπεριλαμβανομένης της συμβουλευτικής εταιρείας Oliver Wyman.

Ελλιπείς έλεγχοι

Σε σύγκριση με τον τραπεζικό τομέα, ο κλάδος των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου ύψους 3,5 τρισεκατομμυρίων δολαρίων ελέγχεται ελαφρά. Αποτελείται από ιδιωτικά επενδυτικά οχήματα που δεν αναφέρουν δημόσια τα κέρδη τους και δεν αποκαλύπτουν, μερικές φορές ακόμη και στους δικούς τους επενδυτές, πώς βγάζουν χρήματα.

Εκπρόσωπος της ESMA, του εποπτικού οργανισμού κινητών αξιών της Ευρωπαϊκής Ένωσης, αρνήθηκε να σχολιάσει την αυξανόμενη δραστηριότητα των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου στο μπλοκ. Η πρόεδρος της ESMA, Βερένα Ρος, δήλωσε στο Reuters στο περιθώριο συνεδρίου ότι η ρυθμιστική αρχή εξετάζει προσεκτικά «ιδιαίτερα κεφάλαια» που δημιουργούν μόχλευση.

Αύξηση αστάθειας

Το αποτύπωμα των hedge funds αυξάνεται καθώς οι διακυμάνσεις των τιμών γίνονται ο νέος κανόνας, καθώς η ευελιξία τους μπορεί να τους επιτρέψει να επωφεληθούν από τις ασταθείς αγορές.

Η αστάθεια των γερμανικών ομολόγων αναφοράς εκτινάχθηκε σε επίπεδο ρεκόρ το 2022, όταν ο πληθωρισμός του μπλοκ κορυφώθηκε σε πάνω από 10% και παραμένει υψηλότερος από ό,τι πριν από την έκρηξη του πληθωρισμού. Οι γερμανικές αποδόσεις αυξήθηκαν 44 μονάδες βάσης το τρίτο τρίμηνο του 2023 και στη συνέχεια υποχώρησαν κατά 80 bps το επόμενο, σε μία από τις δύο μεγαλύτερες τριμηνιαίες κινήσεις από το 2011.

Στο αποκορύφωμα της πανδημίας τον Μάρτιο του 2020, οι επενδυτές, συμπεριλαμβανομένων των hedge funds, πούλησαν ομόλογα ενώ οι έμποροι έπαιρναν περισσότερα χρήματα, σύμφωνα με έρευνα από το Συμβούλιο Χρηματοπιστωτικής Σταθερότητας (FSB), το οποίο συγκεντρώνει αξιωματούχους, ρυθμιστικές αρχές και κεντρικούς τραπεζίτες από τις οικονομίες της G20.

Selloff

Η κλίμακα του selloff απείλησε την οικονομική και χρηματοπιστωτική σταθερότητα, ωθώντας την ΕΚΤ να σταθεροποιήσει τις αγορές με τεράστια κίνητρα. Τώρα η κεντρική τράπεζα κάνει ένα βήμα πίσω, αφαιρώντας τους σταθεροποιητές που συμβάλλουν στον περιορισμό του χρηματοοικονομικού στρες.

Ο Francesco Papadia, ο οποίος ηγήθηκε των εργασιών της αγοράς στην ΕΚΤ κατά τη διάρκεια της κρίσης χρέους της ευρωζώνης στις αρχές της δεκαετίας του 2010, είπε ότι τα hedge funds διαδραματίζουν επί του παρόντος εποικοδομητικό ρόλο δεδομένων των ευνοϊκών αγορών, αλλά αυτό δεν πρέπει να θεωρείται δεδομένο.

«Εάν επιδεινωθούν οι προοπτικές, τα hedge funds θα μπορούσαν να οδηγήσουν την κίνηση προς πιο δύσκολες συνθήκες τόσο για τους εκδότες όσο και για τους επενδυτές», δήλωσε ο Papadia, ανώτερος συνεργάτης στο think tank Bruegel με έδρα τις Βρυξέλλες, προσθέτοντας ότι τα hedge funds θα μπορούσαν να εμφανιστούν ως «τιμωροί των ομολόγων» (bond vigilantes). Αυτός είναι ένας όρος που αποδίδεται στους επενδυτές που τιμωρούν τις κυβερνήσεις που αντιλαμβάνονται ως δημοσιονομικά απερίσκεπτες, απαιτώντας υψηλότερες αποδόσεις για δανεισμό.

Καλύπτοντας το κενό

Η έκδοση ομολόγων είναι ο κύριος τρόπος με τον οποίο οι κυβερνήσεις χρηματοδοτούνται στις χρηματοπιστωτικές αγορές. Αυτό συμβαίνει κυρίως σε δημοπρασίες, όπου οι τράπεζες που ορίζονται ως κύριοι έμποροι αγοράζουν τα ομόλογα και στη συνέχεια τα πωλούν σε άλλους επενδυτές.

Τρεις έμποροι υπολόγισαν ότι τα hedge funds αγόραζαν μεταξύ 20% και άνω του 50% των δημοπρασιών σε ορισμένες περιπτώσεις. Ένας άλλος έμπορος, ο οποίος ζήτησε την ανωνυμία του, είπε ότι τα hedge funds αγοράζουν περίπου 35% σε δημοπρασίες κατά μέσο όρο, από περίπου 20% πριν από πέντε χρόνια.

Το πόσα αμοιβαία κεφάλαια αντιστάθμισης κινδύνου αγοράζουν εξαρτάται επίσης από το πόσα ο κύριος έμπορος θέλει να μετακυλήσει σε αυτά. Οι κανονισμοί μετά το 2008 έχουν περιορίσει τους ισολογισμούς των βασικών traders, επομένως δεν μπορούν πλέον να διατηρούν μεγάλα ποσά ομολόγων για μεγάλες χρονικές περιόδους

Ρεκόρ συναλλαγών

Με τη βοήθεια του ενδιαφέροντος των αμοιβαίων κεφαλαίων αντιστάθμισης κινδύνου, οι όγκοι συναλλαγών σε ευρωπαϊκά κρατικά ομόλογα έχουν εκτιναχθεί σε ρεκόρ, κάτι που είναι καλά νέα για τις επενδυτικές τράπεζες που κερδίζουν χρήματα από την έκρηξη.

Τα hedge funds υπόκεινται σε λιγότερους κανόνες, συμπεριλαμβανομένων των αποζημιώσεων.

Τελικά, οι πωλήσεις ρεκόρ ομολόγων σημαίνουν ότι οι κυβερνήσεις έχουν λίγες εναλλακτικές λύσεις. Οι πιο μακροπρόθεσμοι επενδυτές όπως τα συνταξιοδοτικά ταμεία θα απαιτούσαν υψηλότερες αποδόσεις για να εμφανιστούν σε τακτικές δημοπρασίες, δήλωσε ένας έμπορος και ένας αξιωματούχος του υπουργείου Οικονομικών, κάτι που θα ωθούσε το κόστος δανεισμού υψηλότερο.

Αυτοί οι επενδυτές «τείνουν να συμμετέχουν περισσότερο όταν έχουν απτές ανάγκες σε εκείνη τη συγκεκριμένη χρονική στιγμή, ενώ τα hedge funds θα συμμετέχουν στο βαθμό που υπάρχει ευκαιρία», δήλωσε ο Τζούλιαν Μπέικερ, συν-επικεφαλής του τμήματος γραμμικών επιτοκίων ευρώ της JPMorgan.

Latest News

Ικανοποίηση από τον πληθωρισμό στη Wall Street

Ο πληθωρισμός διαμορφώθηκε σύμφωνα με τις προβλέψεις και δεν αναμένεται να αλλάξει τις προβλέψεις για τα επόμενα βήματα της Fed

Ασκήσεις ισορροπίας πέριξ των 1.460 μονάδων για το ΧΑ

Τα βαρίδια της προσπάθειας του Χρηματιστηρίου Αθηνών

Reuters: Σχέδια για υποτίμηση του γουάν ενόψει του Trump 2.0

Αποκλειστικό δημοσίευμα του Reuters αναφέρει τα σχέδια της Κίνας για να αντιμετωπίσει τους δασμούς Τραμπ

Ελέγχει τις πιέσεις του το ΧΑ - Στα ύψη η μεταβλητότητα

Τα χαρτοφυλάκια θέλουν να αποκομίσουν μέρος των κερδών του πρώτου δεκαημέρου του μήνα

Πιέζουν τις ευρωαγορές οι Inditex και Tui

Εταιρικά αποτελέσματα στο μικροσκόπιο και το βλέμμα στον πληθωρισμό των ΗΠΑ

Μικτά πρόσημα στην Ασία, συνεχίζει την ανάκαμψη ο Kospi

Στην Κίνα και στο ετήσιο οικονομικό συνέδριο η εστίαση

Επιφυλακτικότητα στη Wall Street με «μονομαχία» Oracle - Alphabet

Στάση αναμονής για τα στοιχεία του πληθωρισμού που θα ανακοινωθούν αύριο

![Τρόφιμα: Νέο ράλι στις τιμές των commodities [γράφημα]](https://www.ot.gr/wp-content/uploads/2023/09/TROFIMA98-600x391.jpg)

«Καίνε» ξανά οι τιμές σε βασικά τρόφιμα - Ράλι από τον καφέ έως το βούτυρο [γράφημα]

Πώς διαμορφώνονται οι τιμές σε βασικά τρόφιμα - Πού οφείλεται η ανοδική πορεία

Την ανιούσα παίρνουν οι αποδόσεις των αμερικανικών ομολόγων

Οι επενδυτές αναμένουν τα στοιχεία για την πορεία του πληθωρισμού τον Νοέμβριο

Ενισχύονται οι τιμές του μαύρου χρυσού

Κίνα και hedge funds οι καταλύτες της ανόδου

![Χειμερινή εξοχική κατοικία: Οι Ελληνες γυρνούν την πλάτη παρά την πτώση των τιμών [γραφήματα]](https://www.ot.gr/wp-content/uploads/2024/12/Capture-19-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433