Καθησυχαστικοί είναι οι αναλυτές τόσο της γαλλικής τράπεζας Société Générale όσο και της Citi, για τις τιμές του πετρελαίου, μετά και τις τελευταίες εξελίξεις στη Μέση Ανατολή και την επίθεση του Ιράν κατά του Ισραήλ. Όπως εξηγούν, οποιαδήποτε άμεση ισραηλινή απάντηση πιθανότατα θα χρειαστεί να συντονιστεί με την «ευλογία» της Ουάσιγκτον.

Ειδικότερα, σύμφωνα με την Société Générale οι σοβαροί κίνδυνοι για τις τιμές του αργού σχετίζονται με μια άμεση αντιπαράθεση μεταξύ των ΗΠΑ και του Ιράν – παρά μεταξύ Ισραήλ και Ιράν ή οποιασδήποτε από τις δυνάμεις που ελέγχονται από την Τεχεράνη. Με την επιφυλακτικότητα των ΗΠΑ σχετικά με την άμεση αντιμετώπιση του Ιράν παράλληλα με τις τρέχουσες αντιπαραθέσεις, η Société Générale πιστεύει ότι ο άμεσος κίνδυνος μιας άμεσης αντιπαράθεσης έχει περιοριστεί – τουλάχιστον προς το παρόν.

Με το βλέμμα στη Μέση Ανατολή το οικονομικό επιτελείο – Ασκήσεις «επί χάρτου» και αναθεωρήσεις

Παρόλα αυτά, οι πιθανότητες μιας κλιμάκωσης που περιλαμβάνει τις ΗΠΑ αυξάνονται. Πριν από τις 14 Απριλίου – με τις συρράξεις στη Μέση Ανατολή ήδη να διανύουν τον έκτο μήνα – η Société Générale θεωρούσε τον κίνδυνο άμεσης στρατιωτικής δράσης μεταξύ των ΗΠΑ και του Ιράν σε λιγότερο από 5%. Αυτό έχει αλλάξει. Πλέον αυτός ο κίνδυνος έχει αυξηθεί σε 15% πιθανότητα με τις τιμές Brent σε ένα τέτοιο σενάριο να εκτινάσσονται πολύ πάνω από τα 140 δολάρια, εκτιμά η Société Générale.

Πτώση των τιμών από το γ’ 3μηνο βλέπει η Citi

Στο ίδιο μήκος και η Citigroup, η οποία βλέπει να αυξάνονται οι πιθανότητες αναταράξεων στις αγορές του πετρελαίου, αλλά όχι τόσο όσο να προκαλούν μεγάλη άνοδο των τιμών ενέργειας. Η επίθεση του ιρανικού καθεστώτος στο Ισραήλ φαίνεται να έχει βαθμονομηθεί, αναφέρει, ενώ ταυτόχρονα εκτιμάται ότι δεν υπάρχει κίνδυνος ενός ολοκληρωτικού πολέμου.

Κατά τη Citi, είναι σημαντικό να σημειωθεί ότι προηγουμένως, όταν το ιρανικό καθεστώς ξεκίνησε την επιχείρηση Martyr Soleimani στις αρχές Ιανουαρίου 2020, με στόχο τις αμερικανικές βάσεις στο Ιράκ, οι τιμές του πετρελαίου αυξήθηκαν απότομα, αλλά επανήλθαν μέσα σε λίγες ώρες μόλις έγινε φανερό ότι οι επιθέσεις πραγματοποιήθηκαν με στόχο μόνο στρατιωτικά υπόστεγα και στρατιωτικό εξοπλισμό.

Το βασικό σενάριο της Citi είναι οι εντάσεις να παραμείνουν εξαιρετικά υψηλές στην περιοχή, στηρίζοντας τις αυξημένες τιμές του πετρελαίου, με την τιμή Brent σε ορίζοντα 0-3 μηνών να εκτιμάται ότι θα είναι στα 88δολ./βαρέλι (από 80 δολ/βαρέλι προηγουμένως) και η μέση τιμή για το 2ο τρίμηνο στα 86 δολ./βαρέλι (από 78 δολ/βαρέλι προηγουμένως), δηλαδή ελαφρώς κάτω από το κλείσιμο της Παρασκευής.

Οι εντάσεις αναμένεται να παραμείνουν υψηλές καθώς μέλη του πολεμικού υπουργικού συμβουλίου του Ισραήλ, συμπεριλαμβανομένου του Προέδρου Νετανιάχου, έχουν επανειλημμένα δηλώσει την πρόθεσή τους να ξεκινήσουν στρατιωτική επιχείρηση στη Ράφα (μια κίνηση τόσο αμφιλεγόμενη που ο ιστορικός σύμμαχος του Ισραήλ, οι ΗΠΑ, είπαν ότι δεν την υποστηρίζουν).

Οι υψηλότερες βραχυπρόθεσμες προβλέψεις της Citi για τις τιμές αντικατοπτρίζουν σε μεγάλο βαθμό αυτό το γεγονός, ότι δηλαδή οι εντάσεις και ο αντίκτυπος αυτών στις τιμές του πετρελαίου είναι κάπως μεγαλύτερες από ό,τι αναμενόταν, τόσο ως προς τη μετατόπιση των αποθεμάτων από την ξηρά στη θάλασσα, όσο και από άποψη επί οριστικών τιμών.

Οι αναλυτές της Citi πιστεύουν ότι οι παρατεταμένες εντάσεις μέχρι το 2ο τρίμηνο του 2024 τιμολογούνται σε μεγάλο βαθμό στα 85-90 δολ./βαρέλι και επισημαίνουν ότι η αγορά πετρελαίου είναι σε γενικές γραμμές ισορροπημένη ως προς την προσφορά και τη ζήτηση, γεγονός που υποδηλώνει ότι οποιαδήποτε αποκλιμάκωση, ίσως μέχρι το 3ο τρίμηνο του 2024, θα πρέπει να πιέσει τις τιμές στο εύρος των 70-80 δολ/βαρέλι.

Αυτό που δεν τιμολογείται στην τρέχουσα αγορά, κατά την άποψη της Citi, είναι η συνέχιση μιας άμεσης σύγκρουσης μεταξύ του Ιράν και του Ισραήλ, κάτι που θα μπορούσε να οδηγήσει τις τιμές του πετρελαίου να διαπραγματεύονται στα 100+ δολ./βαρέλι. Ένα παράδειγμα αυτού θα ήταν εάν το Ισραήλ κινηθεί για να μειώσει άμεσα το εγχώριο πρόγραμμα εμπλουτισμού ουρανίου του Ιράν. Αυτό το είδος συνεχιζόμενης άμεσης αντιπαράθεσης θα μπορούσε να εγείρει κινδύνους για το Ιράν να κλείσει μερικώς/προσωρινά τα στενά του Ορμούζ, να βομβαρδίσει ορισμένους αγωγούς GCC ή/και να επιτεθεί σε δραστηριότητες διύλισης και λιμένων σε την περιοχή, μεταξύ διαφόρων άλλων οδών κλιμάκωσης.

Terra Nova

Μετά τη δολοφονία αρκετών στρατηγών της Ιρανικής Φρουράς της Επανάστασης στη Συρία την 1η Απριλίου, το Ιράν άλλαξε τους άγραφους κανόνες εμπλοκής χτυπώντας απευθείας το Ισραήλ μέσω μαζικής επίθεσης με drone και πυραύλους κρουζ στις 14 Απριλίου. Αυτή η άμεση στρατιωτική επίθεση από το Ιράν στο Ισραήλ δεν έχει ιστορικό προηγούμενο και αλλάζει τους κανόνες εμπλοκής μεταξύ του Ισραήλ και του Ιράν, με τις εχθροπραξίες τώρα να είναι φανερές και όχι κρυφές.

Λόγω του επιπέδου της διπλωματικής και στρατιωτικής ανάμειξης των ΗΠΑ στην απόκρουση των ιρανικών επιθέσεων, η Societe Generale πιστεύει ότι οποιαδήποτε σημαντική ισραηλινή απάντηση θα πρέπει να λάβει την ευλογία της Ουάσιγκτον. Έτσι, ο μεγάλος κίνδυνος για τις τιμές του αργού είναι η άμεση αντιπαράθεση μεταξύ των ΗΠΑ και του Ιράν και όχι μεταξύ του Ισραήλ και του Ιράν.

Ενώ το Ιράν άλλαξε τους ιστορικούς κανόνες εμπλοκής με το Ισραήλ, απέφυγε επίσης επιμελώς να επιτεθεί ή να θέσει σε κίνδυνο τα αμερικανικά συμφέροντα, σηματοδοτώντας ότι δεν θέλει να κλιμακώσει περαιτέρω τις εντάσεις με τους Αμερικανούς. Με την επιφυλακτικότητα των ΗΠΑ σχετικά με μια άμεση σύγκρουση με το Ιράν και τις τιμές του πετρελαίου ήδη υψηλές κατά τη διάρκεια ενός έτους προεδρικών εκλογών στις ΗΠΑ, η Societe Generale πιστεύει ότι ο κίνδυνος μιας άμεσης αντιπαράθεσης μεταξύ των ΗΠΑ και του Ιράν περιορίζεται προς το παρόν. Επιπλέον, μια άμεση και ουσιαστική απάντηση του Ισραήλ είναι απίθανη, καθώς θα ήταν δύσκολο να πραγματοποιηθεί χωρίς την υποστήριξη των ΗΠΑ.

Ο γεωπολιτικός κίνδυνος είναι πιθανό να ενσωματωθεί στις τιμές του αργού

Ενώ το βασικό σενάριο της Société Générale ήταν ότι τα αντίποινα του Ιράν θα ακολουθούσαν τα προηγούμενα πρότυπα μέσω περιφερειακών «πληρεξουσίων» (ομάδων) όπως η Χεζμπολάχ στο νότιο Λίβανο ή η Χαμάς στη Γάζα, πιστεύει ότι η άμεση επίθεση του Ιράν στο Ισραήλ άλλαξε δομικά τη συλλογιστική της εμπλοκής.

Εν τω μεταξύ, η κατάσχεση ενός πλοίου μεταφοράς εμπορευματοκιβωτίων νωρίτερα αυτό το Σαββατοκύριακο ήταν μια υπενθύμιση για το πόσο εύκολο είναι για το Ιράν να απειλήσει την ασφαλή διέλευση από τα Στενά του Ορμούζ, από τα οποία ρέει περίπου το 30% του θαλάσσιου αργού.

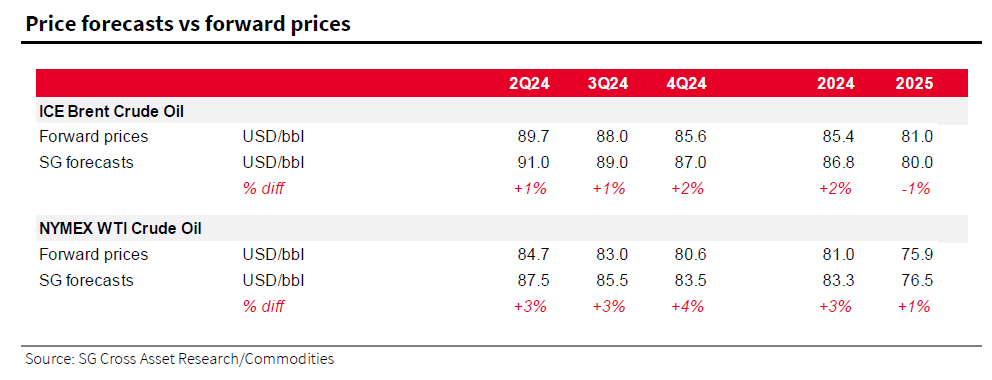

Σε αυτό το πλαίσιο η Société Générale προσαρμόζει την πρόβλεψή της για την τιμή του αργού Brent προς τα πάνω για να αντικατοπτρίζει την πιθανή αύξηση ενός ασφάλιστρου γεωπολιτικού κινδύνου.

Σε αυτό το πλαίσιο, η Société Générale προσαρμόζει την πρόβλεψη της τιμής Brent σε όλο τον ορίζοντα προβολής προς τα πάνω κατά 10 δολ..

Ο κίνδυνος για τις κεντρικές τράπεζες

Όταν η τιμή του πετρελαίου αυξάνεται, η τιμή όλων των άλλων αγαθών αυξάνεται. Είναι ένας σχεδόν καθολικός κανόνας λόγω του γεγονότος ότι σχεδόν όλα τα αγαθά και οι υπηρεσίες περιλαμβάνουν τη χρήση πετρελαίου σε κάποιο στάδιο της αλυσίδας εφοδιασμού που τα μεταφέρει από τον παραγωγό στον καταναλωτή.

Η πιο ανεπιθύμητη συνέπεια αυτού του κανόνα είναι ότι όταν οι οικονομίες βρίσκονται σε μια ήδη επισφαλή κατάσταση, όσον αφορά τον πληθωρισμό, οι υψηλότερες τιμές του πετρελαίου είναι το τελευταίο πράγμα που χρειάζονται. Και όμως, οι υψηλότερες τιμές του πετρελαίου είναι ακριβώς αυτό που λαμβάνουν αυτή τη στιγμή οι προβληματικές οικονομίες των ΗΠΑ και της Ευρώπης. Και μπορεί να γίνει χειρότερο, σύμφωνα με άλλους αναλυτές που μίλησαν στο CNBC.

Ενδεικτικό της επισφαλούς κατάστασης είναι ότι η τελευταία ανακοίνωση για τον δείκτη τιμών καταναλωτή στις ΗΠΑ αποκάλυψε αύξηση 3,5% για τον Μάρτιο σε ετήσια βάση. Ο αριθμός ήταν υψηλότερος από το αναμενόμενο και αμέσως έβαλε τέλος στη συζήτηση από αξιωματούχους της Fed ότι τους επόμενους μήνες θα μπορούσαν να αρχίσουν οι μειώσεις επιτοκίων.

Μετά τη δημοσίευση των στοιχείων για τον πληθωρισμό στις ΗΠΑ, οι τιμές του πετρελαίου υποχώρησαν. Είναι η φυσική αντίδραση των traders. Αλλά αυτό δεν θα βοηθήσει με τα προβλήματα εφοδιασμού, ειδικά από τον ΟΠΕΚ.

Το καρτέλ δημοσίευσε την τελευταία έκδοση της Μηνιαίας Έκθεσης για την Αγορά πετρελαίου την Πέμπτη (11/4), αφήνοντας αμετάβλητη την πρόβλεψή του για τη ζήτηση για αυτό και το επόμενο έτος: για φέτος, ο ΟΠΕΚ αναμένει αύξηση της ζήτησης κατά 2,25 εκατομμύρια βαρέλια ημερησίως (bpd). Για το επόμενο έτος, βλέπει την ανάπτυξη να μετριάζεται στα 1,85 εκατομμύρια bpd. Η ζήτηση για πετρέλαιο του ΟΠΕΚ ήταν λίγο πάνω από 28,5 εκατομμύρια bpd φέτος και 29 εκατομμύρια bpd το 2025.

Εάν αυτοί οι αριθμοί αποδειχθούν κοντά στην πραγματική αύξηση της ζήτησης, ο κόσμος θα αντιμετωπίσει ένα έλλειμμα πολύ σύντομα.

Οι αλλαγές των εκτιμήσεων

Τα παραπάνω σημαίνουν ότι η απόφαση της Ομοσπονδιακής Τράπεζας να καθυστερήσει την έναρξη των μειώσεων των επιτοκίων θα διαρκέσει περισσότερο από ό,τι πολλοί θα ήλπιζαν. Σημαίνει επίσης ότι η απόφαση της Ευρωπαϊκής Κεντρικής Τράπεζας να διατηρήσει αμετάβλητα τα επιτόκια στην ευρωζώνη στο υψηλό ρεκόρ του 4%, παρόλο που ο πληθωρισμός του Μαρτίου εξέπληξε θετικά, υποχωρώντας στο 2,4% από 2,6% από τον Φεβρουάριο, είναι πιθανή.

Εάν η ΕΚΤ ήταν απρόθυμη να αρχίσει να μειώνει τα επιτόκια με ρυθμό πληθωρισμού 2,4% σε έναν μήνα που οι τιμές της ενέργειας έπεσαν, είναι πιθανό ότι θα ήταν ακόμη πιο απρόθυμη να αρχίσει να μειώνει όταν ο πληθωρισμός της ενέργειας διογκώνεται. Και θα διογκωθεί, με το έλλειμμα να διαφαίνεται στις αγορές πετρελαίου και, ειδικά για την Ευρώπη, και στις αγορές φυσικού αερίου, καθώς οι ρωσικές επιθέσεις σε χώρους αποθήκευσης φυσικού αερίου της Ουκρανίας υπενθυμίζουν στις Βρυξέλλες ότι το τέλος των προβλημάτων στις τιμές του φυσικού αερίου μπορεί να μην ήταν μόνιμο.

Κρίσιμα τα Στενά του Ορμούζ

Ούτε οι γεωπολιτικές εξελίξεις στη Μέση Ανατολή βοηθούν. Οι αγορές θα παρακολουθούν επίσης στενά για τις εξελίξεις ή το κλείσιμο του Στενού του Ορμούζ, ένα βασικό σημείο ροής του πετρελαίου, που βρίσκεται μεταξύ του Ιράν και του Ομάν και μέσω του οποίου ρέει καθημερινά το ένα πέμπτο της παγκόσμιας παραγωγής.

«Οποιαδήποτε επίθεση σε εγκαταστάσεις παραγωγής ή εξαγωγής πετρελαίου στο Ιράν θα οδηγούσε την τιμή του αργού πετρελαίου Brent στα 100 δολάρια και το κλείσιμο του Στενού του Ορμούζ θα οδηγούσε σε τιμές από 120 έως 130 δολάρια», δήλωσε ο Andy Lipow, πρόεδρος της Lipow Oil Associates.

Latest News

Oxford Economics: Τέλος στο ράλι των τροφίμων το 2024

Ανάσα για τους καταναλωτές αν και οι κακές καιρικές συνθήκες προβληματίζουν την αγορά

Νέο πλαίσιο για την εξόρυξη των κρίσιμων ορυκτών ζητούν 100 χώρες

Η προσπάθεια υπό τον ΟΗΕ, θέλει να αποτρέψει τις περιβαλλοντικές ζημιές και τις παραβιάσεις των ανθρωπίνων δικαιωμάτων που σχετίζονται με την εξόρυξη «κρίσιμων ορυκτών»

Μερίδιο 1 δισ. δολ. στην«πολιουρκούμενη» Anglo American, κατέχει το Elliot

Το χτίσιμο της θέσης στην Anglo American αποκτά βαρύτητα δεδομένης της προσέγγισης εξαγοράς από την BHP

Σπάνε το πτωτικό σερί οι τιμές του πετρελαίου - «Βλέπουν» και πάλι τα 90 δολ.

Οι traders σταθμίζουν τις προοπτικές για τη νομισματική πολιτική της Fed

Αντίβαρο στην άνοδο των τιμών του πετρελαίου η μείωση της ζήτησης στις ΗΠΑ

Οι ενδείξεις υποχώρησης της ζήτησης για καύσιμα στις ΗΠΑ, τον μεγαλύτερο χρήστη πετρελαίου στον κόσμο, βάζουν αντιστάσεις στην άνοδο

Πετρέλαιο: Οριακά ανοδικές οι τιμές, εντείνονται οι φόβοι για τη ζήτηση στις ΗΠΑ

Στις ΗΠΑ τα στοιχεία έδειξαν ότι η ζήτηση βενζίνης την εβδομάδα έως τις 19 Απριλίου μειώθηκε κατά 2,8% σε σχέση με μια εβδομάδα νωρίτερα και κατά 11% σε ετήσια βάση

Φωτιά παίρνει το πετρέλαιο - Μια ανάσα από τα 90 δολ.

Οι traders σταθμίζουν τις προοπτικές για τη νομισματική πολιτική της Fed

Έβαλαν «φωτιά» στο χρυσό οι Κινέζοι κερδοσκόποι

Οι όγκοι χρυσού στο SHFE αυξήθηκαν σε περισσότερο από πέντε φορές τον μέσο όρο του περασμένου έτους

«Ατμομηχανή» των ιστορικών υψηλών του χρυσού η Κίνα

Και υπάρχει ακόμα περιθώριο για αύξηση της ζήτησης

Κίνδυνος για τις συνθήκες ανταγωνισμού απο τη συγχώνευση Bunge - Viterra στον Καναδά

«Η συμφωνία των δυο εταιρειών πιθανά θα βλάψει τον ανταγωνισμό στην αγορά σιτηρών»

![Σούπερ μάρκετ: Πώς μπορείτε να συγκρίνετε τις τιμές για 3.000 προϊόντα [πίνακες]](https://www.ot.gr/wp-content/uploads/2024/04/super-market1-1-600x389.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433