Η τραπεζική κρίση που έχει οδηγήσει τέσσερις περιφερειακές τράπεζες στις ΗΠΑ σε κατάρρευση και οι προεκτάσεις της οποίας απειλούν κι άλλες μικρές αμερικανικές τράπεζες επί του παρόντος δεν έχει επηρεάσει την Ευρώπη.

Ελ Εριάν στους FT: Πώς θα αποφύγουμε περαιτέρω εξάπλωση της τραπεζικής κρίσης

Πέραν της περίπτωσης της Credit Suisse η οποία είχε χρόνια προβλήματα κι εντέλει με την παρέμβαση της ελβετικής κυβέρνησης απορροφήθηκε από τη UBS, οι αναταράξεις στον τραπεζικό κλάδο στην άλλη πλευρά του Ατλαντικού δείχνουν ότι δεν μεταδίδονται στη Γηραιά Ήπειρο. Ωστόσο, υπήρχαν κάποιες ενδείξεις ότι χρήματα μετακινήθηκαν σε μεγαλύτερες, ασφαλέστερες ευρωπαϊκές τράπεζες, τουλάχιστον από μεγάλους εταιρικούς λογαριασμούς, όπως προέκυψε κατά την ανακοίνωση των αποτελεσμάτων για το α΄ τρίμηνο του 2023 της γαλλικής τράπεζας BNP Paribas και της ιταλικής UniCredit την περασμένη εβδομάδα. Οι καταθέτες μεταθέτουν επίσης κεφάλαια από τους λογαριασμούς μίας ημέρας σε προθεσμιακές τράπεζες με υψηλότερες αποδόσεις, γεγονός που θα επιφέρει πίεση στα περιθώρια δανεισμού.

Σταθερότητα στην Ευρώπη

Υπάρχουν βασικές διαφορές σε σχέση με τον αμερικανικό τραπεζικό κλάδο που διασφαλίζουν ότι στην Ευρώπη θα υπάρχει σταθερότητα τους επόμενους μήνες.

Οι αυστηρότεροι κανονισμοί για τις μικρότερες τράπεζες, οι λιγότερες επιλογές που έχουν οι πελάτες για το πού θα τοποθετήσουν τα επιπλέον χρήματα και η βραδύτερη αύξηση των καταθέσεων κατά τη διάρκεια της πανδημίας, είναι κάποιοι από τους λόγους για τους οποίους η Ευρώπη μπορεί να αισθάνεται ασφαλέστερη.

Σημαντικός παράγοντας επίσης, είναι το γεγονός ότι πολλές ευρωπαϊκές τράπεζες έχουν περιορίσει την έκθεσή τους στις ΗΠΑ. Εκ των υστέρων, η πώληση της Banc West με έδρα την Καλιφόρνια από τη BNP Paribas τον περασμένο Φεβρουάριο συνέβη την πλέον κατάλληλη στιγμή.

Οι καταθέσεις

Στις περισσότερες ευρωπαϊκές τράπεζες οι καταθέσεις υποχώρησαν κατά τους τρεις πρώτους μήνες του 2023 σε σχέση με το τελευταίο τρίμηνο του περασμένου έτους. Εξαίρεση αποτελεί η βρετανική Barclays, της οποίας τα παραρτήματα στις ΗΠΑ επωφελήθηκαν από τη μαζική φυγή των καταθετών προς τις πιο ασφαλείς τράπεζες.

Από την άλλη, η BNP Paribas είδε να αυξάνονται οι εισροές από μεγάλες εταιρείες αργότερα μέσα στο τρίμηνο, σύμφωνα με τον Λαρς Μασενίλ, τον οικονομικό της διευθυντή. Από τη μεριά του ο διευθύνων σύμβουλος της UniCredit Αντρέα Ορσέλ, ανάφερε ότι η κερδοφορία των μεγαλύτερων και ισχυρότερων τραπεζών θα μπορούσε να επωφεληθεί από τον ρόλο τους ως ασφαλής προορισμός.

«Οι καταθέτες δίνουν μεγαλύτερη αξία στις τράπεζες που είναι καλύτερα κεφαλαιοποιημένες, καλύτερα καλυμμένες, πιο ρευστοποιημένες, λιγότερο επικίνδυνες», σημείωσε κατά τη διάρκεια της παρουσίασης των αποτελεσμάτων στους αναλυτές. «Ένας καταθέτης θα πει, θα πάρω ένα ελαφρώς χαμηλότερο επιτόκιο στη βάσης κατάθεσης επειδή αυτή η τράπεζα θα μου επιστρέψει τα χρήματα». Ανάμεσα στις τράπεζες που υπέστησαν μεγάλου εύρους εκροές ήταν η Deutsche Bank, η οποία δέχθηκε πλήγμα από την κατάρρευση της Credit Suisse επειδή κάποιοι επενδυτές τη θεωρούν ως αδύναμο κρίκο. Αυτή τη φορά, το ίδρυμα με έδρα τη Φρανκφούρτη είχε γρήγορα αντανακλαστικά στην αντίδραση των αγορών.

Μία από τις τράπεζες που υπέστησαν bank run ήταν η βρετανική NatWest και μάλιστα δέχθηκε σωρεία ερωτήσεων αναφορικά με τις καταθέσεις της κατά την παρουσίαση των αποτελεσμάτων της. Το ποσοστό των εταιρικών καταθέσεων στην τράπεζα είναι υψηλό, ένα είδος καταθέσεων οι οποίες έχουν την τάση να μετακινούνται πιο γρήγορα σε άλλες τράπεζες προς αναζήτηση υψηλότερων επιτοκίων. Εντούτοις, η NatWest ανέφερε ότι οι απώλειες στις καταθέσεις της ήταν σύμφωνες με τις προσδοκίες εξαιτίας των πληρωμών φόρων από τους πελάτες της και του κλεισίματος λογαριασμών στην Δημοκρατία της Ιρλανδίας καθώς αποσύρει το εμπορικό σήμα της Ulster Bank από τη χώρα αυτή.

Οι διαφορές στις δύο πλευρές του Ατλαντικού

Η μεγάλη διαφορά μεταξύ των ΗΠΑ και της Ευρώπης είναι η εντονότερη αύξηση και συρρίκνωση των καταθέσεων στις ΗΠΑ τα τελευταία χρόνια, κάτι που ήταν σημαντική πηγή αστάθειας. Οι συνολικές καταθέσεις στις ΗΠΑ εκτινάχθηκαν κατά 36% σε σχέση με τα προ πανδημίας επίπεδα, φθάνοντας στα 18 τρισ. δολάρια πέρυσι. Έκτοτε έχουν συρρικνωθεί κατά 5%. Στη ζώνη του ευρώ, οι συνολικές καταθέσεις αυξήθηκαν κατά 24% από τις αρχές του 2020 φθάνοντας στα 14 τρισ. ευρώ (15,4 τρισ. δολάρια) φέτος και έκτοτε έχουν συρρικνωθεί κατά 2%.

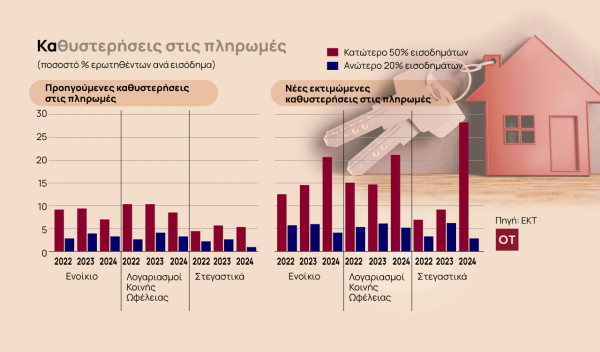

Οι ευρωπαίοι καταθέτες έχουν επίσης λιγότερες επιλογές σχετικά με το πού να τοποθετήσουν τα κεφάλαιά τους: τα αμοιβαία κεφάλαια είναι λιγότερο ανεπτυγμένα από ό,τι στις ΗΠΑ, ενώ η έλλειψη πραγματικής ενιαίας τραπεζικής αγοράς στην Ευρώπη καθιστά πιο δύσκολο για τους πελάτες μιας χώρας να χρησιμοποιήσουν μια τράπεζα από άλλη χώρα. Τα περιθώρια δανεισμού των τραπεζών θα εξακολουθήσουν να δέχονται πιέσεις από τους πελάτες που τοποθετούν περισσότερα χρήματα σε λογαριασμούς ταμιευτηρίου με υψηλότερους τόκους ή προθεσμιακές καταθέσεις, όπως συμβαίνει επί της παρούσης. Σε όλη την ευρωζώνη, τα νοικοκυριά έχουν αντλήσει 56,9 δισ. ευρώ από τους λογαριασμούς καταθέσεων μίας ημέρας και έχουν καταθέσει 46,5 δισ. ευρώ σε λογαριασμούς με διάρκεια έως και δύο χρόνια, σύμφωνα με τον Φρεντ Ντουκροζέτ, επικεφαλής ερευνών για τα μακροοικονομικά στην Pictet Wealth Management.

Αλλά ακόμη και μια πιθανή υστέρηση στα κέρδη των τραπεζών μοιάζει περιορισμένη μέχρι στιγμής. Οι περισσότερες ευρωπαϊκές τράπεζες που έχουν ανακοινώσει τα αποτελέσματά τους για το α΄ τρίμηνο διατήρησαν ή αναθεώρησαν επί τα βελτίω την καθοδήγησή τους για τα καθαρά έσοδα από τόκους φέτος, σύμφωνα με την Άνκε Ρέινγκεν, τραπεζική αναλύτρια της RBC Capital Markets. Αρκετές τράπεζες δήλωσαν επίσης ότι το 2023 είναι πιθανό να συντελεσθεί η κορύφωση για αυτή την πηγή εσόδων. Ωστόσο, αυτό αφορά περισσότερο την κερδοφορία παρά τη σταθερότητα.

Ένας επίσης λόγος, είναι οι πληρωμές που οφείλονται στα φθηνά προγράμματα χρηματοδότησης της Ευρωπαϊκής Κεντρικής Τράπεζας, γνωστά ως Στοχευμένες Πράξεις πιο Μακροπρόθεσμης Αναχρηματοδότησης (TLTROs). Η ΕΚΤ επέτρεψε στις τράπεζες να αποπληρώσουν πρόωρα αυτά τα χρήματα, γεγονός που μείωσε τα οφειλόμενα ποσά τον Ιούνιο σε λιγότερο από 500 δισ. ευρώ από περισσότερο από 1 τρισ. ευρώ. Η επικεφαλής της ΕΚΤ, Κριστίν Λαγκάρντ, χθες Πέμπτη δήλωσε ότι η αποπληρωμή από μεριάς τραπεζών εξαλείφει κάθε ενδεχόμενο για κάποιο σοκ και καθιστά τις υπόλοιπες αποπληρωμές ευκολότερες για αυτές. «Γνωρίζω ότι οι τράπεζες έχουν προετοιμαστεί για αυτό και ότι υπάρχει μεγάλη ρευστότητα στο σύστημα για να συνεχίσουμε να προετοιμαζόμαστε», δήλωσε. Ο επίμονος πληθωρισμός και η επιστροφή στα κανονικά επιτόκια μετά από χρόνια αρνητικών επιτοκίων στην Ευρώπη θα πλήξουν κάποια στιγμή τα κέρδη. Εντούτοις, υπάρχουν λόγοι για να υπάρχει αισιοδοξία ότι η σχετική σταθερότητα στις ευρωπαϊκές τράπεζες μπορεί να διατηρηθεί.

Latest News

Το Βατερλώ της Nike με τις απευθείας πωλήσεις - Η επιστροφή στις ρίζες της

Tο μοτίβο direct-to-consumer που δεν της «βγήκε» και η ανάγκη να αλλάξει πορεία για να βγει μπροστά από τους ανταγωνιστές της

Πτώση στις τιμές των τροφίμων «βλέπει» η Oxford Economics - Οι κίνδυνοι

Η πτωτική τάση και οι αντίθετοι άνεμοι που θα μπορούσαν να ανατρέψουν το σενάριο

Τέλειωσε το οικονομικό θαύμα της Νότιας Κορέας;

Η ανάπτυξη βαίνει μειούμενη, καθώς η χώρα αγωνίζεται να μεταρρυθμίσει το παραγωγικό μοντέλο της και να μειώσει την εξάρτησή της από τη μεταποίηση

Γιατί νορβηγικές τράπεζες μεταναστεύουν στην Ελβετία

Οι αυξήσεις φόρων ώθησαν τους πλούσιους να φύγουν και τώρα ακολουθούν και οι τράπεζες τους πελάτες τους

Το αστρονομικό ποσό που δόθηκε για αγορά κατοικίας στο Άσπεν

Χτισμένο σε 16 στρέμματα, η κατοικία 11 υπνοδωματίων με θέα στο Κόκκινο Βουνό αγοράστηκε από τον μεγιστάνα των καζίνο Στιβ Γουίν

Οι 10 πιο έξυπνες πόλεις του κόσμου - Ποια υπερδύναμη δεν έχει ούτε μια

Από τις 10 κορυφαίες έξυπνες πόλεις της λίστας, οι επτά βρίσκονται στην Ευρώπη

Ζαλίζουν οι στρατιωτικές δαπάνες - Ξεπέρασαν τα 2,4 τρισ. το 2023 (διάγραμμα)

Το πιο απότομο άλμα από το 2009 για τις στρατιωτικές δαπάνες

Σαφάρι κατά της μεγάλης φοροδιαφυγής από τη γαλλική κυβέρνηση

Δημοσιονομικοί και πολιτικοί λόγοι ωθούν τον Εμανουέλ Μακρόν να αποδείξει ότι δεν είναι ο «πρόεδρος των πλουσίων»

Η απαγόρευση του TikTok και η μεγάλη εικόνα - Το πρόβλημα των ΗΠΑ και η αντίδραση της Κίνας

Οι πηγές πληροφόρησης των Αμερικανών έχουν υποβαθμιστεί ποιοτικά - Tο πρόβλημα αναδείχθηκε ξανά με το TikTok, ωστόσο είναι κάτι που ξεπερνά κάθε πλατφόρμα κοινωνικής δικτύωσης

O Τραμπ κατηγορείται ότι δωροδόκησε στις εκλογές του 2016 για να καλύψει παράνομη σχέση

Ο 77χρονος «ενορχήστρωσε ένα εγκληματικό σχέδιο για να διαφθείρει τις προεδρικές εκλογές του 2016», είπε ο βοηθός εισαγγελέας

![Φυσικό αέριο: Γιατί είναι δύσκολη η απεξάρτηση από τη Ρωσία – Τα εμπόδια [Χάρτης]](https://www.ot.gr/wp-content/uploads/2022/07/gas-1-1-90x90.jpg)

![Αυτοκινητόδρομος Ε65: Στην κυκλοφορία σήμερα και τα 136 χλμ. Λαμίας – Τρικάλων [χάρτης]](https://www.ot.gr/wp-content/uploads/2024/04/1-5-90x90.jpg)

![Αυτοκινητόδρομος Ε65: Στην κυκλοφορία σήμερα και τα 136 χλμ. Λαμίας – Τρικάλων [χάρτης]](https://www.ot.gr/wp-content/uploads/2024/04/1-5-600x338.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433