Οι δύο προηγούμενες χρονιές αποτέλεσαν ένα σημείο καμπής σε όλους τους οικονομικούς τομείς με την πανδημία να κυριαρχεί στο παγκόσμιο γίγνεσθαι. Πολλά άλλαξαν το 2022 και τα απόνερα των εξελίξεων θα συνεχιστούν πολύ μετά τις 31 Δεκεμβρίου.

Το Bloomberg δημοσιεύει τέσσερα γραφήματα που τα συνοψίζουν όλα.

Οι 10 συμβουλές της UBS προς τους επενδυτές

Ο Ιλον Μασκ

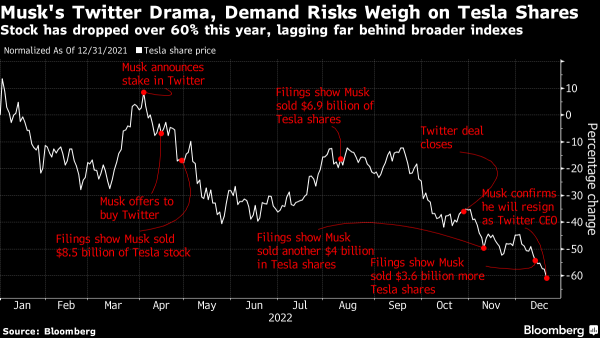

Στα τέλη του περασμένου έτους, ο Ιλον Μασκ ήταν ο πλουσιότερος άνθρωπος στον κόσμο, σύμφωνα με το Bloomberg Billionaires Index. Ανακηρύχθηκε «Πρόσωπο της Χρονιάς» από το περιοδικό Time. Και ήταν κάτι το απολύτως φυσιολογικό. Περισσότερο από οποιονδήποτε άλλον (ακόμη και την Cathie Wood της ARK Invest, βασίλισσα των επενδυτών YOLO, γνωστή από το τεράστιο «ποντάρισμά» της στην Tesla), ο Μασκ είχε συνδέσει το όνομά του με τη «φούσκα» από την περασμένη δεκαετία.

Η εταιρεία Tesla που κατασκευάζει ηλεκτρικά αυτοκίνητα, ήταν το απόλυτο παράδειγμα μιας επιχείρησης της οποίας η αξία βασίστηκε στο απώτερο μέλλον και όχι στο παρόν (η λεγόμενη φούσκα «μακράς διάρκειας»). Ήταν επίσης ένα παράδειγμα της στροφής προς την πράσινη ενέργεια έναντι των ορυκτών καυσίμων (η φούσκα «ESG»). Για να μην αναφέρουμε το όνειρο των αυτοκινούμενων οχημάτων ρομπότ που παρέχουν υπηρεσίες ταξί (η τεχνολογική φούσκα «ψηφιοποιήστε τα πάντα, ζήστε στο μετασύμπαν»).

Εν τω μεταξύ, ο ίδιος ο Μασκ ήταν το παράδειγμα του ελεύθερου, ευφυούς οραματιστή, ο οποίος γελούσε μπροστά στις ρυθμιστικές αρχές και για τον οποίο δεν ίσχυαν οι συνήθεις κανόνες – ο τύπος που αγκάλιασαν τόσο ευρέως οι venture capitalists (η φούσκα «τα ιδιωτικά περιουσιακά στοιχεία είναι καλύτερα») .

Αλλά αυτό το εξώφυλλο του Time – όπως συμβαίνει συχνά – οριοθέτησε την κορυφή. Και μετά από αυτό, ξεκίνησε ο κατήφορος.

Ο Μασκ είχε μια κακή χρονιά. Ανακάλυψε ότι οι κανόνες ισχύουν πράγματι και γι ‘αυτόν, όταν έκανε μια μάλλον βιαστική προσφορά εξαγοράς για το Twitter, τότε συνειδητοποίησε ότι δεν μπορούσε να κάνει πίσω. Τον Μάιο, η Tesla αποβλήθηκε από έναν βασικό δείκτη S&P 500 ESG, με αποτέλεσμα οι επενδυτές να αμφισβητήσουν τόσο τη διακυβέρνηση της Tesla όσο και ολόκληρο το ESG.

Και καθώς οι επενδυτές συνειδητοποίησαν επιτέλους το γεγονός ότι η Ομοσπονδιακή Τράπεζα των ΗΠΑ σκόπευε να αυξήσει τα επιτόκια για να αντιμετωπίσει τον πληθωρισμό, ακόμη κι αν είχε ως αποτέλεσμα μια πτωτική αγορά, όλες οι μετοχές ανάπτυξης και τα περιουσιακά στοιχεία «μακράς διάρκειας» – συμπεριλαμβανομένης της Tesla – χτυπήθηκαν σφοδρά. Το παρακάτω διάγραμμα, που δημοσίευσε το Bloomberg, περιγράφει τη ζημιά.

Βέβαια, για να πούμε και κάτι καλό, ο Μασκ δεν τελειώνει τη χρονιά σε τόσο άσχημη κατάσταση όσο ο συνάδελφος οραματιστής Sam Bankman-Fried. Αλλά η Tesla έχει υποστεί τη χειρότερη χρονιά ever και μέχρι στιγμής, δεν υπάρχει κανένας λόγος να περιμένουμε ότι το 2023 θα επιφέρει μια θαυματουργή ανάκαμψη ούτε για την εταιρεία, ούτε για τον Μασκ, ο οποίος δεν είναι πλέον ο πλουσιότερος άνθρωπος του κόσμου.

H πτώση της Wall

Το χρηματιστήριο των ΗΠΑ θεωρείτο ανέγγιχτο από άποψη απόδοσης εδώ και χρόνια. Αυτό σίγουρα δεν μπορούσε να συνεχιστεί για πάντα, αλλά κράτησε τόσο πολύ που κάποιοι πίστευαν ότι μπορεί και να ήταν μια μόνιμη κατάσταση.

Αυτό άλλαξε φέτος. Το παρακάτω στιγμιότυπο οθόνης δείχνει μια επιλογή από μεγάλες αγορές και πώς τα κατάφεραν φέτος (σε τιμές λίρας). Παρουσιάζονται ο Bovespa της Βραζιλίας, ο FTSE 100, ο Eurostoxx 50, ο Topix της Ιαπωνίας, ο S&P 500 και ο κινεζικός CSI 300.

Όπως μπορείτε να δείτε, όλοι θα έπρεπε να είχαμε επενδύσει στη Βραζιλία. Το να είσαι μεγάλος εξαγωγέας εμπορευμάτων και επίσης να είσαι πολύ πιο συνηθισμένος στον πληθωρισμό από ό,τι είναι η μέση ανεπτυγμένη οικονομία, έχει τα πλεονεκτήματά του. (Παρεμπιπτόντως, ο πληθωρισμός στη Βραζιλία είναι τώρα κάτω από το 6%).

Αν είχατε επενδύσει στο Ηνωμένο Βασίλειο (ή τουλάχιστον στον FTSE 100), θα ήσασταν θα βλέπατε άνοδο σε ονομαστικούς όρους, συμπεριλαμβανομένων των μερισμάτων, αν και με τον πληθωρισμό, η πραγματική αξία θα ήταν χαμηλότερα.

Στις ανεπτυγμένες αγορές, αποδεικνύεται ότι οι ΗΠΑ ήταν το χειρότερο μέρος για να βρεθεί ένας επενδυτής, ακόμη και με τον ούριο άνεμο ενός ισχυρού δολαρίου (τουλάχιστον για τους πρώτους εννέα μήνες του έτους).

Όσο για το 2023 – δύο δύσκολες χρονιές για τις ΗΠΑ είναι κάτι το ασυνήθιστο, αλλά συμβαίνει, και όταν συμβαίνει, είναι δυσάρεστο.

Διακυβέρνηση

Ο πόλεμος στην Ουκρανία είναι τρομερός για πολύ προφανείς λόγους, με το Bloomberg να σχολιάζει τις εξελίξεις μέσα από ένα στενό επενδυτικό μικροσκόπιο.

Στο πλαίσιο αυτό, το βασικό το βασικό που προκύπτει είναι το εξής: Η διακυβέρνηση έχει σημασία και όλες οι παλιές παραδοχές με τις οποίες μεγαλώσαμε τη δεκαετία του 1990 σχετικά με τη σύγκλιση, την παγκοσμιοποίηση και τις ελεύθερες ροές κεφαλαίων πρέπει να παραμεριστούν εάν θέλει κάποιος να χαρακτηριστεί επιτυχημένος επενδυτής.

Πριν από την εισβολή της Ρωσίας, υπήρχε η υπόθεση μεταξύ επενδυτικών αναλυτών και σχολιαστών ότι η Ρωσία δεν θα πήγαινε σε πόλεμο επειδή θα ήταν μια οικονομική αυτοκαταστροφή.

Σε αυτή τη βάση, οι ρωσικές μετοχές φαίνονταν απίστευτα φθηνές και, ως εκ τούτου, άξιζαν μια κουβέντα. Ωστόσο, αυτό το επιχείρημα δεν ισχύει πια.

Την ίδια ώρα στην Κίνα, η πορεία του χρηματιστηρίου φέτος αντικατοπτρίζει αυτές τις ανησυχίες για τη διακυβέρνηση. Σε έναν πολιτικοποιημένο κόσμο, αυτό το ζήτημα θα συνεχίσει να έχει σημασία.

Τέλος εποχής

Το πιο σημαντικό διάγραμμα το αφήσαμε για το τέλος. Μια τάση έχει οδηγήσει τις τιμές των περιουσιακών στοιχείων περισσότερο από οποιαδήποτε άλλη τα τελευταία 40 χρόνια και έχει τεράστιο αντίκτυπο και στην πολιτική. Πρόκειται για τη συνεχιζόμενη πτώση των επιτοκίων στα ομόλογα.

Αυτό όμως τελείωσε.

Στο διάγραμμα φαίνεται η απόδοσης του 10ετούς κρατικού ομολόγου των ΗΠΑ. Αυτό είναι αυτό που είναι γνωστό «επιτόκιο άνευ κινδύνου». Αυτό το επιτόκιο επηρεάζει όλα τα άλλα στην οικονομία, ειδικά των ΗΠΑ. Και ανεβαίνει.

Η κόκκινη γραμμή δείχνει την τάση των τελευταίων 40 ετών, από το 1980. Πλέον, αυτή η τάση έχει σπάσει για τα καλά.

Το κύκνειο άσμα για την αγορά μακροχρόνιων ομολόγων ήταν στην πραγματικότητα το 2020 στην κορύφωση της πανδημίας. Αλλά ο πληθωριστικός αντίκτυπος της αντίδρασης των κεντρικών τραπεζών και των κυβερνήσεων έγινε φέτος πραγματικά σαφής.

Ό,τι και να γίνει τώρα, δεν μπορούμε να επιστρέψουμε στο παρελθόν. Και το πώς η τρέχουσα κατάσταση θα επηρεάζει τις τιμές των περιουσιακών στοιχείων τις επόμενες δεκαετίες είναι κρίσιμης σημασίας για τα επενδυτικά σχέδια.

Latest News

Μπορούν τα μακροπρόθεσμα δάνεια να βοηθήσουν στην επίλυση της στεγαστικής κρίσης;

Τα στεγαστικά δάνεια με επιτόκια σταθερά για μια δεκαετία ή περισσότερο θα μπορούσαν να δώσουν σε περισσότερους Βρετανούς σπίτι

Λάθος παραγγελία; Τώρα το λιανεμπόριο έχει τη λύση στο πρόβλημα των επιστροφών

Οι έμποροι λιανικής πώλησης στο διαδίκτυο τηρούν σιγή ιχθύος σχετικά με τη στρατηγική «επιστροφές χωρίς επιστροφή» - Ποιες εταιρείες την εφαρμόζουν και γιατί

Προς μετωπική Ευρώπη με Κίνα; Ανεβαίνει κι άλλο το «θερμόμετρο»

Οι δημόσιοι διαγωνισμοί για ιατροτεχνολογικά μηχανήματα στη χώρα αξίας 135 δισ. ευρώ μπαίνουν τώρα στο στόχαστρο της ΕΕ

Kέρδη 12 δισ. δολάρια για τη Meta στο πρώτο τρίμηνο

Ζούκερμπεργκ: Θα χρειαστούν χρόνια για να βγάλουμε λεφτά από τη γεννητική τεχνητή νοημοσύνη

Επενδύει στην παραγωγή προηγμένων τσιπ μνήμης η Κίνα

Επικεφαλής των κινεζικών εταιρείων που στοχεύουν να κατασκευάσουν προηγμένα τσιπ μνήμης μέχρι το 2026, θα είναι η Huawei

Νέο «χτύπημα» στα εμπορικά ακίνητα της Ευρώπης – Βουτιά 26% στις συναλλαγές

Λιγότερα κτίρια γραφείων άλλαξαν χέρια από ό,τι σε οποιοδήποτε τρίμηνο έχει καταγραφεί μέχρι τώρα

Σύσταση Capital Economics: Δεν χρειάζεται πανικός- H ΕΚΤ θα μειώσει τα επιτόκια τον Ιούνιο

Θεωρεί κάτι περισσότερο από πιθανό η ΕΚΤ να κινηθεί αντίθετα από την FED

Αναθεωρεί τις προοπτικές της Boeing σε «αρνητικές» η S&P

Η Boeing παρέδωσε 67 αεροσκάφη «737» το τρίμηνο έως τον Μάρτιο, σημειώνοντας πτώση 41% σε σύγκριση με πέρυσι

Φρέναρε σε χαμηλό διετίας η ανάπτυξη στις ΗΠΑ - «Τσίμπησε» πάλι ο πληθωρισμός

Δυσκολεύει ακόμα περισσότερο το έργο της Fed

Διχάζει τη Βενετία το χαράτσι στους τουρίστες - Ποιοι αντιδρούν και γιατί

Εργαζόμενοι του δήμου ελέγχουν τα εισιτήρια των επισκεπτών μπροστά από τον σιδηροδρομικό σταθμό Santa Lucia

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433