Στις προκλήσεις και τους κινδύνους που αντιμετωπίζουν οι εμπορικές τράπεζες παγκοσμίως, καθώς η διατήρηση των επιτοκίων σε υψηλά επίπεδα απειλεί να επιβραδύνει τις οικονομίες πολλών χωρών, αναφέρεται έκθεση του Διεθνούς Νομισματικού Ταμείου.

ΗΠΑ: Ισχυρή κερδοφορία για τις μεγάλες τράπεζες, αλλά τα προβλήματα καραδοκούν

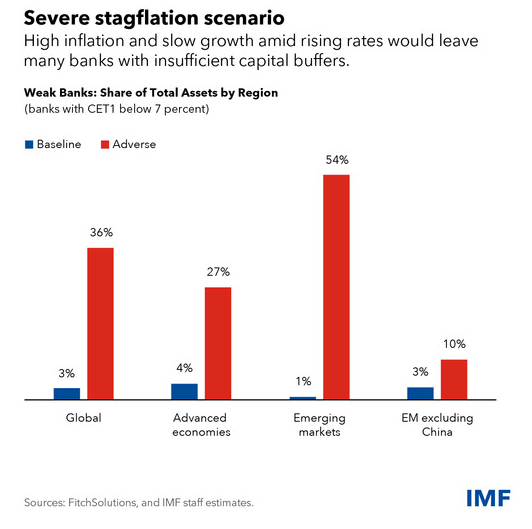

Τονίζουν ότι με το βασικό σενάριο των stress tests του ΔΝΤ παρουσιάζεται κίνδυνος για 30 τράπεζες, αριθμός που αντιστοιχεί στο 3% του παγκόσμιου τραπεζικού ενεργητικού. Υπό ένα δυσμενέστερο σενάριο παρατεταμένου στασιμοπληθωρισμού, όμως, τα αδύναμα ιδρύματα εκτοξεύονται σε 153, αριθμός που αντιστοιχεί σε περισσότερο από το 1/3 του παγκόσμιου τραπεζικού ενεργητικού.

Ένα πρωτόγνωρο περιβάλλον υψηλών επιτοκίων

Σε ανάλυση που φιλοξενείται στο blog του ΔΝΤ υπογραμμίζεται εισαγωγικά ότι, όπως όλα δείχνουν, οι κεντρικές τράπεζες θα μπορούσαν να διατηρήσουν τα επιτόκια υψηλότερα για μεγαλύτερο χρονικό διάστημα καθώς αγωνίζονται να περιορίσουν τον πληθωρισμό που παραμένει επίμονα υψηλός σε πολλές χώρες, οδηγώντας τις οικονομίες τους σε επιβράδυνση.

Αυτό σημαίνει ότι οι παγκόσμιες χρηματοπιστωτικές αγορές βρίσκονται αντιμέτωπες με ένα περιβάλλον που όμοιό του δεν έχουν αντιμετωπίσει «εδώ και μία γενιά». Ως εκ τούτου, οι χρηματοπιστωτικές εποπτικές αρχές καλούνται «να οξύνουν τα αναλυτικά τους εργαλεία και τις ρυθμιστικές τους αντιδράσεις για να αντιμετωπίσουν τις αναδυόμενες απειλές». Μάλιστα, όπως υπογραμμίζεται «οι νέοι κίνδυνοι που συγκεντρώνονται στο τραπεζικό σύστημα και όχι μόνο σημαίνουν ότι είναι καιρός να διπλασιαστούν οι προσπάθειες για τον εντοπισμό των πιο αδύναμων τραπεζών».

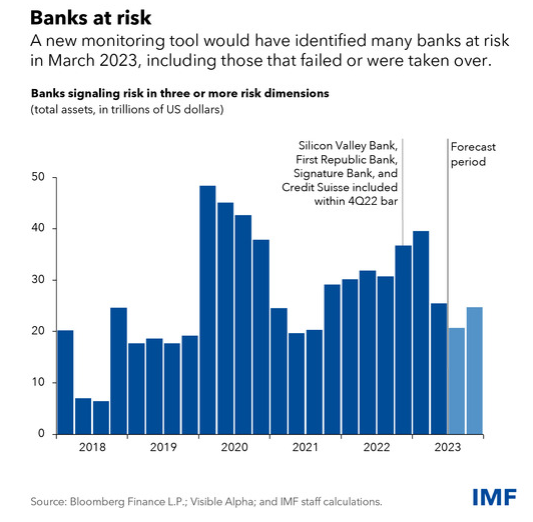

Έτσι, οι αναλυτές του ΔΝΤ σημειώνουν ότι «βελτιώσαμε τα εργαλεία μας για τον έλεγχο αντοχής ώστε να επικεντρωθούμε στους κινδύνους από την άνοδο των επιτοκίων και να ενσωματώσουμε το είδος των πιέσεων χρηματοδότησης που ανέτρεψαν ορισμένες τράπεζες τον Μάρτιο. Αναπτύξαμε επίσης ένα νέο εργαλείο εποπτείας για την παρακολούθηση των αναδυόμενων τραπεζικών αδυναμιών χρησιμοποιώντας προβλέψεις αναλυτών και παραδοσιακές τραπεζικές μετρήσεις. Αυτά τα εργαλεία παρακολούθησης, που βασίζονται σε δημόσια δεδομένα, έχουν ως στόχο να συμπληρώσουν τα τεστ αντοχής [stress tests] από τις εποπτικές αρχές και από τις ομάδες του ΔΝΤ και της Παγκόσμιας Τράπεζας στα προγράμματα αξιολόγησης του χρηματοπιστωτικού τομέα, τα οποία χρησιμοποιούν πιο λεπτομερή εμπιστευτικά εποπτικά δεδομένα.»

Φαινομενικά ευκαιρία, στην πράξη κίνδυνος

«Η αύξηση των επιτοκίων αποτελεί κίνδυνο για τις τράπεζες», ξεκαθαρίζουν οι αναλυτές του ΔΝΤ, και αυτό «παρόλο που πολλές επωφελούνται από την είσπραξη υψηλότερων επιτοκίων από τους δανειολήπτες, διατηρώντας παράλληλα χαμηλά τα επιτόκια καταθέσεων». Και αυτό γιατί «οι απώλειες δανείων μπορεί επίσης να αυξηθούν, καθώς τόσο οι καταναλωτές όσο και οι επιχειρήσεις αντιμετωπίζουν πλέον υψηλότερο κόστος δανεισμού -ιδιαίτερα αν χάσουν θέσεις εργασίας ή επιχειρηματικά έσοδα. Εκτός από τα δάνεια, οι τράπεζες επενδύουν επίσης σε ομόλογα και άλλα χρεόγραφα, τα οποία χάνουν την αξία τους όταν αυξάνονται τα επιτόκια.» Ακόμα, οι τράπεζες «μπορεί να αναγκαστούν να τα πουλήσουν με ζημία, εάν βρεθούν αντιμέτωπες με ξαφνικές αναλήψεις καταθέσεων ή άλλες πιέσεις χρηματοδότησης. Η χρεοκοπία της Silicon Valley Bank ήταν ένα δραματικό παράδειγμα αυτού του καναλιού απώλειας ομολόγων.»

Το βασικό και το δυσμενές σενάριο

Στην ανάλυση του ΔΝΤ σημειώνεται ότι το τραπεζικό σύστημα εμφανίζεται «σε γενικές γραμμές ανθεκτικό», σύμφωνα με τη νέα παγκόσμια δοκιμή αντοχής σχεδόν 900 τραπεζών σε 29 χώρες. «Η άσκησή μας, η οποία δείχνει πώς θα τα πήγαιναν οι τράπεζες υπό το βασικό σενάριο που προβάλλουμε στις τελευταίες Παγκόσμιες Οικονομικές Προοπτικές του ΔΝΤ, εντόπισε 30 τραπεζικούς ομίλους με χαμηλά επίπεδα κεφαλαίων, οι οποίοι αντιπροσωπεύουν μαζί περίπου το 3% του παγκόσμιου τραπεζικού ενεργητικού.

Αν όμως τα χρηματοπιστωτικά ιδρύματα επιβαρυνθούν από ισχυρό στασιμοπληθωρισμό, δηλαδή υψηλό πληθωρισμό με συρρίκνωση της παγκόσμιας οικονομίας κατά 2%, «σε συνδυασμό με ακόμη υψηλότερα επιτόκια κεντρικών τραπεζών, οι απώλειες θα ήταν πολύ μεγαλύτερες. Ο αριθμός των αδύναμων ιδρυμάτων θα αυξανόταν σε 153 και θα αντιστοιχούσε σε περισσότερο από το ένα τρίτο του παγκόσμιου τραπεζικού ενεργητικού.»

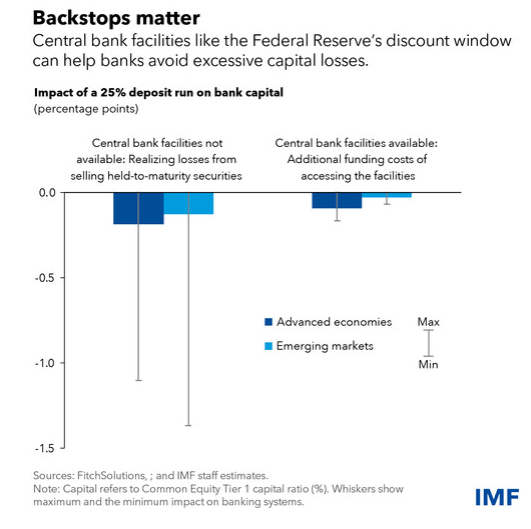

«Εξαιρουμένης της Κίνας», υπογραμμίζεται, «υπάρχουν πολύ περισσότερες αδύναμες τράπεζες στις προηγμένες οικονομίες από ό,τι στις αναδυόμενες αγορές. Αυτή η ομάδα αδύναμων τραπεζών υποφέρει από την αύξηση των επιτοκίων, την αύξηση των αθετήσεων δανείων και την πτώση των τιμών των τίτλων. Είναι σημαντικό ότι πρόσθετη ανάλυση δείχνει ότι οι απώλειες από την πώληση τίτλων στο πλαίσιο σεναρίων εκροής καταθέσεων είναι λιγότερο επώδυνες όταν οι τράπεζες έχουν πρόσβαση σε διευκολύνσεις δανεισμού της κεντρικής τράπεζας, όπως το παράθυρο προεξόφλησης της Ομοσπονδιακής Τράπεζας των ΗΠΑ.»

Η μεθοδολογία των stress tests

«Για να συμπληρώσει το παγκόσμιο τεστ αντοχής, το νέο μας εργαλείο εποπτείας ενσωματώνει παραδοσιακούς εποπτικούς δείκτες, όπως ο λόγος κεφαλαίου προς ενεργητικό, καθώς και δείκτες της αγοράς, όπως ο λόγος της αγοραίας τιμής προς τη λογιστική αξία των ιδίων κεφαλαίων των τραπεζών. Αυτοί έχουν ιστορικά αποδειχθεί σημαντικοί δείκτες πρόβλεψης της χαμένης εμπιστοσύνης κατά τη διάρκεια τραπεζικών γεγονότων πίεσης.» Το νέο εργαλείο του ΔΝΤ επιβάλλει περαιτέρω εξέταση των τραπεζών σε περίπτωση που φανεί ότι περνούν οριακά το τεστ σε τρεις από τους πέντε εξεταζόμενους δείκτες κινδύνου: κεφαλαιακή επάρκεια, ποιότητα ενεργητικού, κέρδη, ρευστότητα και αποτίμηση της αγοράς.

«Κατά τη διάρκεια περιόδων πίεσης, πολλές τράπεζες μπορεί να εμφανιστούν ως δυνητικά ευάλωτες, όμως λίγες τράπεζες αντιμετωπίζουν στην πράξη σημαντική δυσχέρεια», εξηγούν οι αναλυτές του ΔΝΤ. Σημειώνουν δε ότι «η εκ των υστέρων δοκιμή αυτού του εργαλείου δείχνει ένα κύμα δυνητικά ευάλωτων ιδρυμάτων κατά την έναρξη της πανδημίας, καθώς και μια συνεχή αύξηση [του αριθμού τους] στα τέλη του 2022, όταν άρχισε να καθίσταται εμφανής η επίδραση των υψηλότερων επιτοκίων στην πραγματική οικονομία». Στην τελευταία αυτή ομάδα περιλαμβάνονται οι τέσσερις τράπεζες που είτε χρεοκόπησαν είτε εξαγοράστηκαν τον Μάρτιο.

Με βάση τα τρέχοντα δεδομένα της αγοράς και τις προβλέψεις των αναλυτών που συγκλίνουν, λέει το ΔΝΤ, οι δείκτες αυτοί υποδεικνύουν μια σημαντική ομάδα μικρότερων τραπεζών που διατρέχουν κίνδυνο στις Ηνωμένες Πολιτείες και ανησυχία για ορισμένους δανειστές στην Ασία, συμπεριλαμβανομένης της Κίνας, και την Ευρώπη, καθώς οι πιέσεις ρευστότητας και κερδών παραμένουν.

Προτάσεις

Οι σημαντικές αδυναμίες που εντοπίστηκαν κατά τα stress tests του ΔΝΤ επιβάλλουν, κατά τους αναλυτές του Ταμείου, τη λήψη μέτρων όπως:

- Τα τεστ αντοχής από τις εποπτικές αρχές θα πρέπει να περιλαμβάνουν ανάλυση με βάση την αγορά, να συμπεριλαμβάνουν μικρότερους δανειστές και να δοκιμάζουν τις τράπεζες έναντι σεναρίων που είναι πιο δυσμενή, αλλά εξακολουθούν να είναι αληθοφανή.

- Οι εποπτικές αρχές των τραπεζών πρέπει να δρουν προληπτικά και να είναι έτοιμες και πρόθυμες να αντιμετωπίσουν τις αδυναμίες που έχουν εντοπιστεί. Το Πρόγραμμα Αξιολόγησης του Χρηματοπιστωτικού Τομέα του ΔΝΤ διαπίστωσε ότι περισσότερες από τις μισές οικονομίες δεν διαθέτουν ανεξάρτητες εποπτικές αρχές τραπεζών με επαρκείς πόρους.

- Τα διεθνή πρότυπα πρέπει να αυξηθούν για να κρατήσουν τους κινδύνους ρευστότητας και επιτοκίων στις τράπεζες μακριά. Τουλάχιστον το ένα πέμπτο των οικονομιών έχει αδύναμες εποπτικές και ρυθμιστικές πρακτικές για την παρακολούθηση και αντιμετώπιση αυτών των κινδύνων και η αναταραχή του Μαρτίου δείχνει γιατί αυτό είναι τόσο σημαντικό ζήτημα.

- Οι τράπεζες θα ήταν πιο ανθεκτικές αν ήταν καλύτερα προετοιμασμένες να έχουν πρόσβαση στις διευκολύνσεις δανεισμού της κεντρικής τράπεζας. Οι τράπεζες θα πρέπει να δοκιμάζουν περιοδικά την πρόσβαση αυτή, ενώ οι εποπτικές αρχές θα πρέπει να αξιολογούν κατά πόσον οι ασθενέστεροι δανειστές μπορούν εύκολα να αξιοποιήσουν τη βοήθεια έκτακτης ανάγκης.

«Τώρα που οι τραπεζικές πιέσεις έχουν υποχωρήσει, τα ιδρύματα και οι ρυθμιστικές και εποπτικές αρχές τους θα πρέπει να εκμεταλλευτούν τη συγκυρία για να αυξήσουν την ανθεκτικότητά τους. Και θα πρέπει να προετοιμαστούν για μια πιθανή αναζωπύρωση αυτών των κινδύνων, καθώς τα επιτόκια μπορεί να παραμείνουν υψηλότερα για μεγαλύτερο χρονικό διάστημα από ό,τι έχει τιμολογηθεί σήμερα στις αγορές», καταλήγει το ΔΝΤ.

Latest News

Φρένο στον πληθωρισμό της Ινδίας μετά από υψηλό 14 μηνών, αυξάνουν οι ελπίδες για μείωση επιτοκίων

Η κεντρική τράπεζα στην Ινδία διατήρησε τα επιτόκια στο 6,5% κατά την τελευταία της συνεδρίαση για τη νομισματική πολιτική της χώρας

Με μείωση επιτοκίων κατά 25 μ.β αποχαιρετά το 2024 η ΕΚΤ

Η Ευρωπαϊκή Κεντρική Τράπεζα αποφάσισε ως ήταν αναμενόμενο την τέταρτη για το 2024 μείωση των επιτοκίων - Αναθεωρεί προς τα κάτω τις προβλέψεις για την ανάπτυξη

Κίνηση-έκπληξη από την κεντρική τράπεζα της Ελβετίας - Μείωση 50 μ.β. στα επιτόκια

Το βασικό επιτόκιο διαμορφώνεται στο 0,5% - Η Ελβετία ήταν η πρώτη μεγάλη οικονομία που χαλάρωσε τη νομισματική της πολιτική

Αύξηση των αμυντικών δαπανών στο 3% του ΑΕΠ - Τι συζητούν οι Ευρωπαίοι

Αυξημένες στρατιωτικές δαπάνες θα μπορούσαν να συμφωνηθούν στη σύνοδο κορυφής του NATO, το 2025, εντείνοντας την πίεση στους εθνικούς προϋπολογισμούς

Τι θα αποφασίσει το ιερατείο της ΕΚΤ για τα επιτόκια - Πού ποντάρουν οι αγορές

Οι αγορές σταθμίζουν τα δεδομένα που έχουν στο τραπέζι οι αξιωματούχοι της ΕΚΤ και εκτιμούν πώς θα κινηθεί

Λίβανος: Πρώτη παράδοση κατεχομένου εδάφους από το Ισραήλ

Αμερικανός στρατηγός βρίσκεται στον Λίβανο για να επιβλέψει την παράδοση

Η μεγάλη αποτυχία του στοιχήματος των Shell και BP στην ηλεκτρική ενέργεια

Η ηλεκτρική ενέργεια ήταν το επόμενο μεγάλο στοίχημα για πολλές εταιρείες πετρελαίου και φυσικού αερίου, όμως γύρισε μπούμερανγκ

Ποιες είναι προτεραιότητες Τραμπ για τις πρώτες 100 ημέρες

Οι πέντε κορυφαίες προτεραιότητές του Ντόναλντ Τραμπ για τις πρώτες 100 ημέρες στο Οβάλ γραφείο

Ο Τραμπ δίνει «γη και ύδωρ» κινήτρων για να φέρει μεγάλες επενδύσεις πίσω στις ΗΠΑ

Ο Τραμπ αποσκοπεί σε μια κοσμογονία εγχώριων επενδύσεων στις ΗΠΑ - Η πρόταση για διευκολύνσεις στις επενδύσεις άνω του 1 δισ.

Η Ινδία κατασκευάζει το δικό της «Χόνγκ Κονγκ» - Το φαραωνικό project των 9 δισ.

Ανησυχία ότι το σχέδιο θα εξαλείψει μερικές από τις απομονωμένες φυλές που ζουν στα νησιά του αρχιπελάγους Νικομπάρ - Τι λέει η Ινδία

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-600x375.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433