Μια «ενδιάμεση συνεδρίαση χωρίς συγκεκριμένες πολιτικές αποφάσεις», χωρίς δηλαδή να ανακοινωθούν αλλαγές στη νομισματική πολιτική, εκτιμά η UBS ότι θα είναι αυτή της Ευρωπαϊκής Κεντρικής Τράπεζας την Πέμπτη 25 Ιανουαρίου.

Το Διοικητικό Συμβούλιο της ΕΚΤ θα έχει την ευκαιρία να συζητήσει τα πιο πρόσφατα οικονομικά στοιχεία και τα βασικά μηνύματα της ενημερωμένης δήλωσης νομισματικής πολιτικής της ΕΚΤ θα παραμείνουν αμετάβλητα από τον Δεκέμβριο, επισημαίνουν οι αναλυτές.

UBS: Ο «χρυσός» συνδυασμός για τους επενδυτές το 2024

Η UBS κάνει λόγο για μια συνεδρίαση «γέφυρα προς την πιο σημαντική συνεδρίαση της 7ης Μαρτίου, όταν, η ΕΚΤ θα παρουσιάσει τις επικαιροποιημένες μακροοικονομικές προβολές του προσωπικού».

Τον Απρίλιο

Στο διά ταύτα οι αναλυτές της τράπεζας σημειώνουν: «αναμένουμε την πρώτη μείωση επιτοκίων τον Απρίλιο».

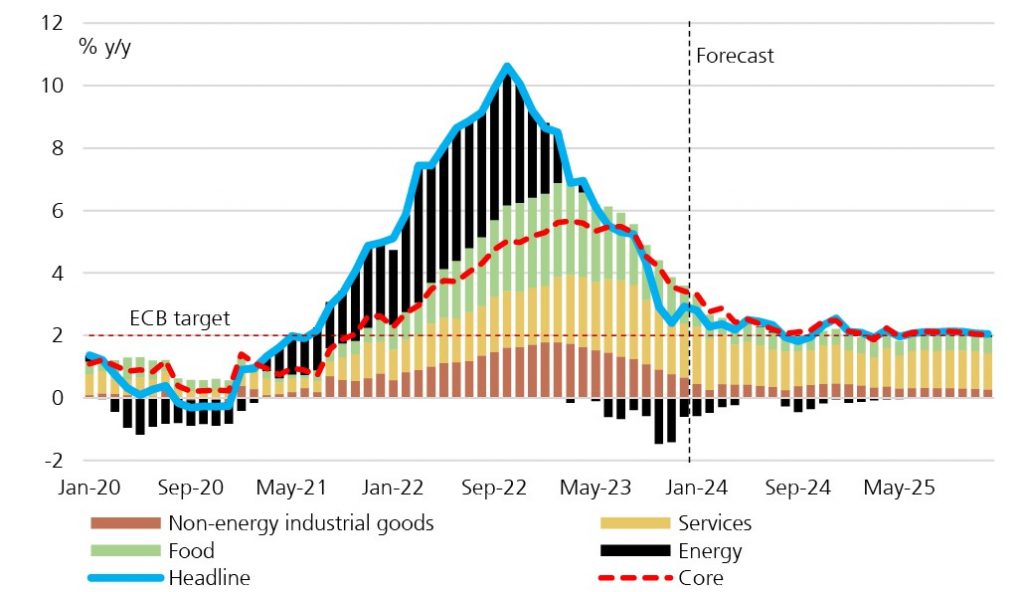

Η UBS αναφέρει ότι μετά τη συνεδρίαση της ΕΚΤ στις 14 Δεκεμβρίου, άλλαξε την εκτίμησή της, φέρνοντας την πρώτη μείωση των επιτοκίων της ΕΚΤ από τον Ιούνιο στον Απρίλιο του 2024. Η μετατόπιση βασίστηκε σε αυξανόμενες ενδείξεις, συμπεριλαμβανομένης της καλής προόδου στη μείωση του πληθωρισμού.

Στις 5 Δεκεμβρίου (σε μια πιο πρόσφατη συνέντευξη, η κ. Σνάμπελ εμφανίστηκε ξανά πιο επιθετική) και η πρόβλεψη της ΕΚΤ για πληθωρισμό κάτω του 2% για το 2026. «Ωστόσο, προειδοποιήσαμε ότι μια μείωση του Απριλίου δεν θα ήταν χωρίς κινδύνους για την ΕΚΤ, η οποία σε εκείνο το στάδιο θα πιθανότατα έχουν περιορισμένα στοιχεία για τον κρίσιμο γύρο μισθών του 2024», τονίζεται.

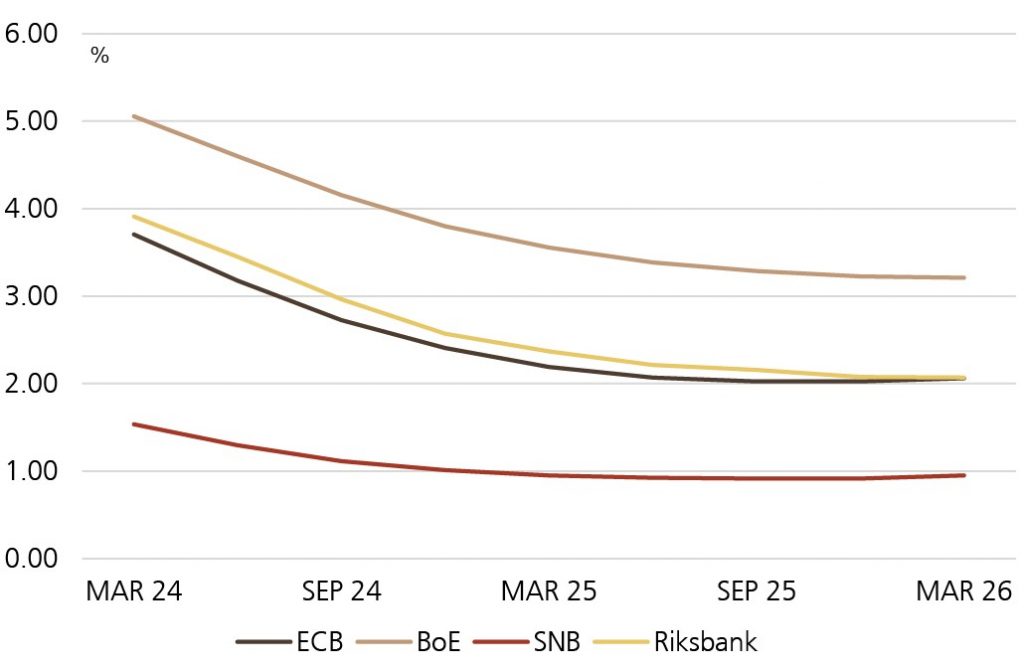

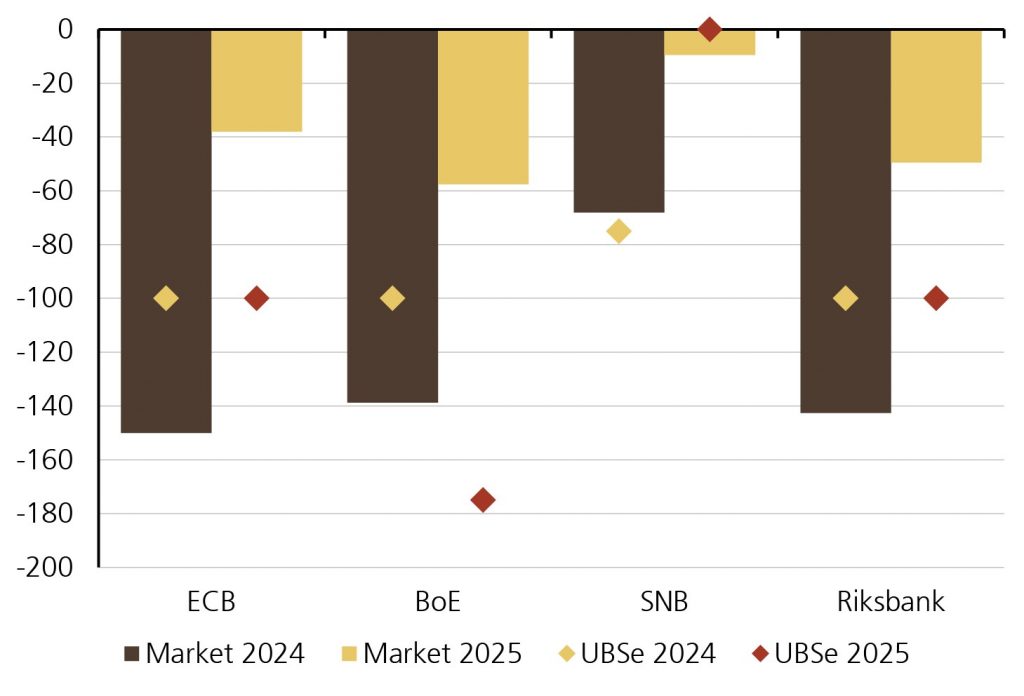

Κατά τα λοιπά, η εκτίμηση παραμένει αμετάβλητη: «Αναμένουμε από την ΕΚΤ να πραγματοποιήσει τη δεύτερη περικοπή τον Ιούνιο του 2024 και να ακολουθήσει μια μακρά σειρά περικοπών επιτοκίων κατά 25 μονάδες βάσης ανά τρίμηνο, δηλαδή συνολικές περικοπές κατά 100 μονάδες βάσης το 2024 και 100 μονάδες βάσης το 2025, φέρνοντας την κατάθεση επιστρέφει στο γενικά ουδέτερο επιτόκιο του 2% έως το τέλος του 2025», γράφουν επί λέξει στο σημείωμά τους.

Επί του παρόντος, αναφέρουν, οι αγορές τιμολογούν σωρευτικές μειώσεις επιτοκίων κατά 32 μονάδες βάσης έως τον Απρίλιο, 66 μονάδες έως τον Ιούνιο, 155 μονάδες έως το τέλος του έτους (2,45%) και 188 μονάδες βάσης έως το τέλος του 2025.

Γιατί η ΕΚΤ δεν θα κάνει περικοπές από τον Μάρτιο

Η UBS εξηγεί ότι παραμένει επιφυλακτική σχετικά με μια ακόμη μείωση των επιτοκίων νωρίτερα από τον Απρίλιο, στις 7 Μαρτίου, κατά 11 μονάδες βάσης για δύο λόγους:

Πρώτον, η ΕΚΤ έχει επανειλημμένα τονίσει τη σημασία των μισθολογικών εξελίξεων την άνοιξη του 2024 και τον αντίκτυπό τους στις προοπτικές για τον πληθωρισμό.

«Πιστεύουμε ότι έως τις 7 Μαρτίου δεν θα υπάρχουν επαρκή στοιχεία για συγκράτηση της αύξησης των μισθών που θα έκαναν την ΕΚΤ άνετη με τη μείωση των επιτοκίων», αναφέρεται.

Ακόμη και μέχρι τις 11 Απριλίου, η ΕΚΤ ενδέχεται να μην έχει ξεκάθαρη άποψη για τις τάσεις των μισθών, πράγμα που σημαίνει ότι η μείωση των επιτοκίων εκείνη την ημέρα (σύμφωνα με το βασικό σενάριο της UBS) θα μπορούσε να απαιτήσει από την ΕΚΤ να πραγματοποιήσει ένα (αναμφισβήτητα επικίνδυνο) «άλμα πίστης».

Δεύτερον, η άποψη της UBS υποδηλώνει ύφεση στις ΗΠΑ το δεύτερο τρίμηνο/τρίμηνο του 2024 με την πρώτη μείωση των επιτοκίων της Fed στη συνεδρίαση στις 19/20 Μαρτίου 2024. «Αμφιβάλλουμε ότι η ΕΚΤ θα ήταν άνετη με τη μείωση πριν από τη συνεδρίαση της Fed τον Μάρτιο», σημειώνεται χαρακτηριστικά.

Ένα βασικό ερώτημα για τη συνέντευξη Τύπου του Ιανουαρίου είναι εάν και πόσο σθεναρά η Πρόεδρος Λαγκάρντ θα απωθήσει τις προσδοκίες της αγοράς για μειώσεις επιτοκίων.

Νέο πλαίσιο την άνοιξη

Η ΕΚΤ θα παρουσιάσει το νέο της πλαίσιο για τον καθορισμό των βραχυπρόθεσμων επιτοκίων την άνοιξη του 2024.

Πάνω από όλα, η ΕΚΤ θα αποφασίσει εάν θα διατηρήσει το τρέχον «σύστημα κατωφλίου» ή θα επιστρέψει σε ένα «σύστημα διαδρόμου» για τον καθορισμό των βραχυπρόθεσμων επιτοκίων. Το νέο πλαίσιο θα έχει επίσης σημαντικές επιπτώσεις στη μελλοντική εξέλιξη του ισολογισμού της ευρωζώνης.

«Δεν πιστεύουμε ότι μια πιθανή αύξηση των ελάχιστων υποχρεωτικών αποθεματικών (MRR) της ΕΚΤ θα είναι στην ημερήσια διάταξη στη συνεδρίαση του Ιανουαρίου. Η Isabel Schnabel σημείωσε στην πρόσφατη συνέντευξή της ότι το MRR δεν είναι ένας αποτελεσματικός τρόπος αντιστάθμισης της αμοιβής της πλεονάζουσας ρευστότητας», εκτιμούν οι αναλυτές.

Latest News

Δεινόσαυροι σε συλλογές δισεκατομμυριούχων - Η μάχη στις δημοπρασίες

Οι δεινόσαυροι υφαρπάζονται από δισεκατομμυριούχους καθώς οι επιστήμονες δεν έχουν τέτοιους πόρους

Ιράν: Νέα πτώση για το ριαλ έναντι του δολαρίου

Συνεχίζεται η καταβαράθρωση του νομίσματος του Ιράν έναντι του δολαρίου. Το ριάλ έπεσε στα 756.000 ανά δολάριο

Μπροστά στην απαγόρευση του TikTok - Πώς προετοιμάζονται οι αγορές μόδας και ομορφιάς

Το timing της απαγόρευσης έρχεται αν και κατά τη φετινή εορταστική σεζόν, οι πωλήσεις του TikTok Shop έχουν αυξηθεί κατακόρυφα

Σκληρό πόκερ Μελόνι και Stellantis για αύξηση παραγωγής της Fiat στην Ιταλία

Η επαναπροσέγγιση μεταξύ των δύο πλευρών δημιουργεί νέες ελπίδες για την αυτοκινητοβιομηχανία Fiat και τους εργαζόμενους

«Πράσινο φως» για το deal των 16,5 δισ. δολ. στα φάρμακα αδυνατίσματος ανάμεσα σε Novo Holdings και Catalent

Η «προίκα» της συμφωνίας της Novo Holding με την Catalent είναι τρία εργοστάσια σε Ιταλία, Βέλγιο και Ηνωμένες Πολιτείες

Αμερικανικό δικαστήριο απορρίπτει αίτημα της TikTok - Η «κλεψύδρα» τελειώνει στις 19/1

Σύμφωνα με το νόμο το TikTok θα απαγορευτεί εκτός αν η κινεζική ByteDance το εκποιήσει μέχρι τις 19 Ιανουαρίου

Παγκόσμια Τράπεζα και ΔΝΤ εγκαταλείπουν τα φτωχά κράτη - Ακόμα και οι διασώσεις γίνονται... ακριβές

Η Παγκόσμια Τράπεζα έχει μείνει πίσω πλέον από την Κίνα που εμφανίζεται ως ο πιο γενναιόδωρος δανειστής στον αναπτυσσόμενο κόσμο

Τέλος οι προσλήψεις στην Klarna, τον λόγο έχει η... τεχνητή νοημοσύνη

O CEO της Klarna θεωρεί ότι η τεχνητή νοημοσύνη μπορεί να κάνει όλες τις δουλειές που κάνουν οι άνθρωποι στην εταιρεία

Baykar: Συμφωνίες εξαγωγής UAV με 34 χώρες για την τουρκική βιομηχανία

Το 2023, το 90% των εσόδων της Baykar προήλθε από τις ξένες αγορές - Οι εξαγωγές της εταιρείας έφρασαν τα 1,8 δισ. δολάρια

«Μαχαιριά« της Moody’s στον φιλόδοξο Μπαϊρού - Τι εκτιμά η DW

Η μείωση του δημόσιου χρέους αποτελεί «στόχο ζωής» για τον Μπαϊρού, αλλά και ο Moody's μάλλον δεν πιστεύει ότι θα την επιτύχει άμεσα

![Φυσικό αέριο: Δυναμικό come back του LNG στην Ελλάδα [γραφήματα]](https://www.ot.gr/wp-content/uploads/2023/01/OT_naturalgas-90x90.jpeg)

![Fraport: Πάνω από 35 εκατ. επιβάτες στα αεροδρόμια το 11μηνο – Πτώση στη Μύκονο [πίνακας]](https://www.ot.gr/wp-content/uploads/2022/06/fraport-90x90.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232433

Αριθμός Πιστοποίησης Μ.Η.Τ.232433